Vous souhaitez vous lancer à votre compte ? Vous devez alors choisir un statut juridique ! Il s’agit là d’une étape cruciale dans la création de votre entreprise puisque c’est ce statut qui définira vos obligations en matière de comptabilité, de fiscalité, de couverture sociale et bien plus encore ! Ici, vous avez le choix entre la création d’une entreprise individuelle et la création d’une société. La SASU (Société par actions simplifiée) et l’EURL (Entreprise unipersonnelle à responsabilité limitée) sont deux formes de sociétés très prisées des freelances ; par conséquent, nous comprenons que prendre une décision entre ces deux semble être un casse-tête. Heureusement : Indy vous explique tout ce que vous devez savoir en SASU et EURL pour faire le bon choix !

🤔 Quel statut juridique est le plus adapté à vos besoins ?

Nos experts vous conseillent et vous accompagnent gratuitement pour la création de votre société.

Créez votre société avec Indy 💫

Les modalités de création et de fonctionnement

La SASU et l’EURL ont d’abord un point commun : elles vous permettent de créer une société unipersonnelle où vous êtes l’associé unique. En ce sens, elles sont différentes de leurs “grandes sœurs”: les SAS et SARL (et leurs déclinaisons les SELARL et SELAS). En effet, ces dernières comptent plusieurs associés.

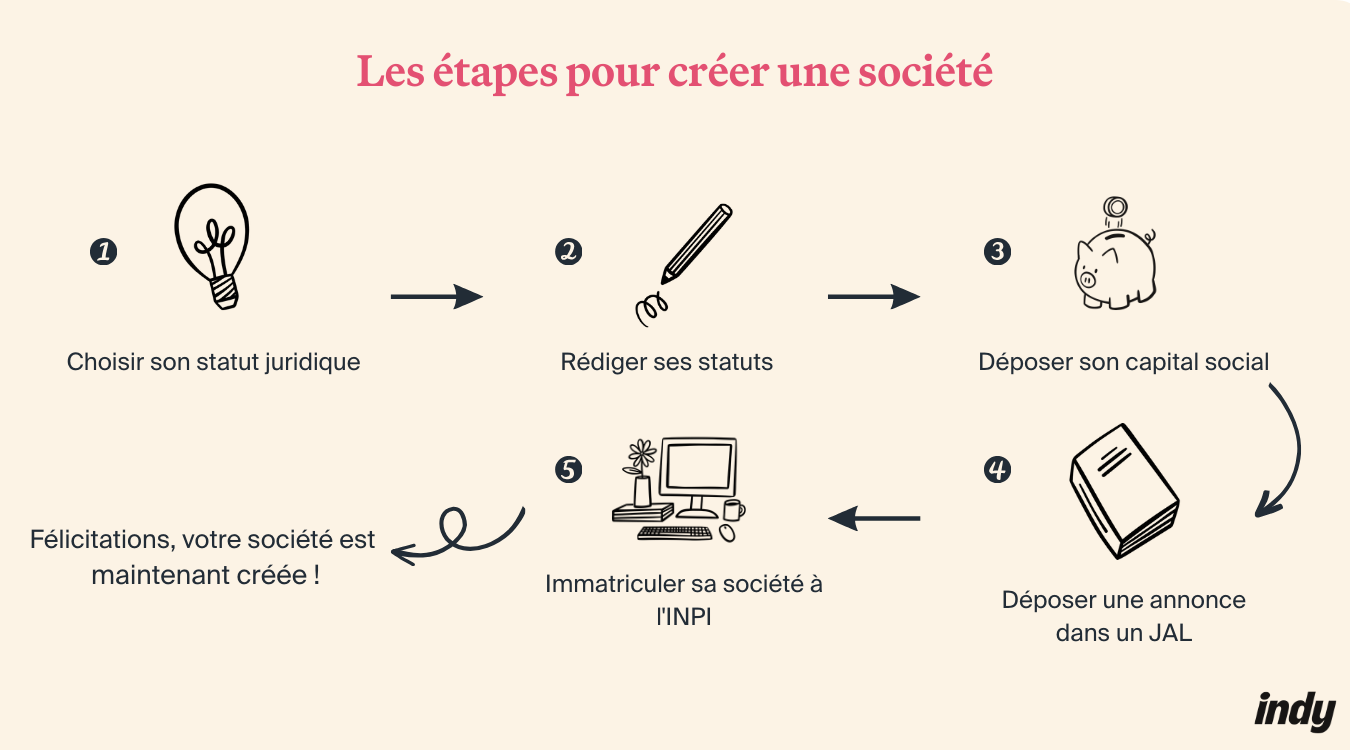

Regardons ensemble comment créer ces sociétés unipersonnelles !

Enregistrer une SASU ou EURL

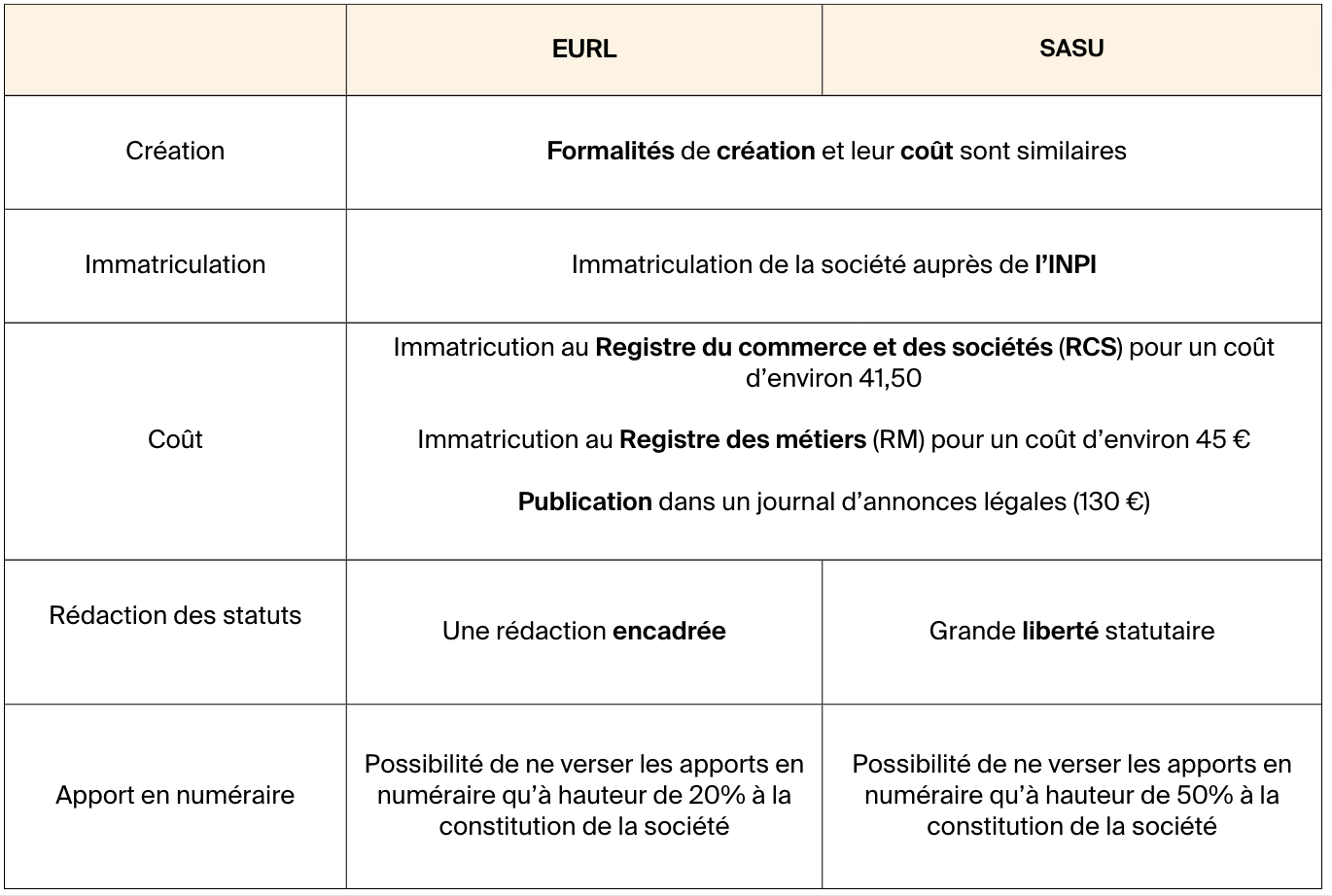

Dans les cas des EURL et des SASU, il convient d’immatriculer votre société sur le site de l’INPI. Pour y accéder, c’est 👉 par ici 👈 !

Une fois la demande acceptée, il faut enregistrer la société :

- Au Registre du commerce et des sociétés (RCS) pour un coût d’environ 41,50 € ou ;

- Au Registre des métiers (RM) pour un coût d’environ 45 €.

En plus, vous devrez également régler la publication dans un journal d’annonces légales (130 €).

Rédiger les statuts

Pour les SASU comme pour les EURL, il est nécessaire de rédiger des statuts. Ici, vous pouvez soit faire appel à un avocat, soit passer par un modèle disponible en ligne 👩🏻💼

- En EURL, la rédaction est encadrée. Ici, vous devrez impérativement inscrire toutes les mentions obligatoires (dénomination sociale, apport en capital social, identité du gérant…). Vous devrez également mentionner des informations complémentaires comme les modalités de prises de décision de l’associé unique, la transmission de parts sociales ou encore les informations sur la répartition des résultats et leur allocation aux réserves ;

- En SASU, la rédaction est libre : il n’y a aucune règle stricte. Certaines mentions, notamment au sujet du président, des apports et de la prise de décisions, devront bien évidemment apparaître. Vous pourrez néanmoins fixer vos propres règles en matière de gestion et les faire apparaître dans le document.

Faire un apport au capital social

Pour les deux cas, le montant minimum à apporter est de 1 € symbolique et est librement fixé par l’associé.

Au moment de la création de la société, il est nécessaire d’apporter au minimum :

- 20 % du capital social total en numéraire en EURL ;

- 50 % du capital social total en numéraire en SASU.

Le versement total, également appelé “libération du capital social”, doit être réalisé dans les cinq années qui suivent.

Concernant les apports en nature, la valeur de l’apport ne doit pas être supérieure à la moitié du capital social et ne doit pas dépasser les 30 000 € pour les EURL comme les SASU.

La différence principale : le statut du dirigeant

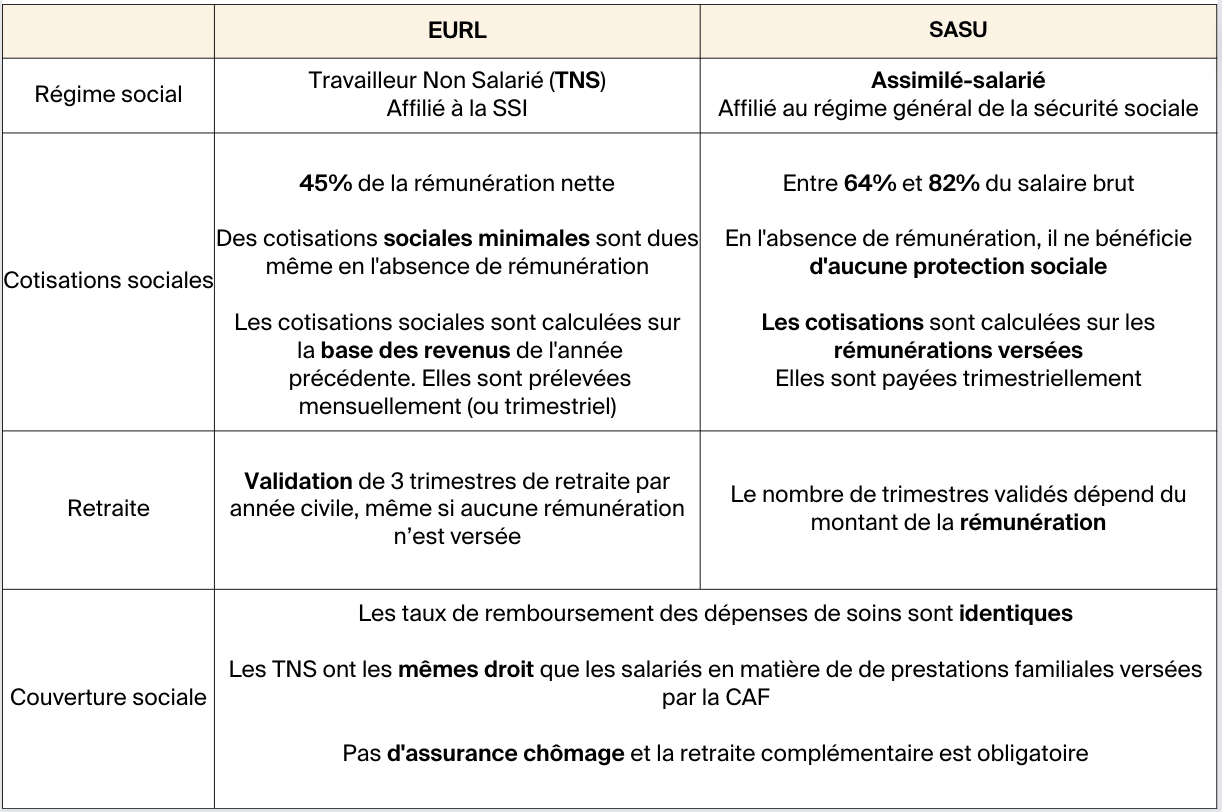

La première grande différence à prendre en compte est celle du statut du freelance en tant que chef d’entreprise. Ce dernier vient définir le montant de vos cotisations et votre couverture sociale. Autrement dit, votre régime social diffère si vous êtes travailleur non salarié (TNS) en EURL ou dirigeant assimilé salarié en SASU.

En EURL : travailleur non salarié

Le gérant associé unique en EURL est un travailleur non salarié, ou TNS, affilié à l’ancien régime social des indépendants (RSI), devenu Sécurité sociale des indépendants (SSI) et rattaché au régime général de la Sécurité sociale. Pour faire simple : le remboursement des dépenses de soins par la Sécurité sociale est similaire à celui du régime général des salariés. En ce qui concerne les cotisations liées à la retraite, chaque activité possède sa propre caisse d’assurance vieillesse avec ses modalités.

En revanche, le montant des cotisations sociales est plus faible avec un statut TNS, ce qui signifie que vous êtes moins couvert et bénéficiez d’indemnités moins importantes en cas d’arrêt de travail par exemple, et notamment en cas d’accident du travail et de maladie professionnelle. La retraite est également plus faible, et vous ne cotisez pas pour le chômage.

Le calcul des cotisations en TNS est basé sur le revenu professionnel imposable de l’année précédente. Les cotisations sont ensuite prélevées mensuellement ou trimestriellement via l’Urssaf.

En SASU : dirigeant assimilé salarié

Ce statut est beaucoup plus protecteur, et les cotisations sont donc logiquement plus élevées. Cela vous permet d’avoir une couverture optimale, une prévoyance de base et une retraite plus importante. Autrement dit en SASU, vous avez le même statut qu’un salarié affilié au régime général de la sécurité sociale (à défaut des indemnités chômage).

De plus, le statut de dirigeant assimilé salarié implique également la production de fiches de paie, et l’utilisation de la rémunération brute pour définir le taux de cotisation. Vous payerez ensuite les cotisations trimestriellement. Si vous ne vous versez pas de rémunération, vous ne payez pas de cotisations sociales. Auquel cas, vous restez couvert par le régime général de la sécurité sociale, mais ne cotisez pas pour la retraite. En revanche, si vous étiez inscrit en tant que demandeur d’emploi auprès de France Travail (ex Pôle Emploi) avant de créer votre SASU, il est possible de continuer à percevoir ses droits au moins partiellement sous certaines conditions même en cas de non-rémunération.

L’impact concret sur la couverture sociale

En somme, en TNS, la couverture sociale représente environ 45 % de votre revenu net en EURL à l’IR ou l’IS. En tant que dirigeant assimilé salarié en SASU, elle représente environ 80 %. Au moment de faire votre choix, nous vous invitons ainsi à bien considérer ces éléments et à vous posez certaines questions sur votre santé et votre capacité à anticiper une retraite.

Quel régime social ?

La protection sociale en EURL

La protection sociale du gérant de l’EURL dépend de sa qualité de gérant :

- Le gérant associé unique d’EURL a la qualité de travailleur non salarié (TNS). Il est affilié à la Sécurité sociale des indépendants (ex-RSI) ;

- Le gérant d’EURL non associé a le statut d’assimilé salarié. Il est rattaché au régime général de la Sécurité sociale.

En tant que TNS, le gérant associé unique de l’EURL dispose d’une moins bonne protection sociale (notamment en termes de retraite). Cependant, il peut compléter cette protection par des contrats d’assurance facultatifs.

Les charges sociales en EURL

Si vous êtes gérant associé unique, vous allez payer environ 45 % de cotisations sociales sur le revenu net d’activité (résultat de l’entreprise).

💵 Si vous percevez des dividendes (EURL à l’impôt sur les sociétés), vous devrez payer également des cotisations sociales au taux de 45 % sur les dividendes versés. Ce taux s’applique sur les dividendes qui dépassent un montant équivalent à 10 % du capital de la société (nous vous reparlerons des dividendes dans la suite de l’article !).

Les revenus comptabilisés pour calculer vos cotisations sont les revenus de l’année N-2. Si l’écart est trop important, vous pouvez néanmoins demander à l’URSSAF de réévaluer vos cotisations sociales en fonction de vos revenus réels.

⚠️ En EURL, vous payez un montant fixe de cotisations sociales dans deux cas :

- Si vous ne vous versez pas de rémunération, vous devrez tout de même verser un minimum de cotisations sociales d’environ 1 000 € à 1 200 € par an ;

- Si vous êtes dans vos deux premières années d’activité, vous devez payer un forfait fixe de cotisations d’environ 3 000 € à 3 500 € hors formation professionnelle (montant actualisé chaque année). Si vous avez trop payé, vous serez remboursé en année N + 2.

Le régime social du président de SASU

Le président de SASU a le statut d’assimilé salarié et bénéficie du régime général de la Sécurité sociale. S’il se verse un salaire, le président bénéficie d’une couverture sociale similaire à celle des salariés (chômage mis à part).

Les charges sociales en SASU

Si vous êtes à la fois l’associé unique et le président de votre SASU, vos charges sociales en SASU se décomposent comme suit :

- Si vous vous versez un salaire, le montant des cotisations sociales (salariales et patronales) que vous verserez à l’URSSAF correspondra à environ 64 % de votre rémunération brute (environ 75 à 80 % du net) ;

- Si vous ne vous versez pas de rémunération en tant que président, vous n’avez pas à payer de cotisations sociales minimales à l’URSSAF. Attention, dans ce cas, vous n’aurez pas de couverture sociale.

Quelle rémunération ?

Les présidents de SASU et d’EURL n’ont aucune obligation de se verser un salaire.

👉 Vous êtes en SASU et souhaitez vous verser un salaire ? Vous êtes dans l’obligation d’établir une fiche de paie.

👉 Vous êtes en EURL ? Vous n’avez pas à rédiger de fiche de paie !

💡 Le saviez-vous ? La rémunération en société peut prendre différentes formes. Elle peut être fixe ou variable, et peut donc dépendre directement du résultat de votre activité. Elle peut également prendre la forme d’avantages en nature. Enfin, il est également possible de vous verser des dividendes à condition d’être en situation de bénéfice.

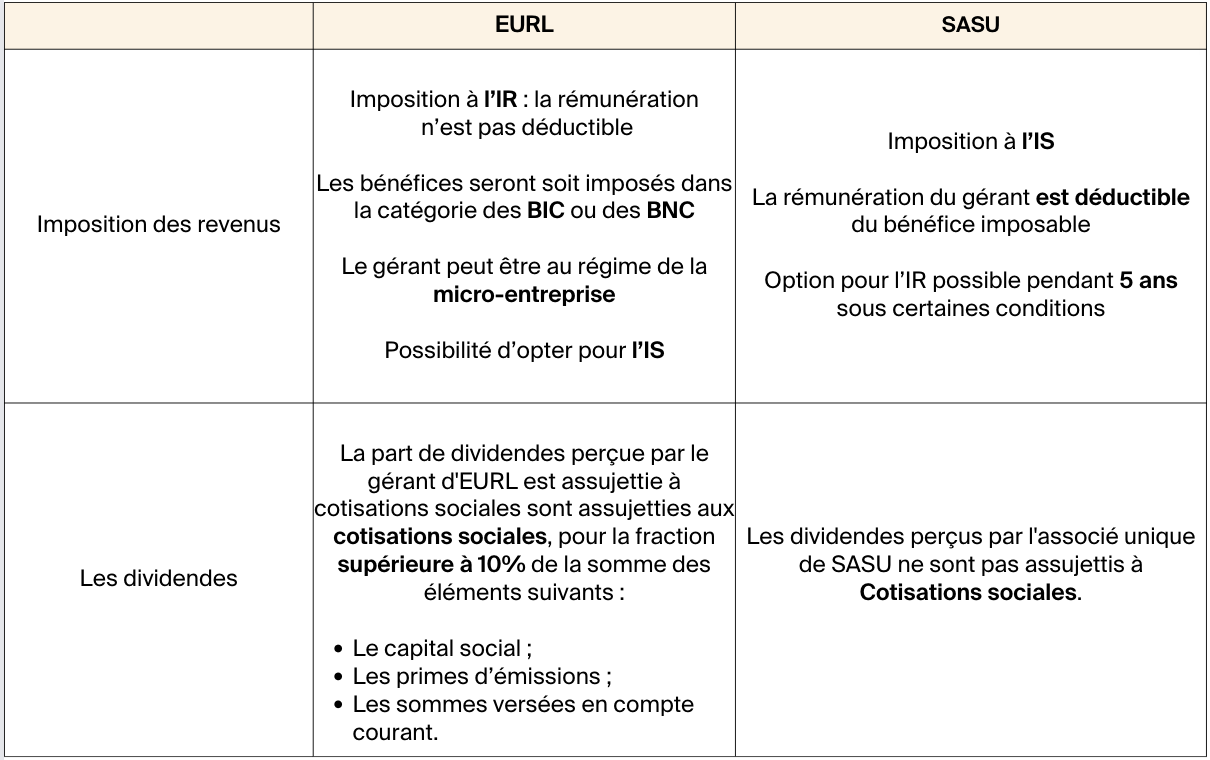

Quel régime fiscal ?

Le régime fiscal par principe

La SASU

Si vous faites le choix de la SASU, alors vos bénéfices sont par principe soumis à l’Impôt sur les sociétés.

💡 Bon à savoir : En 2024, le taux d’imposition à l’IS est de 25%, et ce peu importe le niveau de chiffre d’affaires. Il sera néanmoins possible sous certaines conditions, de bénéficier d’un taux réduit de 15%. Ce taux s’applique aux entreprises dont :

- Le capital est détenu à au moins 75% par une personne physique ou par une personne morale respectant ce critère ;

- Le capital est entièrement libéré ;

- Le chiffre d’affaires HT est inférieur à 10 millions d’euros.

👉 Ce taux s’applique sur la part des bénéfices allant jusqu’à 42.000€. Le taux normal de l’IS de 25% s’applique au-delà de ce seuil.

La rémunération du dirigeant est soumise à l’impôt sur le revenu des personnes physiques (IRPP) dans la catégorie des « traitements et salaires ». Elle est déductible du bénéfice imposable.

SASU à l’impôt sur le revenu ? C’est également possible, bien que rare ! Si vous déterminez que l’IR est plus intéressant pour vous, notamment en fonction de votre quotient familial par exemple, alors vous pouvez être taxé à l’IR pour vos bénéfices. Cette option n’est possible que pour une durée de 5 ans seulement. Vous devez alors respecter les conditions suivantes :

- Vous exercez une activité industrielle, commerciale, libérale ou agricole ;

- Vous employez moins de 50 salariés ;

- Un chiffre d’affaires ou un bilan inférieur à 10 millions d’euros ;

- Les titres ne doivent pas être négociables ;

- Les actions doivent être détenues à au moins 50% par des personnes physiques et à au moins 34% par les dirigeants.

L’EURL

Avec une EURL tenue par une personne physique, l’imposition se fait par défaut sur le revenu (IR). Cela implique les modalités suivantes :

- Votre rémunération n’est pas déductible ;

- Vos bénéfices sont imposés dans la catégorie d’activité de votre société, généralement Bénéfices non commerciaux (BNC) ou Bénéfices industriels et commerciaux (BIC) ;

- Si vous respectez les conditions, vous pouvez bénéficier du régime de la micro-entreprise.

À l’IR, la rémunération du gérant est traitée de 2 manières :

- Si l’associé unique est également le gérant (ce qui est majoritairement le cas), alors il paie l’IR sur l’ensemble des bénéfices. La rémunération n’est pas déductible des bénéfices imposables à l’IR, ce qui peut générer un surcoût important ;

- Si l’associé unique n’est pas le gérant, le gérant déclare le salaire reçu dans les « traitements et salaires » et sera imposé à l’IR sur ce salaire.

Ainsi, avec l’IR, vos revenus se confondent avec le bénéfice net imposable et sont taxés selon le barème en vigueur.

💡 Il est possible pour une EURL d’opter pour une imposition à l’IS. Dans ce cas, le mode de calcul est le même que celui de la SASU imposée à l’IS. Une fois que vous avez demandé cette option à l’administration fiscale, cette dernière est valable pour 5 ans, sans possibilité de retourner à l’IR.

L’imposition sur les dividendes

Zoom sur les dividendes

Il n’existe pas de grande différente au niveau de la fiscalité applicable lors du versement de dividendes.

Sachez néanmoins, que depuis 2018, vous pouvez opter pour :

- Une imposition au prélèvement forfaitaire unique (PFU), également appelé “flat tax” ;

- Le barème progressif.

Si vous choisissez la Flat Tax, vous serez soumis à un taux d’imposition à hauteur de 30% (12,8% pour l’impôt sur le revenu et 17,2% pour les prélèvements sociaux).

Au barème progressif, le montant des dividendes que vous vous versez est intégré à l’ensemble de vos revenus soumis à l’impôt sur le revenu. Ici, vous bénéficiez d’un abattement de 40% sur le montant de vos dividendes.

Les différences entre SASU et EURL

Ici, la seule distinction entre l’EURL et la SASU se situe au niveau des cotisations sociales applicables sur vos dividendes.

Dans une SASU, les dividendes perçus par l’associé ne sont pas soumis à des cotisations sociales. Au contraire, en EURL ces dernières sont assujetties aux cotisations sociales, pour la fraction supérieure à 10% de la somme des éléments suivants : le capital social ; les primes d’émissions ; et les sommes versées en compte courant.

EURL ou SASU, que choisir ?

👉 L’EURL est pour vous si :

- Vous souhaitez maximiser votre rémunération ;

- Avoir un statut de travailleur non salarié avec des cotisations sociales moins lourdes ;

- Bénéficier de l’impôt sur le revenu.

👉 La SASU est pour vous si :

- Vous souhaitez bénéficier d’une couverture sociale optimisée ;

- D’une meilleure retraite ;

- Et d’une fiscalité à l’impôt sur les sociétés.

🤓 Vous avez du mal à choisir entre SASU et EURL ?

Nos spécialistes vous conseillent et vous accompagnent gratuitement dans la création de votre entreprise ! Vous réservez un créneau d’entretien avec un de nos experts pour discuter de la forme juridique, des aides sociales, de la rémunération et de la fiscalité. Vous transmettez à Indy vos informations et documents utiles. En coulisses, nous montons votre dossier. Vous pouvez souffler ! Le capital social que vous avez déterminé est déposé à distance, et votre dossier est automatiquement transféré au greffe. Une fois la demande traitée, vous recevez votre Kbis, soit la carte d’identité de votre business.

Je crée mon entreprise avec Indy 👷🏻♂️

Questions fréquentes

Je veux me lancer en tant que travailleur indépendant, quel statut juridique puis-je choisir ?

Vous souhaitez vous lancer en tant que freelance ? Vous êtes dans l’obligation de choisir un statut juridique sous lequel exercer. Ici, vous avez le choix entre l’entreprise individuelle et la société (SASU et EURL).

Puis-je continuer à toucher l’ARE ?

Vous êtes bénéficiaire de l’aide au retour à l’emploi (ARE) et souhaitez créer une entreprise ? Que vous optiez pour la SASU ou l’EURL, cela reste possible et ne vous pénalise pas pour bénéficier de l’ACRE. Attention, néanmoins, la rémunération prélevée sur la société peut entraîner une suspension partielle ou totale de votre indemnisation sur la période concernée.

Cumuler SASU ou EURL, est-ce possible ?

Vous pouvez tout à fait cumuler SASU et microentreprise, en revanche l’EURL est un facteur bloquant. Ici, vous ne pourrez pas cumuler ces deux fonctions.

Quel est le principal inconvénient de la SASU ?

D’après nous, le principal inconvénient de la SASU reste ses charges sociales particulièrement élevées. En moyenne, les cotisations sociales du président de la SASU représentent environ 75 % à 80 % de sa rémunération nette (contre environ 45 % pour un dirigeant d’EURL).

Merci pour cet article très complet et très instructif !

Serait-il possible d’avoir un complément d’information en comparant EURL, SASU et entrepreneur individuel ? D’avance merci !

Anne

Bonjour Anne,

Vous trouverez une comparaison complète des statuts juridiques, avec l’entreprise individuelle, dans notre e-book : https://www.indy.fr/i/ebook-choix-statut-juridique 🙂