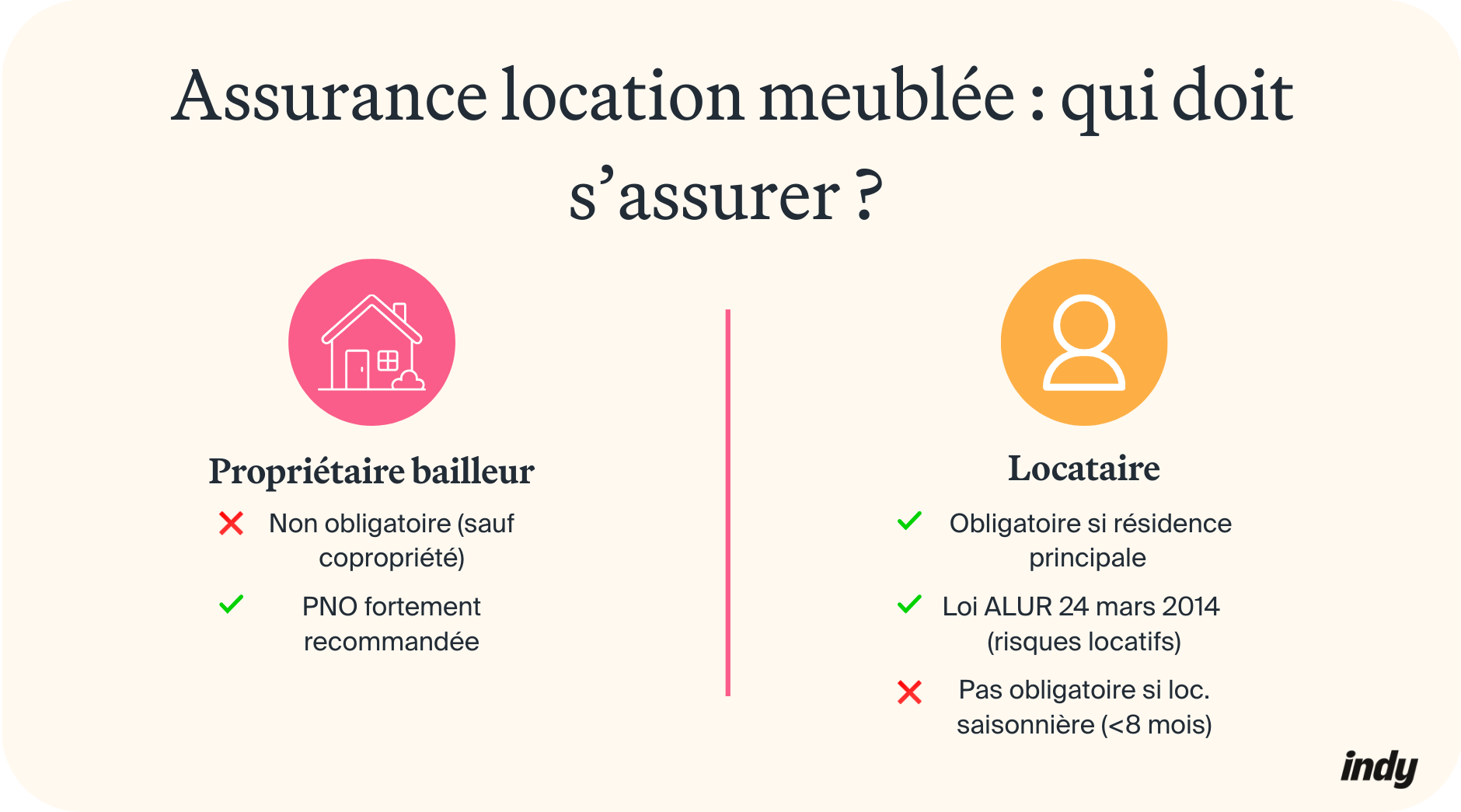

- En France, le propriétaire bailleur d’un logement meublé n’a aucune obligation légale de s’assurer, sauf si son bien se situe en copropriété. Dans ce cas précis, la loi impose la souscription d’une assurance responsabilité civile couvrant les dommages causés aux tiers et aux parties communes ;

- L’assurance PNO (Propriétaire Non Occupant) protège spécifiquement le logement loué et la responsabilité du bailleur. Son coût varie de 100 € à 450 € par an selon la surface, la localisation et la valeur du mobilier déclaré.

- Les garanties essentielles incluent la responsabilité civile étendue, la couverture du mobilier fourni, la protection juridique et l’assurance des périodes de vacance locative entre deux locations ;

- Plusieurs erreurs compromettent fréquemment l’efficacité de l’assurance en location meublée : la sous-évaluation du mobilier, l’absence de déclaration de l’activité locative ou l’oubli de mise à jour du contrat après modifications du bien.

Vous êtes propriétaire d’un logement meublé et vous vous interrogez sur vos obligations en matière d’assurance habitation pour location meublée ? Entre idées reçues et cadre légal, la question mérite d’être clarifiée. Choisir la bonne couverture permet de protéger votre patrimoine tout en maîtrisant vos coûts. Mais devez-vous obligatoirement vous assurer en tant que propriétaire bailleur ? Quelle différence entre l’assurance PNO et la multirisque habitation ? Quelles garanties privilégier pour une protection optimale ? Au-delà de la comptabilité du LMNP, bien s’assurer est un enjeu majeur. Découvrez toutes les réponses dans ce guide complet.

Simplifiez votre comptabilité LMNP avec Indy !

Toute la gestion de votre LMNP devient facile avec Indy : du pilotage en temps réel à l’automatisation de votre comptabilité. 🤩

Créer un compte

Les règles relatives à l’assurance habitation pour une location meublée

L’assurance habitation est-elle obligatoire pour un logement meublé ?

La règle générale pour les propriétaires bailleurs

En France, le propriétaire bailleur d’un logement meublé n’a aucune obligation légale de souscrire une assurance habitation. Cette absence d’obligation ne signifie toutefois pas une absence de responsabilité juridique.

Ainsi, le propriétaire reste responsable des dommages causés aux tiers qui trouvent leur origine dans son logement : incendie se propageant aux voisins, dégât des eaux affectant les appartements inférieurs. L’indemnisation des victimes reste à sa charge sans assurance souscrite.

L’exception en copropriété : obligation légale

Si votre bien se situe en copropriété, l’assurance responsabilité civile devient obligatoire selon l’article 9-1 de la loi du 10 juillet 1965. Cette obligation couvre les dommages causés à la copropriété, aux parties communes et aux voisins. Le syndic peut engager une action en justice contre le propriétaire défaillant.

L’obligation de surveillance du locataire

Le propriétaire doit vérifier que son locataire a souscrit une assurance risques locatifs (loi ALUR du 24 mars 2014), si le logement constitue sa résidence principale (occupation 8 mois/an minimum). L’attestation doit être exigée à la remise des clés, puis annuellement. Si le locataire refuse, le propriétaire adresse une mise en demeure puis peut résilier le bail ou souscrire pour son compte (remboursement mensuel majoré 10% maximum).

Différences entre location vide et meublée : impact sur l’assurance

Obligations identiques, contraintes différentes

L’obligation d’assurance pour le propriétaire bailleur reste identique en location meublée et en location vide : aucune obligation légale hors copropriété. La différence majeure réside dans le mobilier fourni, qui nécessite une couverture assurantielle spécifique. L’inventaire du mobilier devient obligatoire en location meublée. Cette évaluation précise s’avère indispensable pour déclarer la valeur correcte à votre assureur.

Impact de la durée de bail sur l’assurance

La durée de bail plus courte en location meublée (1 an contre 3 ans en vide, 9 mois pour les étudiants) engendre une rotation des locataires nettement plus élevée. Cette rotation accrue augmente mécaniquement les risques de sinistres :

- Dégradations lors des déménagements ;

- Usure accélérée du mobilier ;

- Accidents domestiques plus fréquents.

Certains assureurs appliquent une tarification majorée pour les logements meublés en raison de ces risques plus importants. De plus, votre bien reste vide plus souvent entre deux locations. Si vous choisissez de vous assurer, une garantie couvrant ces périodes sans locataire protège votre logement même inoccupé (incendie, dégât des eaux, vol).

Les différents types d’assurances pour un logement meublé

L’assurance propriétaire non occupant (PNO)

Définition et principe de la PNO

L’assurance PNO constitue une assurance multirisque spécifiquement conçue pour les propriétaires bailleurs qui n’occupent pas leur logement. Elle couvre votre bien pendant les périodes de location ET pendant les périodes sans locataire entre deux baux. Cette assurance complète celle souscrite par votre locataire, sans créer de redondance : vous assurez le bâti et le mobilier fourni, tandis que votre locataire assure sa responsabilité pour les dommages qu’il cause.

Les garanties de base incluses

Toute assurance PNO comprend des garanties socles qui protègent votre patrimoine :

- Responsabilité civile propriétaire : couvre les dommages causés aux tiers qui trouvent leur origine dans votre logement ;

- Incendie, explosion, dégât des eaux : garanties minimum obligatoires de tout contrat ;

- Catastrophes naturelles et technologiques : couverture automatique dès publication d’un arrêté préfectoral ;

- Dégradations climatiques : protection contre les dégâts causés par les tempêtes, la grêle et la neige ;

- Couverture vacance locative : logement protégé même inoccupé entre deux baux.

Les options et garanties complémentaires

Au-delà des garanties de base, plusieurs options renforcent votre protection :

- Vol et vandalisme : protection du mobilier fourni ;

- Bris de glace étendu : vitres, miroirs, équipements cuisine ;

- Protection juridique : prise en charge des litiges éventuels avec les locataires, copropriété, voisinage ;

- Garantie loyers impayés (GLI) ;

- Assistance dépannage 24/7 : intervention en urgence pour la plomberie, l’électricité et la serrurerie ;

- Rééquipement valeur à neuf : indemnisation du mobilier sans application de la vétusté.

L’assurance multirisque habitation : couverture et garanties principales

À qui s’adresse la multirisque habitation ?

L’assurance multirisque habitation (MRH) s’adresse aux locataires et aux propriétaires occupants de leur logement. Elle ne convient pas aux propriétaires bailleurs non occupants, la couverture étant inadaptée à cette situation.

La différence fondamentale réside dans l’usage : la MRH couvre une occupation permanente par le souscripteur, tandis que la PNO couvre spécifiquement la mise en location.

Les garanties couvertes par la MRH

La multirisque habitation propose des garanties adaptées aux occupants :

- Risques locatifs : incendie, dégât des eaux, explosion ;

- RC vie privée : dommages causés aux tiers dans la vie quotidienne ;

- Biens mobiliers personnels : meubles, électroménager, objets de valeur ;

- Vol et vandalisme : avec ou sans effraction selon les contrats ;

- Garanties complémentaires : bris de glace, dommages électriques, catastrophes naturelles.

Pourquoi la MRH ne suffit pas pour un propriétaire bailleur

La MRH ne convient pas aux propriétaires bailleurs pour quatre raisons majeures :

- Exclusion de la mise en location : une clause d’usage réserve le contrat à l’habitation personnelle. La non-déclaration de votre activité locative entraîne la nullité du contrat si un sinistre survient ;

- RC insuffisante : la responsabilité civile ne couvre pas la responsabilité du bailleur envers le locataire et les tiers. Vous restez exposé juridiquement en cas de dommages causés aux occupants ;

- Vacance locative non couverte : l’absence de garantie pour les périodes sans locataire laisse votre bien sans protection entre deux baux ;

- Tarification inadaptée : le prix ne reflète pas les risques spécifiques de la location (rotation des occupants, dégradations fréquentes). »

Tableau comparatif PNO vs MRH

Voici un tableau récapitulatif pour visualiser les différences clés :

| Critère | Assurance PNO | Multirisque habitation |

| Destiné à | Propriétaire bailleur | Locataire ou propriétaire occupant |

| Couvre location | Oui | Non (exclusion) |

| Vacance locative | Oui | Non |

| RC bailleur | Oui | Non |

| Biens locataire | Non | Oui |

| Prix moyen / an | 100 – 450 € | 200 – 500 € |

Comment choisir la bonne assurance habitation pour sa location meublée ?

Les critères à comparer avant de souscrire

Les éléments financiers à analyser

Ces éléments financiers méritent une attention particulière avant de souscrire une assurance :

- Montant de la franchise : varie selon le type de sinistre (150 € à 500 €), une franchise élevée réduit la cotisation mais coûte cher en cas de sinistre ;

- Plafonds d’indemnisation : vérifiez le plafond global et par garantie (RC minimum 5M€ conseillée), une sous-assurance déclenche la règle proportionnelle (l’indemnisation est réduite proportionnellement à l’écart entre la valeur déclarée et la valeur réelle) réduisant votre indemnisation ;

- Mode d’indemnisation : privilégiez la valeur à neuf (rééquipement sans vétusté) plutôt que la valeur d’usage qui peut réduire l’indemnisation jusqu’à 50% après 10 ans.

Les garanties contractuelles à vérifier

Trois points contractuels nécessitent une vérification approfondie :

- Étendue géographique : assurez-vous que la couverture s’étend aux DOM-TOM ou à l’étranger si votre bien se situe outre-mer ou si vous résidez hors métropole ;

- Délai de carence : vérifiez si un délai existe entre la date de souscription et la prise d’effet des garanties (rare en habitation mais possible selon assureurs) ;

- Exclusions contractuelles : lisez attentivement les exclusions fréquentes (sous-location, activité professionnelle, Airbnb) et les conditions d’application (alarme obligatoire pour garantie vol, par exemple).

Les garanties conseillées pour une protection optimale

Les garanties indispensables pour tout propriétaire

Ces garanties constituent le socle minimal de protection pour tout location meublée :

- RC propriétaire étendue (minimum 5M€) : couvre les dommages corporels, matériels et immatériels causés aux tiers, incluant la protection juridique (10 000 € à 30 000 € plafond) et la défense pénale en cas d’homicide involontaire suite à un incendie ;

- Couverture mobilier valeur réelle : déclarez la valeur exacte selon votre inventaire locatif, privilégiez la garantie rééquipement valeur à neuf évitant l’application d’une vétusté et mettez à jour régulièrement après tout achat de mobilier ;

- Garantie périodes sans locataire : protège votre logement entre deux baux contre les dégâts, le vandalisme et le squat, garantie essentielle si votre bien génère une rotation élevée ou si vous avez des difficultés à relouer rapidement.

Les garanties optionnelles très utiles

Des options complémentaires peuvent optimiser votre protection :

- Protection juridique renforcée : couvre le recours amiable et judiciaire pour les litiges locataires (loyers impayés, dégradations), l’assistance juridique pour conflits copropriété ou voisinage et la prise en charge des frais d’avocat et huissier selon plafond ;

- Garantie perte de revenus locatifs : indemnise vos loyers si le logement devient inhabitable suite à un sinistre, compense la perte pendant les travaux de remise en état (plafond généralement 12 à 24 mois) ;

- Assistance dépannage et relogement : intervention urgence 24/7 pour fuites, pannes chauffage ou serrure bloquée, prise en charge du relogement temporaire du locataire si un sinistre majeur intervient et gardiennage du logement après sinistre évitant les cambriolages.

Les erreurs fréquentes à éviter

Erreurs de déclaration et d’évaluation

Attention, ces erreurs compromettent la validité de votre contrat :

- Sous-évaluer le mobilier : un inventaire incomplet déclenche la règle proportionnelle (valeur réelle double = indemnisation divisée par deux). Veillez donc à réaliser un inventaire détaillé avec photos et factures ;

- Ne pas déclarer la location : l’assureur invoque la fausse déclaration (article L113-8 Code assurances) et refuse alors toute indemnisation lors d’un sinistre ;

- Oublier les mises à jour : travaux, ajout mobilier ou changement d’usage non déclarés sous 15 jours excluent les garanties. Pensez à vérifier annuellement l’adéquation du contrat avec la réalité ;

- Confondre PNO et MRH : la multirisque habitation exclut la mise en location, une occupation occasionnelle avec PNO seule ne sera pas couverte.

Erreurs de choix de garanties

Ces erreurs affaiblissent également votre protection :

- Négliger la RC étendue en copropriété : les dommages atteignant les parties communes ou les voisins peuvent atteindre des montants importants ;

- Choisir une franchise excessive : économiser 50 €/an avec une franchise de 1 000 € devient pénalisant lors d’un dégât des eaux. Privilégiez un montant de franchise compris entre 200 € à 350 € ;

- Ne pas vérifier l’attestation locataire : en location longue durée, votre responsabilité reste engagée si votre locataire est non assuré. Il est donc impératif de demander l’attestation annuellement.