De nombreuses personnes décident d’ouvrir une SAS, ou Société par Actions Simplifiée, en raison de son statut juridique particulier. Cette forme d’entreprise présente de nombreux avantages, elle permet notamment de bénéficier d’une grande souplesse lors de la rédaction de ses statuts, mais aussi dans son fonctionnement. Alors, pourquoi choisir le statut juridique de la SAS lorsque l’on crée son entreprise ? Quels sont les droits des associés ? Une SAS est-elle forcément soumise à l’impôt sur les sociétés ? Toutes les réponses dans cet article.

💡 Vous envisagez de créer votre SAS ?

Nos experts vous accompagnent gratuitement dans la création de votre société ! Démarches, conseils…on vous dit tout 😍

Je crée ma SAS avec Indy

📝 Notre résumé :

👉🏼 La SAS, est une société commerciale qui compte au minimum 2 associés (si cette dernière n’en compte qu’un seul, il s’agira d’une SASU) ;

👉🏼 Le statut juridique peut être très avantageux. Il offre notamment une grande flexibilité. Par ailleurs, le président qui se rémunère bénéficie de la même protection qu’un salarié, à quelques exceptions près ;

👉🏼 La SAS présente tout de même quelques inconvénients. À titre d’exemple les cotisations sociales en cas de rémunération seront relativement élevées, les démarches de création sont quant à elles relativement lourdes et coûteuses.

Qu’est-ce que le statut juridique de la SAS ?

Le statut juridique de la SAS en fait une société bien particulière.

Définition de la SAS

La Société par Actions Simplifiée, ou SAS, est une société commerciale. Elle compte au minimum 2 associés, qui apportent un capital lorsqu’ils entrent dans l’entreprise. Ces associés bénéficient ensuite d’une responsabilité limitée au montant de leurs apports. Une fois l’entreprise créée, la SAS constitue une personne morale. Cette dernière obéit à la législation des sociétés commerciales, dans le Code civil ou le Code de commerce.

Société par actions simplifiée, la SAS repose donc sur le principe des actions, comme une Société Anonyme (SA) ou une Société en Commandite par Actions (SCA), par exemple. Mais contrairement à ces autres statuts juridiques, la SAS ne peut pas offrir ses actions au public ou sur un marché réglementé. Toutefois, elle peut financer son lancement ou son développement grâce au financement participatif. Une SAS comporte au moins 2 associés. Il peut s’agir de personnes physiques (particuliers) ou morales (sociétés). Lorsqu’une SAS n’a qu’un seul associé, il s’agit d’une SASU (Société par Actions Simplifiée Unipersonnelle).

Créer une entreprise avec le statut juridique de SAS : pour qui ?

Il est possible de créer une SAS dans la plupart des secteurs d’activité. Toutefois, il existe des exceptions, comme par exemple :

- Les débits de tabac ;

- Les assurances ;

- Certaines activités libérales réglementées avec notamment les professionnels de santé, de la justice, agents immobiliers…

💡 Bon à savoir : Pour les professions réglementées (architecte, avocat, expert-comptable), la SAS est remplacée par une forme de Société d’Exercice Libéral (SEL) : la SELAS (Société d’Exercice Libéral par Actions Simplifiée).

Fonctionnement de la SAS

Les associés de la SAS jouissent d’une grande liberté dans l’établissement du fonctionnement et de l’organisation de la société. Ainsi, les règles à respecter sont principalement celles décidées dans les statuts constitutifs de la SAS.

Dans un premier temps, la SAS doit obligatoirement avoir un seul et unique président. Ce dernier est nommé dans les statuts de la société et a pour principale mission la direction de la SAS. Les associés peuvent également nommer d’autres organes de direction pour accompagner le président, notamment un directeur général, un directeur général adjoint ou encore un comité…

Les organes nommés accompagneront le président, mais auront néanmoins moins de pouvoir que ce dernier. L’étendue des pouvoirs des différents organes de direction de la SAS est fixée dans ses statuts. Ainsi, il sera possible de limiter le champ d’action du président, en prévoyant par exemple de consulter les associés lors de certaines décisions bien précises.

Quelles différences entre la SAS et la SASU ?

Contrairement à la SAS, la SASU (Société par Actions Simplifiée Unipersonnelle) est constituée d’un seul et unique associé. Ce dernier pourra occuper le rôle de président de la société ou déléguer cette tâche à un tiers.

Si l’associé unique est également le président, ce dernier pourra prendre des décisions de façon unilatérale. Le processus de décision est donc bien plus simple. En SAS, vous devez prendre des décisions collectives, et organiser des assemblées générales (AG) de 2 types :

- Les assemblées générales ordinaires (AGO), qui servent à approuver les comptes en fin d’exercice. Cette AGO est convoquée dans les 6 mois suivant la clôture de l’exercice comptable de la SAS ;

- Les assemblées générales extraordinaires (AGE), qui ont lieu de façon moins régulière. Elles servent à voter des décisions importantes : augmentation ou réduction du capital, changement de siège social, dissolution de la société…

Zoom sur le président de la SAS

Quels pouvoirs ?

Le président de la SAS est le représentant légal de la société. Ce dernier prend les décisions administratives et opérationnelles, dans la limite des pouvoirs qui lui ont été octroyés par les statuts constitutifs de la société.

La rémunération du président de la SAS

La rémunération du président d’une SAS est flexible, autrement dit, aucun minimum ni maximum n’est imposé. Cette dernière comporter une part fixe, une part variable et/ou des avantages en nature.

Par ailleurs, si le président perçoit une rémunération, ce dernier est dans l’obligation d’établir des fiches de paie. Il devra bien entendu payer des cotisations sociales sur le salaire reçu (qui s’élèvent à environ 65 % du salaire brut versé). Notez par ailleurs, que le président de SAS ne cotise pas au chômage. De même, les indemnités compensatrices de congés payés ne sont pas applicables.

💡Bon à savoir : La rémunération est fixée dans les statuts. Cette dernière est par ailleurs imposée à l’impôt sur le revenu (IR) dans la catégorie des traitements et salaires.

Enfin, si le président est également associé de la SAS, il pourra choisir de recevoir des dividendes. Ces dernières seront en principe imposées au prélèvement forfaitaire unique (PFU) de 30 % dont 12,8 % au titre de l’impôt sur le revenu et 17,2 % de prélèvements sociaux. Il pourra néanmoins opter pour l’imposition au barème de l’impôt sur le revenu.

Le régime social du président de la SAS

En cas de non-rémunération, le président de la SAS ne paie pas de cotisations sociales, il ne dispose donc pas de protection sociale. Au contraire, si ce dernier se verse une rémunération, il obtient le statut d’assimilé salarié. Autrement dit, il est affilié au régime général de la sécurité sociale et bénéficie ainsi de la même protection sociale que les salariés à une exception près : il ne bénéficie pas de l’assurance chômage.

💡 Le saviez-vous ? Le président pourra, sous certaines conditions bien précises, cumuler la fonction de dirigeant avec un poste de salarié.

Zoom sur les associés de la SAS

Combien d’associés en SAS ?

Une SAS peut être constituée par un seul associé, il s’agira alors d’une SAS Unipersonnelle (SASU). Ainsi, pour bénéficier du statut de SAS et non de SASU, la société devra obligatoirement être constituée de 2 associés, aucun nombre maximum d’associés n’est prévu par la loi.

Les associés de SAS peuvent être des personnes physiques ou des personnes morales.

Pour devenir associé d’une SAS, il faudra :

- Réaliser un apport en capital social (il s’agit ici d’un apport en numéraire) ou un apport en nature ;

- Acquérir tout ou partie des actions d’un associé.

L’associé de SAS pourra jouer un rôle actif au sein de la société en exerçant la fonction de président ou tout autre mandat social, ou en occupant un emploi sous contrat de travail (il sera alors subordonné aux organes de direction).

Droits des associés

En règle générale, les droits des associés dans la société sont répartis proportionnellement à leurs parts. Il est néanmoins possible de prévoir une autre répartition dans les statuts.

Les associés disposent notamment de droits :

- Financiers : ils pourront recevoir une quote-part des dividendes conformément aux dispositions figurant dans les statuts ;

- D’information et de participation aux Assemblée générale ;

- Politiques, ils pourront voter des décisions.

Notez que les associés de SAS qui détiennent au moins 5% du capital social, seuls ou à plusieurs, disposent d’un droit d’alerte. Ils pourront ainsi poser par écrit des questions au président sur tout fait de nature à compromettre la société.

💡 Le saviez-vous ? Dans le cadre d’une SAS il est possible de rédiger un pacte d’actionnaires afin de clarifier les relations entre ces derniers et d’encadrer la future gestion de la société.

Responsabilité des associés d’une SAS

Dans le cadre d’une SAS, la responsabilité des associés est limitée à leurs apports initiaux au capital social. Autrement dit, si la société a des dettes, les associés ne pourront perdre que l’argent investi au lancement de l’entreprise. Leurs biens personnels ne seront pas touchés à moins qu’ils aient commis une faute de gestion.

Comment se passe la cession d’actions en SAS ?

Contrairement à la SARL, la cession d’actions en SAS est libre. Cette dernière est tout de même encadrée par les clauses figurant dans les statuts. La procédure habituelle de cession suit les étapes suivantes :

- Préparation du projet de cession ;

- Rédaction de l’acte de cession ;

- Validation de la cession avec notamment la signature d’un ordre de mouvement ;

- Déclaration de la cession aux impôts par le cédant.

💡Bon à savoir : La cession d’action est soumise à des droits d’enregistrement de 0,1 % à la charge de l’acquéreur.

La fiscalité de la SAS

Plutôt IS ou IR ?

La SAS est soumise par défaut à l’impôt sur les sociétés. Toutefois, il est possible de bénéficier d’une fiscalité plus avantageuse en optant pour l’impôt sur les revenus. Cette option est ouverte aux SAS :

- Exerçant une activité commerciale, artisanale, agricole ou libérale

- Créées depuis moins de 5 ans au moment de l’option ;

- Employant moins de 50 salariés et réalisant un chiffre d’affaires annuel ou un total de bilan inférieur à 10 millions d’euros ;

- Non cotées sur un marché réglementé.

Notez que cette option doit impérativement être formulée dans les 3 mois qui suivent la création de l’entreprise.

Les déclarations fiscales

- À l’impôt sur les sociétés, la déclaration de revenus se fait via la liasse fiscale 2065. Par ailleurs, si la SAS est soumise au régime normal, elle doit remplir la liasse 2050, ou la liasse 2033 si elle est soumise au régime simplifié ;

- Si la SAS est soumise à l’impôt sur le revenu, la déclaration de revenus se fait avec la liasse fiscale 2035 ou 2031, en fonction du type d’activité de l’entreprise.

Les obligations comptables et fiscales de la SAS

Ouverture d’un compte professionnel

La SAS, comme toute société de capital, est dans l’obligation d’ouvrir un compte bancaire professionnel. Cette dernière pourra y déposer son capital social lors de l’immatriculation de la société. Elle se verra alors remettre une preuve de dépôt

💳 Ouvrir un compte pro sur Indy, c’est désormais possible !

Le compte pro made in Indy est entièrement gratuit ! Recevez un IBAN français, une carte Mastercard, déposez votre capital social…et plus encore ! 😍

Je crée mon compte pro avec Indy 🚀

Établissement des comptes annuels

L’établissement des comptes annuels fait partie des obligations comptables de la SAS.

Il sera nécessaire de fournir :

- Le bilan comptable qui présente l’état du patrimoine de votre entreprise ;

- Le compte de résultat qui vous permettra de savoir si votre société rentable ou si elle est déficitaire ;

- Les annexes qui contiennent les informations nécessaires à la compréhension des documents comptables précédents.

Approbation et dépôt des comptes

L’approbation des comptes annuels d’une société commerciale est une formalité juridique obligatoire. Chaque année, les associés de la SAS doivent se réunir dans les 6 mois suivant la clôture comptable lors d’une assemblée générale. Cette dernière permet d’approuver les comptes de l’entreprise et de déterminer l’affectation de son résultat comptable. Les décisions prises doivent ensuite être reportées sur un Procès-Verbal D’assemblée Générale (le PV d’AG).

Enfin, vous devrez déposer les comptes de la SAS sur le site de l’INPI, vous devrez notamment joindre :

- Votre bilan ;

- Votre compte de résultat ;

- Les annexes ;

- Le PV d’AG avec l’affectation du résultat de la société ;

- Les comptes consolidés si la SAS fait partie d’un groupe de sociétés.

💡 Vous ne souhaitez pas que le compte de résultat de votre société soit publié ? Pour cela, il sera nécessaire de joindre à votre dépôt des comptes une déclaration de confidentialité.

Tenue d’une comptabilité en bonne et due forme

La SAS est dans l’obligation de tenir une comptabilité en bonne et due forme. Ainsi, absolument tous les mouvements devront être consignés par écrit. La tenue de cette comptabilité est effectuée sur des livres comptables. Deux documents seront obligatoires :

- Le livre journal qui est un répertoire de vos dépenses et de vos recettes dans l’ordre dans lequel elles apparaissent sur votre compte bancaire. Ces dernières y sont donc listées chronologiquement.

- Le grand livre qui reprend les écritures inscrites dans le livre journal par numéro de compte conformément au Plan Comptale.

🔥 Automatisez la comptabilité de votre SAS grâce à Indy !

Avez-vous testé le logiciel de comptabilité en ligne ? Il s’agit là de la solution idéale pour économiser de l’argent tout en gagnant du temps dans la gestion administrative de votre SAS ! Toutes vos déclarations comptables, le suivi de votre trésorerie…et bien plus encore, disponibles en quelques clics seulement !💻

Je veux tester Indy gratuitement 🤩

Paiement des taxes

Enfin, la SAS devra également s’acquitter des taxes dont elle est redevable, notamment la TVA (taxe sur la valeur ajoutée), la CFE (cotisation foncière des entreprises) ou encore la CVAE.

💡 La SAS doit obligatoirement nommer un commissaire aux comptes si elle dépasse 2 des 3 seuils suivants :

- 5 000 000 € de total bilan (somme de tous les actifs dans un bilan comptable)

- 10 000 000 € de chiffre d’affaires HT

- 50 salariés.

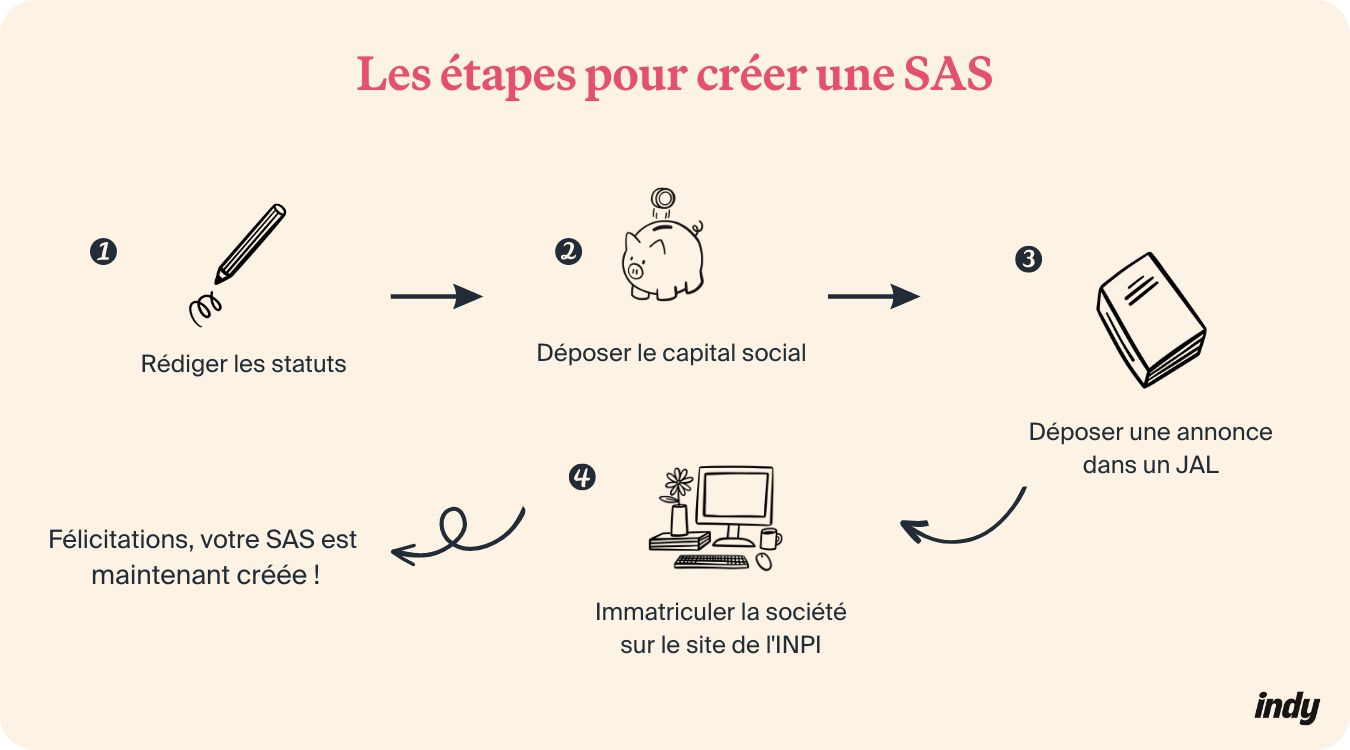

Comment créer une SAS ?

Rédaction des statuts

La rédaction des statuts est une étape incontournable lorsqu’il s’agit de créer votre SAS. Ces derniers constituent en effet le socle de votre société. La loi offre une importante liberté statutaire dans le cadre de la SAS, néanmoins la rédaction de ces derniers requiert tout de même une attention toute particulière. Il s’agit là d’une étape cruciale. Ils devront mentionner de nombreux éléments, notamment la forme juridique de la société, sa dénomination sociale, l’adresse du siège social…

Constitution et dépôt du capital social

Le capital correspond à la somme des apports réalisés par l’associé au moment de la création de l’entreprise. Ce montant est mentionné dans les statuts de la société. Ce dernier peut prendre deux formes :

- Le capital numéraire ;

- Le capital en nature.

Le montant du capital social est librement déterminé par l’associé unique. Il est au minimum de 1€, il n’existe pas de montant maximum. Le capital est généralement fixe, il peut néanmoins tout à fait être variable et augmenter suite à la décision du dirigeant.

Enfin, il est obligatoire de déposer le capital de la SAS sur un compte bancaire dédié à votre activité. En échange, vous recevrez une attestation de dépôt des fonds, un document essentiel pour procéder à la création de votre SAS.

Domiciliation de l’entreprise

Le président de SAS doit ensuite domicilier sa société en choisissant la localisation de son siège social. Cette domiciliation peut se faire dans un local prévu à cet effet, dans une société de domiciliation commerciale, dans un espace de coworking, ou encore, au domicile du président. Ces démarches sont à réaliser en ligne.

Publication d’une annonce légale dans un journal habilité (JAL)

Il est ensuite nécessaire de rendre l’existence de votre SAS public, en publiant une annonce dans un journal habilité. De nombreux éléments doivent y figurer sur cette annonce, notamment la forme juridique, l’adresse du siège social, l’objet social…

Constitution et dépôt du dossier d’immatriculation sur le portail de l’INPI.

Enfin, il sera nécessaire de constituer et de déposer le dossier d’immatriculation de la société sur le site du guichet unique.

Ce dernier doit comprendre :

- Une attestation sur l’honneur de non-condamnation.

- Un justificatif de domiciliation de la SAS. Il peut s’agir d’un contrat de bail ou d’une facture d’énergie ;

- Un exemplaire original des statuts ;

- Une copie de l’annonce légale publiée ;

- Une attestation de dépôt des fonds ;

- Une copie de la carte d’identité du président de la SAS.

Une fois le dossier déposé, la société est en cours d’immatriculation. Si le dossier est aux normes, le président recevra alors dans les jours suivant le Kbis ainsi que le numéro de SIRET.

Combien coûte la création d’une SAS ?

| Formalité | Prix pour la SAS |

| ✍🏼Rédaction des statuts | – 0 € si vous le faites vous-même ou si vous choisissez Indy pour vous accompagner – Jusqu’à 2.500 € si vous passez par un avocat ou un notaire |

| 💰 Capital social | – Un apport de minimum 1€ – Le dépôt est généralement offert par les néobanques – Il coûtera en moyenne 100€ si vous déposez votre capital auprès d’une banque traditionnelle |

| 📝 Publication dans un JAL | – 193€ HT dans la grande majorité des départements – 226€ HT à La Réunion et Mayotte |

| 💻 Immatriculation | – 37,45 € pour une immatriculation au Registre du Commerce et des Sociétés (RCS) – 45 € pour une immatriculation au Répertoire des Métiers (RM) – 15 € supplémentaires en cas de double immatriculation |

| 🏠 Domiciliation | Entre 0€ et 100€ par mois |

Ainsi, vous devez compter au minimum 300 € pour créer votre SAS. Les prix pourront ensuite grimper en fonction de l’accompagnement choisi.

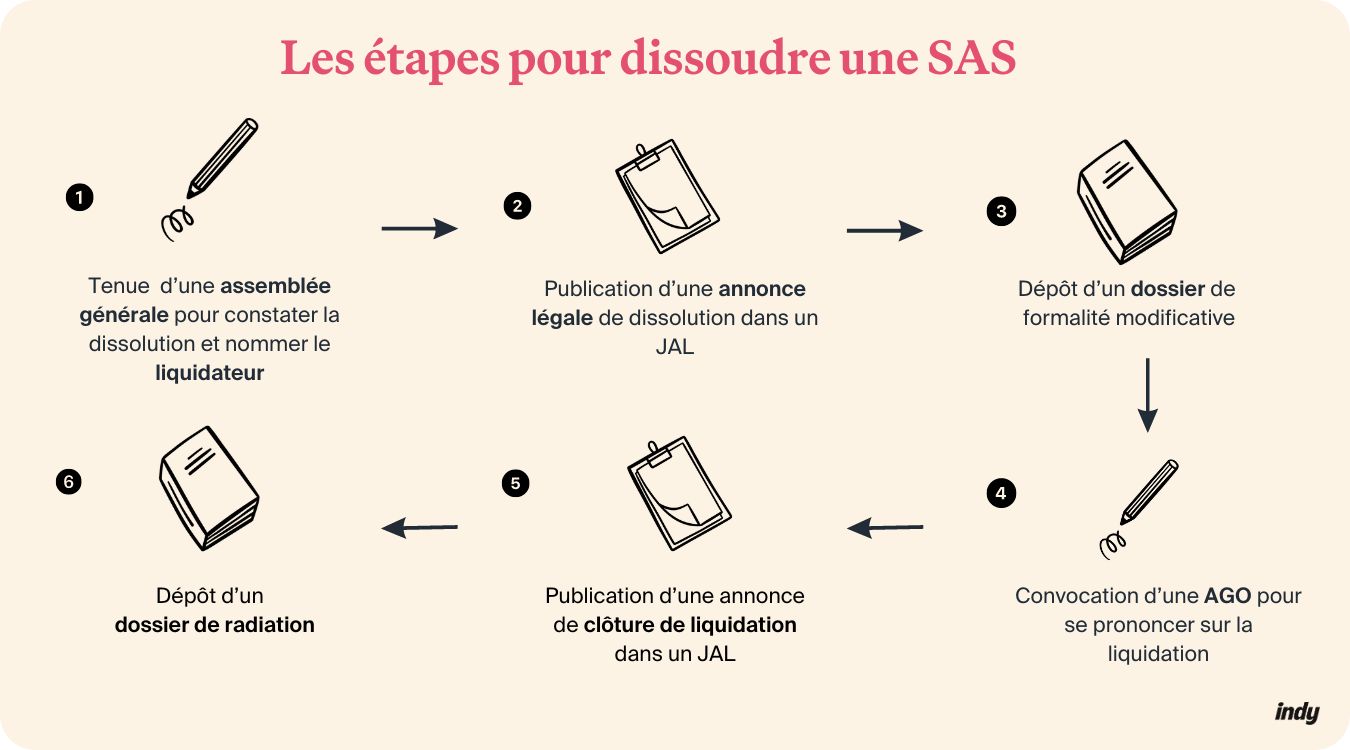

Quelles sont les étapes pour dissoudre une SAS ?

Les associés de la SAS peuvent décider à tout moment de la dissolution volontaire anticipée de la SAS. Voici les étapes à effectuer.

1. Tenue d’une assemblée décidant la dissolution et la nomination du liquidateur

Il est dans un premier temps nécessaire de tenir une assemblée générale afin de constater la dissolution de l’entreprise et de nommer un liquidateur amiable.

Ce dernier aura de nombreuses missions, il doit notamment :

- Vendre les biens meubles et immeubles appartenant à l’entreprise ;

- Payer les créanciers ;

- Répartir le solde disponible entre les associés en fonction de leurs apports respectifs.

- Dans les 3 mois de la clôture de l’exercice, le liquidateur établit les comptes annuels et un rapport écrit dans lequel il rend compte des opérations de liquidation.

2. Publication d’une annonce légale de dissolution

La décision de l’assemblée de dissoudre la société doit impérativement être publiée dans un délai d’1 mois. Cette publication doit se faire dans un support habilité à recevoir les annonces légales dans le département du siège social de la société. Vous trouverez la liste des supports juste 👉 ici 👈.

3. Dépôt d’un dossier de formalité modificative

Également dans un délai d’1 mois à compter de la décision de dissolution, le liquidateur devra constituer un dossier comprenant :

- Le Procès-verbal d’assemblée qui décide de la dissolution avec nomination du liquidateur ;

- L’attestation de parution de la décision de dissolution ;

- La déclaration sur l’honneur de non-condamnation et de filiation du liquidateur ;

- Une copie recto verso de la carte nationale d’identité du liquidateur.

La formalité peut être réalisée soit auprès du guichet unique des formalités soit sur le site infogreffe.

4. Tenue d’une assemblée décidant la clôture de la liquidation amiable

En fin de liquidation, le liquidateur devra convoquer en assemblée générale ordinaire, les associés de la SAS afin qu’ils se prononcent sur :

- Les comptes définitifs de clôture de la liquidation ;

- Le quitus de la gestion du liquidateur et décharge de son mandat ;

- La clôture de la liquidation.

5. Publication d’une annonce de clôture de liquidation

Le liquidateur doit ensuite publier un avis de clôture de liquidation dans un support habilité dans les 1 mois.

6. Déposer un dossier de radiation

Enfin, dans les 1 mois suivant la publication de la clôture de la liquidation, le liquidateur doit demander la radiation de la société auprès du guichet des formalités des entreprises. Cette formalité permet de radier la société du Régistre du commerce et des sociétés (RCS).

Il devra alors fournir :

- La décision de l’assemblée générale statuant sur les comptes définitifs de liquidation ;

- L’acte constatant la clôture des opérations certifié conforme par le liquidateur ;

- L’attestation de parution de l’annonce de clôture de liquidation.

Les avantages et les inconvénients du statut juridique de la SAS

Comme toutes les formes d’entreprises, la SAS présente des avantages et inconvénients. À vous d’anticiper au maximum les besoins de votre entreprise pour choisir la forme de société la plus adaptée.

Responsabilité limitée, travailleurs assimilés salariés… Les avantages d’ouvrir une SAS

Les avantages de la SAS sont nombreux :

- La responsabilité limitée permet de protéger le patrimoine personnel des associés, car ils ne sont responsables des dettes de la société qu’à hauteur de leurs investissements ;

- La très grande souplesse du statut juridique de la SAS permet de limiter les risques pris par les associés. Ces derniers peuvent rédiger les statuts de la SAS et les aménager à leur envie, contrairement à des cadres plus rigides, comme celui des SARL, par exemple ;

- Le statut avantageux de président de SAS lui permet d’être affilié au régime général de la Sécurité sociale, puisqu’il est assimilé salarié. Le régime social du président d’une SAS est donc plus avantageux que celui des travailleurs indépendants, notamment en ce qui concerne les accidents du travail ou les maladies professionnelles.

Rédaction des statuts, cotisations sociales… Les inconvénients d’une SAS

Pour autant, les avantages de la SAS peuvent être à double tranchant, et devenir des inconvénients :

- La souplesse contractuelle de la SAS nécessite souvent une assistance juridique lors de la création de l’entreprise et la rédaction des statuts. Face à la légèreté des dispositions légales, le recours à un avocat est recommandé pour rédiger les statuts de la SAS ;

- Les cotisations sociales sont plus élevées en SAS : c’est le revers de la médaille de la protection liée au régime social des assimilés salariés, dont jouissent les associés de l’entreprise ;

- Il n’est pas possible d’introduire une SAS en bourse. De ce fait, seuls des investisseurs particuliers peuvent racheter des actions de l’entreprise, et il n’est pas possible d’en vendre sur des marchés financiers importants. Pour être cotée en bourse, une SAS doit changer de statut juridique et devenir une société anonyme (SA).

| 🟢 Avantages | 🔴 Inconvénients |

| La responsabilité limitée | Recours à un avocat ou un expert-comptable conseillé pour rédiger les statuts |

| Un statut juridique très souple (pas de capital social minimum, grande liberté dans la rédaction des statuts…) | Des cotisations sociales élevées à partir du moment où le président se verse une rémunération |

| La possibilité pour le président d’être assimilé salarié s’il se verse une rémunération | Impossibilité d’introduire la SAS en bourse |

| NOTRE TABLEAU RECAPITULATIF | |

| 🏠 Personne morale ou physique ? | Morale : distinction entre votre personne et l’entreprise |

| 👩🏼🦳 Nombre d’associés | 2 associés minimum |

| Il est possible de créer une SAS avec un seul associé, il s’agira alors d’une SASU | |

| 💰 Responsabilité des associés | Limitée aux apports |

| 🧑🏻⚖️ Direction | Un président unique et la possibilité de nommer des organes pouvant l’accompagner dans ses missions |

| 💍 Imposition des bénéfices | La SAS est en principe soumise à l’impôt sur les sociétés. Il sera néanmoins possible d’opter pour l’impôt sur le revenu sous certaines conditions |

| 💶 Rémunération du président | Versement d’un salaire et/ou distribution de dividendes |

| ⚖️ Obligations comptables | |

| Ouverture d’un compte pro | |

| Tenue d’une comptabilité quotidienne | |

| Tenue des livres comptables | |

| Établissement des comptes annuels | |

| Dépôt des comptes annuels | |

| Paiement des charges | |

| 🎨 Étapes de création | |

| Étape 1 : Rédaction des statuts | |

| Étape 2 : Constitution et dépôt du capital social (minimum fixé à 1€) | |

| Étape 3 : Domiciliation de l’entreprise | |

| Étape 4 : Publication d’une annonce légale dans un journal habilité (JAL) | |

| Étape 5 : Immatriculation sur le site de l’INPI | |

| ✏️ Étapes de dissolution | |

| Étape 1 : Tenue d’une assemblée générale pour constater la dissolution et nommer le liquidateur | |

| Étape 2 : Publication d’une annonce légale de dissolution dans un JAL | |

| Étape 3 : Dépôt d’un dossier de formalité modificative | |

| Étape 4 : Convocation d’une AGO pour se prononcer sur la liquidation | |

| Étape 5 : Publication d’une annonce de clôture de liquidation dans un JAL | |

| Étape 6 : Dépôt du dossier de radiation | |

Vous avez la moindre interrogation au sujet des SAS ? Laissez-nous un petit mot dans les commentaires, nous nous ferons un plaisir de vous éclairer ! 💡

FAQ

Le comptable est-il obligatoire en SAS ?

En France, aucune loi n’impose aux entreprises de se tourner vers un expert-comptable. Il est donc tout à fait possible pour le président de SAS d’effectuer sa comptabilité seul, sans assistance extérieure. Il pourra éventuellement se tourner vers un logiciel de comptabilité, comme Indy, afin de tenir sa comptabilité de façon autonome et se simplifier la tâche.

Quel est le coût de création d’une SAS ?

Le coût de création d’une SAS n’est pas fixe, il pourra en effet varier en fonction de plusieurs facteurs. Cela inclut par exemple, les frais de notaire, les frais de publication… En France, les coûts peuvent varier entre quelques centaines d’euros jusqu’à plusieurs milliers d’euros. Les tarifs dépendent de la complexité de la création et des services requis pour créer la structure.

Pourquoi se tourner vers une SAS plutôt qu’une SARL ?

La principale différence entre la SAS et la SARL réside dans la flexibilité offerte.

👉🏼 Vous cherchez plus de flexibilité dans la rédaction des statuts de la société et souhaitez faire entrer de nombreux actionnaires au capital ? Optez plutôt pour la SAS.

👉🏼 Si au contraire vous souhaitez une structure plus sécurisante, avec moins de salariés, tournez-vous vers la SARL.

Dois-je souscrire une assurance pour ma SAS ?

Tout dépend de votre activité et de votre situation ! Certaines SAS seront dans l’obligation de souscrire des assurances spécifiques afin de pouvoir exercer leur profession. C’est notamment le cas des professionnels du BTP qui devront par exemple souscrire une assurance décennale. Vous détenez un véhicule professionnel ? Ce dernier devra être assuré. De notre côté, nous vous invitons à bien vous renseigner quant aux assurances obligatoires avant de vous lancer à votre compte😉