Les frais d’installation peuvent varier grandement en fonction de certains facteurs : type de statut juridique choisi, activité concernée, ou bien même votre lieu d’installation. Ces frais sont-ils déductibles de votre bénéfice, vous faisant ainsi profiter d’économies substantielles au niveau des impôts ? Réponse détaillée au cas par cas, dans le style inimitable des articles d’Indy (ex Georges) que vous connaissez si bien.

Sommaire

Cet article a été initialement diffusé sur le groupe Facebook Compta Pour Les Professions Libérales, réseau d'entraide des praticiens libéraux dans leur comptabilité.

Les frais de formalité de création de votre entreprise

Les frais obligatoires

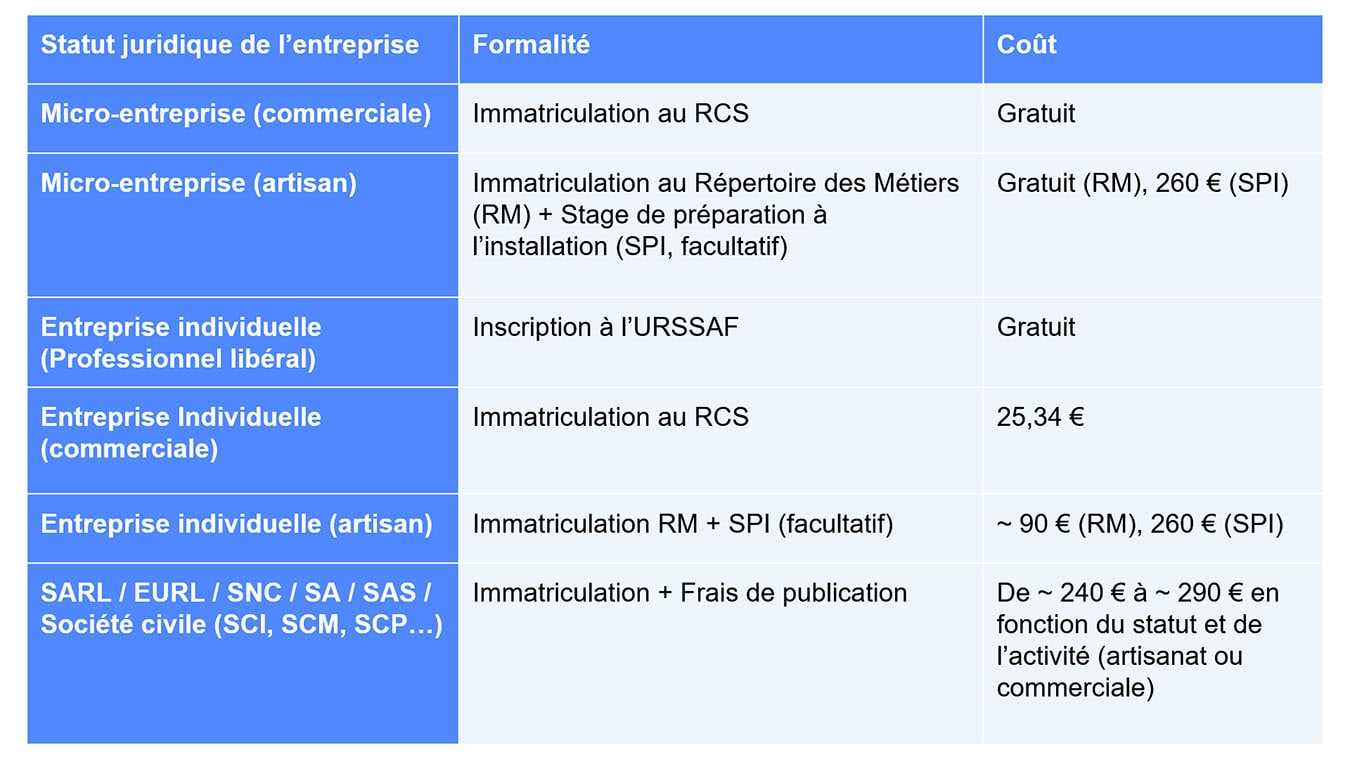

Ces frais sont bien déductibles ! Leur montant dépend essentiellement du statut juridique de votre entreprise et de votre secteur d’activité. Ils sont listés ci-dessous :

Frais annexes

Quelques frais annexes, toujours déductibles, peuvent s’ajouter à ces frais liés à l’inscription de votre entreprise :

- La rédaction des statuts par un professionnel (avocat, expert-comptable…) : entre 900 et 3000 € ;

- Le dépôt de marque : nom de l’entreprise, logo, autres éléments d’identification… Son prix dépendra de la zone que vous souhaiterez couvrir et du nombre de catégories que vous souhaitez protéger ;

- L’assurance responsabilité civile professionnelle, qui vous couvrira en cas de litige avec vos clients ou patients ;

- D’éventuels frais pour vous renseigner sur la meilleure structure juridique à choisir pour votre projet auprès d’un professionnel…

Les autres frais d’installation

L’achat ou la location d’un local professionnel

En cas d’achat à titre professionnel, sont déductibles : les intérêts d’emprunt et les amortissements, les droits d’enregistrement sur les murs anciens (ou la récupération de la TVA sur les murs neufs via les amortissements), la taxe foncière et la vente potentielle du bien est soumise au régime des plus-values professionnelles.

Ces dépenses ne figurent dans aucune des rubriques de l’annexe A de la 2035, mais elles doivent obligatoirement être portées sur un compte de dépenses.

En cas de location, la déduction est possible pour peu que votre activité nécessite l’utilisation d’un bureau ou d’un lieu de stockage. En cas d’utilisation d’une pièce de votre domicile, il vous faudra prendre en compte la quote-part de vos dépenses en fonction de la superficie de la pièce où vous exercez par rapport à celle de votre logement. Pour les studios, la moitié de la superficie totale du logement est généralement prise en compte. En cas d’utilisation de plusieurs pièces, vous devrez être en mesure de justifier que l’utilisation de ces pièces soit nécessaire à votre activité.

Exemple 1 : Vous avez un logement de 100m² et votre bureau a une superficie de 20m². Vous pourrez donc déduire 20% de votre loyer et 20% de vos charges mixtes.

Exemple 2 : Vous avez un studio de 30m². Vous pourrez déduire 50% de votre loyer et 50% de vos charges mixtes.

Les loyers et charges locatives, à l’exception des dépôts de garantie, sont à renseigner en rubrique BF de la 2035.

Le matériel professionnel spécifique

Siège médicalisé pour dentistes, table de massage pour kinésithérapeutes… Nombreuses sont les professions ayant des besoins en mobilier spécifiques pour pouvoir travailler. Ces achats sont bien déductibles.

Pour tout petit matériel non amortissable entrant dans le cadre de vos prestations (médicaments, compresses, gel hydroalcoolique…) et les produits revendus à votre clientèle, rendez-vous rubrique BA de la 2035.

Le matériel de bureau, informatique et les logiciels associés

Dans la quasi-totalité des professions (si ce n’est toutes) l’outil informatique est aujourd’hui devenu indispensable au bon déroulement de votre activité. Toutes les déclarations aux impôts se font aujourd’hui en ligne et de nombreux logiciels professionnels ou de support demandent un ordinateur et un smartphone pour être utilisés au maximum de leurs capacités.

De plus, si votre profession a vocation à recevoir du public dans un cabinet ou vos bureaux, mieux vaut ne pas les accueillir avec la chaise en bois bancale de votre grand-mère. Une décoration accueillante et un mobilier confortable sont préférables pour votre propre confort et pour celui de vos patients/clients, qui apprécieront d’autant plus recourir à vos services. Ces deux types d’achats de matériel sont à renseigner dans vos immobilisations. Les locations de ces mêmes types de matériel sont, quant à eux, à indiquer en ligne 16 de la 2035.

Les abonnements à des logiciels comme Indy sont déductibles dans la rubrique « Entretien et réparation », en ligne 17. Les achats de logiciels inférieurs à 500€ HT sont eux à intégrer à la ligne 19 « Petit outillage ».

Fournitures de bureau et abonnements téléphoniques ou internet

Les cartouches d’encre, les ramettes de papier ou encore les stylos sont de petites charges prises chacune de leur côté, mais mises bout à bout elles peuvent représenter une somme non négligeable, tout comme les abonnements téléphoniques et internet à long terme. Toutes vos fournitures de bureau hors matériel médical ainsi que les abonnements téléphone, fax et internet sont à renseigner en ligne 27.

Factures énergétiques

L’électricité, le gaz et l’eau sont des charges déductibles qui feront partie de votre installation et qui vous suivront tout au long de l’exploitation de vos locaux. Ils sont à renseigner en ligne 20. Le chauffage et le fioul également.

Le véhicule de société

Votre activité peut demander d’acquérir ou de louer un véhicule de société pour assurer certaines de vos prestations. Si vous ne savez pas quelle option choisir, vous trouverez de nombreux conseils en fonction de votre situation dans notre article sur le sujet.

Frais d’installation : Le cas des micro-entrepreneurs

De par la nature même du statut du micro-entrepreneur, vous ne pourrez pas déduire vos frais d’installation de votre chiffre d’affaires. En effet, un abattement forfaitaire est automatiquement appliqué à ce dernier, de 71%, 50% ou 34% selon votre secteur d’activité. Si vous avez beaucoup de frais à prévoir pour votre installation, préférez les statuts d’entreprise individuelle sans l’option micro ou la création d’une société.

Et si ces frais ont été payés avec mon compte personnel ?

Vous n’aviez pas de compte dédié à votre activité au moment d’engager vos frais d’installation ? Pas de panique, ils sont tout de même déductibles après une petite manipulation. Vous devez réaliser un virement de votre compte professionnel à votre compte personnel pour chaque dépense, et classer ensuite ce virement dans la bonne catégorie comptable, comme expliqué dans l’article, suivant la nature des frais. Attention, vous ne devez pas faire un virement global de tous vos frais car ils ne sont pas tous déductibles sur la même ligne de votre déclaration.

Vous avez encore des questions ? Ne vous installez pas dans le doute et faites appel à l’équipe d’Indy (ex Georges) en commentaire et nous vous répondrons rapidement ! Vous pouvez également rejoindre notre groupe facebook de comptabilité pour partager vos problématiques avec notre communauté d’indépendants !

bonjour,

est-ce que le matériel outillage-bricolage peut être déductible si je l’utilise pour faire des travaux dans mon cabinet ?

Merci

Bonjour,

Oui les frais de travaux dans votre cabinet sont déductibles. 🙂