Comprendre et maîtriser la Taxe sur la Valeur Ajoutée est essentiel quand on tient les rênes de son activité, quel que soit son statut juridique ou régime fiscal (micro-entrepreneur, dirigeant d’EURL, président de SASU…). De plus, la transition vers le régime de la TVA en tant que freelance implique une compréhension approfondie de cet impôt indirect.

Alors comment choisir son régime de TVA ? Comment anticiper son passage à la TVA si l’on n’est pas encore assujetti·e ? Découvrez les réponses à vos questions sur la question dans notre mini-guide TVA.

Le saviez-vous ?

Confier sa comptabilité à un expert-comptable n’est pas obligatoire. Indy calcule automatiquement votre TVA collectée et votre TVA récupérable, mais ce n’est pas tout ! Indy préremplit également votre déclaration CA3 ou CA12 selon votre régime de TVA, profitez-en ! 😍

J’essaye Indy

📝 En résumé :

- La TVA est un impôt indirect que les entreprises françaises sont tenues de collecter et reverser à l’Etat ;

- Le taux de TVA applicable est de 20% sur la majorité des biens et services ;

- Si vous êtes en franchise en base de TVA, cela signifie que vous n’êtes pas assujetti à la TVA ;

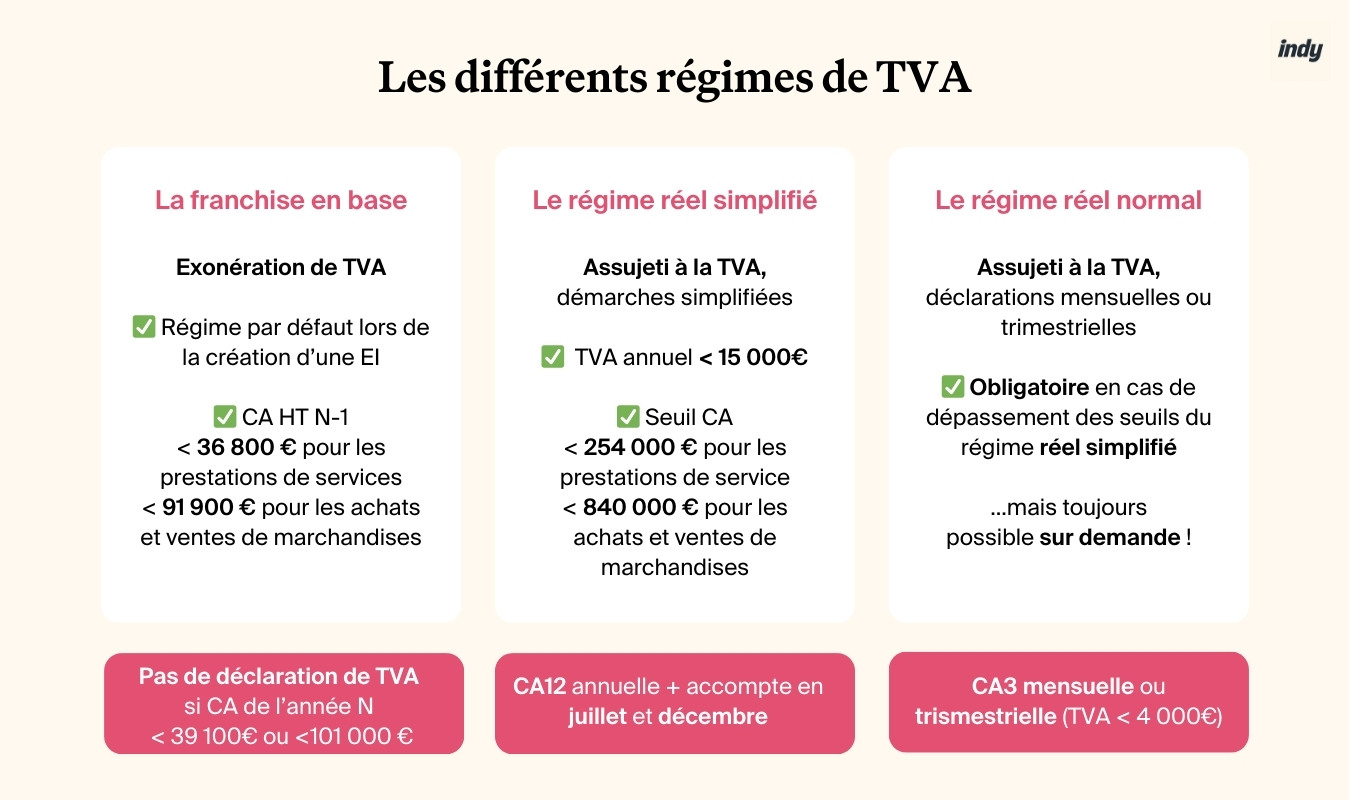

- Il existe 3 régimes de TVA : le régime de franchise en base, le régime réel simplifié et le régime réel normal ;

- Lors du passage à la TVA, pensez à demander votre numéro de TVA intracommunautaire et à communiquer à l’administration fiscale le régime pour lequel vous souhaitez opter.

Qu’est-ce que la Taxe sur la Valeur Ajoutée (TVA) ?

La définition et le calcul de la TVA

La Taxe sur la Valeur Ajoutée est un impôt indirect que les entreprises françaises doivent collecter et reverser à l’État. Par conséquent, si vous êtes freelance et assujetti à la TVA, vous devez :

- Ajouter le taux de TVA au prix de vente de votre prestation de service ou de votre bien ;

- Déclarer périodiquement le montant collecté aux autorités fiscales via votre espace professionnel des impôts (« TVA collectée« ) ;

- En parallèle, vous pouvez récupérer la TVA payée sur vos achats professionnels (« TVA récupérable« )

Au moment de déclarer votre TVA, vous devez soustraire la TVA récupérable à la TVA collectée :

- Si le résultat de ce calcul est positif, vous devez verser la différence à l’administration fiscale ;

- Si le résultat est négatif, l’État doit vous rendre l’argent via un crédit TVA ou en versement direct sur votre compte bancaire professionnel.

Les taux de TVA en vigueur en France

La plupart des biens et services sont concernés par le taux de normal de TVA qui est de 20 %.

Il existe d’autres taux de TVA qui s’appliquent à des situations spécifiques :

- Le taux réduit à 5,5 % pour les produits alimentaires par exemple ;

- Le taux intermédiaire à 10 % pour les services d’hébergement ;

- Un taux super réduit à 2,1 % pour certains produits spécifiques comme les journaux, les médicaments remboursables, certains spectacles ou certaines œuvres d’art…

Régime de TVA vs Régime fiscal

Il est important de noter qu’en freelance, votre régime fiscal n’a aucun lien avec votre régime de TVA.

En effet, vous pouvez être en EURL au régime réel simplifié d’un point de vue purement fiscal et bénéficier d’un régime normal de TVA car vous préférez payer la taxe chaque mois sur une base réelle.

De même, vous pouvez bénéficier du régime de la micro-entreprise et être assujetti à un régime réel simplifié ou mini-réel de TVA.

Freelances : êtes-vous tous assujettis à la TVA ?

Les professions automatiquement exclues de la TVA

La TVA est une obligation fiscale pour la grande majorité des professionnels en freelance, mais il existe des exceptions qui concernent certaines catégories de métiers :

- Les professions médicales et paramédicales, telles que les médecins, les sages-femmes, les infirmiers, les masseurs-kinésithérapeutes, les pédicures-podologues, les psychologues et plus encore ;

- Les acteurs de l’enseignement englobant les cours particuliers, la formation professionnelle continue, l’enseignement dispensé au sein des établissements scolaires ;

- Les organisations à but non lucratif, notamment les associations, à condition qu’elles ne réalisent pas de ventes commerciales.

- Certaines formes de location immobilière (à noter que les SCI sont exonérées de la TVA de plein droit, sauf certains cas).

L’assujettissement à la TVA en fonction du chiffre d’affaires

Si vous ne faites pas partie des indépendant·e·s non concerné·e·s par la TVA, alors vous pourriez y être soumis·e en fonction de votre chiffre d’affaires annuel. En effet, vous basculez dans un régime de TVA si votre CA annuel dépasse certains seuils.

Pour comprendre comment ça marche, notez qu’il existe deux types de seuils en TVA :

- Le seuil de franchise (chiffres de 2023) :

- 36 800€ en prestation de service/activité libérale ;

- 91 900€ en activité commerciale/industrielle.

- Le seuil de tolérance (chiffres de 2023) :

- 39 100€ en prestation de service/activité libérale ;

- 101 000€ en activité commerciale/industrielle.

En gardant ces seuils en tête, vous êtes alors obligatoirement assujetti à la TVA si vous vous retrouvez dans la situation suivante :

- Cas 1 : votre chiffre d’affaires de l’avant-dernière année civile (N-2) et de l’année précédente (N-1) se situe entre le seuil de franchise et le seuil de tolérance. Auquel cas, vous devenez assujetti au 1er janvier de l’année N ;

- Cas 2 : votre chiffre d’affaires de l’année civile en cours (N) dépasse le seuil de tolérance. Auquel cas, vous devenez assujetti dès le 1er jour du mois de dépassement.

🗓️ Si vous venez de créer votre entreprise, votre plafond de CA est calculé au prorata temporis : son montant dépend de la date à laquelle vous débutez l’activité. La formule est la suivante : (nombre de jours vous séparant de la fin de l’année x plafond annuel maximum de CA) / 365 jours.

Si vous n’entrez dans aucun de ces cas de figure, et même si vous dépassez le seuil de franchise pendant une année seulement (sans dépasser le seuil de tolérance), vous êtes exonéré·e de la TVA. On parle alors d’un régime de la franchise en base de TVA. Par conséquent, vous devez mentionner : « TVA non applicable d’après l’article 293 B du CGI » sur vos factures.

Les micro-entrepreneurs bénéficient généralement de la franchise en base de TVA en raison de la dimension limitée de leurs activités ; ce régime s’applique d’ailleurs automatiquement en création de micro-entreprise.

Vous pouvez toutefois décider d’être volontairement assujetti à un régime de TVA même si le montant de votre CA est en dessous des seuils de TVA. En effet, si vous réalisez de nombreux achats professionnels pour votre activité, il peut être intéressant de collecter la TVA, puis de la récupérer.

Exemple d’assujettissement à la TVA en freelance

Vous êtes graphiste en micro-entreprise (« prestation de service ») :

- En 2022, vous réalisez un CA de 30 000 €. Vous bénéficiez donc de la franchise en base de TVA en 2023 ;

- En 2023, vous réalisez un CA de 37 000 €. Vous bénéficiez donc de la franchise en base de TVA en 2024 car même si vous dépassez le seuil, votre CA N-2 reste inférieur au seuil de tolérance.

En revanche, si en 2024 vous dépassiez de nouveau les seuils, vous serez automatiquement redevable de la TVA dès le 1er janvier 2025 (à condition que les modalités n’évoluent pas d’ici là).

En revanche, si en 2023 vous êtes à plus de 39 100€ de CA dès le mois d’octobre, vous devez facturer la TVA dès le 1er octobre. Si vous n’aviez pas anticipé ce passage à la TVA, vous devez refaire des factures déjà émises pour rajouter le taux de TVA manquant.

Quels sont les régimes de TVA applicables aux freelances ?

En France, si vous ne bénéficiez pas déjà de la franchise en base de TVA, vous pouvez être soumis à trois régimes de TVA différents : le régime réel normal, le régime réel simplifié et le régime du mini-réel.

Le régime réel simplifié de TVA

Si votre CA annuel ne dépasse pas 254 000€ en prestation de service/activité libérale, et 840 000€ en activité commerciale/industrielle, vous pouvez bénéficier du régime réel simplifié de TVA.

Ce premier régime vous permet de déclarer et payer votre TVA selon le système suivant :

- Deux acomptes sont dus au titre de l’année N ;

- Une régulation annuelle en N+1

Le formulaire à remplir pour déclarer les acomptes et faire la déclaration est le CA12, accessible sur votre espace professionnel des impôts.

Le régime réel normal de TVA

Le régime réel normal vous permet de déclarer et payer la TVA chaque mois sur une base réelle via le formulaire CA3 disponible sur votre espace professionnel des impôts. Si le montant annuel de la TVA due est inférieur à 4 000 €, vous pouvez bénéficier d’une déclaration trimestrielle.

Avec ce système, n’y a donc pas d’acompte à verser ni de régulation : vous déclarez la TVA réellement collectée et réellement récupérable..

Vous y êtes automatiquement rattaché si votre CA annuel dépasse les seuils du régime réel simplifié de TVA.

Le régime du mini-réel

Ce dernier régime est un hybride des deux premiers, vous pouvez en bénéficier :

- Si votre CA annuel est en dessous des seuils du régime réel normal ;

- Et si vous souhaitez déclarer votre TVA tous les mois.

💡 En offrant la possibilité de déclarer votre TVA « au réel » tous les mois, le régime réel normal ou mini-réel est souvent plus favorable pour la gestion de votre trésorerie.

Résumé des régimes de TVA en freelance

Passage à la TVA : comment l’organiser sereinement ?

Votre chiffre d’affaires côtoie les seuils de TVA ? C’est le moment d’anticiper votre passage à la TVA.

En effet, nous vous recommandons de demander un numéro de TVA intracommunautaire via votre espace professionnel des impôts à partir du moment où votre revenu encaissé s’approche des seuils. Vous pouvez également contacter votre Service des impôts des entreprises (SIE) pour l’obtenir.

Vous devrez également communiquer à l’administration fiscale le régime de TVA que vous choisissez :

- Cliquez sur « Messagerie » depuis votre espace pro ;

- Sélectionnez « TVA et taxes annexes » ;

- Cliquez sur « Je formule une option » ;

- Indiquez quelle option vous choisissez : réel normal, réel simplifié, mini-réel.

Une fois votre numéro de TVA obtenu, vous devenez assujetti à la taxe et devez appliquer un taux de TVA (généralement de 20 %) soit :

- Dès le 1er janvier N+1 si vous êtes dans le cas 1 développé précédemment ;

- Dès le 1er jour du mois de dépassement si vous êtes dans le cas 3 également développé en début d’article.

Sur votre facture, vous devrez :

- Enlever la mention « TVA non applicable d’après l’article 293 B du CGI » ;

- Indiquer le numéro de TVA avec vos autres informations (Siret, adresse…) ;

- Faire apparaître le taux de TVA ;

- Indiquer le montant hors taxe (HT) et toutes taxes comprises (TTC).

Vous devrez ensuite déclarer votre TVA selon les modalités inhérentes à votre régime.

👀 Étant donné que les particuliers ne peuvent pas récupérer la TVA, il est essentiel de planifier avec soin son inclusion si vous travaillez avec ce type de clients. En effet, cela signifie que vos tarifs subiront une augmentation de 20 % que vos clients ne pourront pas récupérer. Informez-les donc à l’avance, et en toute transparence.

TVA et facturation à l’étranger

La TVA dans l’Union européenne

Quand vous envoyez une facture à un client situé dans l’Union européenne, il n’est pas nécessaire d’inclure la TVA dans le montant facturé, même si vous êtes soumis à cette taxe. En réalité, la TVA doit être payée par le client lui-même, dans son pays d’origine. Ainsi, vous devez établir une facture contenant les éléments suivants :

- Le montant hors TVA ;

- Un taux de TVA de 0 % ;

- L’indication : « Autoliquidation de la TVA » (ou « Reverse charge of VAT » en anglais).

N’oubliez toutefois pas d’indiquer votre numéro de TVA intracommunautaire sur votre facture.

La TVA hors Union européenne

Même lorsque vous effectuez une prestation pour un client situé en dehors de l’Union européenne, la TVA n’est pas facturée. Vous n’avez pas non plus besoin de fournir un numéro de TVA intracommunautaire, car celui-ci est uniquement requis pour les transactions au sein de l’Union européenne.

Ainsi, pour facturer un client hors de l’UE en étant vous-même assujetti·e à la TVA en France, voici les étapes à suivre :

- Indiquez le montant hors TVA ;

- Appliquez un taux de TVA de 0 % ;

- Si vous êtes en prestation de service, incluez la mention suivante sur vos factures : « Exonération de la TVA – Article 259-1 du CGI » (ou « VAT not applicable according to article 259-1 of the French Tax General Code (CGI) » en Anglais) ;

- Si vous vendez des biens, incluez plutôt la mention : « Exonération de la TVA – Article 262 1° du CGI » (ou « VAT not applicable according to article 262 1° of the French Tax General Code (CGI) » en Anglais).

Consultez notre article Comment facturer un client à l’étranger ? pour en savoir plus.

Gérer votre TVA avec Indy

Notre logiciel de comptabilité en ligne propose de calculer automatiquement votre TVA collectée et TVA récupérable à partir de la synchronisation bancaire entre le logiciel et votre compte bancaire professionnel.

Ce système intelligent permet de préremplir votre déclaration CA3 ou déclaration CA12 en fonction de votre régime de TVA.

Une fois les informations relues et validées, nous transmettons automatiquement le formulaire à l’administration fiscale en temps et en heure. Le tour est joué ! 🪄

Vous avez des questions sur la TVA en freelance ? Vous pouvez ajouter un commentaire ci-dessous et l’équipe d’Indy vous répondra rapidement ! 🙂

Bonjour,

Dans le cas d’un coiffeur, peut-on laisser le prix de la coupe au même tarif avant et après le passage à la tva en perdant de la marge afin de ne pas augmenter le tarif de 20 pour cent ? Merci

Bonjour Laurence,

Oui vous pouvez baisser le prix de votre prestation pour amortir le coût de la TVA pour vos clients.