Bien que les obligations comptables d’un auto-entrepreneur (aussi appelé micro-entrepreneur) soient allégées, il doit néanmoins se conformer à certaines réglementations. Parmi celles-ci figure la tenue du livre des recettes ainsi que du registre des achats. Dans ce contexte, nous allons nous focaliser sur le livre des recettes. Quelle est son utilité ? Est-il obligatoire ? Comment le remplir ? Nous répondons à tout dans cet article !

🤓 Le saviez-vous ?

En micro-entreprise, les obligations comptables sont simplifiées ! Alors, optez pour l’application Indy et suivez toutes vos dépenses et vos recettes en un clic ! 🤩

Essayer gratuitement

Le livre des recettes

Définition

Comme mentionné précédemment, le livre des recettes constitue un registre comptable qui permet à un auto-entrepreneur de répertorier, de façon chronologique, l’ensemble des recettes encaissées au cours d’une année civile, en y incluant leurs détails. Ce document comptable présente plusieurs objectifs :

- Prévenir les fraudes et les dissimulations d’encaissements : le livre des recettes permet de justifier chaque paiement reçu lors d’un contrôle fiscal réalisé par l’URSSAF. Il facilite également la comparaison entre les entrées d’argent (les ventes et les prestations) et les déclarations fiscales effectuées ;

- Assurer une gestion transparente de la comptabilité des micro-entrepreneurs : tenir votre livre des recettes à jour vous offre une vue d’ensemble sur le situation comptable de votre micro-entreprise. De plus, ce document vous permet de réaliser mensuellement (chaque mois) ou trimestriellement (tous les 3 mois), votre déclaration de chiffre d’affaires à l’URSSAF ;

- Vérifier le respect des plafonds de chiffres d’affaires : suivant la nature de votre activité, vous êtes soumis à des seuils de chiffre d’affaires (188 700€ ou 77 700€). En cas de dépassement de ces seuils sur 2 années consécutives, vous serez automatiquement basculé vers le statut d’entreprise individuelle. À ce stade, vous aurez la possibilité de choisir de maintenir ce nouveau statut ou de passer au statut de société, une transition qui impliquerait alors des démarches administratives significatives.

😉 Petit rappel !

Pour conserver le statut de micro-entreprise, il est essentiel de respecter les seuils de chiffre d’affaires. Ainsi, pour les auto-entrepreneurs artisans, commerçants et les professions libérales non réglementées, le chiffre d’affaires doit impérativement être inférieur à :

- 188 700€ pour les activités de commerce et les prestations d’hébergement ;

- 77 700€ pour les prestations de services rattachées à la catégorie BIC (bénéfices industriels et commerciaux) ou BNC (bénéfices non commerciaux).

Pour les professionnels libéraux relevant de la CIPAV (Caisse interprofessionnelle de prévoyance et d’assurance vieillesse), le seuil de chiffre d’affaires à respecter est également fixé à 77 700€.

⚠️ Par ailleurs, en cas d’absence ou de tenue incomplète de votre livre des recettes, l’administration fiscale et l’URSSAF sont habilités à appliquer des sanctions fiscales conséquentes.

Est-il obligatoire ?

Tout à fait ! Tous les auto-entrepreneurs sont dans l’obligation de posséder un livre des recettes encaissées. Que vous exerciez en tant qu’auto-entrepreneur dans le domaine artisanal, commercial ou en activité libérale, il est impératif de tenir à jour ce document et ce, à chaque réception de paiement. Ceci est applicable indépendamment de votre chiffre d’affaires ou de la nature de votre activité et sans aucune exception.

À la différence du livre des comptes ou de la liasse fiscale, qui ne sont pas requis pour les auto-entrepreneurs, la mise à jour d’un livre des recettes est donc une obligation incontournable.

Comment remplir le livre des recettes ?

Les informations obligatoires

En micro-entreprise, le livre des recettes doit se conformer à 3 règles essentielles :

- Être organisé de façon chronologique ;

- Inclure toutes les informations obligatoires ;

- Ne pas être sujet à des modifications une fois que les informations sont enregistrées.

💡 Le saviez-vous ?

Vous devez compléter votre livre des recettes de manière chronologique. Toutefois, c’est bien l’ordre chronologique des encaissements qui doit être respecté. Par conséquent, il est nécessaire d’inscrire vos paiements dans l’ordre où vous les recevez, et non dans l’ordre de la facturation.

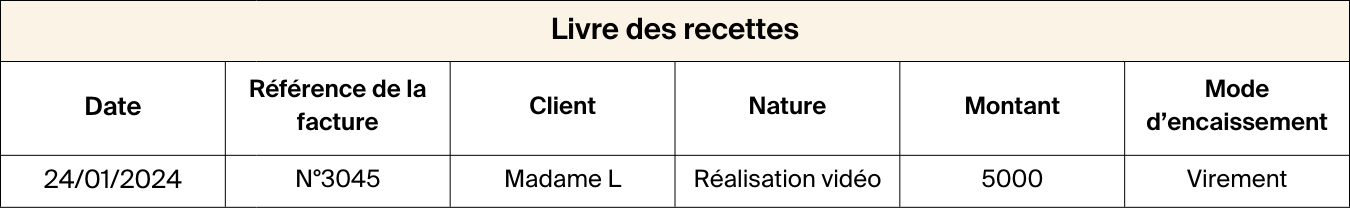

De plus, le livre des recettes est généralement structuré sous la forme d’un tableau à 6 colonnes, dans lequel les éléments suivants y figurent :

- La date d’encaissement des recettes ;

- Le numéro de facture ;

- L’identité du client, qu’il s’agisse d’un particulier ou d’une entreprise ;

- La nature de la prestation facturée ou la référence du produit ;

- Le montant encaissé sur votre compte bancaire (excluant la TVA) ;

- Le mode de règlement utilisé (chèque, espèces, carte bancaire ou virement).

🔎 Pour y voir plus clair, voici un exemple de ce à quoi le tableau ressemble :

Si vous appartenez à un régime soumis à la Taxe sur la valeur ajoutée (TVA), il est vivement conseillé de noter également le montant TTC (hors taxes + TVA) encaissé.

Par ailleurs, certaines dérogations exceptionnelles sont acceptées dans les cas suivants :

- Il est autorisé d’enregistrer, sur une seule ligne, les encaissements perçus à l’issue d’une journée, sous réserve que cela concerne des ventes au détail ou des services délivrés aux particuliers, avec une valeur unitaire n’excédant pas 76€ ;

- En cas de dépôt simultané de chèques, vous pouvez inscrire le montant total du bordereau sur une ligne. Ce dernier doit être conservé comme justificatif.

À la clôture de chaque trimestre ainsi qu’à la fin de chaque année, il est primordial de calculer le montant total des opérations effectuées.

💡 Important à savoir !

En tant qu’auto-entrepreneur, vous avez l’obligation de conserver vos documents comptables dont le livre des recettes pendant une durée de 10 ans à partir de la clôture de l’exercice comptable concerné.

En effet, bien que l’administration fiscale ne remonte en règle générale que 3 exercices en arrière, elle peut aller jusqu’à 10 ans en cas de suspicion de fraude. Ainsi, un livre des recettes établi en 2024 doit être conservé jusqu’en 2034 ! Cette règle concerne également vos factures, votre registre des achats ainsi que vos pièces comptables justificatives.

Le format du livre des recettes d’un micro-entrepreneur

Les auto-entrepreneurs ont la liberté de choisir le format qui leur convient pour leur livre des recettes. Depuis le 31 octobre 2019, il est même possible d’opter pour une version dématérialisée du livre des recettes.

Le format papier

L’utilisation de papier libre (feuille ou cahier) est une option viable pour noter vos encaissements, à condition que toutes les informations obligatoires y soient renseignées. Pour faciliter cette tâche, vous avez la possibilité d’imprimer le modèle officiel du livre des recettes fourni par le site officiel du gouvernement.

Le logiciel comptable

Opter pour l’utilisation d’un logiciel de comptabilité demeure la solution la plus pratique, simple et surtout sécurisée. Grâce à notre application tout-en-un Indy, vous bénéficiez d’un outil de gestion complet, spécialement conçu pour répondre aux besoins des indépendants. Vous pouvez consulter l’intégralité de vos transactions classées par catégories, facilitant ainsi la tenue de votre livre des recettes tout étant pleinement conforme à la réglementation en vigueur. De plus, Indy vous offre la possibilité d’archiver vos documents comptables, de réaliser vos déclarations, de suivre l’évolution de votre chiffre d’affaires et d’avoir une vision complète sur votre comptabilité !

Les bonnes pratiques à adopter ✅

En complément des principales règles énoncées ci-dessus et pour parfaire la tenue du livre des recettes, quelques bonnes pratiques sont à adopter :

- Il faut inscrire la date de la recette au jour de l’encaissement, non à la date de facturation ;

- Il faut respecter scrupuleusement la chronologie des encaissements ;

- Il est recommandé de privilégier la mise à jour quotidienne du livre des recettes, au fur et à mesure des encaissements, plutôt que de le compléter en fin de mois. Cela permet ainsi d’éviter tout oubli ;

- Il est formellement interdit de modifier les informations une fois enregistrées (pas de ratures, de suppressions de lignes, de sauts de lignes ou de zones laissées en « blanc »).

Les sanctions en cas de faux ou d’usage de faux

Aucune sanction n’est prévue en cas de non-tenue du livre des recettes et du registre des achats. Cependant, comme stipulé sur le site officiel du gouvernement, en cas de faux (tel que l’inscription de fausses informations sur un registre) ou d’usage de faux (tel que l’utilisation de registres falsifiés dans le but d’obtenir un prêt bancaire), vous vous exposez à des sanctions pénales lourdes, pouvant mener à 3 ans d’emprisonnement et une amende d’un montant total de 45 000€.

Les autres obligations comptables des auto-entrepreneurs

Le registre des achats

Le registre des achats est un document comptable qui récapitule de façon chronologique et annuelle l’ensemble des achats effectués par un auto-entrepreneur dans le cadre de l’exercice de son activité. Il s’agit d’un document obligatoire, à tenir au format papier ou numérique. Toutefois, il ne concerne que certains secteurs d’activité étant la vente de marchandises, objets, fournitures et denrées à consommer sur place ou à emporter ainsi que les prestations d’hébergement. En bref, le livre des recettes reprend tous les encaissements et le registre des achats toutes les dépenses liées à l’activité.

D’autre part, tout comme le livre des recettes, vous devez conserver le registre des achats ainsi que les pièces justificatives de paiement durant une période de 10 ans suivant la clôture de l’exercice comptable concerné.

La facturation

En tant qu’auto-entrepreneur, vous êtes dans l’obligation de fournir à votre clientèle des factures pour chaque vente de produits délivrés ou prestation de services effectués. Elles indiqueront ainsi la date d’émission, le nom du client, le numéro de facture, le montant à payer et les mentions obligatoires.

L’ouverture d’un compte bancaire

Dans le cas où votre chiffre d’affaires dépasse le montant de 10 000€ sur 2 années consécutives, vous êtes obligé d’ouvrir un compte bancaire dédié à votre activité. Notez toutefois qu’il peut s’agir d’un compte courant et non nécessairement un compte bancaire professionnel.

La déclaration du chiffre d’affaires

Tous les mois ou tous les trois mois, un auto-entrepreneur doit procéder à la déclaration de son chiffre d’affaires. En cas d’oubli, une pénalité de 58€ est imposée pour chaque déclaration manquante. Vous pouvez régulariser votre situation en fin d’année. Néanmoins, l’absence de cette régularisation peut entraîner une imposition sur une base majorée, pouvant conduire à la perte du statut de micro-entreprise.

FAQ – Questions fréquentes

Peut-on réaliser le livre des recettes avec l’outil Excel ?

Et non, ceci n’est pas possible ! Le livre des recettes doit obligatoirement être tenu sur un registre papier ou sur un logiciel de comptabilité comme nous l’avons vu plus haut. Excel n’étant pas reconnu par l’administration fiscale puisque son contenu peut être modifié après édition, il vous est formellement interdit de réaliser votre livre des recettes via ce logiciel. De plus, au vu des sanctions prévues en cas de non-respect des règles, il est préférable de faire les choses dans les règles de l’art ! 😉

Que se passe-t-il en cas de non-respect des règles en matière de facturation ?

En cas de non-respect des règles relatives à la facturation, vous pouvez être condamné à payer une amende d’un montant égal à :

- 75 000€ pour une personne physique ;

- 150 000€ en cas de récidive dans les 2 années suivant le 1er manquement.

Si vous avez des questions ou un avis à partager concernant cet article, n’hésitez pas à laisser un commentaire dans l’espace ci-dessous ! Nous y répondrons avec grand plaisir ! 🤗