- L’auto-entreprise désigne une entreprise individuelle au régime micro-fiscal et micro-social et non un statut juridique distinct. Passer du régime réel au micro signifie changer de mode de calcul de l’impôt et des cotisations sociales ;

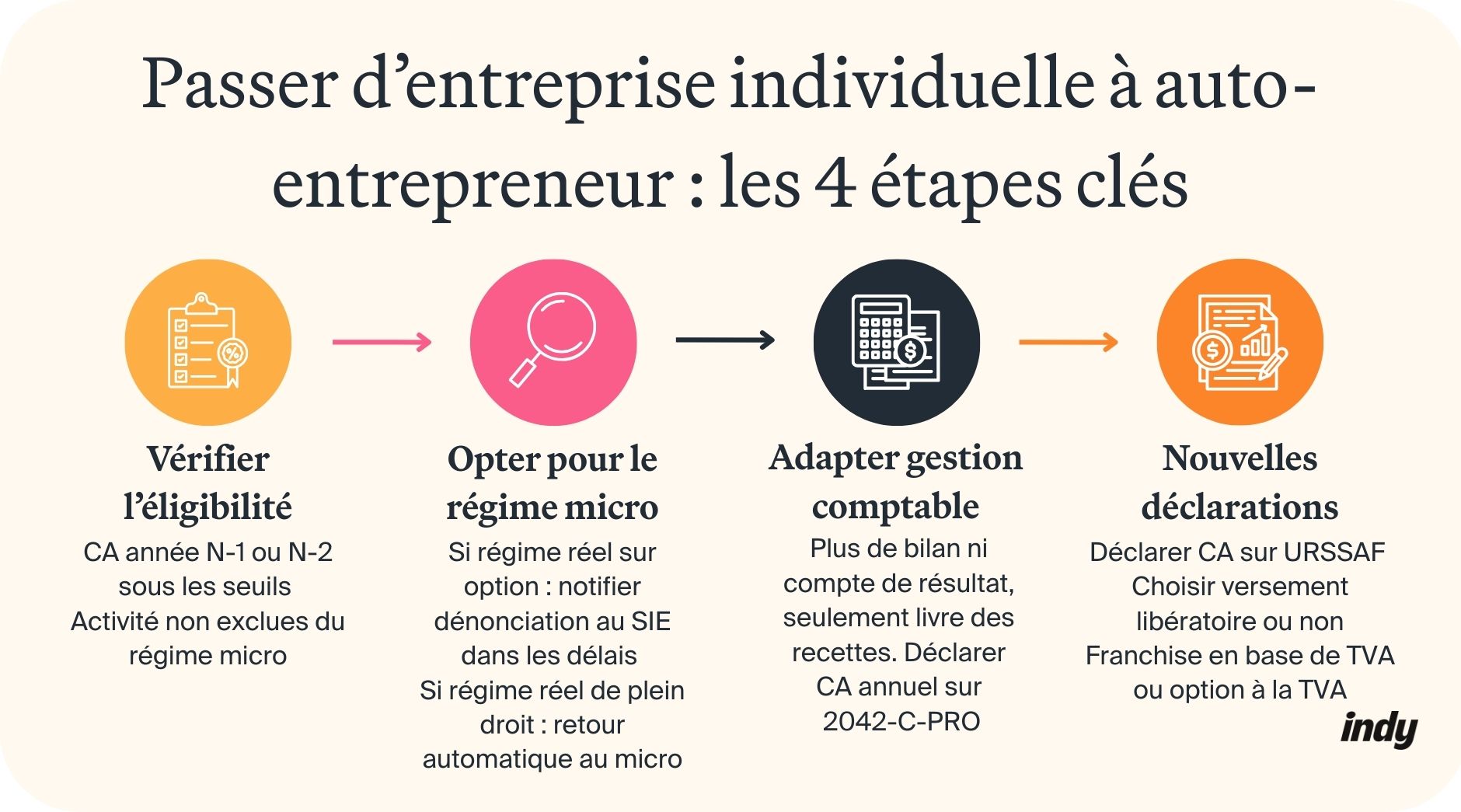

- Si vous aviez opté volontairement pour le régime réel, vous devez renoncer à cette option au moment du dépôt de la déclaration de résultats de l’année N-1. Si vous étiez au régime réel de plein droit suite à un dépassement des seuils, dès que votre chiffre d’affaires redescend sous les seuils, vous revenez automatiquement au régime micro ;

- Le passage au régime micro supprime l’obligation d’établir un bilan comptable. La comptabilité se limite à la tenue d’un simple livre des recettes (et d’un registre des achats dans le cadre de la vente de marchandises) ;

- Avant d’opter pour ce régime, vérifiez impérativement que vos charges réelles restent inférieures à l’abattement forfaitaire applicable à votre activité. Dans le cas contraire, le régime réel demeure plus avantageux fiscalement.

Vous êtes en entreprise individuelle et souhaitez simplifier votre gestion administrative ? Changer de statut pourrait être la solution. En effet, passer d’entreprise individuelle à auto-entrepreneur permet d’alléger considérablement les obligations comptables et fiscales. Mais en quoi consiste réellement cette transition ? Quelles démarches accomplir ? Est-ce vraiment avantageux dans votre situation ? Vous découvrirez dans cet article toutes les conditions, étapes et conséquences pour réussir cette transformation.

Le saviez-vous ?

Indy vous accompagne dans la comptabilité de votre EI au réel ou en micro. Comptabilité et déclarations simplifiées, compte pro gratuit… et bien plus encore !

Je crée un compte

Comprendre la transition : d’entreprise individuelle à auto-entrepreneur

Différences entre entreprise individuelle classique et auto-entrepreneur

Clarification terminologique essentielle

L’entreprise individuelle (EI) désigne une forme juridique. A l’inverse, l‘auto-entrepreneur (ou micro-entrepreneur), ne constitue pas une forme juridique distincte : il s’agit d’un régime fiscal et social simplifié applicable uniquement aux entreprises individuelles.

Ainsi, un auto-entrepreneur reste juridiquement une entreprise individuelle, mais soumise au régime micro-fiscal et micro-social. À l’inverse, transformer une EURL en SARL (Société à Responsabilité Limitée Unipersonnelle ou non) ou transformer une SA en SAS (Société Anonyme – Société par Actions Simplifiée) implique un changement de forme juridique.

Régime réel vs régime micro : comprendre la différence

Au régime réel, l’entrepreneur tient une comptabilité complète : avec établissement d’un bilan annuel, compte de résultat et liasses fiscales détaillées. Cette rigueur comptable permet de déduire l’intégralité des charges professionnelles réellement supportées.

Au régime micro, en revanche, la comptabilité se limite à un simple livre chronologique des recettes. Pour les activités de vente de marchandises, il faut également tenir un registre des achats. En contrepartie, l’administration applique automatiquement un abattement forfaitaire sur le chiffre d’affaires (CA), sans possibilité de déduire les charges réelles.

Avantages et limites des deux statuts

Le régime micro : simplicité contre plafonnement

Le régime micro-entrepreneur offre un gain de temps considérable grâce à ses obligations allégées. Non-négligeables, les cotisations sociales restent moins élevées qu’au régime réel. Le micro-entrepreneur bénéficie souvent de la franchise en base de TVA, ce qui le dispense de collecter et déclarer cette taxe tant que le chiffre d’affaires reste sous certains seuils.

À noter : une entreprise individuelle classique peut également bénéficier de la franchise en base de TVA si elle respecte les mêmes conditions de CA.

En contrepartie, les plafonds de CA stricts freinent le développement de l’activité. Autre inconvénient : l’absence de bilan comptable complique l’obtention de financements bancaires et réduit la crédibilité vis-à-vis de certains clients professionnels.

Le régime réel : optimisation fiscale contre lourdeur administrative

Le régime réel permet de déduire l’intégralité des charges professionnelles, y compris l’investissement dans du gros matériel. Autre avantage majeur : l’impôt et les cotisations sociales se calcule sur le bénéfice réel dégagé, et non sur le simple chiffre d’affaires.

En revanche, la gestion administrative prend beaucoup plus de temps avec une comptabilité complète à tenir.

Conséquences fiscales et sociales du changement de régime

Impact sur l’imposition des bénéfices

Avec le régime micro, l’imposition ne repose plus sur le bénéfice réellement dégagé. L’administration applique un abattement forfaitaire directement sur le chiffre d’affaires, sans tenir compte des charges réellement supportées. Cet abattement, qui représente forfaitairement les frais professionnels, varie selon la nature de l’activité :

- Vente/commerce : 71%

- Prestations de services BIC (Bénéfices Industriels et Commerciaux) : 50%

- Meublés de tourisme classés : 50%

- Meublés de tourisme non classés : 30%

- Activités libérales (BNC – Bénéfices Non Commerciaux) : 34%

Bon à savoir : un abattement minimum garanti de 305 € s’applique systématiquement, porté à 610 € pour les activités mixtes.

Basculement vers le régime micro-social simplifié

En optant pour le régime micro, l’entrepreneur individuel reste affilié au régime des travailleurs non salariés (TNS), mais ses cotisations sociales sont désormais calculées selon le régime micro-social. Celles-ci sont appliquées directement sur le chiffre d’affaires encaissé, à des taux forfaitaires définis selon la nature de l’activité.

Les démarches pour passer d’entreprise individuelle à auto-entrepreneur

Vérifier l’éligibilité au régime micro-entrepreneur

Les seuils de chiffre d’affaires à respecter

L’accès au régime micro-entrepreneur reste conditionné au respect de plafonds de chiffre d’affaires annuel :

| Type d’activité | Seuil micro-BIC/BNC |

| Vente/commerce/hébergement | < 840 000 € |

| Prestations de services BIC, meublés de tourisme classés et activité libérale (BNC) | < 254 000 € |

| Meublés de tourisme non classés | < 15 000 € |

Pour passer du régime réel au micro, le CA doit respecter ces seuils au cours de l’année N-1 OU N-2. Par exemple, un consultant (régime BNC) avec 95 000 € de CA en 2024 et 65 000 € en 2025 peut opter pour le micro en 2026.

Cas particulier des activités mixtes

En cas d’activité mixte (vente de marchandises + prestations de services), le chiffre d’affaires global ne doit pas dépasser 840 000 €, dont un maximum de 254 000 € pour la partie prestations de services. Si l’une de ces limites est franchie, le régime micro ne s’applique plus.

⚠️ Nouveauté 2026 : Ces seuils peuvent être modifiés par la loi de finances 2026 (en attente de vote). Pour plus de détails sur les conditions d’accès au régime micro-entrepreneur, consultez la page officielle du Service-Public.

Les activités exclues du régime micro

Certaines activités ne peuvent pas bénéficier du régime micro-entrepreneur, parmi elles :

- Les activités agricoles ;

- Certaines professions libérales réglementées (notaires, avocats, médecins, experts-comptables, architectes…) ;

- Les activités relevant de la TVA immobilière (marchands de biens, lotisseurs, agents immobiliers, promoteurs) ;

- Les locations d’immeubles nus à usage professionnel ou d’habitation ;

- Les activités artistiques rémunérées par droits d’auteur ;

- Les opérations sur marchés financiers.

Opter pour le régime micro : quand et comment faire ?

Régime réel sur option : renonciation à l’option

Si l’entrepreneur était au régime réel par option volontaire (il avait choisi le réel alors qu’il respectait les seuils micro), il doit renoncer à cette option en notifiant son choix au Service des Impôts des Entreprises (SIE). Cette renonciation s’effectue dans les délais de dépôt de la déclaration de résultats de l’année N-1, soit le 2ème jour ouvré suivant le 1er mai. Elle se formalise par courrier sur papier libre, daté et signé ou via la messagerie sécurisée du compte fiscal professionnel.

Régime réel de plein droit : retour automatique

Si l’entrepreneur était au régime réel de plein droit (après avoir dépassé les seuils micro pendant deux années consécutives), le retour au micro s’effectue automatiquement dès que son chiffre d’affaires repasse sous les seuils. Aucune démarche n’est nécessaire.

Conséquences comptables et obligations déclaratives

Allègement des obligations comptables

Le passage au régime micro supprime l’obligation d’établir un bilan et un compte de résultat. La comptabilité se limite à la tenue d’un livre des recettes chronologique mentionnant la date d’encaissement, le montant perçu, l’identité du client et le mode de règlement. Les entrepreneurs exerçant une activité de vente de marchandises doivent également tenir un registre des achats.

Cet allègement comptable contraste avec les obligations des sociétés, même unipersonnelles : passer de SAS à SASU ou transformer une SARL en EURL maintient l’obligation d’établir des comptes annuels complets.

Nouvelles obligations déclaratives

Au régime micro, le CA annuel se déclare directement dans la déclaration de revenus via le formulaire 2042-C PRO, dans les cases micro-BIC ou micro-BNC selon la nature de l’activité. L’administration fiscale applique ensuite automatiquement l’abattement forfaitaire correspondant à l’activité exercée. L’impôt sur le revenu se calcule sur le montant restant après abattement, intégré aux autres revenus du foyer fiscal selon le barème progressif.

TVA, facturation et plafonds de chiffre d’affaires

La franchise en base de TVA

Le régime de la micro-entreprise bénéficie automatiquement de la franchise en base de TVA, qui dispense de collecter et de déclarer cette taxe. Cette franchise s’applique tant que le chiffre d’affaires respecte certains seuils :

| Type d’activité | Seuil de base | Seuil majoré toléré |

| Activité commerciale et d’hébergement | 85 000 € | 93 500 € |

| Prestations de services et activité libérale (sauf avocat) | 37 500 € | 41 250 € |

| Avocat (activité réglementée) | 50 000 € | 55 000 € |

Fonctionnement des seuils de franchise de TVA

Tant que le chiffre d’affaires respecte le seuil de base, les factures doivent mentionner le prix hors taxes (HT) avec la mention obligatoire « TVA non applicable, art. 293 B du CGI ».

En cas de dépassement du seuil de base sans dépasser le seuil majoré, la franchise se maintient l’année du dépassement et l’année suivante. Au-delà du seuil majoré, l’assujettissement à la TVA devient immédiat dès le premier jour du mois de dépassement.

Bon à savoir : dépasser le seuil de franchise en base de TVA n’entraîne pas la sortie du régime micro-entrepreneur. Les deux régimes fonctionnent de manière distincte : vous pouvez être au régime micro avec TVA.

Implications d’un passage de l’EI vers l’auto-entreprise

Calcul et déclaration des cotisations sociales

Les taux de cotisations sociales

Le régime micro-social applique des taux forfaitaires sur le CA déclaré :

- Vente de marchandises, denrées et fourniture de logement : 12,3 %

- Prestations de services commerciales et artisanales : 21,20%

- Professions libérales non réglementées : 25,60 %

- Professions libérales relevant de la CIPAV : 23,20 %

Ces taux incluent la contribution à la formation professionnelle (CFP), comprise entre 0,1% et 0,3% selon l’activité.

Modalités de déclaration et paiement

Au régime micro-social, le CA se déclare sur autoentrepreneur.urssaf.fr avant la fin du mois suivant (déclaration mensuelle) ou aux 30 avril, 31 juillet, 31 octobre et 31 janvier (déclaration trimestrielle). Le paiement s’effectue par télépaiement (prélèvement SEPA), carte bancaire ou virement. En cas de télépaiement, le prélèvement intervient à la date d’exigibilité de l’échéance.

Bon à savoir : la déclaration reste obligatoire même en l’absence de chiffre d’affaires.

Protection sociale incluse

Les cotisations sociales couvrent l’assurance maladie-maternité, la retraite de base et complémentaire, les allocations familiales et la formation professionnelle. En revanche, aucune assurance chômage n’est incluse dans le régime micro-social.

Le versement libératoire de l’impôt

Conditions d’accès au versement libératoire

Le versement libératoire permet de régler l’impôt sur le revenu en même temps que les cotisations sociales. L’accès à ce dispositif reste conditionné au revenu fiscal de référence (RFR) de l’année N-2, qui doit respecter les seuils suivants :

| Situation familiale | Seuil RFR maximum |

| Célibataire | 28 797 € |

| Couple | 57 594 € |

| Couple + 1 enfant | 71 992,5 € |

Une majoration de 50% s’applique pour chaque demi-part fiscale supplémentaire.

Taux du versement libératoire

Le taux varie selon la nature de l’activité : 1% du chiffre d’affaires pour la vente de marchandises, 1,7% pour les prestations de services BIC, et 2,2% pour les activités libérales BNC.

Option et sortie du dispositif

L’option pour le versement libératoire s’exerce avant le 30 septembre de l’année N pour une application en N+1. En cas de création d’activité, l’option doit intervenir avant la fin du troisième mois suivant le début d’activité. La dénonciation suit les mêmes délais. La sortie devient automatique si le RFR dépasse les seuils.

Bon à savoir : le versement libératoire ne dispense pas de la déclaration annuelle de revenus. Le chiffre d’affaires doit être déclaré pour le calcul du taux d’imposition applicable aux autres revenus du foyer fiscal.

Bonnes pratiques pour éviter les erreurs

Le passage au régime micro nécessite une vigilance particulière sur plusieurs points clés :

- Déclarez systématiquement votre chiffre d’affaires, même s’il est nul, pour éviter les pénalités et maintenir vos droits sociaux ;

- Tenez rigoureusement à jour votre livre des recettes chronologique et conservez tous vos justificatifs pendant 10 ans minimum ;

- Surveillez vos seuils de chiffre d’affaires pour anticiper une éventuelle sortie du régime micro ;

- Ne confondez pas les seuils du régime micro avec ceux de la franchise en base de TVA ;

- Provisionnez votre impôt sur le revenu si vous n’avez pas opté pour le versement libératoire ;

- Séparez strictement vos finances professionnelles et personnelles, idéalement via un compte bancaire dédié.

Notre conseil : comparez vos charges réelles des deux dernières années à l’abattement forfaitaire avant d’opter pour le régime micro. Si vos charges dépassent l’abattement, le régime réel reste plus avantageux. Cette vérification s’applique également lors d’une transformation de SASU en SARL suivie d’un passage au micro.