Chaque année, les entreprises soumises à l’impôt sur les sociétés (IS), dont les SARL, EURL, SAS, et SASU, doivent remplir le formulaire 2065. Cette déclaration fiscale est obligatoire et permet aux sociétés d’adresser leurs résultats directement sur la plateforme des impôts. Alors, comment remplir sa déclaration 2065 ? Nous vous guidons pas à pas pour vous aider à ne manquer aucune information !

🤔 Fatigué(e) de passer des heures sur votre déclaration 2065 ?

Simplifiez votre comptabilité avec Indy. Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois !

Essayer gratuitement

📝 En résumé :

- Pour vous aider à remplir la déclaration 2065, vous trouverez dans cet article une décomposition de cette dernière en deux parties. Tous les éléments à comprendre pour remplir le formulaire y sont indiqués ;

- Concernant la date de dépôt de la déclaration 2065, celle-ci varie suivant votre situation :

- Si vous avez clôturé au 31 décembre N-1, le dépôt s’effectue le 2ème jour ouvré suivant le 1er mai ;

- Si vous avez clôturé à une autre date, vous devez déposer la déclaration 2065 dans les 3 mois suivant la clôture ;

- Dans le cas d’une société nouvelle, aucune déclaration provisoire n’est requise ;

- Dans le cas d’une cessation d’activité, le dépôt s’effectue dans les 60 jours suivant la cessation d’activité.

- Pour réaliser votre déclaration 2065 facilement et rapidement, optez pour Indy ! Indy automatise le remplissage de cette dernière grâce aux données récoltées !

Les étapes pour remplir la première partie de sa déclaration 2065

La déclaration 2065 se présente sous la forme d’une page, ainsi que d’une notice (lien vers le formulaire ici). Toutefois, cette dernière peut manquer de clarté pour les néophytes en comptabilité, alors nous allons éclaircir ensemble chaque étape afin de limiter les erreurs ! 🕵️♂️

⚖️ Les éléments relatifs à votre statut

Tout d’abord, dans l’encart situé en haut du document, il faudra renseigner plusieurs informations dont les dates de l’exercice et le régime d’imposition (simplifié ou réel normal). Ensuite, il vous suffit de remplir le cadre A qui représente la carte d’identité de votre entreprise : sa désignation, son numéro SIRET, son adresse, une adresse e-mail, etc.

Si votre entreprise fait partie du régime fiscal des groupes, il faut également renseigner la date d’entrée dans le groupe en question et, dans le cas des sociétés filiales, les informations demandées.

Gardez à l’esprit que si votre entreprise fait partie d’un groupe de sociétés, alors vous devrez déposer votre déclaration 2065 en deux exemplaires.

Enfin, dans le cadre B, notez le ou les activité(s) exercée(s) par votre société. Vous pouvez vous référer aux codes NAF/APE (Activité Principale Exercée) pour trouver le code et l’intitulé exact de votre activité.

🧾 Les éléments relatifs à votre imposition

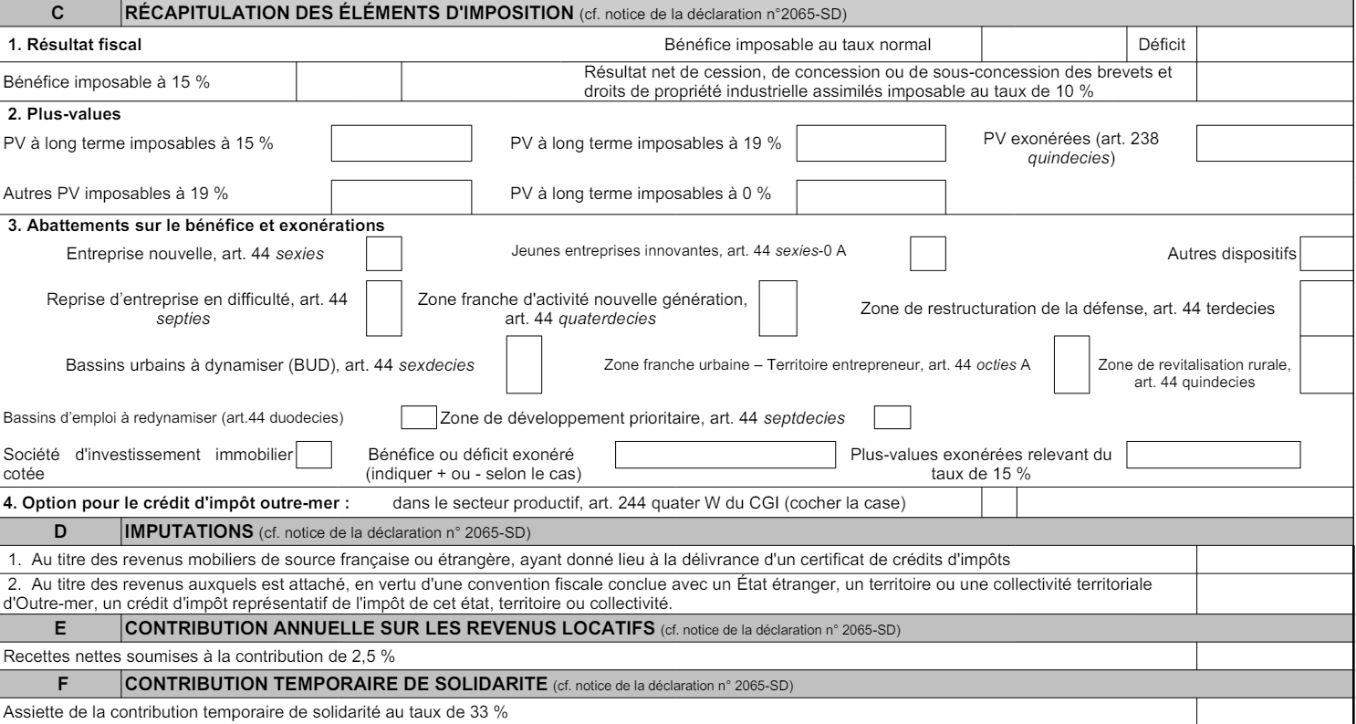

La deuxième partie de la déclaration, correspondant aux cases C à H, concerne votre imposition.

Pour remplir le cadre C, « Récapitulation des éléments d’imposition », vous devez prendre en compte les éléments suivants :

Dans la case n°1 « Résultat fiscal » :

- Le résultat que vous inscrivez doit être réparti en fonction des taux applicables à l’entreprise selon la tranche de bénéfice : 15% ou 25% (taux normal) ;

- Si votre société est en intégration fiscale, c’est-à-dire qu’elle fait partie d’un groupe qui consolide les résultats de ses filiales, alors vous devrez prendre en compte le chiffre d’affaires global des sociétés membres du groupe ;

- La case « Résultat net de cession, de concession ou de sous-concession des brevets et droits de propriété industrielle assimilés imposable au taux de 10% » concerne notamment les revenus et les dépenses en R&D (Recherche et Développement).

La case n°2 « Plus-values » est divisée en plusieurs taux imposables :

- Pour les plus-values à long terme imposables à 15%, vous devez imputer les moins-values et les déficits. Aussi, le régime des plus-values et des moins-values à long terme cesse de s’appliquer dans le cadre de cessions de titres de sociétés à prépondérance immobilière. Toutefois, il s’appliquera dans la case suivante (plus-values à long terme imposables à 19%) ;

- Pour les plus-values à long terme imposables à 0%, vous devez prendre en compte les titres de participation ;

- Pour les autres plus-values à long terme imposables à 19%, sont concernées les cessions de locaux professionnels, de terrains à bâtir, et de toutes constructions de logement réalisées au profit de la société si elle est soumise à l’IS, ou si elle est une société foncière, civile, ou en charge de logement social. Par ailleurs, ces plus-values concernent également les sociétés soumises à l’IS qui se transforment en sociétés de placement à prépondérance immobilière ou en sociétés d’investissement immobilières ;

- Si vous cédez une branche complète d’une activité, alors vous serez concerné par l’exonération des plus-values.

Dans la case n°3 « Abattements sur le bénéfice et exonérations » :

- Les « Autres dispositifs » font référence aux Sociétés Unipersonnelles d’Investissement à Risque (SUIR), ou encore aux bassins d’emploi à redynamiser ;

- Dans « Bénéfice ou déficit exonéré », vous devez inscrire l’ensemble des exonérations et des abattements pratiqués dans le cadre des entreprises nouvelles ou implantées en zones d’entreprises ou zones franches comme les ZFU (Zones Franches Urbaines) et ZRR (Zones de Revitalisation Rurale).

De plus, pour remplir la case D, « Imputations », vous devez prendre en compte les éléments suivants :

- Si vous souhaitez bénéficier d’imputations au titre de revenus mobiliers de source française ou étrangère (ligne n°1), vous devez joindre au relevé de solde d’impôt sur les sociétés les certificats comptables attestant du montant de l’impôt déjà versé, ou qui se rapporte aux primes de remboursement ;

- Si vous souhaitez bénéficier d’imputations au titre de revenus auxquels est attaché, selon une convention fiscale conclue avec un État étranger, un crédit d’impôt représentatif de l’impôt de cet état (ligne n°2), vous devez joindre au relevé de solde d’impôt sur les sociétés les formulaires de déclaration complémentaire n°2066-SD et mentionner le total figurant au cadre VII de ces formulaires.

Le cadre E intitulé « Contribution annuelle sur les revenus locatifs » vous concerne seulement si vous bénéficiez de revenus liés à la location de locaux se trouvant dans des immeubles achevés depuis au moins 15 ans au 1er janvier de l’année d’imposition. Si vous inscrivez un montant, vous devez alors le reporter sur le relevé d’acompte n°2571-SD et sur le relevé de solde n°2572-SD. Ces deux déclarations servent de support de paiement pour les sociétés à l’IS.

Le cadre F « Contribution temporaire de solidarité » incombe aux personnes morales ou établissements stables qui exercent une activité en France ou dont les bénéfices sont imposables en vertu d’une convention internationale sur les doubles impositions. Par ailleurs, au moins 75% du chiffre d’affaires au titre de l’année d’imposition doit provenir des secteurs de l’exploitation minière, de l’extraction, du raffinage du pétrole ou de la fabrication de produits de cokerie.

En outre, les entreprises françaises tenues de déposer une déclaration pays par pays ou appartenant à une multinationale dont une entité est soumise au dépôt de la déclaration pays par pays, doivent compléter le cadre G du formulaire n°2065-SD, conformément à l’article 46 quater-0 YE du Code Général des Impôts.

Enfin, dans le cadre H réservé à la comptabilité, vous indiquerez l’utilisation d’une comptabilité informatisée via un logiciel comptable le cas échéant (comme Indy 👋). Toutefois, si vous avez recours à un expert-comptable, vous devez remplir les cases restantes.

Les étapes pour remplir la deuxième partie de sa déclaration 2065

Cette deuxième partie de la déclaration 2065 concerne les cadres de I à L.

Le cadre I se rapporte à la répartition des produits des actions et parts sociales, ainsi que des revenus assimilés distribués. Généralement, les cases du cadre I sont remplies avec le montant des dividendes versés en assemblée générale. Vous devez également savoir que :

- Le « Montant global brut des distributions » correspond à tous les produits des actions et des parts sociales (dividendes, intérêts, etc.) établis en relevés de coupons. Ces derniers confirment que les dividendes, ou autres, ont bien été versés sur votre compte ;

- Dans « Montant des distributions correspondant à des rémunérations ou avantages dont la société ne désigne pas le ou les bénéficiaire(s) », vous devrez indiquer le montant des sommes versées et/ou des avantages alloués en termes de distributions ;

- Les distributions mentionnées dans la case « Montant des distributions autres que celles visées (…) » font référence aux distributions « exclusives » comme des intérêts excédentaires, des subventions qui n’entrent pas dans les charges. Précisez bien la nature de ces distributions sur les lignes e et h.

Dans le cadre J, « Rémunérations nettes versées aux membres de certaines sociétés », ne sont concernées que les SARL qui n’ont pas choisi le régime fiscal des sociétés de personnes, les EURL soumises à l’IS, les SCA, les SCS, les SEP ainsi que les SNC. Cette case se remplit avec la rémunération nette, mais également avec les indemnités kilométriques versées chaque année.

Enfin, le cadre L ne concerne que les sociétés placées sous le régime simplifié d’imposition. Il faut également savoir que dans la case « Montant brut des salaires, abstraction faite des sommes comprises dans les DSN et versées aux apprentis sous contrat et aux handicapés », il est nécessaire d’ajouter le montant des indemnités exonérées de la taxe sur les salaires, comme la contribution de l’employeur à l’acquisition chèques-vacances par exemple.

Quand déposer la déclaration 2065 ?

Tout dépend de votre situation (société nouvelle ou cessation d’activité) et de la date de clôture de l’exercice comptable. Voici ci-dessous un tableau sur les dates de dépôt de la déclaration 2065 :

| 🔎 Situation | 📅 Date de dépôt de la déclaration de résultats n°2065 |

| 🔑 Clôture au 31 décembre N-1 | Le 2ème jour ouvré suivant le 1er mai. ℹ️ L’administration fiscale accorde un délai de 15 jours en cas de télétransmission. |

| 🔑 Clôture à une date autre que le 31 décembre N-1 | Dans les 3 mois suivant la clôture de l’exercice. ℹ️ Délai supplémentaire de 15 jours en cas de télétransmission en mode EDI (Echange de Données Informatisé) ou EFI (Echange de Formulaires Informatisé). |

| 🆕 Société nouvelle | Aucune déclaration provisoire à produire. Les sociétés nouvelles sont imposées sur les résultats réalisés depuis le début de leur activité jusqu’à la clôture du premier exercice, voire au 31 décembre de l’année suivant la création. ℹ️ Délai supplémentaire de 15 jours pour la télétransmission au format EDI ou EFI. |

| 🔒 Cessation d’activité | Dans les 60 jours suivant la cessation d’activité. |

Remplissez facilement votre déclaration 2065 et son annexe avec Indy ! 😎

Tout le monde ne naît pas avec un don en comptabilité, et remplir un tel formulaire peut s’avérer fastidieux. Heureusement, Indy permet d’automatiser le remplissage de la déclaration 2065 à partir de vos opérations bancaires. Indy est un logiciel qui respecte les normes FEC (Fichier des Ecritures Comptables) et de transmission EDI de l’administration fiscale.

La déclaration 2065 avec Indy : les étapes à suivre

Tout d’abord, créez votre compte Indy, renseignez votre activité et les informations demandées. Ensuite, synchronisez votre banque afin de permettre à Indy de récupérer les données liées à vos transactions bancaires (libellé, date, montant) pour les classer dans les bons comptes comptables.

En règle générale, les banques limitent l’historique de vos comptes bancaires à quelques mois. Ainsi, n’oubliez pas d’envoyer à Indy les relevés de compte manquants. Pour ce faire, cliquez sur l’onglet « Initialiser mon compte bancaire » puis envoyez vos relevés au format PDF (pas de scan ou de photocopie).

Pour compléter vos déclarations fiscales dont la déclaration 2065, rendez-vous dans l’onglet « À faire ». Ici apparaissent l’ensemble des étapes nécessaires à votre clôture fiscale. Par conséquent, vous avez simplement à suivre les indications présentes sur l’application et à vous laisser guider.

Une fois votre déclaration finalisée, vous pourrez la retrouver dans l’onglet « Documents » !

Faites votre déclaration 2065 avec Indy ! 😉

Indy récolte vos données et remplie pour vous les cases de votre déclaration 2065 ! Pour les cases manquantes, vous avez simplement à suivre les indications présentes sur l’application dans l’onglet « À faire » !

Faire ma déclaration 2065

Pour découvrir toutes les fonctionnalités proposées par l’application Indy aux sociétés, visualisez cette courte vidéo 🎬 :

FAQ – Questions / Réponses

Quelles sont les autres déclarations obligatoires en société ?

En société, vous devez remplir, avec la 2065, soit la déclaration 2033 (régime réel simplifié), soit les annexes 2050 (régime réel normal). Vous devez également penser aux déclarations de TVA et si vous êtes à l’IR (impôt sur le revenu), à la déclaration 2042-C-PRO.

Qui doit remplir la déclaration 2065 ?

La déclaration 2065 doit être remplie par toutes les entreprises soumises à l’impôt sur les sociétés.

Une question sur le remplissage de la déclaration 2065 ou un avis à nous transmettre ? Nous vous invitons à laisser un message dans l’espace commentaire ci-dessous ! 🤗

Bonjour, dans le cas d’une EURL en sommeil et donc ne générant ni revenu ni charge, faut-il remplir cette déclaration ? Et est-il possible de préciser l’état de l’activité de l’entreprise ?

Merci par avance pour votre réponse,

Cordialement,

Bonjour Stéphane,

Même en sommeil, vous devez déposer les comptes sociaux de votre société chaque année (https://entreprendre.service-public.fr/vosdroits/F37362). La déclaration 2065 est obligatoire pour émettre ces documents.

Nous avons créé une SCI en IR en 2021 et avons acheté un appartement pour le louer.

Nous avons effectué des travaux, puis l’avons loué depuis mai 2023 en location vacances (type AirBNB).

Lorsque j’ai voulu faire ma déclaration, je me suis aperçu qu’avec la location meublée, je ne dois plus remplir la déclaration 2072 et annexes, mais la déclaration 2065 et annexes.

Que pouvez vous faire pour moi ?

Bonjour Jean-Luc,

En effet, pour louer en AirBNB, la SCI doit être imposé à l’impôt sur les sociétés. Vous devez effectuer ce changement auprès des impôts, si ce n’est pas déjà fait.

Pour remplir rapidement votre déclaration 2065 en SCI, vous pouvez prendre un abonnement à Indy et rattraper votre année 2023. Au vu de la date avancée cependant, il est peu probable que vous puissiez envoyer votre déclaration dans les temps, mais un léger retard est admis de la part de l’administration.

Bonjour,

Je suis indépendant en EURL et j’ai reçu de la part des impots un courrier me demandant de déclarer impots sur les societes et annexes – 2065. Mon problème est que lorsque je me connecte sur le site des impots je n’ai accés qu’au forumulaire 2572 que je ne sais pas remplir. Pouvez-vous m’aider pour savoir quels documents je dois remplir ?

Bonjour Roger,

Si vous êtes en EURL à l’IS, vous devez bien remplir le formulaire 2065. S’il n’apparait pas sur votre compte, faite une demande auprès des impôts.

Une autre façon de remplir facilement cette déclaration et ses annexes est de passer par notre logiciel de comptabilité Indy. Vos déclarations terminées sont envoyées directement aux impôts, sans besoin de passer par le site 🙂

Bonjour Roger,

La déclaration 2572 est celle qui concerne le calcul de l’IS restant à solder si vous payez des acomptes. C’est ce cerfa qui ressort quand vous cliquez dans le menu déclarer -> Impôts sur les Sociétés.

Pour obtenir le cerfa 2065 (et suivants), il faut aller dans le menu déclarer -> résultat. Il s’agit de la liasse fiscale, c’est également là qu’on renseigne le calcul de l’Impôt Sociétés à déclarer.

J’espère avoir pu vous être utile !

Bonne journée

Clément

Bonjour Valentine,

Pourriez-vous me confirmer en tant qu’entreprise individuelle (BNC) et IS, je devrais remplir les déclarations fiscales suivantes :

– La déclaration 2035,

– La déclaration 2042 C PRO

– La déclaration 2065

– La déclaration RCM 2777

-Cave

-CA12

-CFE 1447

Quand vous aurez ce service de comptabilité adapté aux entreprises individuelles en IS?

Je vous remercie infiniment pour votre réponse par l’avance.

Bien cdlt

Y

Bonjour,

En BNC à l’IS, vous n’avez pas de déclaration 2035 à remplir. Il faudra la 2065 pour le résultat de la société, et la 2042 pour votre imposition personnelle.

Par « Cave » vous voulez dire « CVAE » ? Si oui, elle est à remplir selon le chiffre d’affaires.

Je n’ai malheureusement pas de date à vous communiquer pour l’adaption d’Indy pour les EI à l’IS.

Bonjour,

J’avais une SARL avec comme option fiscale le régime des sociétés de personnes, dois-je remplir la déclaration 2065 ? Dans l’encart situé en haut du document il est mentionné comme régime d’imposition le simplifié ou réel normal, pas de régime des sociétés de personnes. Je suis un peu perdu.

Bonjour Jérémy,

Au régime des sociétés de personnes, vous êtes à l’impôt sur le revenu. Vous n’avez pas de déclaration 2065 à remplir, mais une déclaration 2035 (BNC) ou une déclaration 2031 (BIC) suivant votre profession.

Bonjour,

Merci beaucoup pour cette fiche

Concernant votre indication sur la partie H

« Le cadre H se rapporte à la répartition des produits des actions et parts sociales, ainsi que des revenus assimilés distribués. Généralement, les cases du cadre H sont remplies avec le montant des dividendes versés en assemblée générale. »

Ma question est la suivante :

Si des dividendes sont approuvés en assemblée générale de l’exercice N puis versés en N-1 (du fait du décalage entre la fin de l’exercice et l’approbation des comptes) – faut il reporter le montant des dividendes versés sur la liasse fiscale de l’exercice N ou de l’exercice N+1 ?

Merci d’avance,

Bien cordialement,

Bonjour Olivier,

Vous devez reporter en H les dividendes approuvés en année N, même s’ils sont versés en année N+1. 🙂

Il faut donc ici les faire apparaître sur la liasse fiscale de l’année N.

bonjour,

quels sont les numéros de comptes comptable utilisés pour remplir le montant des remboursement sur le feuillet 2065 bis SD COLONNE 6 CADRE I est ce uniquement les kms remboursés ou le total des comptes 6251+6256+6257 merci d’avance, bien cordialement Monique BOUVIER

Bonjour Monique,

La colonne 6 nommée « Remboursement » correspond au solde du compte courant d’associé, c’est à dire les remboursements de frais à faire par la société à l’associé. Cette colonne doit correspondre au solde du compte 455100 mais qu’il n’est pas non obligatoire de le remplir. Les indemnités kilométriques sont à indiquer en case 5. Sachez que ce tableau n’est pas obligatoire. 🙂

ma déclaration fiscale est la 2035