Le choix du statut juridique est la première étape pour créer une entreprise. Celui-ci dépend de votre projet professionnel, mais aussi du nombre d’associés. Si vous souhaitez gérer l’achat et la location de biens immobiliers, la création d’une SCI est ce qu’il vous faut. Combien d’associés faut-il pour créer une SCI ? Quelles sont les obligations fiscales et administratives ? Quels sont les avantages et les inconvénients de la SCI ? Nous répondons à toutes ces interrogations…et plus encore ! Suivez-nous 🚀

💡 Le saviez-vous ?

Confier la comptabilité de sa SCI à un expert-comptable n’est pas obligatoire. Indy accompagne les sociétés civiles immobilières dans leur comptabilité ! Vos déclarations fiscales en quelques clics 💻

Je veux essayer Indy gratuitement 🤩

📝 Notre résumé :

👉🏼 La société civile immobilière est un statut juridique permettant de gérer collectivement un bien immobilier ;

👉🏼 Cette dernière doit être composée au minimum de 2 associés ;

👉🏼 Fiscalité, gestion comptable, cession des parts… : la SCI présente de nombreux avantages ;

👉🏼 Cette dernière comporte tout de même quelques inconvénients, qui doivent être pris en compte au moment de choisir votre statut juridique.

Qu’est-ce que le statut juridique de la SCI ?

Définition de la SCI

La SCI, ou société civile immobilière, est une forme juridique qui permet à au moins deux associés de gérer un ou plusieurs biens immobiliers. Considérée comme une structure morale de droit privé, la SCI est soumise au droit civil. Cela signifie qu’elle est en mesure d’acquérir, de détenir et de vendre des biens immobiliers. Cependant, elle est assujettie à des obligations fiscales et administratives spécifiques.

Les associés qui composent la SCI peuvent être, au choix :

- Des personnes physiques, donc des individus distincts ;

- Des personnes morales, donc un groupe d’individus.

Dans tous les cas, les associés décident librement de la répartition des bénéfices et des moralités de gestion de la société civile immobilière. À savoir : le statut de la SCI vous permet d’acheter puis de gérer et/ou de louer des biens immobiliers, y compris des locaux professionnels, ou d’acquérir un logement personnel (studio, appartement, maison…).

À qui s’adresse le statut juridique de la SCI ?

La société civile immobilière accepte à la fois les personnes physiques et les personnes morales. Un groupe d’individus peut donc créer une SCI.

Cette forme de société ne concerne que les projets immobiliers, qu’ils soient personnels ou à visée locative. Cela implique que la SCI ne doit pas servir à des activités commerciales, soit à l’achat et la revente fréquente de biens immobiliers. Par contre, ils peuvent être mis à la location. Si vous souhaitez acheter puis revendre des biens sans associés, tournez-vous vers un autre statut juridique : l’entreprise individuelle, la société par actions simplifiée unipersonnelle… Une multitude d’options s’offrent à vous.

Si pour créer une SCI, il doit y avoir au minimum deux associés, il n’y a pas de limite maximale : vous pouvez y faire entrer autant d’associés que vous le voulez.

Existe-t-il plusieurs formes de SCI ?

Tout à fait ! Il existe plusieurs types de SCI :

- La SCI traditionnelle (ou SCI de gestion), pour acheter, gérer et louer des biens immobiliers ;

- La SCI familiale, qui reprend la plupart des caractéristiques de la SCI traditionnelle à la différence que les associés sont tous issus de la même famille ;

- La SCI construction vente, pour acheter un terrain, construire un bien puis le revendre pour en tirer un profit ;

- La SCI attribution, pour partager un bien immobilier acquis ou construit ;

- La SCI de jouissance à temps partagé, pour partager l’utilisation des biens immobiliers entre plusieurs bénéficiaires.

Le fonctionnement de la SCI

Les associés de la SCI

Nombre d’associés

Il ne sera pas possible de constituer une SCI seul, ainsi la SCI devra obligatoirement compter au minimum 2 associés personnes physiques ou morales. Le nombre d’associé de la SCI pourra tout de même varier au cours de son existence, suite à une cession des parts sociales par exemple.

💡 Bon à savoir : S’il ne reste alors plus qu’un associé au sein de la société, ce dernier dispose d’un délai d’un an pour trouver un nouvel associé.

Les droits des associés

Les associés disposent :

- Un droit de vote ;

- Un droit d’information ;

- Le droit aux bénéfices à proportion dans leur part dans le capital de la société.

📝 À titre d’exemple, si vous avez apporté 25 % du capital social de la SCI et que cette dernière à engranger 50 000€ de revenus fonciers, vous pourrez percevoir 12 500€.

La responsabilité des associés

Les associés de la SCI sont responsables indéfiniment des dettes de la société à hauteur de leur participation dans le capital social. Autrement dit, les créanciers pourront se retourner contre les associés en cas de dettes de la société, uniquement si cette dernière ne peut pas les régler. Par ailleurs, les associés ne sont pas solidaires de leurs dettes entre eux, ainsi, un créancier ne peut pas se retourner contre un autre associé en cas de défaillance de paiement d’un des associés.

L’assemblée générale des associés de la SCI

Les associés de la SCI doivent se réunir en assemblée générale au moins une fois par an pour approuver les comptes de la SCI. Cette assemblée générale donne par la suite lieu à la rédaction d’un procès-verbal d’AG (PV d’AG).

Le gérant de la SCI

Qui est-il ?

La loi impose la désignation d’un ou plusieurs gérants de SCI. Ces derniers doivent être nommés dans les statuts ou dans un acte annexe aux statuts. Le gérant peut être :

- Une personne physique ou morale ;

- Un associé ;

- Un tiers.

Ses pouvoirs

Le gérant est le représentant légal de la SCI. Il représente la SCI vis-à-vis des tiers et prend des décisions dans la limite des pouvoirs attribués par les statuts constitutifs de la société. Le gérant est également chargé d’administrer les biens immobiliers détenus par la SCI.

💡 Bon à savoir : Il est tout à fait possible de limiter les pouvoirs du gérant grâce aux statuts de la SCI. Ainsi, les associés peuvent prévoir une clause spéciale afin de conserver un droit de regard sur certaines décisions sensibles.

Le régime social et fiscal du gérant

Le gérant peut être rémunéré…ou pas ! Le montant de sa rémunération est déterminé dans les statuts de l’entreprise. Cette dernière peut être fixe, proportionnelle ou conditionnelle. Le gérant d’une SCI rémunéré par la société dispose d’un statut social au titre de son mandat de gérant.

Si le gérant perçoit une rémunération, son statut détermine son régime social :

- S’il est gérant associé, il a le statut de travailleur non salarié (TNS),

- S’il est gérant non associé il a le statut d’assimilé-salarié et est rattaché à la Sécurité sociale.

Par ailleurs, la fiscalité de la rémunération du gérant de SCI dépend quant à elle du statut du gérant et mais également du régime fiscal de la SCI :

- Le gérant non associé est imposé à l’IR dans la catégorie traitements et salaires ou des bénéfices industriels et commerciaux. Ici sa rémunération est déductible de son résultat ;

- La rémunération du gérant associé d’une SCI à l’IS est imposée à l’IR dans la catégorie revenus des associés et gérants ;

- La rémunération du gérant associé d’une SCI à l’IR est imposée à l’IR dans la catégorie des revenus fonciers.

💡 Bon à savoir : En l’absence de rémunération, le gérant ne possède aucune protection sociale.

Quelles sont les obligations fiscales d’une SCI ?

La SCI est à l’impôt sur le revenu

Qu’est-ce que c’est ?

L’impôt sur le revenu est généralement l’imposition par défaut lors de la création d’une SCI. Par ailleurs, on dit d’une société civile immobilière soumise à l’impôt sur le revenu (IR) qu’elle est transparente. La SCI à l’IR n’est pas redevable directement de l’impôt, en effet, chaque associé de la SCI est imposé à hauteur de la quote-part qu’il détient dans le capital de la société.

Les obligations fiscales de la SCI à l’IR

Ici les associés doivent tenir une comptabilité de trésorerie, mais celle-ci reste relativement simple : il vous suffit de remplir un journal de recettes et d’indiquer toutes les dépenses de la société dans l’ordre chronologique.

Parmi vos autres obligations fiscales, vous pourrez être amené à payer :

- La taxe foncière, pour les propriétés bâties et non bâties ;

- La taxe sur la valeur ajoutée (TVA), si un bien immobilier est loué ;

- L’impôt sur le revenu, où les associés doivent remplir les déclarations 2072 et 2044 ;

- Enfin, il est nécessaire de tenir une assemblée générale (AG) et un procès-verbal au minimum une fois par an.

Dans le cas où la SCI vend un bien immobilier, il est possible qu’elle soit soumise à l’impôt sur la plus-value immobilière.

Les obligations fiscales d’une SCI à l’impôt sur les sociétés

Qu’est-ce que c’est ?

Une SCI peut choisir volontairement l’impôt sur les sociétés lors de la création de la société, ou même plus tard. Notez que ce choix est irrévocable.

Ici, c’est la société qui est directement imposée sur ses bénéfices au taux de l’IS en vigueur.

Voici les taux de l’IS pour 2024 :

- Le taux réduit est de 15 % pour les bénéfices en dessous de 42 500 € ;

- Le taux normal est quant à lui de 25 % pour les bénéfices générés au-dessus de 42 500 €.

💡 Bon à savoir : Les associés de la SCI seront imposés personnellement uniquement s’ils décident de se verser des dividendes.

Les obligations fiscales de la SCI à l’IS

Une société civile immobilière soumise à l’impôt sur les sociétés (IS) devra tenir une comptabilité d’engagement, semblable à celle des sociétés commerciales. Les associés doivent enregistrer les créances et les factures à date d’émission (ainsi que les documents comptables qui les accompagnent), et non pas lorsqu’ils les reçoivent sur le compte bancaire de la société.

La comptabilité d’engagement comprend :

- La tenue et la mise à jour des différents journaux comptables, soit le journal des achats, des ventes ou encore de la banque ;

- L’édition et la conservation du grand livre, soit le document qui regroupe toutes les recettes et les dépenses de la société par numéro de compte comptable ;

- L’enregistrement chronologique de toutes les opérations comptables dans le livre journal ;

- La tenue du livre d’inventaire (facultatif) ;

- L’édition du bilan des factures et des charges non payées à la clôture de l’exercice.

Parmi les obligations fiscales, la SCI pourra être amenée à payer :

- L’impôt sur la plus-value immobilière, si la SCI vend un bien immobilier ;

- La taxe foncière ;

- La TVA ;

- L’impôt sur le revenu, avec l’obligation de remplir les formulaires 2033 et 2065 ;

- Enfin, elle devra tenir une AG et rédiger un PV d’AG au moins une fois par an.

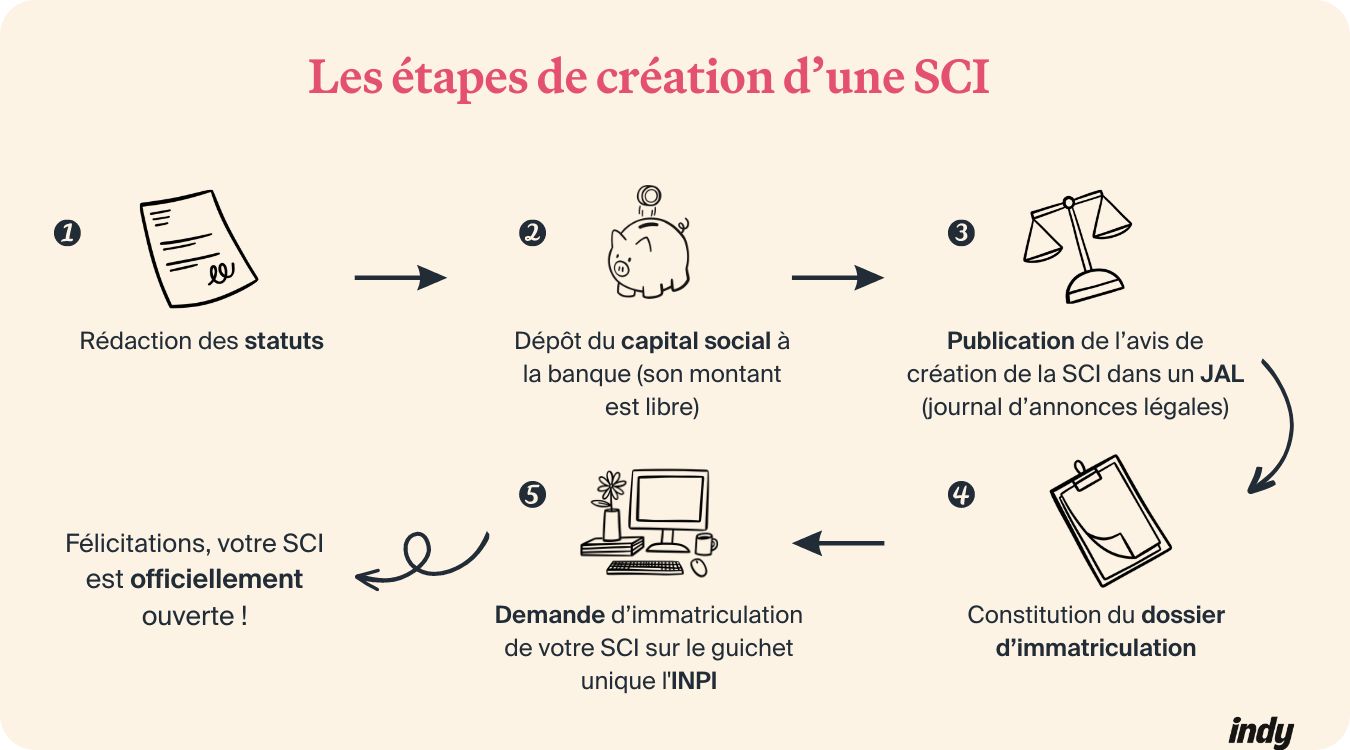

Les modalités de création d’une SCI

Étape 1️⃣ – Rédigez des statuts

La rédaction des statuts de la SCI est une étape incontournable puisqu’ils permettent de fixer le cadre ainsi que l’ensemble des règles de la structure. La SCI a l’avantage d’être assez souple sur la rédaction des statuts. Vous pouvez la réaliser par vous-même, avec les autres associés, ou faire appel à un professionnel du droit tel qu’un expert-comptable ou encore un avocat.

Vous trouverez, en ligne, de nombreux modèles gratuits de statuts à compléter au format PDF ou encore Excel. De notre côté, nous vous conseillons vivement de vérifier que tous les éléments suivants apparaissent dans vos statuts :

- Le statut juridique de la société (SCI) ;

- Sa dénomination sociale ;

- L’adresse du siège social ;

- La durée de vie de la SCI ;

- Le montant du capital social si vous avez effectué un dépôt de capital ;

- L’identité des associés fondateurs ;

- La répartition des parts sociales ;

- L’évaluation des apports en nature ;

- Les modalités d’entrée ;

- La nomination du gérant ;

- Les règles de l’assemblée générale ;

- Le régime d’imposition choisi ;

- La date d’ouverture et de fermeture de l’exercice comptable.

💡 Bon à savoir : Les statuts indiquent aussi le régime d’imposition auquel votre société sera soumise. Vous devez préciser si vous répondez de l’impôt sur le revenu ou de l’impôt sur les sociétés. Comme vous le savez maintenant, le régime de base est celui de l’impôt sur le revenu, mais vous pouvez le changer pour l’impôt sur les sociétés. Attention, si vous faites ce changement, il n’est plus possible de revenir sur l’impôt sur le revenu.

Étape 2️⃣ – Le dépôt du capital social

Un apport minimum de 1€ est nécessaire lors de la création de votre société. Ici deux options s’offrent même le choix : déposer cet apport avant ou après l’immatriculation de votre société sur le guichet unique de l’INPI. Par ailleurs, vous pourrez déposer la somme directement auprès d’une banque ou plutôt d’un notaire.

Par ailleurs, le capital social d’une SCI peut être fixe ou variable. Ce dernier comprend l’ensemble des biens et des valeurs mis au service de la société par ses associés.

Indy lance son Compte Pro 100% gratuit !

Déposez le capital social de votre SCI gratuitement sur notre (super) compte pro en ligne ! 💫

Je veux tester le Compte Pro 🤩

Étape 3️⃣ – Publiez un avis de constitution de la SCI dans un journal d’annonces légales (JAL)

Une fois les statuts rédigés, il est temps de rendre la création de votre société publique. Pour cela, vous devez publier un avis de constitution dans un journal d’annonce légal (JAL).

💡 Quel est le prix d’une publication dans un JAL ? Comptez en moyenne 200 euros pour une publication dans un journal d’annonces légales. Ce montant pourra être revu à la hausse ou à la baisse en fonction du journal choisi et de la taille de l’annonce.

La publication devra comporter un grand nombre d’informations au sujet de votre société et notamment :

- La dénomination sociale de la SCI ;

- Sa forme juridique ;

- L’objet social ;

- La durée de vie de la société ;

- Les informations au sujet du représentant légal de la SCI ;

- Le montant du capital social s’il y a eu un dépôt de capital ;

- l’adresse du siège social ;

- L’adresse du registre du commerce et des sociétés où vous allez immatriculer la société.

Étape 4️⃣ – Immatriculez la société auprès de l’institut national de la propriété industrielle (INPI)

Vous y êtes presque ! Pour immatriculer votre société civile immobilière, vous n’avez plus qu’à vous rendre sur le site du guichet unique de l’INPI. Pour accéder au guichet unique, c’est 👉🏼 par ici 👈🏼 !

ℹ️ Le saviez-vous ? Auparavant, cette démarche devait être effectuée auprès de votre CFE (Centre de Formalités des Entreprise). Désormais, toutes les demandes de création, de modification ou de cessation d’activité sont centralisées et gérées par l’INPI.

Une fois connecté à votre espace du guichet unique, vous devez remplir le formulaire M0, et fournir les documents suivants :

- 2 exemplaires des statuts de la société signés ;

- Un exemplaire de l’acte de nomination du gérant (si ce dernier n’est pas inclus dans les statuts) ;

- L’avis de publication dans un JAL ;

- La certification de domiciliation de la SCI ;

- Une copie de la pièce d’identité du dirigeant ;

- Une attestation de non-condamnation du dirigeant.

Une fois le dossier déposé sur le site de l’INPI, la SCI est en cours d’immatriculation. Vous recevrez sous quelques jours votre Kbis ainsi que le numéro de SIRET.

La cession des parts en SCI

Les associés de la SCI peuvent prendre la décision de céder leurs parts dans la SCI à un tiers ou à un autre associé. Pour cela, ils devront respecter une procédure bien précise.

La procédure à respecter

Étape 1️⃣ : Evaluation financière des parts cédées

Dans un premier temps, vous devez impérativement évaluer le montant des parts sociales de votre SCI, et ce, que ces dernières soient cédées à titre gratuit ou onéreux.

Pour le calcul, vous devez prendre en compte la valeur du bien immobilier, y ajouter la trésorerie disponible sur le compte bancaire et retrancher les dettes éventuelles. Le montant est ensuite divisé par le nombre de parts sociales de la SCI.

Autrement dit, le calcul est le suivant : (Valeur du bien immobilier + Trésorerie sur le compte bancaire de la SCI – Dettes de la SCI / Nombre de parts sociales.

Étape 2️⃣ : Obtention de l’accord des associés de la SCI

En principe, en application de la clause d’agrément présente dans les statuts, l’accord des associés est requis lorsqu’il s’agit de céder une partie des parts sociales de la société. Ainsi, nous vous conseillons de bien vous reporter aux statuts de la SCI pour savoir quelles sont les conditions à respecter en cas de cession. Notez tout de même que sans mention particulière, la cession de parts peut s’effectuer librement.

💡 Bon à savoir : Si l’agrément des membres de la SCI est nécessaire, ce dernier devra être demandé en assemblée générale. En l’absence de réponse dans les 6 mois, l’accord est présumé acquis.

Étape 3️⃣ : Rédaction et Signature de l’acte de cession

La cession de parts doit ensuite être formalisée par un écrit. Ce peut être sous la forme :

- D’un acte notarié en cas de cession à titre gratuit ou onéreux ;

- D’un acte sous seing privé si la cession est à titre onéreux.

Étape 4️⃣ : Modification des statuts de la SCI et publication d’un avis de modification dans un journal d’annonces légales

Vient ensuite le moment de modifier vos statuts et de publier un avis de modification dans un journal d’annonces légales (JAL).

Étape 5️⃣ : Enregistrement de l’acte de cession aux impôts

Enfin, vous devez enregistrer l’acte de cession auprès des impôts et payer un droit d’enregistrement de 5 %.

Quelle fiscalité pour les plus-values ?

La fiscalité dépendra du régime fiscal de la SCI :

- Pour une SCI transparent les règles des plus-values immobilières classiques des particuliers s’appliquent. Autrement dit, vous avez le droit à un abattement en fonction de la durée de détention ;

- Pour une SCI à l’IS les règles des plus-values immobilières professionnelles s’appliquent.

Quels sont les avantages et les inconvénients du statut de la SCI ?

Les avantages de la société civile immobilière

- La facilité d’investissement. Comme vous vous associez avec quelqu’un d’autre (voire avec plusieurs autres personnes), le montant de l’apport initial augmente : vous aurez donc plus de facilité à convaincre les banques.

- La souplesse de la structure. Vous êtes libre de rédiger les statuts comme vous le souhaitez.

- La protection du patrimoine. Avec le statut de la SCI, vous pouvez protéger votre patrimoine personnel afin qu’il ne soit pas directement saisi en cas de problème.

- La gestion et la transmission du patrimoine familial. La SCI facilite la gestion et la transmission des biens immobiliers (couple, héritiers…).

- La fiscalité. Vous avez le choix entre l’impôt sur le revenu et l’impôt sur les sociétés.

- La cession des biens. Dans le cas d’une cession des parts sociales, ce sont les parts de la SCI qui sont cédées, et non le bien lui-même. L’avantage, c’est que vous n’avez pas besoin de faire appel à un notaire pour gérer l’opération.

Les inconvénients de la SCI

- Une liberté limitée : Si la rédaction des statuts est libre, elle demande néanmoins une étude approfondie des possibilités qui vous sont offertes, ainsi qu’une bonne connaissance de certains détails légaux. Si ce n’est pas votre cas, vous devez alors faire appel à un professionnel, ce qui engendre des coûts supplémentaires.

- La responsabilité des associés. Les associés sont responsables indéfiniment des dettes de la société à hauteur de leur participation dans le capital social. Leur responsabilité pourra être engagée si la société ne peut s’acquitter de ses dettes.

- Des obligations contraignantes. Les obligations fiscales et sociales sont parfois lourdes. Chaque décision doit être prise collectivement, et en cas de changement de gérant, les associés doivent se rencontrer lors d’une assemblée générale extraordinaire.

- La nécessité de réunir au moins deux associés. Contrairement à certaines sociétés commerciales, qui peuvent être composées d’un seul et unique associé, la SCI devra compter au minimum 2 associés.

- Des frais divers. Créer une SCI engendre des coûts : le dépôt des statuts dans un journal d’annonces légales, le recours à un avocat, un expert-comptable ou encore un notaire pour réaliser certaines opérations…

| 👍🏼 Avantages | 👎🏼 Inconvénients |

| La Facilité d’investissement. | Des obligations qui peuvent être contraignantes en fonction du régime d’imposition choisi |

| Une structure souple | Une liberté limitée |

| Un patrimoine protégé | La responsabilité des associés peut être engagée si la SCI ne peut s’acquitter de ses dettes |

| La transmission du patrimoine familial est facilitée | Des frais divers |

| Une fiscalité qui peut être avantageuse | Impossibilité de créer une SCI seul |

| Cession des parts et non pas de biens immobiliers |

Indy pour les SCI une excellente alternative aux comptables ?

Indy est un logiciel tout-en-un qui vous permet d’automatiser la comptabilité de votre SCI ! Pour seulement 20€ HT par mois :

- 🔌 Synchronisez le compte bancaire de votre SCI avec Indy : toutes vos transactions sont alors catégorisées par notre logiciel

- 📊 Accédez votre tableau de pilotage afin de suivre en temps réel les résultats de votre SCI ;

- 📸 Enregistrez tous vos justificatifs afin de les conserver sur Indy en cas de contrôle de la part de l’administration fiscale ;

- 📝 Réalisez toutes vos déclarations comptables obligatoires : bilan, compte de résultat, procès-verbal d’assemblée générale… en, plus nous les télétransmettons à l’administration fiscale ! ;

- 📆 Vous êtes alertés des prochaines échéances pour être toujours en règle ;

- ✨ Notre service client 5 étoiles vous accompagne si vous avez le moindre souci : vous n’êtes jamais seul !

Vous avez la moindre interrogation au sujet de la SCI ? Nous vous répondons dans l’espace commentaire ! 🤗