Parmi les déclarations fiscales devant être déposées par les entreprises, la déclaration de TVA peut être un véritable casse tête pour les entrepreneurs. Régime normal, simplifié, franchise, nombreux sont les régimes de TVA ! Il est parfois difficile de s’y retrouver parmi les différents formulaires, mais également sur le site des impôts. Vous êtes perdus ? Rassurez-vous, Indy est là pour vous aider !

💡 Le saviez-vous ?

Confier sa comptabilité à un expert-comptable n’est pas obligatoire ! Effectuez sereinement vos déclarations de TVA avec Indy 🤓

Je teste Indy gratuitement

Quels sont les régimes de TVA ?

Les micro-entrepreneurs et toutes les entreprises ne dépassant pas un certain seuil de chiffre d’affaires (sauf demande contradictoire de la part de l’entreprise) sont redevables de la TVA. Ce seuil de TVA est de l’ordre de :

- 36 800 € pour les prestations de service et professions libérales (ou 39 100 € si le CA de l’année n-2 était inférieur à ce palier) ;

- 47 700 € pour les avocats, auteurs et artistes peintres (ils en bénéficient également si leur chiffre d’affaires était inférieur à 18 300 € lors de l’année civile précédente) ;

- 91 900 € l’année civile précédente pour les commerces ou hébergements (ou 101 000 € si le CA de l’année n-2 était inférieur à ce palier).

Certains entrepreneurs choisissent délibérément de payer la TVA. En effet, si les entreprises non-assujetties n’ont pas à déclarer la taxe, ni à la payer, elles ne peuvent en revanche pas récupérer la TVA sur leurs achats. Une entreprise effectuant beaucoup d’achats soumis à la TVA pourrait ainsi voir un avantage à récupérer cette taxe sur ses dépenses.

💡 Si vous êtes en dessous des seuils et que vous ne collectez donc pas la TVA, vous êtes en franchise en base de TVA.

Les régimes de TVA : simplifié, normal et mini-réel

Les entreprises assujetties à la TVA peuvent l’être suivant plusieurs régimes :

Régime réel simplifié

Appliqué de plein droit aux micro-entrepreneurs, ce régime simplifie, comme son nom l’indique, les démarches pour déclarer sa TVA. Ici, vous devrez déclarer la taxe à l’aide du formulaire CA12.

Pour en bénéficier, l’entreprise devra respecter deux conditions :

- Payer un montant annuel de TVA inférieur à 15 000 €

Et

- Avoir un chiffre d’affaires HT compris entre 36 800 € et 247 000 € pour les prestations de services et les professions libérales (BIC ou BNC)

Ou

- Avoir un chiffre d’affaires HT compris entre 91 900 € et 818 000 € pour les commerces et hébergements

Il est tout à fait possible de bénéficier du régime réel simplifié en dessous de cette fourchette, mais dans les faits c’est assez rare.

Régime réel normal

Le régime réel normal s’applique aux entreprises dont l’activité dépasse les seuils du régime simplifié. Ce dernier sera plus contraignant, puisque les déclarations de TVA sont à effectuer plus régulièrement puisqu’elles seront mensuelles ou trimestrielles (si le montant annuel de TVA dépasse 4 000€).

Les entreprises concernées de plein droit par le régime réel normal ont un chiffre d’affaires annuel hors taxes supérieur à :

- 818 000 € pour les activités de commerce et d’hébergement ;

- 247 000 € pour les prestations de services ;

- Les entreprises qui déclarent plus de 15 000 € de TVA sont également soumises au régime réel normal.

Enfin, les entreprises qui relèvent de la franchise de TVA ou du régime réel simplifié peuvent également choisir le régime réel normal quel que soit le montant de leur chiffre d’affaires.

Régime du mini-réel

Enfin, si vous êtes dans l’une de vos deux premières années d’activité, vous pouvez bénéficier d’un régime hybride : le mini-réel. Ce régime permet de bénéficier du régime réel normal en matière de TVA mais vos bénéfices restent imposés sous le régime fiscal simplifié.

Quand déclarer sa TVA ?

Tout dépend de votre régime de TVA !

Vous êtes au régime réel simplifié

Les entreprises au régime simplifié de TVA doivent effectuer une déclaration annuelle. Cette dernière permet de déclarer l’ensemble des opérations imposables de l’année civile précédente. La déclaration se fait via le formulaire 3517-S-SD. Si votre exercice se situe sur une année civile, la déclaration est à déposer au plus tard le deuxième jour ouvré après le 1er mai. Si, au contraire votre exercice est décalé, la CA12 est à déposer dans les 3 mois suivant votre clôture comptable.

De plus, deux acomptes semestriels sont à payer :

- En juillet (55 % de la TVA due en juillet de l’année précédente) ;

- En décembre (40 % de la TVA due en juillet de l’année précédente) ;

ℹ️ Si le montant annuel de la TVA due est inférieur à 1 000 €, vous êtes dispensé du paiement de ces acomptes. Les acomptes doivent être payés par voie dématérialisée depuis votre espace professionnel sur impots.gouv.fr.

Vous êtes au régime réel normal ou au mini-réel

Ici, la TVA perçue doit être déclarée et payée chaque mois en ligne depuis votre espace professionnel sur impots.gouv.fr. Si le montant annuel de la TVA due est inférieur à 4 000 €, vous pouvez opter pour une déclaration et un paiement trimestriel.

Mode d’emploi : Comment déclarer sa TVA ?

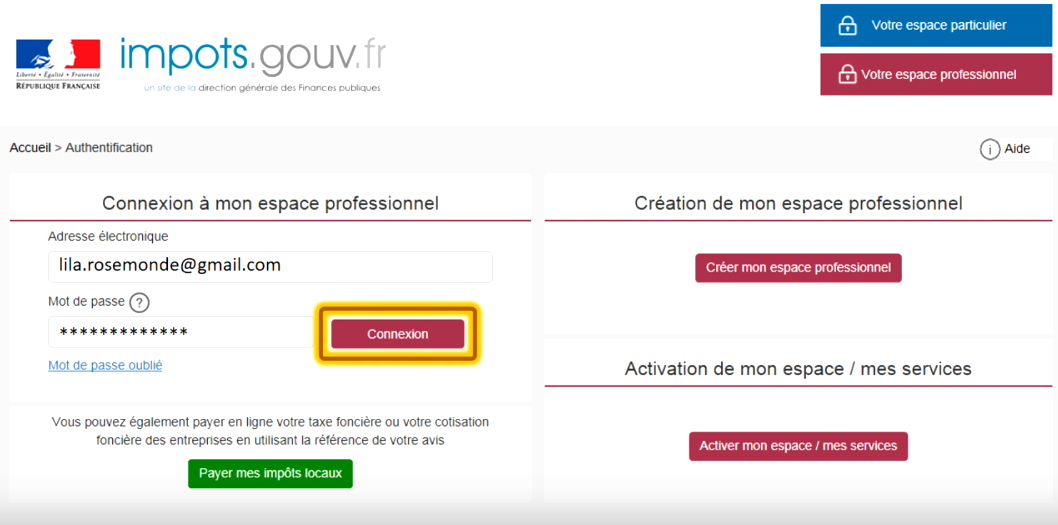

Commencez par vous connecter à votre espace professionnel.

Saisissez vos identifiants de connexion (adresse email et mot de passe utilisés lors de la création de votre compte) et cliquez sur connexion.

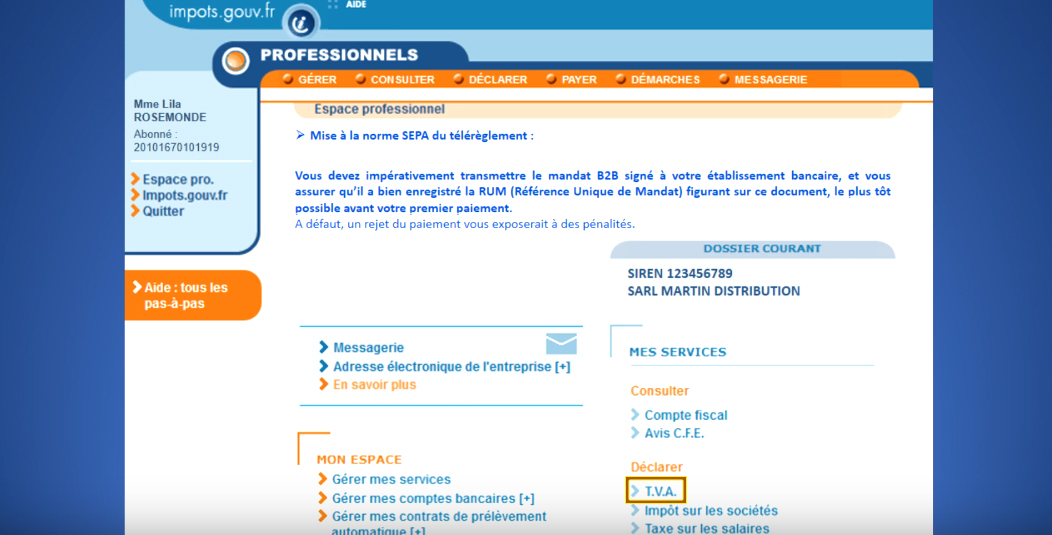

Dans la zone « mes services », cliquez sur « T.V.A. »

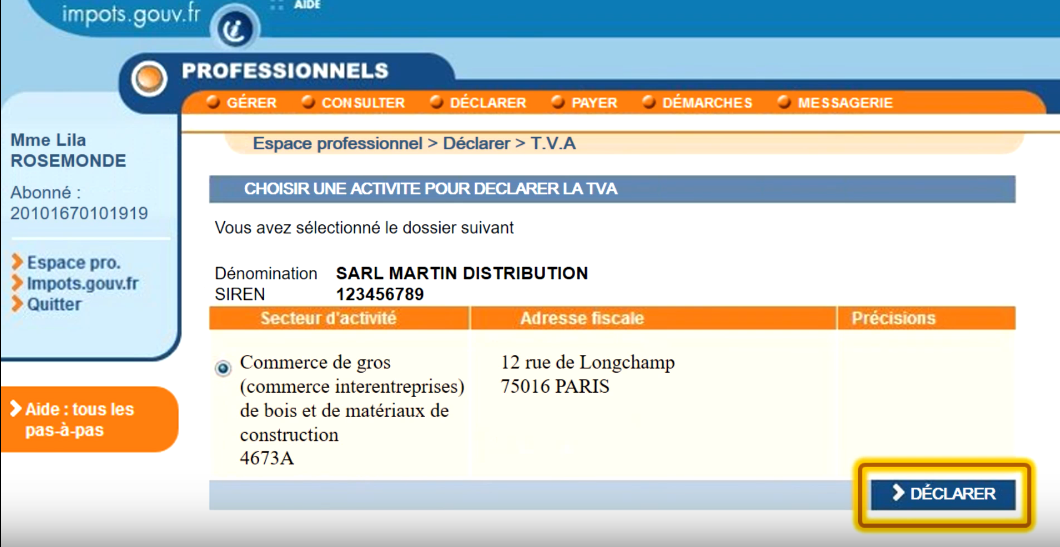

Cliquez ensuite sur le bouton « Déclarer »

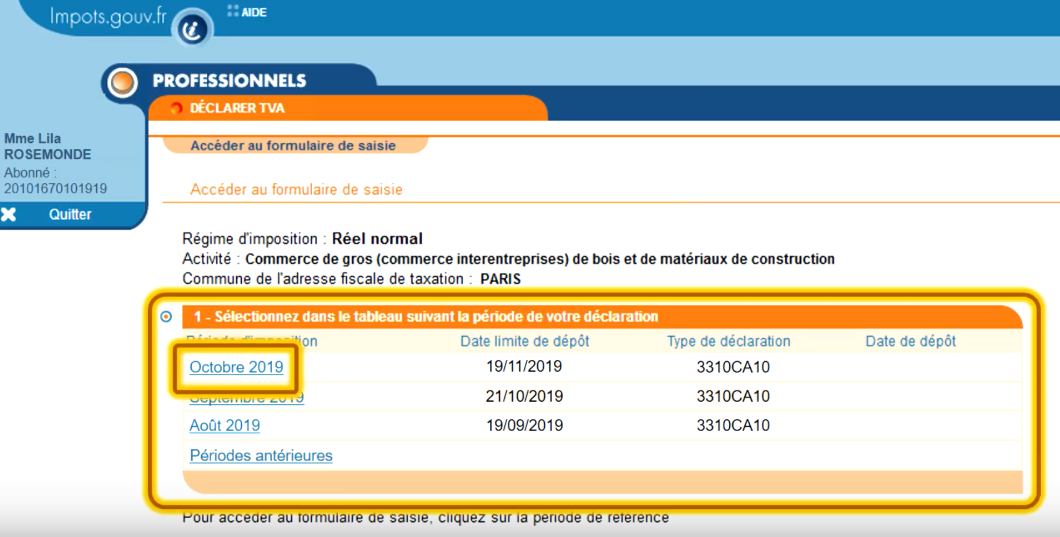

Dans l’encadré 1, cliquez sur la période à déclarer

NB : À partir de cette étape, ce mode d’emploi montre comment déclarer sa TVA lorsqu’on est au régime réel normal (formulaire CA3). Il est possible que les numéros de ligne changent si vous êtes au régime réel simplifié.

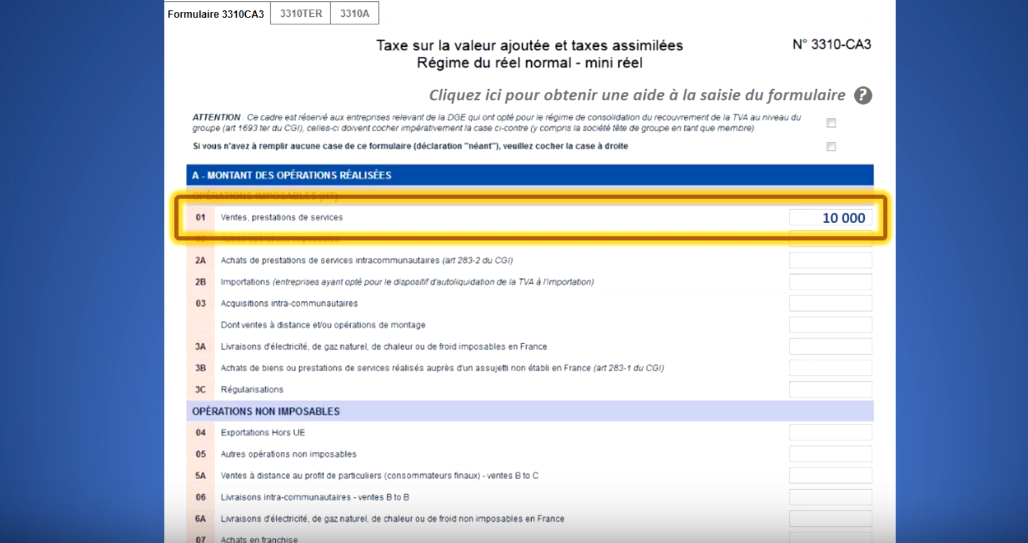

Premièrement, indiquez en ligne 01 votre chiffre d’affaires hors taxes mensuel. Ici nous prendrons pour exemple une entreprise qui a fait 10 000 € de ventes ou prestations.

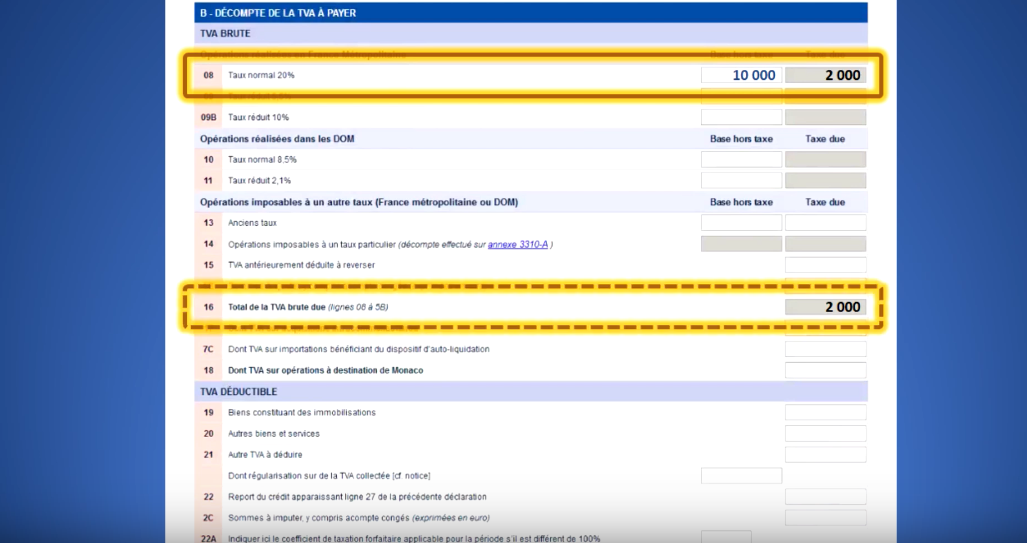

Renseignez à nouveau ce chiffre en ligne 08. Si vous bénéficiez d’un taux réduit, indiquez les ventes effectuées avec ce taux dans la case correspondante. Le total de la TVA brute due s’affiche automatiquement en ligne 16.

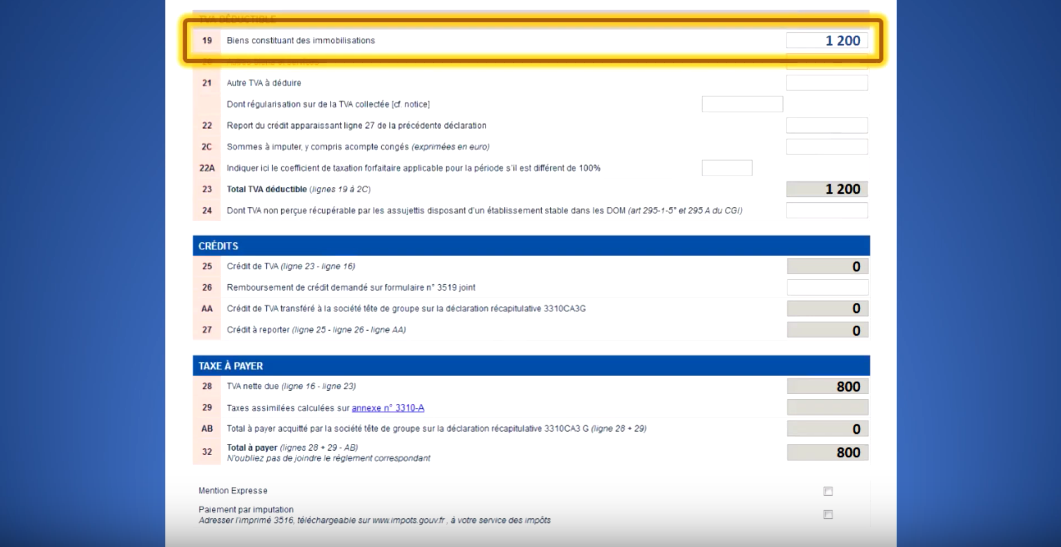

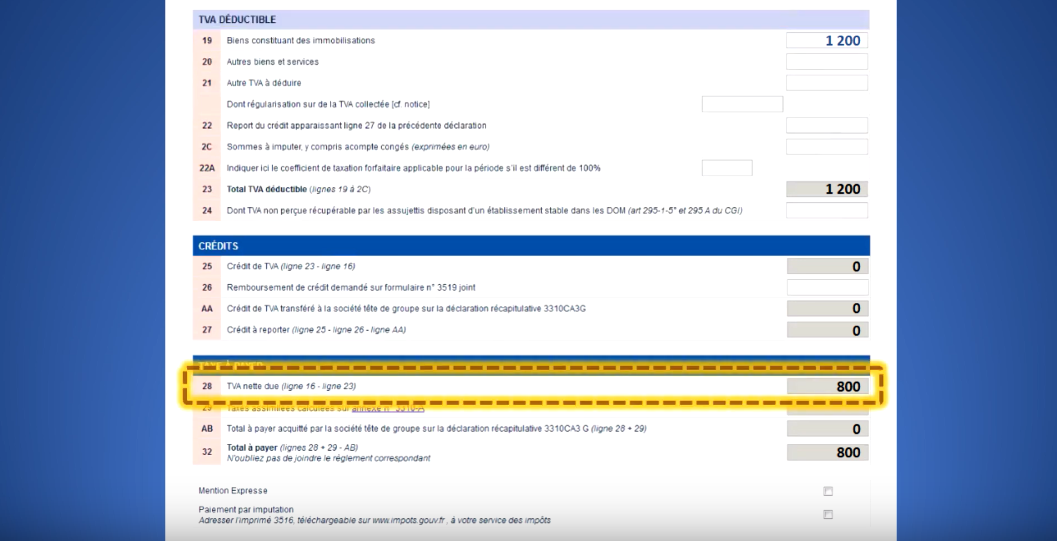

Saisissez ensuite en lignes 19 à 21 votre TVA déductible (ici 1200 € dans la ligne « Biens constituant des immobilisations »).

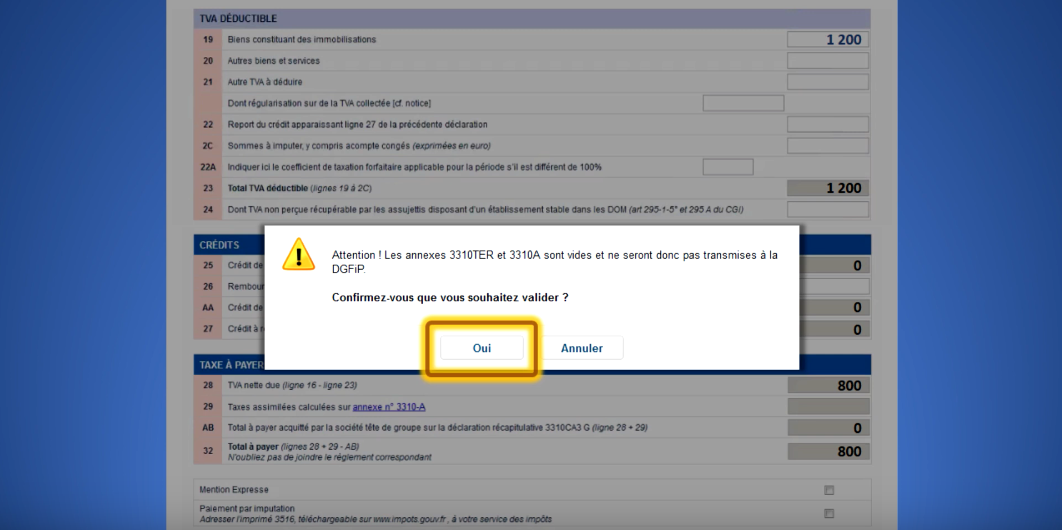

Le calcul de la TVA nette due est en ligne 28 (2000 – 1200 = 800). Vous n’avez plus qu’à valider !

Une boîte de dialogue s’ouvrira. Cette dernière vous rappellera de remplir les annexes 3310TER (pour les secteurs d’activité qui ne sont pas égaux en termes de TVA) et 3310A (taxes sur droits d’auteur et TVA à taux spéciaux ou taxes assimilées). Remplissez-les au besoin. Sinon, cliquez sur oui.

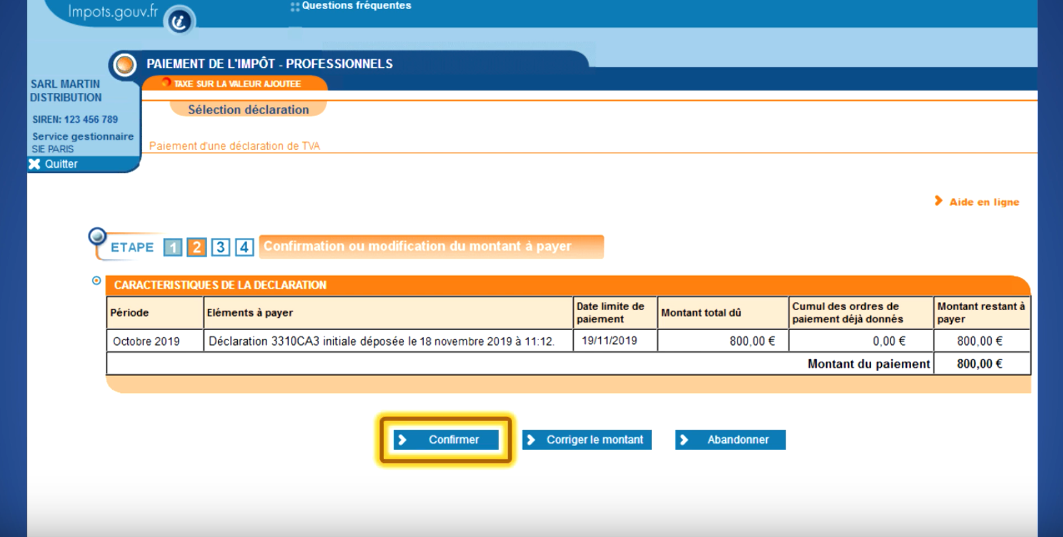

Il ne vous reste plus qu’à suivre les instructions du site de l’administration fiscale, et vous arriverez à l’étape du télépaiement. Sélectionnez la déclaration à payer dans le premier tableau « Sélection de la déclaration ». Ensuite, vous pourrez confirmer ou corriger le montant de la TVA à payer. S’il est correct, cliquez sur confirmer.

Le tableau qui s’affichera après confirmation vous présente les coordonnées bancaires utilisées pour le paiement. Vérifiez-les, et confirmez à nouveau. Ça y est, vous avez déclaré votre TVA ! Un écran récapitulatif s’affichera et vous donnera l’échéance à laquelle la somme sera prélevée.

FAQ : Les questions fréquentes

Pourquoi déclarer sa TVA ?

Si vous êtes assujetti à la TVA, la déclarer est alors une obligation. Il est en effet obligatoire de déclarer auprès des impôts les montants dus et collectés dans le cadre de votre activité professionnelle. Aussi, vous pouvez parfois effectuer des demandes de remboursement de crédit de TVA en parallèle de vos déclarations.

Et en cas de retard dans mes déclarations de TVA ?

Si vous ne déclarez pas votre TVA dans les temps, votre premier réflexe doit être de prévenir le service des impôts, afin de leur faire part de votre bonne foi. Dans la plupart des cas, les impôts pourront vous appliqueront une majoration. Vous en serez prévenu par courrier, et une régularisation sera alors nécessaire.

Quels sont les autres déclarations à réaliser ?

- La déclaration de revenu 2035, 2065 et/ou 2033 si vous êtes au réel ;

- L’annexe à la déclaration de revenu 2042-C-PRO ;

- La DAS2 pour les honoraires reversés.

Encore des doutes et des questions ? N’hésitez pas à nous les poser en commentaire ou sur le live-chat d’Indy.

Bonjour, dans le texte il est mentionné le formulaire : 3517–S mais il n’y a aucun exemple sur ce formulaire ?

Bonjour,

De quel texte parlez vous ? Le formulaire 3517-S est un autre nom de la déclaration CA12. C’est indiqué en haut à droite du formulaire.

Il n’y a pas possibilité de générer via Indy la liste des éléments (CA et charges) sur une période donnée qui permette de faire le lien facilement avec la déclaration de TVA ?

Bonjour Irwin,

Vous pouvez filtrer sur Indy vos transactions (revenus et dépenses) sur une période donnée. Indy permet également d’automatiser les déclarations de TVA 🙂

Bonjour, dans quelle case vont les repas pro ? Dans « Autres biens et services » ?

Merci

Bérangère

Bonjour Bérangère,

Les repas professionnels vont effectivement dans la case « Autres biens et services », soit la ligne 20. Que vous soyez en régime simplifié ou normal, c’est la ligne 20 qui accueille ces dépenses.

Bonjour,

après la lecture de votre article (merci !), j’ai cherché un peu plus et j’ai trouvé que « Une entreprise dont le chiffre d’affaires vient à passer sous les plafonds se voit appliquer d’office le régime de la franchise en base de TVA à compter du 1er janvier de l’année suivante. »

Je suis passé sous les plafonds en 2019 et déjà d’ailleurs, en 2018. Ai-je donc recalculé sans le savoir en franchise ? Cela serait nettement plus intéressant pour moi. Ai-je une démarche à faire ? Ce basculement se serait-il fait en janvier ? Auquel cas, dois-je refaire les factures de janvier à mars en « TVA non applicable » ? Merci de votre réponse

Bonjour Jérôme,

Si vous êtes bien sous les plafonds, et que vous y serez certainement pour 2020, vous pouvez en effet choisir la franchise en base de TVA. Dans ce cas, vous ne récupérez pas la TVA et ne pouvez pas la déduire de vos achats. Vous devez donc facturer en hors taxe, et cette mention doit être indiqué sur vos factures. Si vous choisissez de revenir en franchise en base, vous devez donc refaire vos factures depuis le début de l’année.