La déclaration DAS2, ou déclaration d’honoraires, récapitule les versements d’honoraires à d’autres professionnels. Elle fait partie des déclarations indispensables de la comptabilité des professions libérales. La DAS2 permet ensuite au Service des Impôts de faire des contrôles croisés sur les différentes déclarations fiscales. En entreprise individuelle, vous êtes dans l’obligation de déposer une déclaration DAS2 dès lors que vous versez à des tiers des honoraires de plus de 1200€ TTC par bénéficiaire et par an.

🤔 A la recherche d’une solution pour comptabiliser votre DAS2 ?

Indy simplifie dans vos déclarations. Votre liste d’honoraire sera automatiquement détecté et vous n’aurez plus qu’à choisir le bénéficiaire !

Essayer Gratuitement

Qu’est-ce que la déclaration DAS2 ?

La déclaration DAS2 concerne toutes les personnes physiques et morales et cela quel que soit le régime d’imposition (réel ou micro-BNC) et quels que soient la nationalité et le siège social du bénéficiaire. Le principe de la déclaration DAS2 est très simple : il s’agit de lister les professionnels libéraux avec qui vous avez travaillé et le montant que vous leur avez versé.

La DAS2 permet à l’administration fiscale de vérifier les transactions entre un professionnel et ses confrères ou clients par recoupement et de repérer certaines fraudes (entreprises fictives ou non immatriculées notamment). Bien que le conseil de simplification suggère une suppression rapide de cette formalité, elle reste à remplir aujourd’hui. On peut cependant s’attendre à ce qu’elle disparaisse du paysage administratif français à l’avenir, comme l’a été la DSI. La déclaration sociale des indépendants a en effet été supprimée au profit d’une déclaration unifiée auprès des impôts qui transmettent aux organismes sociaux toutes les données nécessaires.

Quels montant prendre en compte pour remplir la déclaration DAS2 ?

A partir de votre logiciel de comptabilité en ligne ou de vos factures, établissez les montants reversés dans ces différentes situations :

- Les honoraires rétrocédés à un confrère exerçant la même profession que vous dans le cadre d’un remplacement ;

- Les honoraires versés à un professionnel en libéral exerçant une profession complémentaire de la vôtre en contrepartie d’un service rendu ;

- Les redevances versées dans le cadre d’un contrat de collaboration au titulaire du cabinet ;

- Les redevances versées à des cliniques ;

- Les honoraires ne constituant pas des rétrocessions versées à des professionnels libéraux exerçant une profession différente de la vôtre, comme les honoraires versés à un expert-comptable, un avocat, un notaire, un huissier, un conseil, un géomètre ou un architecte ;

- Les sommes versées à des organismes de formation (BOFIP) ;

- Les avantages en nature ;

- Les commissions ;

- Les courtages ;

- Les ristournes rémunérant un service ;

- Les vacations ;

- Les gratifications.

Les sommes versées à un professionnel à l’étranger sont également à indiquer dans la DAS2. Dans ce cas, renseignez le code INSEE 99999 dans la case « code postal » de la déclaration, et mettre le nom du pays en case « commune ».

💡 Les montants retenus doivent être toutes taxes comprises, et non hors taxes.

Des exceptions existant, il convient de clarifier certains de ces points :

Commissions et courtages

Sommes à intégrer dans la déclaration DAS2 :

Rémunérations versées aux intermédiaires de commerce ou mandataires. Ces sommes sont souvent exprimées en pourcentage du bien vendu ou acheté ou du chiffre d’affaires apporté par le bénéficiaire concerné.

Sommes exclues de la déclaration DAS2 :

Commissions versées aux commissionnaires en douane agréés (si commissions conformes au tarif réglementaire et affichées sur les factures établies) et des négociants expéditeurs retenues par les mandataires vendeurs.

Ristournes commerciales

Sommes à intégrer dans la déclaration DAS2 :

Remises hors facture proposées par le fournisseur et payées en fin d’année, en contrepartie d’un service rendu par le client (remises de fidélité).

Sommes exclues de la déclaration DAS2 :

Les remises correspondantes à des diminutions de prix en fonction du chiffre d’affaires réalisé avec le client : celles indiquées directement sur les factures ultérieures et donnant le prix de la marchandise, le montant de la ristourne et le montant net à payer.

Vacations, honoraires, gratifications et autres rémunérations

Sommes à intégrer dans la déclaration DAS2 :

Honoraires indiqués en début d’article, versés à un syndic ou toute somme versée pour une prestation qui ne constitue pas un acte de commerce.

Sommes exclues de la déclaration DAS2 :

- Honoraires versés aux notaires et huissiers dont les tarifs sont réglementés ;

- Frais de transport ;

- Frais de courtage ;

- Factures des entreprises d’intérim ;

- Frais de franchise (sommes versées en échange du droit d’utilisation d’un nom commercial).

Indemnités ou remboursements pour frais et avantages en nature

Sommes à intégrer dans la déclaration DAS2 :

Toutes sommes destinées à couvrir des frais (frais de déplacement entre autres), qu’elles soient dépensées via un système d’indemnités forfaitaires ou qu’elles remboursent des frais réels. Les avantages en nature, quant à eux, doivent être estimés à leur valeur réelle et non via un forfait.

Sommes exclues de la déclaration DAS2 :

Remboursements de frais aux bénévoles d’associations à but non lucratif.

Comment remplir la déclaration DAS2 ?

Depuis le 1er janvier 2018, la déclaration de la DAS2 doit obligatoirement se faire en ligne. Le moyen le plus simple pour faire votre déclaration est le procédé EFI. Pour ce faire, c’est extrêmement simple. Vous allez sur le portail des impôts dans la rubrique Tiers Déclarant. Ensuite, vous rentrez votre email et recevez un mot de passe immédiatement dans votre boite mail.

Voici notre tutoriel en quelques étapes pour établir votre déclaration DAS2 en ligne :

-

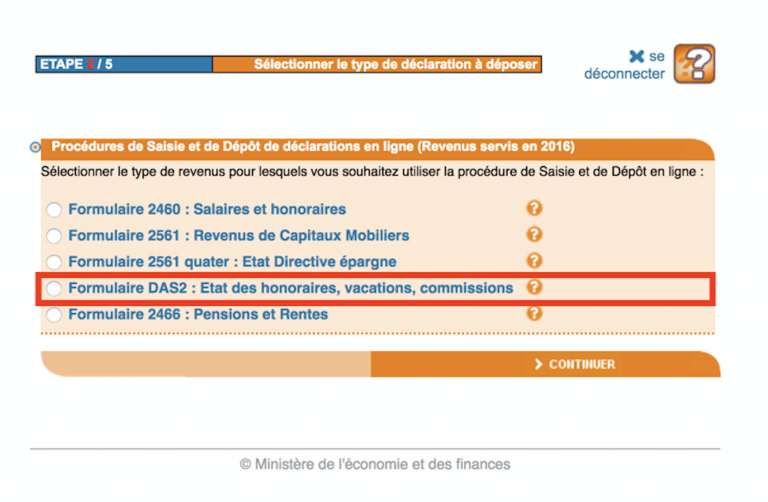

- Sélectionnez Formulaire DAS2 dans la liste ci-dessous.

-

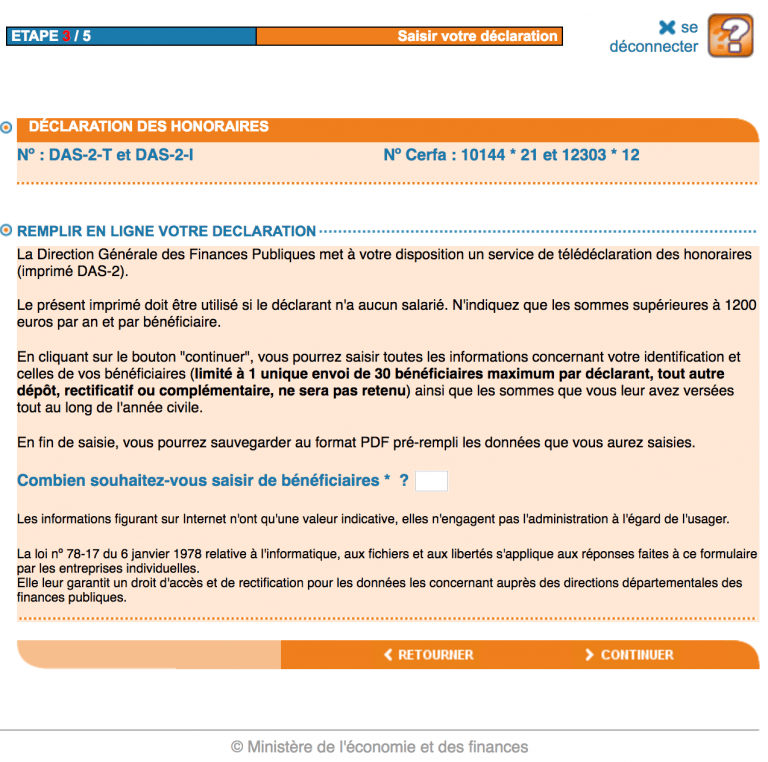

- Indiquez le nombre de bénéficiaires de votre déclaration DAS2.

-

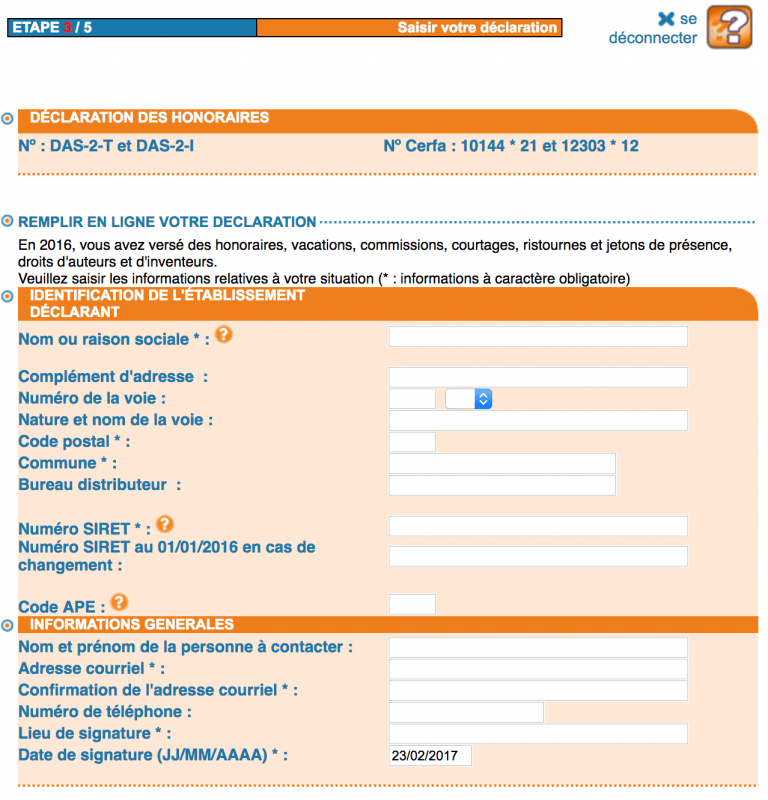

- Indiquez les coordonnées de votre entreprise individuelle en libéral.

-

- Pour chaque bénéficiaire de la DAS2, remplir le cadre ci-dessous.

Quelle est la date limite pour déposer ma déclaration DAS2 ?

La déclaration DAS2 doit être souscrite avant le 31 janvier l’année suivant celle où les honoraires ou autres rémunérations ont été versés aux bénéficiaires. Cependant, en pratique et par dérogation, il est toléré qu’elle soit transmise bien plus tard. La date de soumission de la DAS2 dépend alors de la date de clôture de l’exercice.

Si l’exercice coïncide avec l’année civile, en temps normal, la date limite pour faire sa déclaration DAS2 est la même que pour faire sa déclaration de résultat, soit le 2 jours ouvrés après le 1er mai. Cependant, l’administration accordant un délai supplémentaire de 15 jours, vous pouvez la transmettre jusqu’aux alentours du 18 mai dernier délai.

Pour les entreprises soumises à l’impôt sur les sociétés dont l’exercice est décalé, la déclaration DAS2 doit être transmise trois mois après la clôture de l’exercice dernier délai, en même temps que la déclaration de résultat des sociétés. Les sommes déclarées doivent cependant être celles versées lors de l’année civile N-1.

Enfin, en cas de cession ou de cessation d’activité, la DAS2 doit être déposée dans un délai de 60 jours après la date d’arrêt de l’entreprise (pour les sommes versées pendant l’année en cours).

Quelles sanctions en cas d’insuffisance, retard ou défaut de déclaration DAS2 ?

Les infractions à la DAS2 sont lourdement sanctionnées. En effet, l’absence de déclaration des sommes versées est sanctionnée par une amende égale à 50% des sommes non déclarées. De plus, une amende de 150 € pour défaut de production de la déclaration et une amende de 15 € par omission ou inexactitude relevée dans la DAS2.

Par contre, ces sanctions pourront ne pas vous être appliquées en cas de première infraction. Pour cela, il vous faudra être en mesure de justifier que les sommes non portées sur la DAS2 ont bien été déclarées par le ou les bénéficiaires. De plus, il faudra réparer l’infraction spontanément ou à la première demande de l’Administration.

Remplir sa déclaration DAS2 avec Indy

Pour remplir sa déclaration DAS2 avec Indy, rien de plus simple ! Une étape dédiée vous attend dans l’onglet “A faire”. Vous y trouverez la liste des honoraires détectés par Indy et pourrez choisir le bénéficiaire. Une fois terminé, Indy calcule seul les honoraires par bénéficiaire et inscrit sur la DAS2 tous ceux dont le montant dépasse 1200€ sur l’année. Pratique et efficace, vous n’avez plus qu’à retranscrire ces informations pour remplir votre déclaration DAS2 sur votre espace Tiers Déclarants, comme expliqué plus haut. Indy est un logiciel de comptabilité conforme aux exigences de l’administration fiscale (FEC et EDI).

Foire aux questions

Quels sont les honoraires à déclarer sur la DAS2 ?

Tous les honoraires payés au cours de l’année civile et supérieurs à 1200 € TTC par bénéficiaire sont à déclarer avec la DAS2. Il peut s’agir de commissions, de frais de courtages, honoraires, ou tout autre rémunérations en échange de services rendus par certaines professions libérales.

Qu’est-ce qui est considéré comme des honoraires ?

On parle d’honoraires pour désigner toute rémunération versée à un professionnel en échange de services rendus. Basés sur un accord ou un contrat, les honoraires sont le plus souvent perçus par les professions libérales, et n’entrainent pas de liens de subordinations avec la partie qui les paie, à l’inverse d’un salaire.

Vous avez encore des questions ? Faites nous votre déclaration en commentaire, l’équipe d’Indy y répondra rapidement ! Vous pouvez également rejoindre notre groupe Facebook “Compta pour les professions libérales” pour partager vos problématiques avec notre communauté d’indépendants !

Impossible de déclarer une DAS2 sur le site des impôts professionnels car le tiers déclarant n’apparait pas dans la rubrique « déclarer ». J’en ai fait la demande il y a plus d’un mois sur le site. Ils m’ont répondu que je recevrais un code par voie postale, or ils ont noté mon nom de jeune fille (qui n’apparait pas sur ma boite aux lettres) au final je n’ai rien reçu. La date limite de dépôt est passée….

Bonjour Catherine,

Je vous invite à contacter de nouveau les impôts pour leur faire part de votre problème, en demandant un peu plus de temps pour déclarer votre DAS2.

Bonjour

Les honoraires concernant une societe de comptables font ils partie de la DAS2?

Bonjour,

Tous les honoraires payés au cours de l’année civile sont à déclarer avec la DAS2 lorsque :

– Le versement a lieu dans le cadre de l’exercice d’une activité professionnelle.

– Le montant des honoraires, commissions ou courtages dépasse 1200 € par an pour un même bénéficiaire.

Les honoraires concernant une société de comptable ne font pas exception.

Bonjour,

J’ai fait la DAS2 avec indy qui m’indique 0 bénéficiaire, ayant versé moins de 1200 euros d’honoraires. On me propose ensuite de le télédéclarer sur le site des impots.

Toutefois le site des impots n’accepte pas que je déclare 0. Dois-je télédéclarer malgré des honoraires inférieurs à 1200 euros ?

Merci d’avance

Bonjour Adélie,

Si vous n’avez pas de bénéficiaire, vous n’avez pas à télédéclarer la DAS2. Pour valider l’étape sur Indy, vous pouvez cliquer sur « Jai télédéclaré ma DAS2 ».

bonjour, est-ce que une société qui nous facture des prestation psychologue chaque mois pour nos salariés doivent être dans dans la déclaration DAS2?

Bonjour Isa,

S’il s’agit d’une société à titre libéral (une forme de SEL), alors oui. S’il s’agit d’une société commerciale, alors non.

Les frais professionnelles et avantages en nature versés à des salariés sont ils à declarer ?

Bonjour,

Ces frais ne sont pas à déclarer dans la DAS2 non, celle-ci est réservé aux honoraires que vous versez à d’autre professionnels libéraux uniquement.

Bonjour,

Je me suis formée plusieurs fois cette année avec des professionnels de mon milieu (massages) mais ces formateurs ne sont pas « organismes de formation » à proprement parler, ne sont pas Qualiopi, etc..

Dois-je tout de de même faire la déclaration DAS2 ?

Merci pour votre aide.

Bonjour Caroline,

Si ces formateurs sont à leur compte, oui vous devez bien les intégrer à votre DAS2.

Bonjour,

Je suis assistante dans un cabinet de kiné, je verse tous les début de mois ma rétrocession pour celui d’avant (janvier 2024 pour la rétrocession de décembre 2023).

Comment faire pour que cette rétrocession de décembre 2023 soit comptabilisé dans ma DAS pour 2023 ? Ou alors je dois la comptabiliser dans la DAS de l’année prochaine ?

Bonjour Ines,

En comptabilité de trésorerie, vous devez comptabiliser les dépenses et recettes quand elles apparaissent sur votre compte bancaire. Votre rétrocession de décembre 2023, passé en janvier 2024, devra donc être comptabilisé dans la DAS2 de l’année prochaine.

Bonjour,

Actuellement IDEL, les infirmières que je remplace me verse les sommes dues moins les rétrocessions. Dois-je déclarer les rétrocessions qu’elles conservent dans la das2??

Merci d’avance

Bonjour Magali,

Non, comme vous ne versez pas vous même les rétrocessions et qu’elles sont retenues « à la source », vous ne devez pas les déclarer dans la DAS2. 🙂

Si j’ai 0 bénéficiaire, suis-je obligé d’envoyer une déclaration sur impots.gouv.fr ? (le site des impôts ne me permet pas de déclarer avec 0 bénéficiaire)

Bonjour Nicolas,

Non la DAS2 est à remplir uniquement si vous avez au moins un bénéficiaire à plus de 1200€ de rétrocession sur l’année. Si vous n’avez aucun bénéficiaire, vous n’avez pas de DAS2 à remplir.

Bonjour,

Pour la DAS2, s’il y a versement d’une redevance de collaboration mais que le collaborateur a une autre adresse professionnelle que le titulaire, cela pose t’il un problème?

Merci et bonne année 2024

Bonjour Amanda,

Non l’adresse n’a pas d’influence sur le remplissage de la DAS2. 🙂

Bonjour,

j’ai dû effectuer une DAS 2 pour 2022 mais en 2023 je n’ai plus eu de versement d’honoraire >1200€ / an et / bénéficiaire. Est-ce que je dois faire une DAS 2 indiquant 0 bénéficiaire ou il n’y a pas besoin de faire de déclaration si l’entreprise n’est plus concernée ?

Merci d’avance !

Bonjour Aurélia,

Vous n’avez pas à faire de déclaration si vous n’êtes plus concerné 🙂

Bonjour,

est-il possible de modifier une DAS2 une fois validée ? je me suis trompée dans le montant et j’ai refait un autre formulaire juste mais je me retrouve maintenant avec 2 formulaires.

Comment faire ?

Bonjour Loane,

Oui, normalement la seconde déclaration vient écraser la première. Vous pouvez envoyer un mail aux impôts pour avoir confirmation.

Bonjour,

J’ai une entreprise de mise en relation entre professeur particulier et élève. Tous les professeurs particuliers ont le statut auto-entrepreneur et mon entreprise les paie à la fin de chaque mois en fonction du nombre d’heures qu’ils ont donné. Est ce que je dois les déclarer dans le DAS2 ou leur statut auto entrepreneur fait que c’est différent pour eux ?

Merci beaucoup,

Benjamin

Bonjour Benjamin,

Vous devez bien les déclarer dans la DAS2 même s’ils sont auto-entrepreneurs. 🙂

Bonjour,

Je viens d’apprendre l’existence du DAS2, étant en micro BNC je n’avais à l’époque pas connaissance de l’obligation de cette déclaration pour mon régime. Reversant depuis 3 ans des honoraires à ma titulaire de part mon statue de collaboratrice, je me rends compte aujourd’hui qu’il aurait fallu sur ces 3 dernières années faire cette déclaration.

Je souhaiterais régulariser ma situation, mais j’ai vu que les amandes pour défaut de déclaration de ce documents pouvait aller jusqu’à 50% des sommes non déclarées.

Cette amande est-elle vraiment appliqué systématiquement ? Cela représente une forte somme….

Je souhaiterais dans ma situation bénéficier du droit à l’erreur. N’ayant pas commis ces dernières années d’autres erreurs de déclaration ou de retard de paiement.

J’ai vu notamment qu’il était possible de régulariser sa situation sur les trois dernières années si l’on réuni les éléments suivants :

– l’entreprise présente une demande de régularisation pour la première fois

– l’entreprise « est en mesure de justifier, notamment par une attestation des bénéficiaires, que les rémunérations non déclarées ont été comprises dans les propres déclarations de ces derniers déposées dans les délais légaux

Pensez-vous qu’il est vraiment possible de faire valoir ma bonne foi de cette manière et d’éviter ainsi une forte amande ?

Si t-elle est le cas, quelles documents puis-je demande à ma Titulaire, pour attester de la bonne déclaration des honoraires perçu ?

Merci d’avance.

Bonjour Sandra,

S’il s’agit de vos premières années d’exercice et que vous n’avez jamais réalisé de DSA2 auparavant, vous pouvez tout à fait faire jouer votre bonne foi. A partir du moment où vous déclarez vous-même avoir oublié une déclaration, l’administration sera plus clémente. Je vous invite à prendre rendez-vous avec eux pour en discuter et voir les solutions possibles. Normalement, aucun document de la part de votre titulaire ne vous sera demandé : la DSA2 ne sert pas au calcul des impôts, mais à vérifier la cohérence des déclarations.

Bonjour, doit on télédéclarer alors que nous n’avons aucun bénéficiaire ? Le formulaire sur le site des impôts nous indique une erreur. Merci d’avance.

Bonjour Félicité,

Si vous n’avez pas de bénéficiaire à déclarer (plus de 1200€ de rétrocession sur l’année), vous n’avez pas à envoyer de DAS2.

Bonjour,

J’ai effectué ma déclaration DAS2 en ligne il y a quelques jours et me suis aperçu à posteriori que j’ai fait une erreur dans le montant déclaré. Sauriez-vous par quel moyen pourrais-je la modifier (j’essaie désespérément de joindre mon SIE en vain). J’ai essayé via la même procédure de télédéclaration mais on me propose seulement d’en ressaisir une nouvelle.

La seule réponse que j’ai pu trouvée sur Google est la suivante : « La modification/rectification d’un DAS2 n’est pas possible, il est nécessaire de délivrer une attestation du montant net à déclarer aux bénéficiaires concernés qui servira de justificatif en cas de demande de l’administration fiscale ».

Est-ce que vous corroborez ces éléments de réponse ?

D’avance, merci.

Dr Yam

Bonjour,

Il n’est en effet stipulé nulle part, dans aucun texte ni aucune notice, comment réaliser une rectification de la DAS2. Il est même noté sur le formulaire qu’une seule déclaration sera prise en compte et que « tout autre dépôt, rectificatif ou complémentaire ne sera pas retenu ». Vous pouvez en effet faire une attestation du montant net pour vos bénéficiaires, sachez d’ailleurs que la première erreur n’est pas sanctionnée si vous la corrigez dès que l’administration vous le demande. 🙂

Bonjour

Je suis formatrice indépendante et je suis amené à confier des sessions de formations à d’autres formateurs collègue indépendants.

J’encaisse la facture du stagiaire au nom du formateur collègue. Et ce dernier me facture son intervention.

Ex: formation 1800€, le formateur collègue me facture 900€ de ce fait, je rétrocède 900€. Donc, mon chiffre d’affaires n’est pas 1800€ mais bien 900€ (900€ pour moi et 900€ pour le formateur collègue).

C’est bien en DAS2 que je dois déclarer tous ça afin de ne pas payer de charges social sur un CA non perçu totalement ?

Tous deux sommes sous le statuts d’auto entreprise.

Merci d’avance pour votre retour

Bonjour,

En effet, il s’agit d’une rétrocession d’honoraire que vous devez déclarer dans votre DAS2. 🙂

Bonjour,

Les BFA, doivent-ils être déclarés dans la DAS2?

Bonjour Carole,

Les bonus ou bonification de fin d’année ne sont pas à déclarer dans la DAS2.

Bonjour,

Je suis remplaçante kiné en micro BNC. Quel chiffre d’affaires dois-je déclarer pour mon impôt sur le revenu ?

Si je réalise un CA de 100, que je verse 30 de rétrocession au titulaire, je déclare :

– 70 et effectue un abattement de 34% donc 46,2 (70-34%) ?

– 100 avec un abattement de 34% donc 66 ?

Merci d’avance pour votre réponse,

Natacha

Bonjour Natacha,

D’après ce que vous me dites, il s’agit d’un contrat similaire à de la collaboration. En effet, c’est vous qui encaissez et rétrocédez les honoraires à votre titulaire. Malheureusement, ce cas de figure n’est pas déductible du micro-BNC. Pour votre impôt, vous devez donc déclarer le montant brut, sans les rétrocessions et sans l’abattement forfaitaire qui sera automatiquement réalisé par les impôts. En suivant votre exemple, vous devez donc déclarer 100.

Concernant un bénéficiaire domicilié aux RU est-ce le même formulaire?

Bonjour,

Oui tous les bénéficiaires, même étrangers, doivent apparaître sur la DAS2. Il vous faudra indiquer le code INSEE du Royaume Uni (99132).

Bonjour

en tant que assitant dans un cabinet libéral de kiné

Je percois à mon nom les honoraires

Je reverse une partie de ce montant (qu’on appelle rétrocession également) au titulaire du cabinet, ce qui contribue à payer le loyer/charges/etc.

Ce montant doit-il être mentionné dans le DAS 2 ?

Merci !

Bonjour Maxime,

Oui ces rétrocessions doivent être inscrites dans la DAS 2. 🙂

bonjour ,

dans la déclaration dspamc , la cpam indique notre chiffre d’affaire . quand on a une remplacante , apres avoir fait la das2 , quel chiffre rentre t’on dans la case D et 0 , le chiffre avec les revenues deduis de la remplacante ? actuellement je ne peux pas valider car ma dspamc n’a pas le meme chiffre ? merci beaucoup

Bonjour,

Vous devez en effet déduire les revenus de votre remplaçante dans les cadres D et O (attention O doit être un montant net, donc avec abattement de 34%). La CPAM remplit automatiquement le cadre R mais vous pouvez le corriger pour y indiquer la même chose qu’en D (si votre activité est 100% conventionnée bien entendu).

Voici notre guide de la DS PAMC : https://www.indy.fr/blog/remplir-cotisation-sociale-dsi-dspamc/

Bonjour, j’étais remplaçante d’un titulaire de qui me versait 70% du chiffre, dois-je remplir le DAS2 en indiquant les 30% d’honoraires rétrocédés ?

Bonjour Oriane,

Si c’est votre titulaire qui encaisse l’ensemble des revenus et vous en rétrocède 70%, vous n’avez pas à l’indiquer sur votre DAS2.

Bonjour, si je suis remplaçant d’une kiné titulaire et qu’elle me verse elle 80% du chiffre que j’ai produit, Dois-je remplir ici les 20% restant si ils dépassent 1200€?

Ou j’ai rien besoin de faire car je reçois juste une somme et je ne lui fais pas de chèque en soit?

Bonjour,

Je verse ma redevance à ma titulaire en début du mois suivant (soit janvier 2021 pour décembre 2020). Sur quelle déclaration DAS 2 dois-je compter cette redevance de décembre, étant donné que je vais la verser en janvier : 2020 ou 2021 ?

Merci d’avance !

Bonjour Madeleine,

En comptabilité de trésorerie, vous devez comptabiliser les transactions à la date effective d’opération. S’il s’agit d’un virement, alors vous devez le comptabiliser en 2021.

Bonjour, je suis actuellement infirmièr titulaire, j’ai atteint le seuil des 70000 e mais j’ai une remplaçante a qui j’ai retrocede 20000e. Est ce que je suis en microbnc ou bnc sachant que je n’ai touche que 50000e cette année. Cordialement

Bonjour,

Le plafond du micro-BNC est passé à 72 500 € en 2020. Les rétrocessions sont également à déduire de votre CA. Vous pouvez donc bien bénéficier du régime micro-BNC d’après ces informations. 🙂

Bonjour,

Dans le cas d’une redevance de collaboration, que doit-on faire exactement quand on est en micro-bnc ?

Doit-on faire tout de même une DAS 2 ou cela concerne uniquement les BNC (avec la déclaration 2035) ?

Sur notre DSPAMC doit on enlever ces redevances à notre CA (dans les honoraires) ou non car les 34% d’abattements déduisent ces redevances incluent dans notre CA total ?

Merci d’avance de votre aide.

Bonjour Loïc,

La DAS 2 est à remplir par tous, y compris les professionnels au régime micro-BNC. Vous ne devez pas enlever ces redevances de votre CA dans la DS PAMC, celles-ci sont effectivement prises en compte dans les 34% d’abattement du régime micro.

Bonjour madame, monsieur

impossible de la remplir, ils mettent erreur du montant des sommes versées : vérifier votre saisie

Où faut il mettre sa saisie pour nature et montant svp?

J ai mis dans le premier encart NATURE et 4 Montant

H: honoraires vacations 3281

AR autre rémunérations 0

Merci de m aider au plus vite car je dois la déclarer aujourd hui! Bon am

j’ai le même souci! Vous avez trouvé une solution?

Bonjour Cécile,

Je crains de ne pas bien comprendre votre question. Vous avez mis 3281 en Honoraires vacations et 0 en Autres rémunérations ? C’est peut être le montant de 0 qui bloque la transmission ?

Bonjour, j’ai le même soucis, lorsque je renseigne un montant, j’ai une erreur « Montant des sommes versées : vérifiez votre saisie. ». Aviez-vous trouvé une solution ?

Bonjour,

Pour la DAS-2, pour un remplaçant ayant encaissé les honoraires et effectué la rétrocession au titulaire par la suite doit-on remplir cette DAS-2 en tant que micro-entrepreneur, le titulaire est en réel ?

Les rétrocessions sont bien déductibles du chiffre d’affaire?

merci

Bonjour,

Oui, la DAS 2 est à remplir quelque soit le régime d’imposition. Ces rétrocessions sont déductibles, y compris en micro-BNC, si elles correspondent à la définition officielle : « Constituent des rétrocessions d’honoraires les sommes reversées par un membre d’une profession libérale, de sa propre initiative et dans le cadre de la mission qui lui est confiée par son client, soit à un confrère, soit à une autre personne exerçant une profession libérale complémentaire de la sienne (BOI-BNC-BASE-20-20 au I-E § 70 et suivants) » (source : https://bofip.impots.gouv.fr/bofip/4807-PGP)

Merci pour votre réponse Léa.

Il s’agit donc d’une redevance de collaboration. Je dois la déclarer dans la DAS 2 d’accord, et pour l’URSSAF dois-je quand même inclure cette redevance dans mon chiffre d’affaire ?

Bonjour,

C’est avec grand plaisir. Lorsque vous faites référence à la déclaration que vous faites auprès de l’Urssaf, faites-vous référence à la DSI ? Si c’est bien le cas, vous n’avez pas besoin d’y mentionner cette redevance.

Très bonne journée

Bonjour,

En tant que collaboratrice, dois-je inclure la retrocession que je verse au titulaire dans mon chiffre d’affaire pour l’URSSAF ou dois-je la déduire et donc la mentionner uniquement dans la DAS 2 ?

Merci pour votre réponse.

Bonjour,

S’agit-il d’une rétrocession, ou bien d’une redevance de collaboration ?

Si besoin, voici un lien vers un article qui permet de bien différencier les deux : https://wikicompta.indy.fr/fr/articles/1990417-retrocession-vs-redevance-de-collaboration

– S’il s’agit bien d’une redevance de collaboration, il faut effectivement la mentionner dans la DAS 2, mais pas dans la DSI/DSPAMC. Il s’agit d’un pôle de dépense déductible, et non d’une rétrocession.

– Si, en revanche, vous faites référence à une rétrocession (vous êtes donc titulaire), il s’agirait d’une baisse de recettes et non d’une dépense. Dans ce cas, il faudrait retirer ce montant sur la DSI/DSPAMC.

J’espère avoir pu vous éclairer,

Bien à vous,

Léa

Bonjour,

En tant que collaborateur je verse une retrocession ou redevance au titulaire du cabinet dans lequel je travaille. La nature des montants versé correspond à H honoraires et vacations ou. AR autres rémunérations ?

Merci de votre réponse

Bonjour Valentin,

Les redevances de collaboration sont à indiquer en AR « Autres rémunérations ».

Merci pour cet article. Quelle est la date limite pour faire cette déclaration s’il vous plait?

Bonjour,

La DAS2 est à envoyer en même temps que votre déclaration 2035, au plus tard le 3 mai. Voici un article récapitulant le calendrier des déclarations 2019 : https://www.indy.fr/blog/calendrier-declaration-2019-profession-liberale/ .

Ou sont déclarées les sommes RECUES et pas les sommes VERSEES dans le cas où ma collaboratrice me verse une rétrocession ?

Dans la DAS2, vous ne déclarez que les versements que vous faites.

Donc dans le cas d’une rétrocession reçue, vous n’avez rien à déclarer dans la DAS2 😉

Vous renseignez simplement cette recette dans votre déclaration 2035 comme n’importe quelle recette.

@Come: Merci pour ce tutoriel trés utile.

@Dassac: C’est indiqué sur le formulaire à remplir en ligne. (Titre orange au dessus des montants)

VOUS NE PRECISEZ PAS QUE LES CHIFFRES SONT CONIDERES EN TTC