L’auto-entreprise, aussi connue aujourd’hui sous le nom de micro-entreprise, est un des statuts préféré des indépendants. En optant pour le statut juridique auto-entrepreneur chaque indépendant se voit attribuer un régime fiscal et social simplifié. Attention, charges simplifiées ne veulent pas dire annulées ! Quels sont les frais qui s’appliquent lorsque vous êtes auto-entrepreneur ? À combien s’élèvent les taux et impôts ? Comment les calculer ?

🤓 Le saviez-vous ?

Les obligations comptables sont simplifiées en auto-entreprise… vous n’avez pas besoin de comptable ! Suivez toutes vos dépenses et votre chiffre d’affaires gratuitement grâce à Indy !

Essayer Gratuitement

Les charges sociales des auto-entrepreneurs avec l’URSSAF

Les cotisations sociales et contributions

Le régime social simplifié des auto-entrepreneurs ne les exempte pas de comptabilité. Les indépendants en régime d’auto-entreprise doivent payer des charges sociales : cotisations sociales et contributions, relatives à la protection sociale auprès de l’URSSAF. Ces dernières comprennent notamment l’assurance maladie-maternité, l’assurance invalidité-décès, la retraite. À ces cotisations sociales va s’ajouter éventuellement la contribution à la formation professionnelle. Les taux vont varier en fonction de l’activité de l’auto-entrepreneur :

- 12,4 % pour les activités de ventes de marchandises (BIC) ;

- 21,5% pour les prestations de services commerciales et artisanales (BIC) ;

- 21,3% pour les autres prestations de services (BNC) ;

- 21,4 % pour les activités libérales réglementées à la CIPAV ;

- 7% pour la location de meublés de tourisme classés.

📅 Quand faut-il régler ses cotisations sociales à l’URSSAF ? Elles sont à payer lors de vos déclarations mensuelles ou trimestrielles.

L’Acre : exonération partielle possible

Une exonération partielle de 50% sur les cotisations sociales est possible si vous êtes éligible à l’Acre. L’Acre c’est une aide à la création et à la reprise d’entreprise proposée par l’URSSAF. Elle vise à encourager les professionnels à créer ou reprendre une entreprise. Les conditions de son éligibilité sont disponibles sur le site Urssaf.fr. La demande doit être effectuée dans les 45 jours suivant la création de votre entreprise.

⚠️ Si vous êtes éligible à l’Acre il vous faudra la demander en remplissant le formulaire de demande d’Acre, elle ne s’acquiert pas automatiquement.

Les impôts des auto-entrepreneurs

Les micro-entrepreneurs sont soumis au régime unique et simplifié de l’entreprise individuelle. Au niveau des obligations fiscales ce dernier a le choix entre deux régimes d’impositions : le régime de droit commun dit « classique » ou l‘option du versement libératoire de l’impôt sur le revenu.

Option 1 : le régime fiscal de droit commun de la micro-entreprise

Le régime fiscal de droit commun de la micro-entreprise est le régime « classique » qui s’applique automatiquement : l’impôt sur le revenu (IR). Sans demande contraire, tout auto-entrepreneur est soumis à ce régime.

Les auto-entrepreneurs sont scindés en deux catégories :

- Les micro-BIC lorsque vous exercez une activité commerciale, industrielle ou artisanale ;

- Les micro-BNC lorsque vous exercez une activité non commerciale (comme les professions libérales par exemple).

Pour déclarer vos revenus les démarches sont simplifiées comparées aux régimes réels BNC ou BIC. Dans la déclaration complémentaire de revenus (n°2042-C Pro) dans la partie intitulée « revenus industriels et commerciaux professionnels / Régime micro-BIC » ou « revenus non commerciaux professionnels / Régime micro BNC » il vous suffit de remplir le montant de votre chiffre d’affaires.

Le paiement des impôts du régime « classique » a lieu une fois par an. C’est différent si vous souhaitez bénéficier de l’option pour le versement libératoire.

Option 2 : le versement libératoire de l’impôt sur le revenu

Il est possible pour les auto-entrepreneurs de payer l’impôt sur le revenu de son activité (IR) en même temps que les charges sociales. Dans ce cas les paiements auront lieu mensuellement et non une fois par an. Pour cela, un taux forfaitaire est s’applique sur le chiffre d’affaires réalisé.

Trois conditions sont à respecter afin d’en bénéficier :

- votre revenu fiscal de référence d’année N-2 ne doit pas excéder 26 070€ par part de quotient familial ;

- il est nécessaire que votre chiffre d’affaires de l’année précédente corresponde à ceux de la micro-entreprise. Le plafond afin d’être auto-entrepreneur est de 77 700 € maximum de chiffre d’affaires hors taxes pour les prestations de service ou les locations meublées. Il est de 188 700€ maximum de chiffre d’affaires hors taxes pour la majorité des entreprises commerciales ;

- vous devez opter pour le régime micro-social.

⚠️ Attention : le versement libératoire n’est pas forcément intéressant à tous les coups ! Pour les auto-entrepreneurs qui ne seraient actuellement pas imposables, cette option peut être un désavantage. Cela pourrait vous faire payer des impôts alors que vous n’êtes pas assujetti à l’imposition sur le revenu.

Auto-entrepreneur et TVA

La possibilité pour l’auto-entrepreneur d’être exonéré via le système de franchise en base de TVA

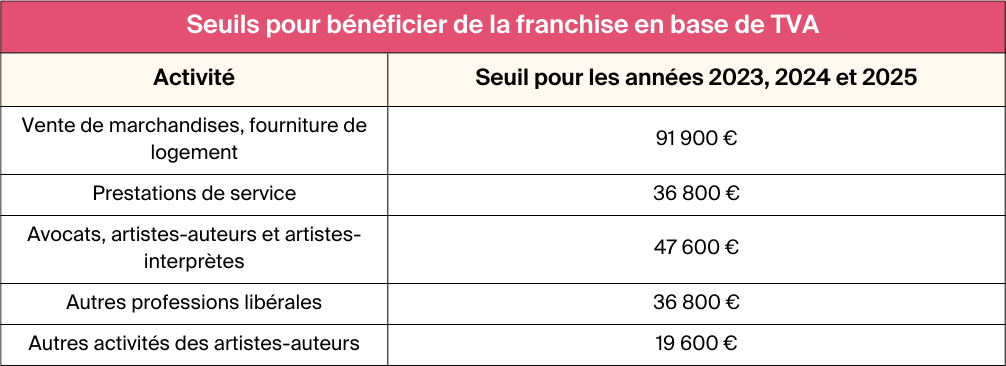

La taxe sur la valeur ajoutée, plus connue sous le nom de TVA, fait partie des charges dont peuvent s’affranchir les auto-entrepreneurs. La franchise en base de TVA exonère les entreprises de la déclaration et donc également du paiement de cette dernière. Le micro-entrepreneur ne doit pas dépasser un certain seuil 2 ans de suite pour pouvoir bénéficier de cette exonération de charge :

Pour y voir plus clair, voici les différents cas de figure, appliqués concrètement à l’auto-entrepreneur de prestation de service :

- Je dépasse le chiffre d’affaires de 36 800€ deux ans de suite : je dois passer au régime au-dessus, soit au régime réel simplifié ;

- Je dépasse le chiffre d’affaires de 36 800€ en seulement un an, en 2023 : si mon CA est encore inférieur à 39 100 € en 2023, je pourrai en bénéficier en 2024 comme mon CA était inférieur à 36 800 € en 2022 ;

- Je dépasse le plafond de 39 100€ de CA : je suis redevable de la TVA à partir du 1er jour du mois de dépassement.

Les charges pour les auto-entrepreneurs redevables de la TVA

Si votre chiffre d’affaires a dépassé les seuls de l’affranchissement de TVA vus plus haut 2 ans de suite, vous passez automatiquement au niveau supérieur et devenez redevable de la TVA. Vous pourrez alors bénéficier du régime réel simplifié de TVA (RSI) ou du régime normal de déclaration de la TVA.

- Le régime réel simplifié peut être également choisi, quoique rarement avantageux. Il est applicable aux auto-entrepreneurs qui ont dépassé le seuil de la franchise en TVA mais qui n’atteignent pas encore les plafonds du régime normal. De plus, pour ce régime la TVA payée à l’Etat doit être inférieure à 15 000€ sur l’année ;

- Le régime réel normal est très rarement atteint pour un auto-entrepreneur en micro-entreprise car les seuils sont assez élevés : 254 000 € de chiffres d’affaires HT pour les indépendants en prestation de services par exemple. Il s’applique également d’office si vous payez plus de 15 000€ de TVA sur l’année à l’Etat.

Les charges professionnelles

Les charges professionnelles sont des frais qui peuvent être courants pour des micro-entrepreneurs : achat de matériel professionnel, déplacements professionnels,…etc. Ce sont des frais inhérents à votre entreprise. Si ces charges sont déductibles, elles ne le seront pas pour leur montant réel lorsque vous êtes en auto-entreprise. Elles vont pouvoir être déductibles, en effet, via un abattement forfaitaire : 34% si vous êtes en BNC et 71% si vous êtes en BIC. Il est essentiel de les prendre en compte lorsque l’on souhaite calculer ses charges en auto-entreprise. En France, c’est l’administration fiscale qui est chargée d’appliquer les abattements fiscaux.

Ce type de charges importent peu pour un auto-entrepreneur qui aurait des dépenses professionnelles faibles. Cependant si votre activité engendre des charges professionnelles assez conséquentes le statut d’auto-entrepreneur ne sera peut-être pas le statut le plus judicieux à choisir.

🧐 Connaissez-vous les frais de débours ? Il s’agit d’une exception unique qui permet de ne pas comptabiliser dans votre chiffre d’affaires certains frais professionnels. Pour en bénéficier il faut cependant répondre à de nombreuses règles assez précises. N’hésitez pas à vous renseigner si c’est une problématique qui vous concerne sur le site de la chambre du commerce et de l’industrie (CCI).

La Cotisation foncière des entreprises (CFE)

La cotisation foncière des entreprises (CFE) est due pour tous les auto-entrepreneurs, que vous possédiez ou non un local. Certains statuts sont exonérés automatiquement de la CFE. Les auto-entrepreneurs concernés par l’exonération de ces charges sont :

- les artisans ;

- les artistes (dessinateur, peintre, photographe auteur, auteur, compositeur, sculpteur, graveur, artiste lyrique et dramatique) ;

- les sportifs ;

- les vendeurs à domicile indépendants ;

- les exploitants agricoles ;

- les pécheurs ;

- les propriétaires louant une partie meublée de leur habitation ;

- les auto-entrepreneurs qui ne disposent d’aucun local et donc le chiffre d’affaires annuel est inférieur à 5 000€ ;

- tous les auto-entrepreneurs durant la première année de la création de votre activité.

Spécificité des charges auto-entrepreneuriales durant la 1ère année

Pour les indépendants qui viennent de créer leur micro-entreprise des charges vont être à payer et ce dès la mise en activité. Certaines charges vont cependant être réduites, voire supprimées lors de votre première année d’exercice.

Les charges dues dès la première année, commune aux autres auto-entrepreneurs, sont :

- Les charges sociales (une réduction de 50% des charges est possible pour les auto-entrepreneurs éligibles à l’ACRE, comme vu plus haut dans la partie « cotisations sociales et contributions ») ;

- Les impôts ;

- La TVA (dont vous pouvez également être exonéré en tant qu’auto-entrepreneur).

✅ La première année de la création de votre micro-entreprise vous êtes exonéré du paiement de la Cotisation foncière des entreprises (CFE).

💬 Afin de bénéficier de cette exonération il vous suffit de transmettre au service des impôts des entreprises avant le 31 décembre de l’année de votre début d’activité la déclaration 1447-C-SD, dite déclaration initiale.

Calcul de votre revenu auto-entrepreneur suite aux charges

En tant qu’auto-entrepreneur votre régime fiscal est simplifié. Afin de calculer votre revenu il vous faudra calculer votre chiffre d’affaires moins toutes les charges engagées par votre entreprise en prenant en compte l’abattement forfaitaire :

- Chiffres d’affaires (montant total des recettes) – cotisations, contributions sociales et abattement forfaitaire – CFE = votre revenu net avant impôt ;

- Rajoutez ensuite à ce total vos impôts – vos dépenses professionnelles ;

- Vous obtenez alors votre revenu auto-entrepreneur.

Un simulateur de revenu pour les auto-entrepreneurs est également disponible sur le site de l’URSSAF, 👉 ici 👈 Il va vous permettre de calculer vos revenus en estimant vos cotisations et contributions sociales ainsi que vos impôts en fonction de votre activité. Attention ce simulateur ne prend pas en compte la cotisation foncière des entreprises (CFE).

FAQ : questions fréquentes

Comment calculer les cotisations et les impôts pour les auto-entrepreneurs ?

En auto-entreprise, les cotisations sociales et l‘impôt sur le revenu se calculent sur le chiffre d’affaires réalisé par l’entreprise. C’est différent pour d’autres statuts juridiques où le calcul se base sur les bénéfices. Si votre activité implique des dépenses professionnelles importantes le statut auto-entrepreneur n’est alors pas forcément le plus pertinent. Le calcul des cotisations et des impôts sur le chiffre d’affaires va alors vous désavantager car même si vous ne dégagez pas encore de bénéfices vous devrez cotiser.

Que se passe-t-il si un auto-entrepreneur dépasse le plafond légal de la micro-entreprise ?

Pour rappel le plafond légal de la micro-entreprise s’élève à 188 700€ de chiffre d’affaires annuel hors taxe pour les micro-entreprises de vente de marchandises et fourniture de logement, et à 77 700€ pour une micro-entreprise de prestation de service ou en profession libérale. Si votre auto-entreprise dépasse ce seuil légal elle devra alors basculer automatiquement dans le régime de l’entreprise individuelle (EI).

Vous avez encore des questions ? N’hésitez pas à faire appel à l’équipe d’Indy en commentaire, nous vous répondrons au plus vite !