L’affacturage est une solution de financement qui permet à une entreprise de renforcer sa trésorerie et obtenir le recouvrement de ses créances. L’affacturage est généralement proposé par un établissement financier, notamment une banque, parfois directement via le compte pro. Plus précisément, cette méthode est employée par les entreprises opérant sur le marché BtoB et permet la vente de certaines factures auprès d’une société d’affacturage (aussi connue sous le terme factor). De plus, l’affacturage peut être classique, inversé, ponctuel mais également en ligne. Qu’est-ce que l’affacturage en ligne ? Pourquoi l’utiliser ? Dans cet article, nous vous expliquons tout, suivez-nous ! 🚀

À tous les travailleurs indépendants ! 📢

Indy, c’est la solution tout-en-un qui accompagne les indépendants dans leur comptabilité ! Facturation, édition des documents comptables, pré-remplissage des déclarations fiscales obligatoires… avec Indy, optimisez et automatisez vos tâches comptables !

Je m’inscris

📝 En résumé :

- L’affacturage en ligne ou factoring online est une solution de financement, assuré via un processus totalement dématérialisé, permettant à une entreprise de céder ses créances clients à une société d’affacturage (ou factor) ;

- L’affacturage en ligne implique 3 acteurs : une entreprise, des acheteurs et la société d’affacturage. L’affactureur rachète les factures impayées de l’entreprise et applique une commission ;

- De manière succincte, le factoring online permet à une entreprise d’obtenir rapidement des liquidités et de répondre à ses besoins en fonds de roulement.

L’affacturage en ligne : définition

🔎 L’affacturage en ligne ou factoring online est un moyen de financement qui permet à une entreprise de céder certaines de ses factures impayées, aussi appelées les créances clients, à une société d’affacturage (ou factor). En comptabilité, l’affacturage est donc comptabilisé comme une créance client. Parmi les entreprises qui proposent l’affacturage, nous pouvons citer LCL, Affactassur, le Crédit Agricole, Edebex et Altassura.

L’affacturage en ligne peut servir d’alternative au crédit professionnel classique qui demande un processus plus fastidieux. Bien que l’affacturage ait été initialement pensé pour les grandes entreprises, de nombreuses TPE (Très petites entreprises) et PME (Petites et moyennes entreprises) ont désormais recours à ce type de financement.

Enfin, l’affacturage en ligne présente l’avantage de fournir rapidement des liquidités à une entreprise et ainsi répondre à ses besoins en fonds de roulement (BFR), permettant ainsi un réinvestissement immédiat tout en offrant la commodité des services accessibles via Internet.

Passionné des nouvelles technologies ? Si oui, profitez-en pour tester notre logiciel de comptabilité Indy, tous nos abonnements sont sans engagement !

Comment fonctionne l’affacturage en ligne ?

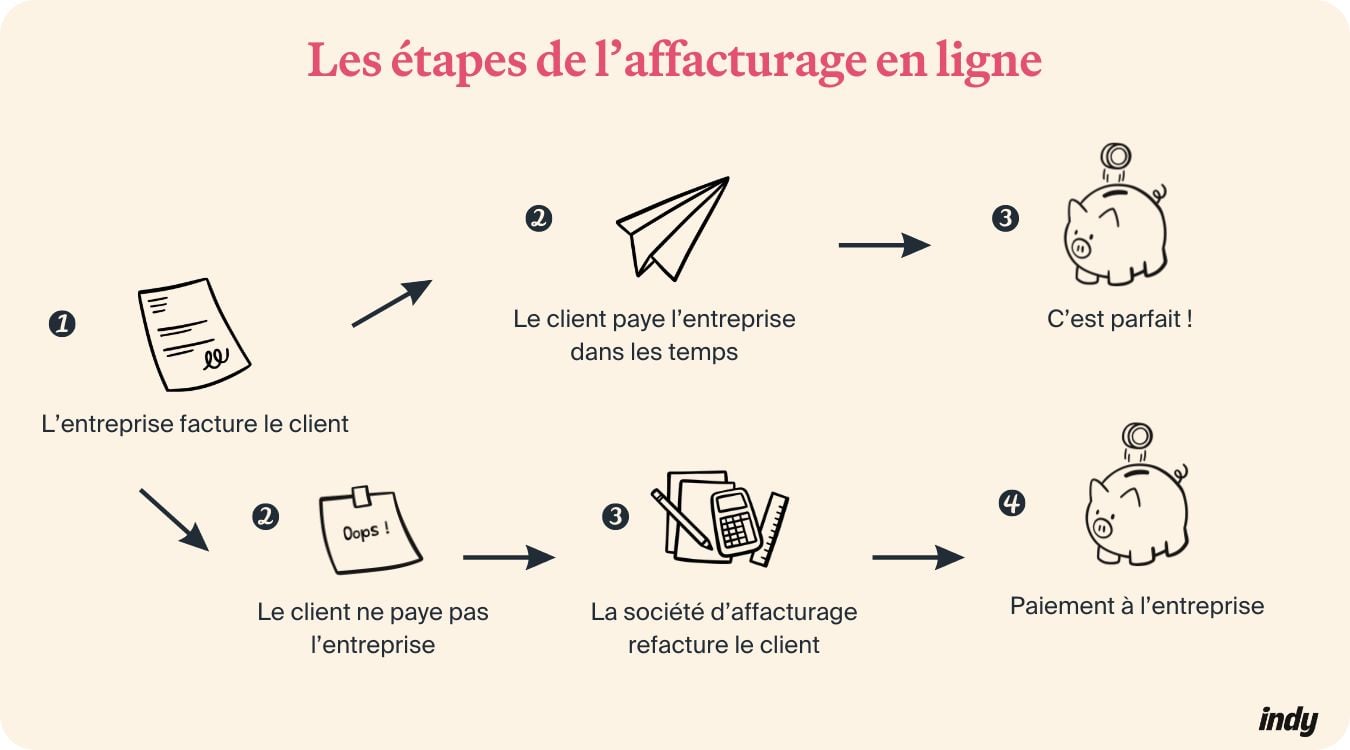

L’affacturage en ligne est un processus incluant plusieurs acteurs : une entreprise, les acheteurs de cette entreprise et une société d’affacturage. Bien souvent, le factor est un établissement de crédit (une banque). De manière simplifiée, l’entreprise fait appel à la société d’affacturage en ligne et conclut une convention (ou contrat d’affacturage) selon laquelle le factor rachète les factures impayées (les créances clients), offrant ainsi un accès rapide aux fonds nécessaires pour l’entreprise. Les factures font tout de même l’objet d’une évaluation de la part du factor et si les conditions sont respectées, ces dernières sont approuvées.

Si vous souhaitez mettre en place l’affacturage de manière occasionnelle, sachez que c’est parfaitement envisageable ! Nous parlerons dans ce cas d’affacturage ponctuel.

Attention ! Les factures cédées à l’affactureur doivent être certaines, liquides et exigibles. Autrement dit, chaque facture cédée doit être avérée, inclure un montant clairement défini et avoir de délais de paiement arrivés à échéance ou proches. Ainsi, certains types de facturation ne peuvent pas bénéficier de l’affacturage en ligne (par exemple : les demandes d’acompte).

Pourquoi utiliser l’affacturage en ligne ? Les avantages

Lorsqu’une entreprise a besoin de liquidités, elle se tourne bien souvent vers le crédit. Cependant, un prêt bancaire classique peut prendre des mois pour être approuvé et nombreux sont les dirigeants qui manquent de fonds nécessaires au développement de leur entreprise.

L’affacturage en ligne se présente donc comme une solution idéale permettant aux entreprises de tous secteurs d’activité confondus de transformer les factures en attente de paiement en liquidités, et ce, en seulement 24 heures via un processus en ligne ultra-simplifié et automatisé. Avec l’affacturage en ligne, les gérants d’entreprise peuvent céder leurs créances, en échange d’une commission (calculée selon l’Euribor 3, pour en savoir plus cliquez sur ce lien).

De plus, avec le factoring online, le processus de demande est facile et rapide. En effet, l’enregistrement instantané des créances clients permet d’obtenir une estimation rapide du prix en temps réel directement via la plateforme de votre choix.

En bref, le factoring online vous offre la garantie de :

- Répondre à vos besoins de trésorerie ;

- Éviter tout problème lié aux délais de paiement ;

- Déléguer la gestion du poste client ;

- Financer vos factures impayées ;

- Anticiper les potentiels litiges.

Combien coûte l’affacturage en ligne ?

L’affacturage en ligne a un coût variable. En effet, suivant la société que vous contactez, toutes ne proposeront pas les mêmes offres tarifaires.

Le principal coût à considérer est le taux d’escompte. Il correspond aux frais facturés par le factor pour prendre en charge le risque des impayés et vous avancer les fonds. Ces frais d’affacturage sont calculés en pourcentage de la valeur de la créance TTC. Ce pourcentage est souvent compris entre 0,2% et 5%.

De plus, des frais supplémentaires peuvent être appliqués pour des opérations exceptionnelles comme les avoirs ou les litiges. Une contribution à un fonds de garantie pour couvrir le risque d’impayé est également requise. Certains factors prévoient même des frais additionnels pour la gestion des relations commerciales, le traitement des factures…

Enfin, le coût pratiqué par la société d’affacturage est étroitement lié au volume de chiffre d’affaires (CA) confié, à la charge de travail nécessaire et au taux de sinistralité estimé (assurance-crédit, gestion des relances…).

Le saviez-vous ? Contrairement à l’affacturage inversé, l’affacturage classique en ligne implique plus de risques. En effet, l’affacturage inversé concentre le risque sur un seul acteur (l’entreprise) là où l’affacturage classique centralise le risque sur plusieurs acteurs (les acheteurs).

Les critères de sélection d’une société d’affacturage en ligne

Pour finir, afin de choisir la meilleure société d’affacturage en ligne, veillez à considérer plusieurs critères, à savoir la fiabilité et la réputation du factor en question. Pour ce faire, pensez à consulter des plateformes d’évaluation en ligne où les clients partagent et notent leurs expériences avec le service. De plus, lisez les conditions contractuelles en détail afin de n’omettre aucune information importante. Informez-vous également sur la flexibilité des services proposés.

Une question sur l’affacturage en ligne ou un avis à nous transmettre ? Laissez-nous un message dans l’espace commentaire ci-dessous, l’équipe Indy se fera une joie d’y répondre ! 🤗