La création d’une SCI familiale facilite la co-gestion et la transmission du patrimoine immobilier pour les personnes d’une même famille. Les étapes sont assez similaires à la création d’une SCI classique, à la seule différence que les associés sont tous membres de la même famille. Étapes de création, avantages et points de vigilance, voici l’essentiel à retenir avant de créer une société civile familiale.

🏘️ En résumé :

👉 La SCI familiale a pour projet l’achat, la gestion ou la location d’un bien immobilier entre des membres d’une même famille.

👉 Elle a comme avantages de permettre d’éviter l’indivision et d’être financièrement intéressante en cas de donations et de successions. La SCI familiale est également intéressante pour tous les membres d’une même famille souhaitant acheter un bien ensemble.

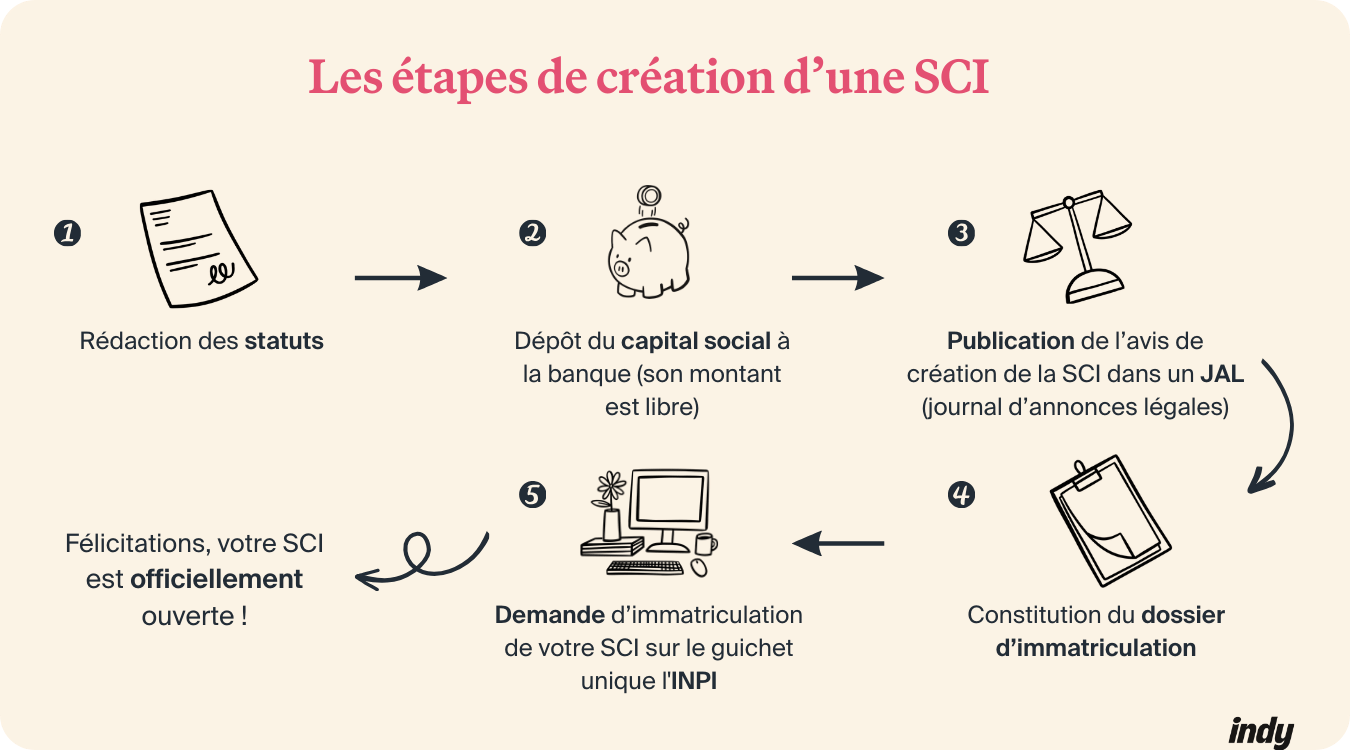

👉 La création d’une SCI familiale est similaire à celle d’une SCI classique : rédaction des statuts, dépôt de capital social, publication dans un JAL, immatriculation.

👉 Au niveau fiscal, la SCI familiale est par défaut imposée à l’IR (impôt sur le revenu) : les associés sont imposés pour les revenus qu’elle génère. Il est aussi possible d’opter pour l’IS (impôt sur les sociétés). C’est alors la SCI qui paie ses propres impôts.

🏠 Vous envisagez de créer une SCI familiale ?

Avec Indy, bénéficier d’un accompagnement rapide et sans frais pour la création de votre société civile immobilière !

Je prends rendez-vous avec un conseiller

Qu’est-ce qu’une SCI familiale ?

Le fonctionnement d’une SCI familiale est similaire à celui d’une SCI “classique”. La principale différence réside dans l’existence d’un lien de parenté ou d’alliance entre les associés.

Comme celui d’une SCI, le statut juridique de la SCI familiale se caractérise par :

- un objet civil, c’est-à-dire non commercial ;

- la présence de deux associés au minimum, qui se voient attribuer des parts sociales au prorata de leurs apports ;

- une responsabilité illimitée et solidaire des associés ;

- un capital social constitué d’apports en nature et/ou en numéraire, pour un montant minimum de 1 € symbolique ;

- la nomination d’un ou plusieurs gérant(s) chargé(s) d’assurer l’administration quotidienne des biens ;

- la possibilité de démembrer les parts sociales, c’est-à-dire de séparer l’usufruit (jouissance du bien) de la nue-propriété (droit de décider de vendre ou louer le bien) :

- une imposition de principe à l’IR (impôt sur le revenu) avec la possibilité d’opter pour l’IS (impôt sur les sociétés). Dans le premier cas, la SCI est dite “transparente”, ce sont les associés qui sont imposés pour les revenus qu’elle génère. Dans le second cas, la SCI paie ses propres impôts.

💡 Bon à savoir : peuvent être gérantes d’une SCI familiale les personnes physiques ou morales, françaises ou non, et associées ou non au sein de cette même SCI.

Comment créer une SCI familiale ? Procédure étape par étape

Pour la création d’une SCI familiale, le processus est en partie semblable à celui des sociétés commerciales. Il se déroule en quatre grandes étapes :

- La constitution du capital social ;

- La rédaction des statuts ;

- La publication d’un avis de création dans un journal d’annonces légales (JAL) ;

- La demande d’immatriculation auprès du guichet unique de l’Inpi.

Étape 1 : la constitution du capital social

Contrairement à ce que beaucoup pensent, le dépôt du capital social n’est pas une obligation prévue par la loi en SCI. Toutefois ce dernier est nécessaire et quasi systématiquement réalisé. Le capital social de la SCI peut-être constitué d’apports en numéraire (en argent) et/ou en nature (bien autres que de l’argent, comme un immeuble). La valeur des apports de chaque associé détermine les parts sociales qui lui sont attribuées.

La SCI familiale peut être créée avec un capital fixe ou variable. Cette deuxième option permet d’éviter de devoir à l’avenir recourir à une lourde procédure d’augmentation de capital. Un plancher et un plafond sont alors fixés par les statuts.

⚠️ Attention : si un associé apporte un immeuble détenu à titre personnel dans le capital social de la SCI, le recours à un notaire est obligatoire. L’apport de tout bien immobilier nécessite un acte notarié car il est considéré comme une cession immobilière.

Une fois constituée, la part numéraire du capital social doit être déposée sur un compte bancaire dédié à la société. Contrairement aux autres sociétés (SAS, SASU, SARL, EURL…), la SCI n’est pas obligée d’ouvrir un compte professionnel. Le compte bancaire à pour seule exigence de comporter uniquement les opérations relatives à la SCI.

🏘️ Toute SCI familiale doit obligatoirement disposer de son compte bancaire dédié afin d’éviter toute confusion de patrimoine avec ceux des associés. Deux options sont alors possibles : ouvrir un compte personnel au nom du (ou des) gérant(s) de la SCI ou un compte pro au nom de la SCI.

Étape 2 : la rédaction des statuts

Les statuts de la SCI familiale régissent son organisation et son fonctionnement. Certaines mentions obligatoires doivent y figurer :

- la forme juridique de la société ;

- l’objet social ;

- la dénomination sociale ;

- l’adresse du siège social ;

- montant du capital social (ou montant plancher en cas de capital variable) ;

- l’identité et la valeur des apports de chaque associé ;

- l’identité du ou des gérant(s) ;

- la durée de vie de la société, qui doit être de 99 ans au maximum.

La rédaction de ce document essentiel ne doit pas être laissée au hasard. Les associés peuvent le rédiger eux-mêmes (acte sous seing privé) ou se faire accompagner par un professionnel (acte authentique). Un coût non négligeable est à prévoir pour la création d’une SCI familiale chez un notaire.

Étape 3 : la publication d’un avis de création

Toute création de SCI familiale doit être rendue publique via la publication d’un avis de création dans un journal d’annonces légales (JAL). Le JAL doit être publié dans le département où se situe le siège social de la SCI. La liste des JAL habilités peut être obtenue en ligne ou auprès de la chambre de commerce.

La rédaction de l’annonce légale doit reprendre un certain nombre de mentions obligatoires :

- dénomination sociale de la société ;

- forme juridique ;

- objet social ;

- adresse du siège social ;

- nature des statuts (acte authentique ou sous seing privé) et date de signature ;

- durée de vie de la société ;

- montant du capital social (ou montant plancher en cas de capital variable) ;

- modalités de cession des parts sociales, le cas échéant ;

- identité et coordonnées du ou des gérant(s) ;

- identité du signataire de l’annonce ;

- registre d’immatriculation.

La publication de l’annonce légale est payante. Le JAL doit vérifier sa conformité avant publication et transmettre un récépissé de publication au gérant.

Étape 4 : la demande d’immatriculation

Depuis le 1er janvier 2023, toutes les demandes d’immatriculation des sociétés se font sur le site du guichet unique géré par l’INPI, et plus auprès des greffes des tribunaux de commerce comme auparavant. Pour vous connecter à votre espace personnel 👉 c’est par ici.

Après avoir rempli les trois obligations précédentes, les associés et le gérant de la SCI peuvent procéder à son enregistrement en vue de son immatriculation. Pour ce faire, ils doivent compléter le formulaire dédié sur le site du guichet unique de l’INPI et soumettre un dossier incluant :

- un exemplaire original des statuts signé par chacun des associés ;

- un justificatif de l’adresse du siège social ;

- l’attestation de dépôt de capital ;

- l’attestation de parution de l’avis de création au JAL ;

- un justificatif d’identité du ou des gérant(s) et une attestation sur l’honneur de non-condamnation ;

- une déclaration des bénéficiaires effectifs.

Ils doivent ensuite s’acquitter des frais d’immatriculation directement sur le site du guichet unique. Une fois la demande validée par l’Inpi, la SCI est officiellement immatriculée. Elle est automatiquement rattachée aux organismes fiscaux et sociaux et obtient un extrait Kbis attestant son existence légale.

Pourquoi créer une SCI familiale ?

Il est possible de créer une SCI familiale pour :

- acheter un bien immobilier à plusieurs ;

- gérer un patrimoine immobilier commun ;

- louer un bien immobilier familial.

⚠️ En tant que société civile, la SCI à l’interdiction d’avoir une activité commerciale. Elle ne permet pas, par exemple, de faire de la prospection immobilière en achetant des biens pour les revendre. Elle peut en revanche mettre en location des biens non meublés, à condition que la durée du bail n’excède pas 3 ans.

En d’autres termes, la création d’une SCI familiale peut aussi bien permettre de créer un nouveau patrimoine que de gérer un patrimoine existant. Elle peut être intéressante dans différents cas de figure, par exemple :

- au sein d’un couple marié au régime de la séparation des biens, ou non marié, afin de se constituer un patrimoine commun ;

- entre parents et enfants, pour constituer un patrimoine à ces derniers sans devoir à l’avenir s’acquitter de droits de succession ;

- entre héritiers, pour éviter l’éclatement du patrimoine transmis et pour pouvoir le gérer collectivement.

Investissement : créer une SCI familiale pour acheter un bien

La création d’une SCI familiale peut permettre à plusieurs membres d’une même famille d’investir ensemble dans un bien immobilier. La SCI leur permettra ensuite de gérer ce bien et, éventuellement, de le mettre en location en respectant les conditions propres à l’activité des sociétés civiles (bail non meublé de 3 ans maximum).

Le financement de l’acquisition du bien peut se faire :

- via des apports directs des associés ;

- via un emprunt bancaire au nom de la SCI ;

- via des emprunts bancaires personnels des associés.

La responsabilité des associés d’une SCI familiale étant illimitée, leur situation personnelle sera étudiée pour toute demande d’emprunt, y compris si elle est faite au nom de la SCI.

💡 Bon à savoir : emprunter au nom de la SCI a pour conséquence de réduire la valeur de l’actif de la société, et donc la valeur des parts. Cela peut s’avérer avantageux lorsque l’on souhaite transmettre ces parts à ses héritiers : plus leur valeur est basse, plus les frais de transmission seront faibles.

Succession : la création d’une SCI familiale, une alternative à l’indivision

Dans le cadre d’une succession avec plusieurs héritiers, le régime d’administration des biens immobiliers par défaut est celui de l’indivision. Avec ce régime, chaque indivisaire détient une quote-part du bien, qui lui octroie des droits sur la totalité de ce bien. Cela signifie que toute décision doit être prise à l’unanimité.

Dans le cadre d’une SCI familiale, en revanche, les droits de chaque héritier associé sont limités aux parts sociales qu’il détient. Les décisions sont dès lors prises à la majorité et non à l’unanimité. De plus, un ou plusieurs gérants sont nommés, qui prend(nent) en charge l’administration quotidienne des biens et dispose(nt) d’un pouvoir de décision. Ce système peut permettre une gestion plus fluide du patrimoine et limiter les risques de blocages ou de conflits.

💡 Vous souhaitez gagner du temps dans la gestion de votre SCI ?

Indy est un logiciel qui vous propose de gérer simplement votre SCI familiale. Tout est compris : pilotage de votre activité, automatisation de votre comptabilité et télétransmission de vos déclarations obligatoires !

Je veux en savoir plus !

Avantages et inconvénients de la SCI familiale

Les avantages de la SCI familiale

Le statut juridique de la SCI a différents atouts :

- il offre une protection partielle du patrimoine personnel des associés via l’existence d’une personnalité morale ;

- il permet de prendre des décisions rapidement et de déléguer la gestion quotidienne des biens ;

- il facilite l’organisation fine des droits et pouvoirs via différents statuts (associé, gérant, usufruitier, nu-propriétaire) ;

- il limite l’éclatement du patrimoine lors de sa transmission aux héritiers.

Créer une SCI familiale permet également de bénéficier de différents avantages financiers et fiscaux, tels que :

- la possibilité de céder des parts immobilières petit à petit afin d’anticiper son héritage sans s’acquitter de frais de succession ;

- la possibilité d’échapper à la qualification de bailleur professionnel pour les biens loués à des tiers et de bénéficier, dans la plupart des cas, d’une exonération de TVA ;

- la possibilité de choisir son régime fiscal (IR ou IS) et de profiter de différents abattements.

Les limites de la SCI familiale

La création d’une SCI présente également quelques inconvénients et limites :

- la nécessité d’être plusieurs et la responsabilité illimitée des associés ;

- l’impossibilité d’exercer une activité commerciale ;

- une procédure de création relativement complexe et payante (voir plus bas) ;

- des obligations administratives telles que la tenue d’une AG annuelle et surtout, d’une comptabilité complète.

Le fonctionnement de la SCI familiale

Le fonctionnement de la SCI familiale est régi par les statuts de la société. Toutes les modalités de prise de décision et de fonctionnement sont prévues par les statuts : c’est donc une étape à ne pas négliger !

Dans une SCI tous les associés reçoivent des parts sociales proportionnelles à leur apport. Le nombre d’associé minimum est de deux, il n’y a pas de maximum. Cependant nous vous recommandons de ne pas dépasser 10 personnes. Ces derniers désignent alors un ou plusieurs gérants. S’il y a plusieurs gérants on parle alors de cogérance. Le gérant ou les cogérants sont ensuite responsables de la gestion courante du ou des biens que la SCI familiale possède.

Au niveau de la fiscalité les SCI sont par défaut soumises à l’impôt sur le revenu (IR). Dans ce cas les revenus imposables sont répartis entre les associés en fonction de leur apports au capital social. Chaque associé devra alors déclarer sa part de bénécices dans sa déclaration de revenu. Toutefois il est possible pour toutes les SCI d’être soumise à l’impôt sur les sociétés.

| 👩👦👦 Fonctionnement de la SCI familiale | ||

| Nombre d’associés | 👥 2 minimum | |

| Objet social | 🧑 Activité de nature civile et non commerciale. 🏠 Achat, gestion ou location d’un bien immobilier entre les membres d’une même famille |

|

| Gérance | Par 👤 un ou 👥 plusieurs gérants qui sont désignés par les associés | |

| Capital social | 💶 Le montant du capital social est libre 🧳 Les apports peuvent se réaliser en numéraire ou en nature. |

|

| Régime fiscal | 💰Les bénéfices de la SCI sont soumis par défaut à l’impôt sur le revenu (IR) : – Société transparente – Paiement de l’impôt par les associés en fonction de leur quote-part dans le capital au titre des revenus fonciers – Application du barème progressif de l’IR |

💰Les bénéfices de la SCI sont soumis sur option à l’impôt sur les sociétés (IS) : – La SCI paie son propre impôt – Les associés ne sont pas imposables en cas de versement de dividendes – Taux normal de 25%, mais possibilité de bénéficier du taux réduit de 15% sous certains seuils |

Les frais de création d’une SCI familiale

La création d’une SCI familiale s’accompagne de différents frais administratifs :

- frais d’immatriculation : leur montant pour les SCI est de 66,88 € en 2024 ;

- frais d’annonce légale : variables selon les départements, ils sont compris entre 185 et 217 € pour les SCI en 2024 ;

- frais de déclaration des bénéficiaires effectifs : 21,41 € en 2024 lors de l’immatriculation (et ensuite 44,84 ) ;

- frais d’ouverture d’un compte bancaire professionnel destiné au dépôt du capital social : variables selon les banques et la formule choisie.

À ces coûts incompressibles s’ajoutent les éventuels frais liés à l’accompagnement pour la rédaction des statuts. Ils sont généralement compris entre 0 et 500 € lorsque l’on fait appel à un service en ligne, tandis qu’un juriste ou un notaire facturent entre 500 et 2500 € selon la complexité du projet. Lorsque les associés rédigent eux-mêmes les statuts, le coût est nul.

💡 Bon à savoir : des frais de nomination d’un commissaire aux apports peuvent également s’ajouter. Ce professionnel est chargé d’évaluer sous sa responsabilité la valeur des apports en nature au capital d’une société. Sa nomination est facultative dans le cadre d’une SCI ; elle est toutefois recommandée pour se prémunir contre tout risque de surévaluation, qui peut avoir des conséquences juridiques et financières lourdes pour les associés. Les honoraires du commissaire aux apports sont généralement compris entre 700 et 1000 €.

En conclusion, la création d’une SCI familiale présente différents avantages. Elle peut notamment préserver l’intégrité d’un patrimoine familial et faciliter sa gestion ainsi que sa transmission dans des conditions avantageuses. Cette forme juridique s’accompagne de contraintes, telles que l’obligation de tenir une comptabilité complète, ou encore une procédure de création relativement complexe, comparable à celle des sociétés commerciales. Mais elle offre aussi l’opportunité d’une administration souple des biens, avec notamment une prise de décision fluide, susceptible de limiter les tensions familiales.

Faites la comptabilité de votre SCI familiale avec Indy ! 😎

Indy c’est un logiciel qui vous permet d’automatiser et de faire en autonomie toute la comptabilité de votre SCI, le tout via une application intuitive et facile de prise en main ! Comment Indy fonctionne ? Découvrons ensemble tout ça 🕵️

- Le compte bancaire de votre SCI doit être synchronisé avec Indy : toutes vos transactions seront alors catégorisées par notre logiciel ;

- Vous avez alors devant vous un tableau de pilotage afin de suivre en temps réel les résultats de votre SCI familiale ;

- Vous pouvez à tout moment prendre en photo vos justificatifs (reçus, tickets de caisse…) afin de les conserver sur Indy en cas de contrôle fiscal ;

- Sur Indy vous pouvez piloter votre activité mais pas seulement ! En vous laissant guider à travers des étapes précises et intuitives vous allez pouvoir réaliser toutes vos déclarations comptables obligatoires : bilan, compte de résultat, procès-verbal d’assemblée générale… ;

- Vos déclarations sont télétransmises directement aux impôts, vous n’avez pas besoin de passer par un intermédiaire ! ;

- Nos conseillers spécialisés en SCI vous accompagnant à tout moment ;

- Vous êtes alertés des prochaines échéances pour être toujours en règle quant à vos déclarations ;

- Le tout au tarif de 20€ par mois HT (sans engagement) ! Consultez nos offres : l’offre gratuite et l’offre premium.

Questions fréquentes – FAQ

Quel est l’intérêt de créer une SCI familiale ?

L’intérêt principal à créer une SCI familiale plutôt qu’une SCI classique est de pouvoir transmettre un bien immobilier à ces enfants tout en conservant la gestion de ce dernier.

Quel est le coût pour créer une SCI familiale ?

Le coût pour créer une SCI familiale est généralement de l’ordre de 1 500 à 2 500 €, en fonction du prestataire qui réalise les démarches, et de la complexité du projet.

Quels sont les impôts à payer pour une SCI familiale ?

Les bénéfices générés par une Société Civile Immobilière (SCI) soumise à l’impôt sur les sociétés sont soumis à une tarification progressive :

- Les premiers 38 120 € de bénéfices sont taxés à un taux réduit de 15 % ;

- Les bénéfices compris entre 38 120 € et 500 000 € sont soumis à un taux de 28 % ;

- Pour les montants de bénéfices supérieurs, un taux de 33,33 % s’applique.

Vous avez davantage de questions sur la SCI familiale ? N’hésitez pas à utiliser l’espace commentaire, l’équipe Indy vous répondra avec plaisir ! 🤝