Deux approches opposées peuvent être utilisées pour évaluer les parts d’une société : l’analyse du bilan ou le discounted cash flow (DCF). Cette seconde méthode s’attache à valoriser les revenus futurs de l’activité, plutôt que ses résultats passés. Elle est donc particulièrement adaptée pour la fixation du prix des titres d’une entreprise qui présente un fort potentiel de développement, comme par exemple une start-up. On vous présente les avantages et les inconvénients de la méthode DCF, ainsi qu’un guide pratique pour sa mise en œuvre.

En résumé :

- La méthode DCF valorise une entreprise sur la base de ses flux de trésorerie futurs ;

- Elle anticipe les revenus qu’elle va dégager au cours des années à venir ;

- Elle est particulièrement intéressante pour estimer le prix d’une start-up ou pour mesurer la rentabilité d’un nouveau projet. Le DCF est aussi utilisé par les investisseurs immobiliers ;

- Une bonne évaluation des cash flows futurs et du taux d’actualisation constitue les clés d’une valorisation fiable ;

- Le prix de l’entreprise est déterminé en deux temps. La valeur actuelle nette actualise les flux de trésorerie jusqu’au terme de l’horizon de projection. La valeur terminale permet d’aller au-delà de cette échéance, dans l’hypothèse d’un taux de croissance stable.

Le saviez-vous ?

Indy vous accompagne dans la comptabilité de votre entreprise ! Laissez-vous guider parmi les étapes afin de remplir facilement vos documents fiscaux obligatoires 🚀

Je crée mon compte

Qu’est-ce que la méthode des Discounted cash flow ?

La traduction française de Discounted cash flow (DCF) est « méthode des flux de trésorerie actualisée ».

Définition de la méthode DCF

C’est une méthode de valorisation d’une entreprise qui s’appuie sur l’estimation de ses revenus futurs. En pratique, elle implique d’abord d’évaluer ses flux de trésorerie et de leur appliquer un taux d’actualisation sur une période de référence. Le résultat obtenu au terme de ce processus correspond à la valeur actuelle nette de la structure ou du projet.

Dans un second temps, on mesure la valeur terminale, qui permet d’aller au-delà de l’horizon de projection. Le cumul de ces éléments conduit à la fixation d’un prix de marché pour l’entreprise.

Bon à savoir : Le DCF peut être opposé à la méthode de l’actif net comptable, qui implique d’évaluer le prix d’une structure sur la base de ses résultats passés, grâce à la lecture du bilan. Ces deux approches peuvent se compléter dans le cadre d’un processus de valorisation d’entreprise.

Dans quel cadre peut-on utiliser le DCF ?

La méthode DCF est souvent utilisée pour valoriser une entreprise. Elle est pertinente dans le cadre d’une opération de fusion, d’un rachat ou d’une levée de fonds. Elle aide alors l’acheteur et le vendeur à fixer le prix des parts sociales qui vont être échangées.

Le DCF est particulièrement intéressant pour la valorisation de start-ups. Ces entreprises ont un fort potentiel de croissance, mais ont généralement engrangé peu ou pas de revenus au moment de la transaction. Les évaluer sur la base de leur seule valeur nette comptable présenterait peu d’intérêt, et conduirait à une sous-valorisation.

La méthode DCF peut aussi permettre de prendre des décisions d’investissement. Vous pouvez par exemple l’utiliser pour mesurer les revenus que pourrait dégager une nouvelle usine, avant de lancer sa construction.

De la même manière, cette approche peut être retenue pour estimer la rentabilité d’un projet d’investissement immobilier locatif.

Quels sont les avantages et les inconvénients du DCF ?

L’évaluation d’une entreprise par ses cash flows actualisés présente un intérêt certain, mais aussi des limites.

Avantages du discounted cash flow

La méthode DCF présente plusieurs avantages par rapport à d’autres techniques de valorisation.

- Elle s’appuie sur la rentabilité future de l’entreprise pour fixer sa valeur vénale, plutôt que sur des résultats passés ;

- Elle permet d’anticiper les besoins en financement, en étudiant les flux de trésorerie ;

- Elle se base sur les fondamentaux de l’entreprise : elle offre ainsi une estimation plus précise, par rapport à l’utilisation de multiples de marché ;

- Elle propose une approche unique, par rapport aux autres méthodes qui étudient le patrimoine de l’entreprise ou des transactions comparables.

Inconvénients du discounted cash flow

Comme toute méthode de valorisation, le DCF n’est pas parfait et présente certaines limites.

- Il se fonde sur des hypothèses : outre les performances intrinsèques de l’entreprise, l’évolution du marché et de la concurrence ne peuvent pas être anticipées avec certitude ;

- Sa mise en œuvre peut être complexe, notamment au moment de la fixation du taux d’actualisation. Or, sa bonne évaluation est cruciale pour garantir la fiabilité de l’analyse.

Le DCF présente donc des avantages et des inconvénients. Lorsque c’est possible, il doit être utilisé en combinaison avec d’autres méthodes pour affiner la valorisation de l’entreprise : les multiples de marché, l’actif net comptable, etc.

Comment calculer un DCF étape par étape ?

La valorisation d’une entreprise par la méthode DCF implique le suivi d’une procédure rigoureuse. Néanmoins, elle n’est pas si complexe qu’il n’y paraît ! Pour vous le prouver, on vous guide pas à pas, à travers 6 étapes incontournables.

Étape 1 : Estimation des flux de trésorerie

Votre première tâche consiste à évaluer les flux de trésorerie (ou cash flows) de l’entreprise pour les années à venir. Vous pouvez vous appuyer sur ses performances passées, en étudiant ses documents comptables. Vous devez notamment calculer son résultat d’exploitation, qui représente la différence entre les produits et les charges rattachables à l’activité.

L’application de la formule suivante permet de mesurer le cash flow pour une période donnée.

Free cash flow = résultat d’exploitation x (1 – impôt) + dotations aux amortissements nettes des reprises – investissements + variation du besoin en fonds de roulement

Vous devez mesurer vos flux de trésorerie pour chacune des années couvertes par votre étude.

Bon à savoir : L’utilisation d’un logiciel de comptabilité en ligne, tel qu’Indy, offre un important niveau d’automatisation. Elle permet ainsi la tenue d’une comptabilité régulière, indispensable à la valorisation de votre entreprise.

Étape 2 : Sélection du taux d’actualisation

La fixation du taux d’actualisation est une variable stratégique de votre analyse DCF. Un pourcentage plus ou moins élevé peut conduire à un résultat sensiblement différent.

L’actualisation permet la prise en compte de l’inflation et du risque supporté par l’investisseur. Ainsi, plus votre projet est risqué, plus le taux à utiliser doit être important. En pratique, on retient souvent le coût moyen pondéré du capital (CMPC), dont voici la formule de calcul.

CMPC = coût des capitaux propres x [capitaux propres / (dettes financières + capitaux propres)] + coût de la dette x (1 – taux d’impôt) x [dettes financières / (dettes financières + capitaux propres)]

Le coût de la dette correspond au taux d’intérêt des emprunts et le coût des capitaux propres représente la rentabilité attendue par les investisseurs.

Étape 3 : Estimation de la durée de référence

La méthode DCF s’applique sur une durée de référence, qui varie selon la visibilité dont l’entreprise dispose sur ses prévisions financières. Elle ne doit pas être trop courte pour permettre de réellement tenir compte des perspectives de croissance, ni trop longue. En effet, un horizon lointain impacte la fiabilité de vos estimations de flux de trésorerie.

La durée de référence retenue pour un DCF est généralement comprise entre 3 et 5 ans pour la valorisation d’une PME (retrouvez la définition d’une PME juste ici)

Étape 4 : Calcul de la valeur actuelle nette

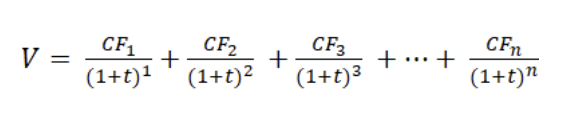

Le calcul de la valeur actuelle nette implique l’actualisation des flux de trésorerie prévus pendant l’ensemble de la période de référence. Vous pouvez appliquer la formule suivante.

Avec :

- V = valeur actuelle nette de l’actif ;

- CF = cash flow de l’année 1, 2, 3, etc. ;

- t = taux d’actualisation

Étape 5 : Calcul de la valeur terminale

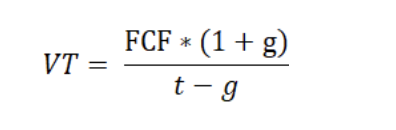

Puis vous devez calculer la valeur terminale. Elle permet de mesurer la valeur de l’entreprise en allant au-delà de la période couverte par les prévisions. Elle repose sur l’hypothèse d’une augmentation des cash flows stable sur le long terme, et implique donc d’estimer un taux de croissance perpétuelle.

Plusieurs méthodes existent, mais les experts en valorisation d’entreprise retiennent souvent la formule de Gordon et Shapiro pour calculer la valeur terminale.

Avec :

- VT = valeur terminale ;

- FCF = cash flow de la dernière année de l’horizon de projection ;

- g = taux de croissance perpétuelle des flux de trésorerie ;

- t = taux d’actualisation

Étape 6 : Additionner la valeur actuelle nette et la valeur terminale

Pour mesurer la valeur de l’entreprise, vous devez additionner les résultats des deux calculs précédents. En effet :

- la valeur actuelle nette prend en compte les flux de trésorerie générés tout au long de la période de référence ;

- tandis que la valeur terminale permet d’aller au-delà de cet horizon de projection.

En bref : Valeur de l’entreprise avec la méthode DCF = valeur actuelle nette + valeur terminale.

Exemple de valorisation d’une entreprise avec le DCF

Les notions présentées jusqu’à maintenant vous paraissent abstraites ? Illustrons-les par un exemple concret, pour être certain de comprendre le mécanisme du DCF.

L’entreprise de Frédéric porte un projet particulièrement innovant, qui laisse présager une belle croissance de ses recettes dans le futur. Il souhaite évaluer sa valeur avec la méthode DCF pour préparer une levée de fonds.

Pour les 3 prochaines années, il anticipe des flux de trésorerie de 100 000 €, 150 000 € et 250 000 €, puis un taux de croissance perpétuelle de 12 %. Le taux d’actualisation retenu pour tenir compte du coût du risque supporté par les investisseurs est de 15 %.

Voici les formules que Frédéric doit appliquer pour valoriser son entreprise à partir de la méthode DCF.

Valeur actuelle nette = (100 000 / 1,151) + (100 000 / 1,152) + (100 000 / 1,153)

Valeur terminale = (250 000 x 1,12) / (0,15 – 0,12)

Frédéric devra ensuite additionner le résultat de ces deux formules pour obtenir une estimation de la valeur de son entreprise.

Des interrogations sur le DCF ? Nous vous répondons dans les commentaires !