Vous l’aurez certainement remarqué, la déclaration sociale des praticiens et auxiliaires médicaux a changé cette année. Exit la déclaration à remplir sur net-entreprise, la nouvelle déclaration est incluse lorsque vous déclarez vos revenus aux impôts. Voici le guide pour remplir cette nouvelle version !

Remplissez votre DS PAMC en toute simplicité !

Bénéficiez de l’aide d’Indy pour automatiser les calculs de votre déclaration sociale et obtenez tous les chiffres à intégrer sur le site des impôts.

J’essaie Indy !

En résumé

- La déclaration sociale des praticiens et auxiliaires médicaux conventionnés (DS PAMC) fait maintenant partie des annexes de la déclaration de revenu 2042 ;

- Elle concerne uniquement les professions médicales et paramédicales ;

- La DS PAMC est disponible sur votre espace impots.gouv particulier, d’avril à juin.

⚠️ Un message d’erreur portant sur les cases DSGA et DSCR bloque actuellement certains utilisateurs. Vous devez vérifier que la case 5QC a bien été rempli en amont, dans la partie déclaration des revenus. Cette case peut être grisée, il faut alors cliquer sur l’icone du crayon pour la modifier. Elle peut également ne pas apparaître si vous n’avez pas cocher “Revenus non commerciaux professionnels” en début de déclaration.

Qu’est-ce que la déclaration sociale ?

La déclaration sociale permet de déclarer vos revenus pour le calcul de l’ensemble de vos cotisations sociales, comme la retraite, la santé, et la prévoyance. Elle était auparavant à remplir sur un document à part : la déclaration sociale des indépendants (DSI) ou la déclaration sociale des PAMC (DS PAMC). Elles étaient disponibles sur le site de l’URSSAF ou sur le site de net-entreprise.

Dorénavant, la déclaration sociale s’effectue en même temps que la déclaration de revenu du foyer fiscal, la 2042. Cette nouvelle déclaration unique s’appelle la DSFU (déclaration sociale et fiscale unifiée). Il faut cocher les bonnes cases lors du paramétrage de sa déclaration pour faire apparaître les cases correspondantes, comme nous allons le voir plus bas.

Comment accéder à sa déclaration sociale ?

La déclaration sociale est accessible sur votre espace personnel impots.gouv.fr, lors de la campagne de déclaration des revenus du foyer fiscal. Elle s’ouvre chaque année de début avril à fin mai – début juin suivant votre département.

Pour les revenus 2023, les dates de fermetures de la déclaration sont :

- le 23 mai 2024 pour les résident des départements 1 à 19, ou si vous n’êtes pas résident en France ;

- le 30 juin 2024 pour les résident des départements 20 à 54 ;

- le 6 juin 2024 pour les résident des départements 55 à 976 ;

- le 21 mai à minuit, peu importe le département de résidence, si vous décidez de remplir votre déclaration 2042-C-PRO sous forme papier.

Pour accéder aux cases de la déclaration, vous devrez cocher des cases spécifiques en début de procédure.

Etape 1 : Revenus

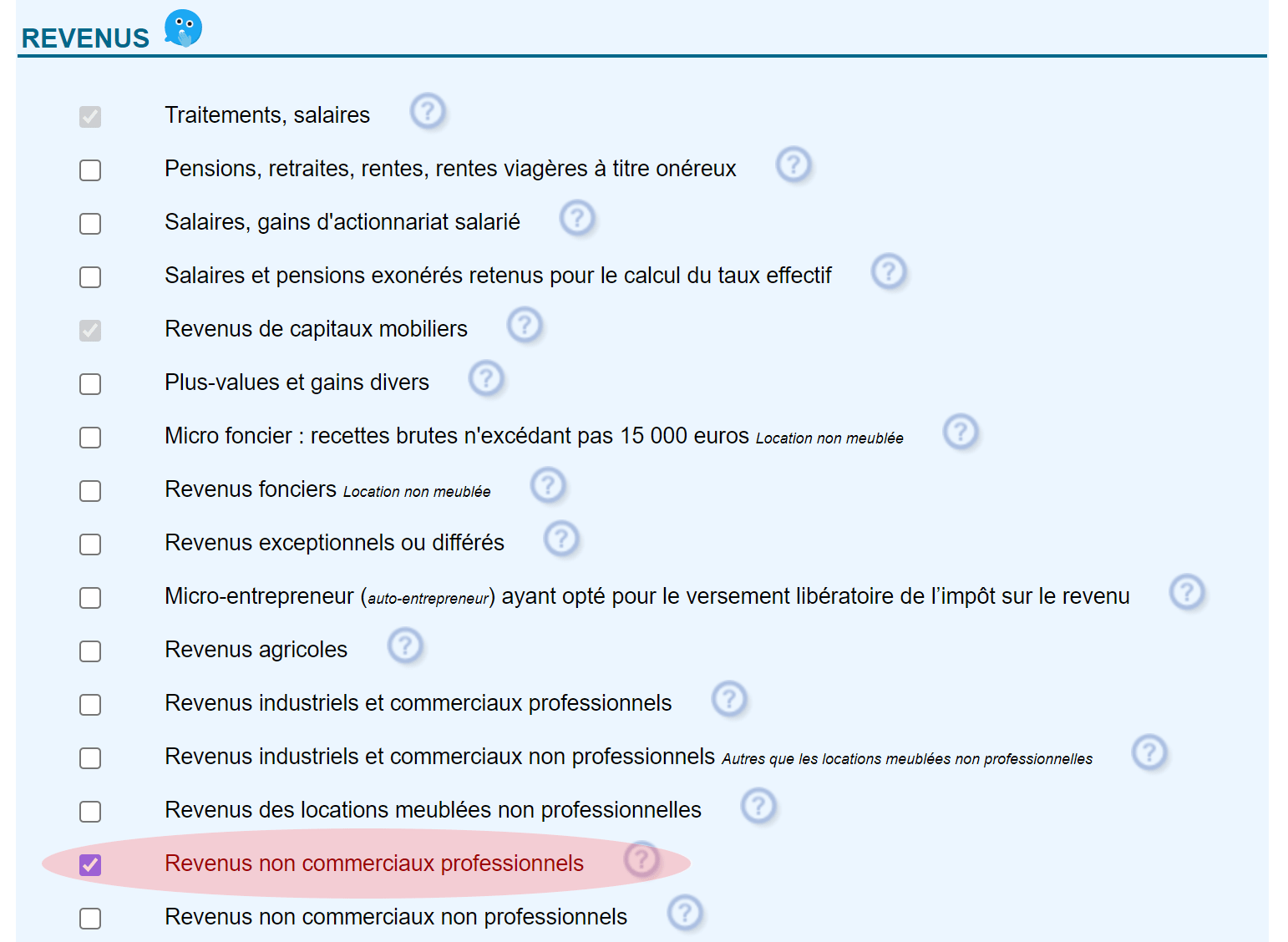

Dans la liste qui apparaît sous l’onglet “Revenus”, vous devez cocher la case “Revenus non commerciaux professionnels”.

⚠️ Si vous ne cochez pas cette case, une erreur apparaîtra en fin de déclaration, vous empêchant de la valider. Vérifiez bien avoir coché cette case.

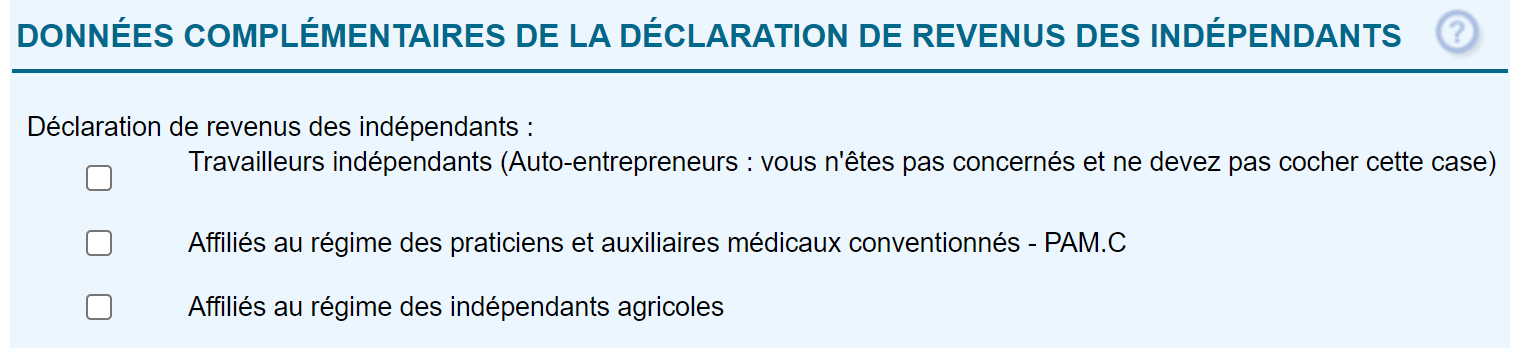

Etape 2 : Données complémentaires de la déclaration des revenus des indépendants

Dans cet onglet, vous devez cocher la partie qui vous correspond. La première case correspond aux professionnels en BNC classique, qui remplissaient auparavant une DSI. La case deux correspond aux praticiens et auxiliaires médicaux, qui remplissaient auparavant une DS PAMC. La case trois correspond aux professionnels agricoles.

Qui est concerné par la déclaration des PAMC ?

Comment savoir si vous êtes concerné par la case une ou la case deux ? C’est très simple : la déclaration des PAMC ne concerne que les praticiens et auxiliaires médicaux conventionnés par l’assurance maladie.

Concrètement, il s’agit des praticiens de santé remboursés par la sécurité social :

- médecin de secteur 1 et 2 ;

- chirurgien-dentiste ;

- IDEL ;

- sage-femme ;

- masseurs-kinésithérapeute ;

- orthophoniste ;

- orthoptiste ;

- pédicure-podologue ;

- etc.

Les PAMC ont une déclaration différente car une partie de leurs cotisations sociales est prise en charge par l’assurance maladie.

Comment remplir sa déclaration sociale PAMC ?

Voyons maintenant comment remplir chacune de ces nouvelles cases.

Si vous êtes abonnés à Indy, nous vous accompagnons pour remplir votre déclaration 2042-C-PRO et votre déclaration sociale ! Rendez-vous dans l’onglet « A faire » de votre compte pour remplir les quelques étapes, et retrouvez vos déclarations prêtes dans l’onglet « Documents ».

Tout d’abord, sachez qu’une ou plusieurs cases peuvent apparaître par ligne : cela dépend du nombre de personnes au sein de votre foyer fiscal. La première colonne sera pour le déclarant 1, la deuxième pour le déclarant 2, etc. Vous devez remplir uniquement la colonne qui vous correspond (ou les colonnes, si vous avez plusieurs praticiens de santé dans votre foyer fiscal). Dans nos images d’exemples, il n’y a qu’une seule colonne car un seul membre dans le foyer fiscal.

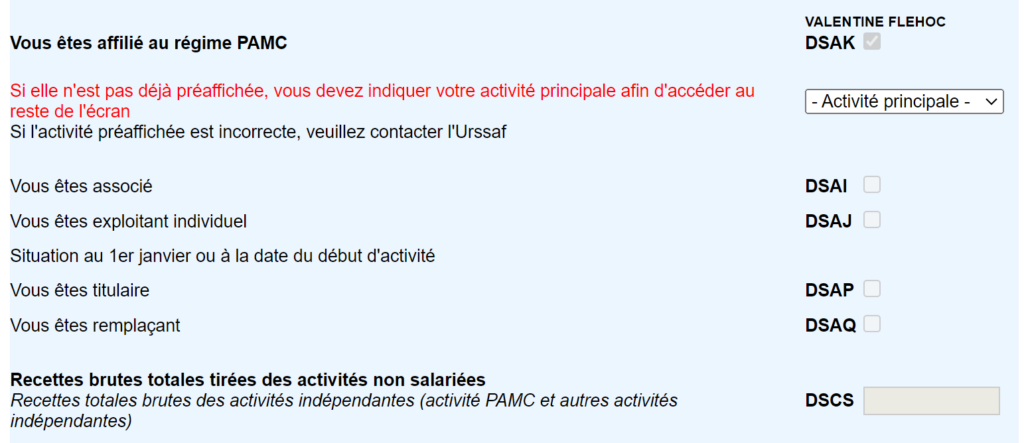

Partie 1 : Vous êtes affilié au régime PAMC

DSAK : cette case est automatiquement cochée si vous avez bien rempli l’étape 2.

Activité principale : cette case peut être préaffichée. Elle permet de débloquer les bonnes cases dans la suite de la déclaration, suivant votre situation.

DSAI : cette case est à cocher si vous faites partie des associés d’une société (SELARL ou SELAS, par exemple).

DSAJ : cette case est à cocher si vous exercez seul au sein de votre entreprise. Si vous êtes en contrat de collaboration, vous êtes bien considéré comme exerçant seul : vous avez votre propre entreprise individuelle.

DSAP : à cocher si vous êtes titulaire au 1er janvier 2023, ou à la date de début de votre activité.

DSAQ : à cocher si vous êtes remplaçant au 1er janvier 2023, ou à la date de début de votre activité.

DSCS : l’ensemble de votre chiffre d’affaires pour cette activité. Cette case peut être préremplie selon ce que vous avez déclaré précédemment.

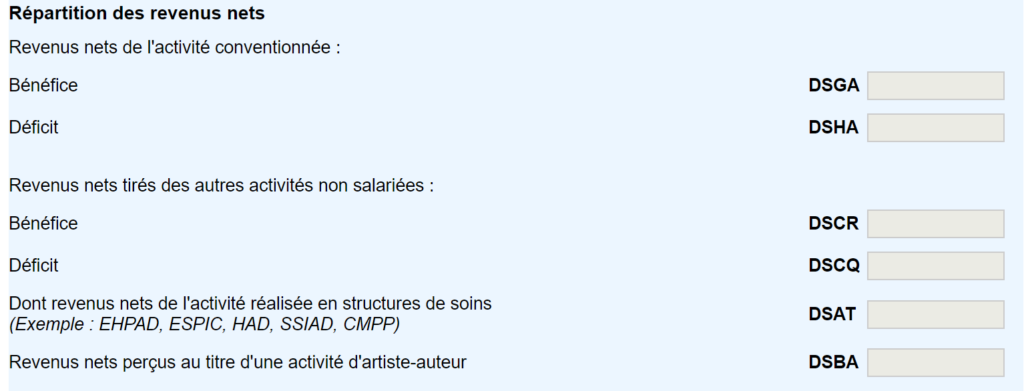

Partie 2 : Répartition des revenus nets

DSGA : reportez ici le bénéfice de votre activité conventionnée. A noter que si votre activité est entièrement conventionnée, il s’agira de votre bénéfice global. ⚠️ Il s’agit ici des revenus nets : si vous êtes en micro-BNC, vous devez déduire les 34% d’abattement.

DSHA : reportez ici votre déficit si votre activité est déficitaire. Attention, le déficit est à indiquer en positif, le formulaire n’accepte pas les chiffres négatifs.

DSCR : reportez ici le bénéfice de vos autres activités non conventionnées. Si vos revenus sont entièrement conventionnés, indiquez 0. Cette case était calculée de manière automatique l’année dernière, mais il semble que l’Urssaf ai fait machine arrière.

DSCR : indiquez ici le déficit de vos activités non conventionnées.

DSAT : indiquez ici les revenus perçus dans des structures de soins (EHPAD, SSIAD, HAD, CMPP et ESPIC notamment).

DSBA : reportez ici le bénéfice net de votre activité d’artiste-auteur. Vous devez être enregistré en tant que tel auprès de l’Agessa ou de la Maison des artistes.

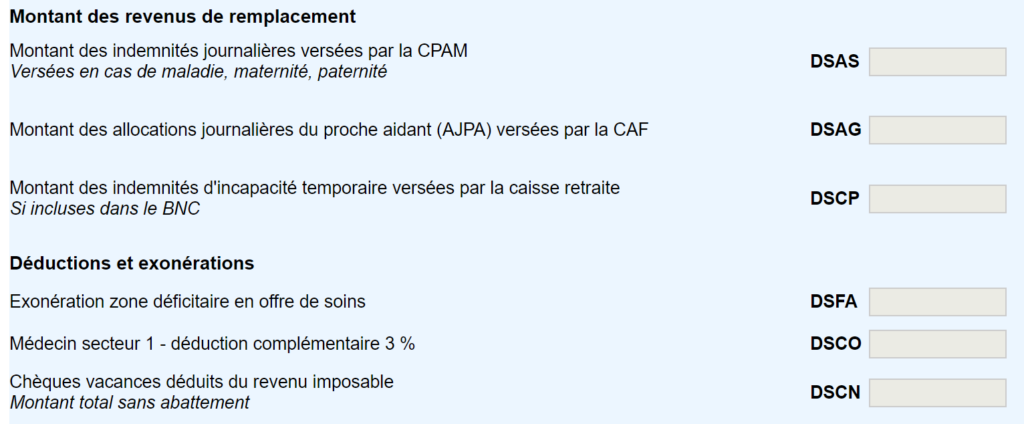

Partie 3 : Montant des revenus de remplacement

DSAS : notez les indemnités versées par la Sécurité Sociale dans le cadre d’un congé maternité, paternité ou maladie. Ce montant permettra à l’Urssaf de ne pas calculer les contributions CSG et CRDS sur les indemnités journalières car déjà précomptées par l’assurance maladie. En micro-BNC, cette case n’est pas à remplir.

DSAG : si vous êtes concernés, indiquez votre allocation journalière du proche aidant (AJPA), versée par la CAF. La CSG et la CRDS ont déjà été prélevées sur ce montant.

DSCP : si vous êtes concerné, indiquez le montant des indemnités d’incapactié temporaire versées par votre caisse de retraite.

Partie 4 : Déductions et exonérations

DSFA : reportez ici le montant de votre exonération de zone déficitaire en offre de soins. Cette case est automatiquement remplie sur Indy ! Si vous n’êtes pas utilisateur, retrouvez ce montant en case CI de votre 2035.

DSCO : si vous êtes médecin de secteur 1, indiquez le montant de votre déduction complémentaire de 3%.

DSCN : indiquez ici le montant de vos chèques-vacances, déduis en charge de votre CA. Cette case ne concerne pas les micro-BNC.

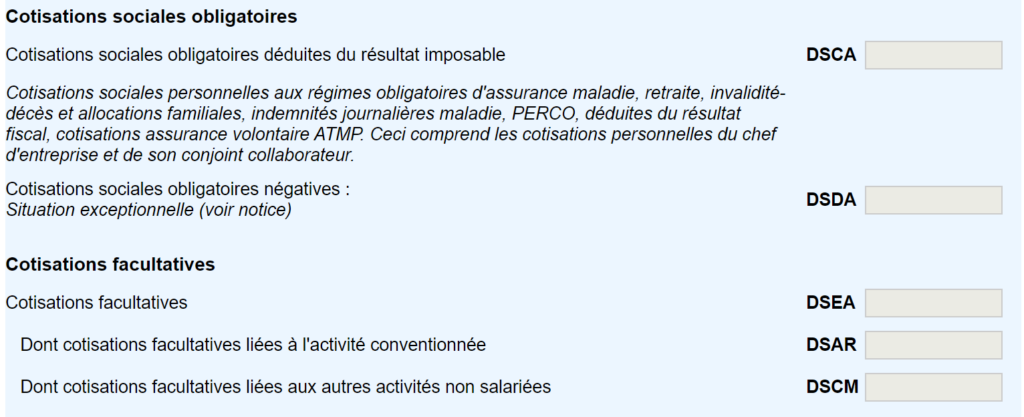

Partie 5 : Cotisations sociales obligatoires

DSCA : Indiquez ici les cotisations sociales obligatoires que vous avez payées et déduites de votre résultat. Elles contiennent l’assurance maladie, retraite, invalidité-décès et allocations familiales hors CSG, CRDS et formation professionnelle. Vous retrouverez ce montant dans le cadre BT, ligne 25, de votre 2035.

DSDA : Si vous avez reçu un remboursement de vos cotisations sociales et que le montant final est négatif, vous devez l’indiquer ici. Dans ce cas, le montant en case DSCA est de 0.

Partie 6 : Cotisations facultatives

DSEA : indiquez ici vos cotisations facultatives Madelin et les sommes versées sur un PER. Ces montants sont inclus en cadre BZ et BU, ligne 25, de la déclaration 2035. Vous n’avez pas à remplir cette case si vous êtes en micro-BNC.

DSAR : notez dans cette case la part de vos cotisations facultatives en rapport avec votre activité conventionnée. Par exemple, si vous une activité 100% conventionnée, vous devez indiquer l’ensemble des cotisations, soit le même montant qu’en case DSEA. Si vous avez une activité à 80% conventionnée, vous devez indiquer 80% des cotisations.

DSCM : notez ici la part de vos cotisations facultatives liées à vos autres activités non conventionnées. Le montant des cases DSAR + DSCM doit être égal au montant de la case DSEA.

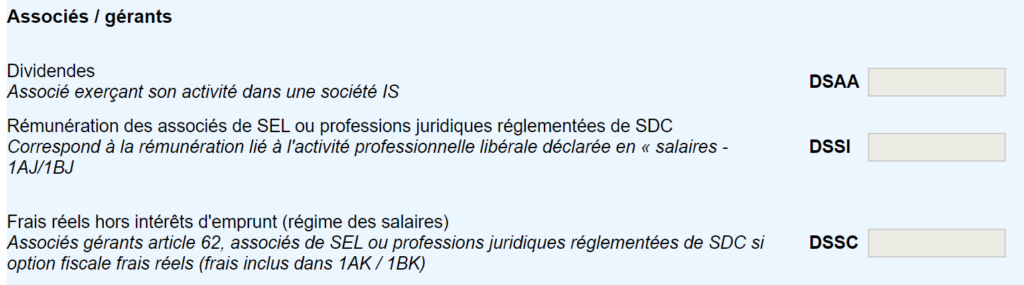

Partie 7 : Associés / Gérants

DSAA : si vous êtes associé ou gérant d’une société, indiquez ici les dividendes que vous avez perçu pour l’année 2023.

DSSI : indiquez la rémunération perçue en tant qu’associé de SEL ou SDC. Elle correspond à ce que vous avez déclaré en case 1AJ de la déclaration de salaire.

DSSC : pour ces mêmes professionnels, indiquez vos frais réels hors intérêt d’emprunt. Ces frais sont inclus dans la case 1AK de la déclaration de salaire.

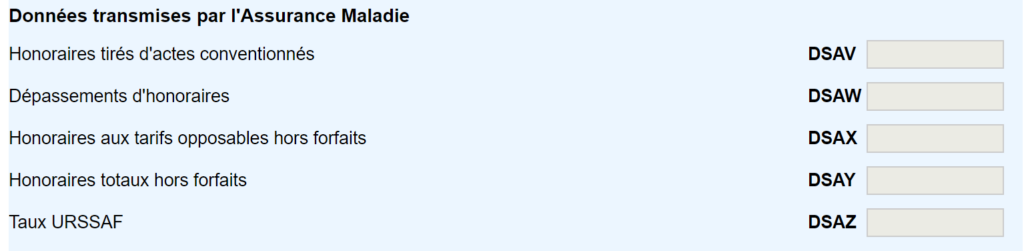

Partie 8 : Données transmises par l’Assurance Maladie

Ces données vous sont envoyées via votre relevé SNIR ou votre relevé RIAP. Les cases peuvent être pré-remplies, vous pouvez les modifier si besoin.

DSAV : reportez ici les honoraires conventionnés du relevé SNIR. Pour les remplaçants de professionnels conventionnés qui ne disposent pas de relevé SNIR, ajoutez l’ensemble de vos rétrocessions d’honoraires.

DSAW : reportez les dépassements d’honoraires du relevé SNIR, ou indiquez “0”.

DSAX : pour les médecins signataires de l’OPTAM, indiquez le montant des honoraires aux tarifs opposables tirés de l’activité conventionnée hors forfaits. Vous trouverez ce montant sur un relevé complémentaire au SNIR, envoyé par la CPAM.

DSAY : pour les médecins signataires de l’OPTAM, indiquez le montant des honoraires totaux tirés de l’activité conventionnée hors forfaits. Vous trouverez ce montant sur un relevé complémentaire au SNIR, envoyé par la CPAM.

DSAZ : pour les chirurgiens-dentistes uniquement, votre taux URSSAF est normalement pré-rempli, calculé grâce à votre Relevé Individuel d’Activité et de Prescriptions (RIAP). Si vous ne l’avez pas, prenez contact avec l’URSSAF.

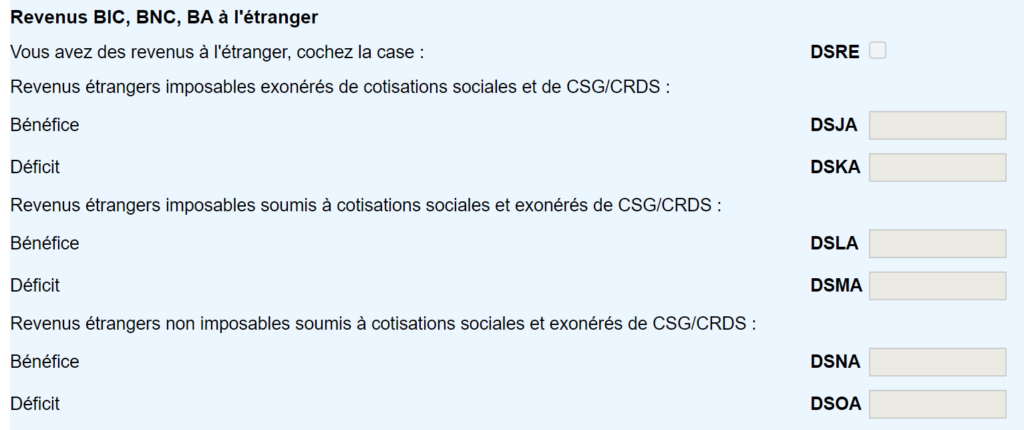

Partie 9 : Revenus BIC, BNC, BA à l’étranger

Si vous avez des revenus issus de l’étranger, cochez la case DSRE et remplissez les détails qui suivent. Si vous souhaitez plus d’informations sur cette rubrique, rendez-vous sur la notice officielle.

Vous avez des questions complémentaires sur la nouvelle déclaration sociale des PAMC ? Nous répondons à tous les commentaires ci-dessous ! Pour les utilisateurs d’Indy, vous pouvez également joindre le live-chat d’Indy directement depuis l’application.

Bonjour

Dans la déclaration Pamc , lorsque je valide , j ai en permanence un blocage avc le message suivant : les revenus déclarés doivent être répartis entre revenus nets de l activité conventionnée et revenus nets de l activité non conventionnées . HORS , je n exerce que en conventionné et malgré le fait de mettre 0 dans la case DSCR , le système bloque en permanence..Pourquoi un tel message qui m empêche de aller plus loin dans ma déclaration fiscale ? Bien cordialement.

Bonjour Hugues,

Avez-vous bien coché la case 5QC dans la partie déclaration de revenus ?

Cette case peut être grisée, il faut alors cocher l’icône du crayon pour la modifier.

Bonjour, le 3% de medecins secteur 1 sont calculé sur quelles base le CA ou le benefice ? merci

Bonjour,

La déduction forfaitaire de 3% est calculée sur vos recettes conventionnelles.

Bonjour;

Faut il bien déclarer les cotisations urssaf de la régul n-1 dans les charges sociales obligatoires? (déduit du résultat fiscal-exercice en sel)

Quand le montant de la régul n-1 est négatif, faut il le déduire des cotisations N pour la déclaration?

Si ce montant négatif est supérieur aux cotisations provisionnelles N, faut il le mettre en négatif?

Merci pour cet article très détaillé

Bonjour,

Oui toutes les cotisations de l’année sont à indiquer, y compris les régularisations des années précédentes. Vous devez déduire la régul oui, et si le montant est supérieur aux cotisations payées, vous devez indiquer le montant en positif dans la case DSDA dédiée à cette situation.

bonjour merci pour ces precieuses informations , en case DSCA il est ecrit

« DSCA : Indiquez ici les cotisations sociales obligatoires que vous avez payées et déduites de votre résultat. »

de quel resultat s agit il ? dois je deduire la somme des cotisations sociales obligatoires au montant de mes revenus declarés ? avant ou apres abattement des 34 %

ou alors ce forfait de 34% inclut il les cotisations sociales obligatoires ?

merci pour votre aide

Bonjour Jerome,

Si vous êtes au régime micro-fiscal il vous faut indiquer dans la case DSCA le montant des cotisations que vous avez payé en 2023 (elles sont incluses dans les 34% d’abattement, vous n’avez pas à les déduire en plus de votre chiffre d’affaires).

Idem – même problème – par messagerie sécurisée, les impôts m’indiquent « Bonjour,

Le système de déclaration des revenus professionnelles rencontre un dysfonctionnement.

Celui-ci est en cours de résolution par nos services techniques.

Nous vous invitons à refaire votre déclaration d’ici quelques jours ou de nous transmettre votre déclaration par papier. En vous remerciant de votre attention. »

Cette demande est terminée, si vous souhaitez y répondre ou apporter des remarques ou aborder d’autres sujets, vous devez déposer une autre demande. »

tout va très bien !! impossible d’avoir personne au téléphone

Bonsoir, même bug que décrit précédemment, sauf que quand je demande la case 5QC le serveur refuse de passer à la page suivante, et revient sans cesse à cette page. Ensuite, si j’enlève la case « déclaration des revenus non commerciaux », je peux poursuivre, mais pas remplir les cases DS de l’activité conventionnée (même message d’erreur).

Bonjour Aline,

Il y a en ce moment plusieurs bugs généralisés sur le site des impôts,

Nous vous conseillons de les contacter directement et de réessayer plus tard si possible.

Bonjour,

Idem que tout le monde… quand je veux remplir ma déclaration PAMC je suis bloquée un message s’affiche :

» Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée ». Veuillez corriger votre saisie. »

Je me sers pourtant du logiciel Indy pour ma comptabilité et je remplis les cases comme recommandé. Je remarque néanmoins qu’on me demande de laisser la case DSCO (Médecin secteur 1 – déduction complémentaire 3 %) VIDE lors du remplissage de ma déclaration alors que j’y suis éligible… ?

Bonjour Manon,

Nous vous conseillons de vous rapprocher de nos conseillers via le live-chat. Ils pourront en effet vous accompagner de manière personnalisée dans le remplissage de votre PAMC, et corriger les informations saisies.

DSGA = (revenus totaux nets * DSAV)/DSCS (page 11 notice DSPAM)

DSCS = DSGA + DSCR

J’ai aussi été bloqué un long moment avec message d’erreur répartition DSGA et DSCR en fait il faut bien cocher la case . Revenus professionnel non commerciaux puis aller au niveau de la case 5QC qui du coup est grisé et du coup il faut appuyer sur le petit crayon pour modifier et remplir ici son le montant DSGA !!

Bonjour,

Merci pour votre retour, le problème semble en effet venir de la case 5QC !

Problème résolu hier avec les impôts. En début de remplissage, il faut aller dans la case » Moteur de recherche » et écrire 5QC. Deux pages supplémentaires s’ajoutent à la déclaration comprenant la fameuse case 5QC . Vous indiquez le montant DSGA+ DSCS et ensuite vous pourrez valider votre page sans problème. Bon courage à tous.

Bonjour Jean-Paul,

Merci pour votre retour ! La case 5QC est la case pour déclarer vos bénéfices au réel, elle apparait normalement pour tous si vous avez bien coché les cases en début de déclaration. Les impôts vous ont-ils parlé d’un bug qui ferait disparaître cette case même si tous les paramètres sont bons ?

Bonsoir,

J’essaye désespérément de remplir ma déclaration en ligne et rien ne fonctionne

La case 5QC correspond elle au bénéfice (ligne 46 de ma 2035) ou au total des recettes (ligne 7) ?

DSCS = DSGA + DSCR ?

DSGA = DSAV ?

J’ai l’impression que rien ne va, quel que soit les chiffres que j’inscrit

Bonjour Samuel,

La case 5GC correspond aux bénéfices de votre activité, et non pas à votre CA.

DSCS est une case brut, alors que DSGA et DSCR sont à indiquer en net. Il est plus correct de dire que 5QC = DSGA + DSCR.

Idem pour la case DSAV qui est en brut.

Toujours impossible de remplir le volet PAM C de la déclaration d’impôts avec toujours le même message d’erreur malgré le remplissage correct des cases. Quelqu’un a une solution ?

Merci

Problème résolu ! J’ai fait le choix de valider la page vide (avec la case 5QC remplie) et ensuite de répondre au seul message d’erreur avec de revalider. J’ai pu remplir la case DSGA et finir par valider la page. Je n’ai pas encore rempli les autres cases (recettes brutes et case « médecin secteur 1 ») mais je vais pouvoir le faire n’ayant plus de bug et ayant au moins quelques données à transmettre aux impôts. Courage

et le problème vient du remplissage de la case DSCO qui doit rendre la somme issu du calcul interne du site inégal à la case 5QC, comme si c’était déduit 2 fois. J’ai choisi de ne pas la remplir et ça passe.

13 mai : toujours même problème concernant dans la déclaration PAMC la répartition des revenus conventionnés et autres…… , à part retenter régulièrement pour voir si le bug est résolu je ne vois pas quoi faire , si ce n’est écrire sur la messagerie sécurisée des impôts pour leur signaler et se mettre à l’abri au cas où l’affaire durerait plus longtemps que la date limite pour déclarer……

Bonjour Véronique,

Nous n’avons pas d’informations supplémentaires non plus.

Bonjour,

Je vois qu’on a tous le même pb. J’ai aussi ce message :Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée »

J’ai passé 2h30 au téléphone avec les impôts d’abord puis l’urssaf, aucun n’a trouvé comment régler le pb. Ils doivent me rappeler mais j’ai peu d’espoir. On a tout essayé, en modifiant les sommes, tout revérifié, les cases sont bien cochés… Bug je pense

Bonjour,

Je vois que je ne suis pas la seule, j’ai passé 2h30 au téléphone ce matin avec les impôts puis l’URSSAF, car elle ne trouvait pas la solution, l’URSSAF non plus n’a pas trouvé de solution.

Je ne peux pas avancer dans ma déclaration, toujours le même message :Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée »

J’ai essayé plusieurs fois, même en mettant des sommes différentes, rien ne fonctionne. Ils doivent me rappeler… Je pense que c’est un bug

Bonjour Audrey,

Vous trouverez ci-dessous une check-list des éléments à vérifier :

– Il faut bien cocher la case « Revenus non commerciaux professionnels » en tout début de déclaration ;

– DSGA + DSCR = la case 5QC + 5QB (régime réel) ou 5HQ -34% + 5HP (micro BNC) ;

– S’il y a une erreur de remplissage en 5QC ou en 5HP, cela bug ;

– Il faut mettre 0 à DSCR et ne pas laisser la case vide ;

– Dans DSGA, il faut mettre le bénéfice entier, y compris les exonérations (forfait 3%, ZFU, ZRR) ;

– Il ne faut pas remplir la case 5HY.

Si malgré cela, le message d’erreur persiste, c’est qu’il y a très certainement un bug du côté des impôts.

BONJOUR A TOUTES ET A TOUS JE VOIS QU ON A TOUS LE MEME PROBLEME POUR LA SAISIE DU

VOLET SOCIAL LES CENTRES DES IMPOTS N ONT PAS LA SOLUTION APRES CONTACT SOIT ON VOUS DIT DE METTRE 0 DANS LES CASES DSCR DSDR SOIT ON VOUS DIT DE FAIRE UNE DECLARATION PAPIER ALORS QUE C EST IMPOSSIBLE DONC IL S AGIT PROBABLEMENT D UN BUG

INFORMATIQUE QU ILS NE SAVENT TOUJOURS PAS RESOUDRE ……

Bonjour Hubert,

Pourriez-vous vous assurer que les étapes suivantes ont bien été réalisées svp :

– Il faut bien cocher la case « Revenus non commerciaux professionnels » en tout début de déclaration ;

– DSGA + DSCR = la case 5QC + 5QB (régime réel) ou 5HQ -34% + 5HP (micro BNC) ;

– S’il y a une erreur de remplissage en 5QC ou en 5HP, cela bug ;

– Il faut mettre 0 à DSCR et ne pas laisser la case vide ;

– Dans DSGA, il faut mettre le bénéfice entier, y compris les exonérations (forfait 3%, ZFU, ZRR) ;

– Il ne faut pas remplir la case 5HY.

Si malgré cela, le message d’erreur persiste, c’est qu’il y a très certainement un bug du côté des impôts.

Bonjour, j’ai rempli entièrement les consencieusement toutes les cases des

« données complémentaires de la déclaration des revenus des PAMC » selon les recommandations d’indy.

J’ai bien coché la case « revenus non commerciaux professionnels »

J’ai porté mon revenu imposable dans la case 5QC

J’ai rempli toutes cases en particulier DSCA et DSCR ( merci indy pour l’aide immense apportée et la clarté des conseils ++ ) . J’ai bien vérifié plusieurs fois que 5QC = DSCA +DSCR

Eh bien en cliquant en bas de page sur « suivant » j’ai toujours le même message d’erreur: » les revenus déclarés sur le volet fiscal doivent être répartis entre les rubriques DSCA …. et DSCR…. veuillez corriger votre saisie: (je pense qu’il s’agit d’un bug informatique.. ? )

J’ai adressé les copies d’écran au service des impôts par la messagerie sécurisé. IL m’ont répondu: « nous ne pouvons pas vous aider à distance. Je vous prie de bien vouloir vous rendre au centre des finances publiques » (à 40 km de chez moi, médecin de campagne..)

Je pensais éventuellement à remplir la déclaration en papier… Mais les formulaires disponibles en ligne Cerfa n° 11222 Autre numéro : 2042-C-PRO sont des modèles simplifiés qui ne contiennent pas les « données complémentaires de la déclaration des revenus des PAMC »

Bref .. D’autres sont-ils dans le même cas que moi?

Bonjour Jean Marie,

Pour être certaine, avez-vous réalisé toutes les étapes suivantes svp :

– Il faut bien cocher la case « Revenus non commerciaux professionnels » en tout début de déclaration ;

– DSGA + DSCR = la case 5QC + 5QB (régime réel) ou 5HQ -34% + 5HP (micro BNC) ;

– S’il y a une erreur de remplissage en 5QC ou en 5HP, cela bug ;

– Il faut mettre 0 à DSCR et ne pas laisser la case vide ;

– Dans DSGA, il faut mettre le bénéfice entier, y compris les exonérations (forfait 3%, ZFU, ZRR) ;

– Il ne faut pas remplir la case 5HY.

Si malgré cela, le message d’erreur persiste, c’est qu’il y a très certainement un bug du côté des impôts.

Bonjour, je suis infirmière libérale titulaire en micro BNC.

Je suis en difficulté pour remplir la case DSCA.

Pour l’URSSAF je vois quel montant mettre mais pour la carpimko, je reste dans le flou.

La totalité de mes cotisations compte? Ou je dois déduire une partie. Merci pour votre article !

Bonjour Aurélie,

La case DSCA reprend la totalité de vos cotisations sociales obligatoires.

Ainsi, vous ne devez pas déduire une partie mais bien prendre en compte toutes vos cotisations.

Bonjour, J’ai aussi le même message d’erreur (« Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA et DSCR ») si je mets 0 dans la case DSCR, alors que je n’ai aucun autre revenu non salarié (tel que listés plus haut). Idem si je ne mets rien dans la case DSCR.

J’ai bien fait apparaître, dans la case DSGA, la somme de mon revenu net + les exonérations 3 % et groupe III. Et je ne vois vraiment pas comment « répartir » ce montant entre les deux cases DSGA et DSCR alors que je n’ai pas d’autres revenus que des revenus conventionnés.

Merci par avance pour votre aide !

Bonjour Isabelle,

Comme indiqué plus bas, la case DSGA reprendra la totalité de vos revenus nets conventionnés. La case DSCR reprend quant à elle vos autres revenus.

Si vous n’avez pas de revenus non conventionnés, vous devez indiquer 0 dans la case DSCR et le reste de votre CA net (figurant dans votre volet fiscal) devra figurer dans la case DSGA.

Bonjour, Toutes mes cases sont bien remplies (il me semble), mais le message: « Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA « Revenus nets de l’activité conventionnée » et DSCR « Revenus nets de l’activité non conventionnée ». apparaît sans cesse.

J’imagine qu’ils parlent des revenus de pension de Carpimko déclarés sur une page précédente. Mais que faut il en faire?

Merci

Bonjour Estelle,

La case DSGA reprend la totalité de vos revenus nets conventionnés

La case DSCR correspond quant à elle à vos autres revenus et notamment :

– Les Actes hors nomenclature et non remboursables ;

– Les Redevances de collaboration ;

– Les Revenus réalisés dans les structures de soins ;

– Revenus tirés d’une autre activité professionnelle non salariée ;

– La part supérieure de vos Chèques vacances.

Ainsi, vous devez répartir votre revenu net dans ces deux cases (autrement dit, la somme de ces deux cases doit être égale à votre revenu net).

Bonjour,

Je suis bloquée par le message « Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGA et DSCR » lors de ma déclaration de revenus dans le volet social.

J’ai bien coché les cases « Revenus non commerciaux professionnels » et « Du régime PAMC ».

Ensuite, j’ai saisi les cases 5HP (= CA – 34%) et 5HQ (= CA).

Ensuite :

– la case DSAK est bien coché,

– j’ai coché la case DSAJ. Est-ce nécessaire car je suis remplaçante IDEL ?

– j’ai coché la case DSAQ

– j’ai rempli la case DSCS (=CA)

– j’ai rempli la case DSG1 (=CA-34%)

– j’ai rempli la case DSCA (ursaff+carpimko 2023)

– j’ai rempli la case DSAV (=CA)

=> lorsque je valide, je me retrouve avec le message d’erreur cité plus haut.

Merci d’avance pour votre aide,

Bonjour Anaïs,

Dans un premier temps, vous devez indiquer vos recettes (sans l’abattement fiscal) dans la case 5HQ. La case 5HP est quant à elle, à remplir uniquement si vous avez des revenus exonérés. Par ailleurs la somme des cases 5HP et 5HQ doit être égale à votre Chiffre d’affaires total.

Ensuite :

– la case DSAK est bien coché ✅ Parfait

– j’ai coché la case DSAJ ✅ Vous devez effectivement la cocher puisque vous êtes en entreprise individuelle

– j’ai coché la case DSAQ ✅

– j’ai rempli la case DSCS (=CA) ✅

– j’ai rempli la case DSGA (=CA-34%) 👉🏼 Elle correspond à votre chiffre d’affaires moins l’abattement si vous n’avez qu’une activité conventionnée

– j’ai rempli la case DSCA (ursaff+carpimko 2023) ✅

– j’ai rempli la case DSAV (=CA) ✅

Ainsi, nous vous invitons à indiquer 0 dans la case DSCR. Par ailleurs, la somme des cases DSCR et DSCA doit être égale à votre revenu net indiqué dans votre déclaration de revenus.

Bonjour,

médecin généraliste conventionnée secteur 1, je me permets 2 questions.

– Dois-je remplir la case 5HY/5IY en plus de la ce 5RC qui était automatiquement renseignée, et qui correspondant à mon BNC ?

– Je ne peux valider ma déclaration à cause du message d’erreur suivant :

[Les revenus déclarés précédemment sur le volet fiscal doivent être répartis entre les rubriques DSGB « Revenus nets de l’activité conventionnée » et DSDR « Revenus nets de l’activité non conventionnée »].

Hors je ne tire aucun revenu qui serait lié à une activité non conventionnée, j’ai donc noté « 0 » dans la case DSDR.

Pouvez-vous m’éclairer ?

Bonjour Marie-Hélène,

1. Vous ne devez pas remplir la case 5HY (ou 5IY) intitulée “Revenus à imposer aux prélèvements sociaux », puisque vous déclarez déjà vos revenus pour les cotisations sociales dans votre DS PAMC.

2. Par ailleurs, nous vous invitons à indiquer 0 dans la case DSDR (puisque vous ne tirez aucun revenu non conventionné) et l’ensemble de vos revenus dans la case DSGB.

Bonjour,

IDEL remplaçante, je suis en micro BNC. J’ai quelques questions à poser pour faire mes impôts.

J’aimerai savoir si dans la case 5HQ, j’inscris le CA avant ou après rétrocession faite à l’infirmier titulaire? Dois je enlever l’abattement de 34%?

Par la suite, je suis coincée, je m’explique :

Dans la partie : Données complémentaires de la déclaration de revenus des PAMC :

– dois je faire apparaitre les cotisations URSSAF si oui, est ce dans la case DSCA?

– Etant remplaçante, dois je cocher la case DSAQ?

– Dans la ligne : répartition des revenus nets (DSGA), on me demande d’inscrire un montant? Lequel?

Une page d’erreur m’indique : La saisie d’un montant dans la rubrique DSGA « Bénéfice » ou DSHA « Déficit » est obligatoire.

Je suis bloquée, je ne peux pas valider mes impôts

Merci de votre aide

Bonjour Fatima,

Vous devez indiquer votre chiffre d’affaires brut, sans enlever les 34%. Les rétrocessions faites à votre titulaire sont considérées comme de la collaboration, vous ne pourrez donc pas les enlever non plus.

Concernant la partie sociale, comme indiqué dans notre notice ci-dessus :

Bonjour. J’ai un trop perçu de la CARPIMKO qui m’a été reversé en 2023 et que j’ai mis en gains divers sur ma 2035. Je l’ai inclus dans mon total DSDS, dois-je le mettre ailleurs ? Dans la parie « bénéfices » DSGB ou DSDR (Déclarant 2) ? Merci

Bonjour Christel,

Les trop perçus de la CARPIMKO doivent apparaître dans la même catégorie que les charges payées, pour venir en déduction. En déclarant en gain divers, vous allez payer des impôts et des cotisations sociales sur ce montant.

Bonjour, je suis en arrêt maladie, j’ai touché des IJ de la CARPIMKO en 2022 qui ont été versées sur mon compte PRIVE.

Les impôts (prélèvement à la source) la CSG non déductible, la CRDS et la CASA ont été prélevés sur ces IJ.

Ces IJ apparaissent sur ma 2042 dans « pensions, retraites, rentes »

Dois je mettre le montant des IJ perçues sur ma 2035 ? Si oui dans quelle rubrique ? Si je les mets en « gains divers » elles vont se rajouter à mon bénéfice et je vais être à nouveau imposer dessus ? Faut il les mettre et les ôter dans une autre rubrique pour qu’elles ne s’ajoutent pas au bénéfice ? (divers à déduire ?) Merci de votre réponse.

Bonjour Laurence,

Pour ces questions plus précises, nous vous invitons à contacter nos conseillers sur le live chat afin qu’ils puissent vous apporter une réponse complète.

Belle journée,

Bonjour,

j’ai un message d’erreur sur ma déclaration car le montant en DSGA est supérieur à celui indiqué sur ma 2042 car sur la 2042 j’ai enlevé le montant correspondant aux chèques vacances mais je l’ai ajouté sur la déclaration sociale. Comment faire pour contourner ce problème ? merci !

Bonjour Audrey,

Il y a une exonération de charges sociales identiques à l’exonération d’impôt, vous pouvez donc déduire ce montant (maximum 510€) de la déclaration sociale également.

Bonjour je suis kiné liberal titulaire du cabinet sans assistant et sans société, je dois cocher dsaj ET dsap?? (Je n’ai coché que dsap pour le moment…).

D’autre part j’avais l’habitude de faire ma dspamc et ma 2035 de mon côté, la 2042 étant faite par la comptable de ma compagne (médecin et qui ignore tout de ses déclarations…) La comptable lui avait dit que je pouvais remplir ma dspamc de mon côté sans problème… ce qui est faux! Là si je veux valider ma dspamc je suis obligé de valider tout le reste de la 2042 (je ne sais pas si tout ce qui a été fait précédemment persiste à la modification) et notamment la dspamc de l’autre declarant (qui n’est pas complétée lors de ma modification), dont j’ignore tout… Comment faire svp?

Bonjour,

Oui vous devez cocher DSAJ (exploitant individuel) et DSAP (titulaire).

La déclaration est maintenant unique 2042 + déclaration sociale, vous devez donc remplir tout en même temps car la validation est commune : la partie 2042, ainsi que les deux déclarations sociales. La comptable peut vous donner les montants de la 2042, il vous faudra ensuite remplir avec votre compagne vos deux déclarations sociales en même temps.

Bonsoir ,médecin retraité effectuant des remplacement et optant pour l’option micro BNC dois je cocher la case micro entrepreneur optant pour le prélèvement libératoire ?

Merci

Salutations distinguées

Bonjour Jean-Paul,

Non en tant que médecin, vous n’avez pas accès au versement libératoire. 🙂

bonjour, Infirmiere liberale, j’ai percu des indemnitees invalidité via ma prevoyance prive en plus de mes actes conventionnes. Dans quel rubrique je dois declarer ce montant?

Bonjour,

Vérifiez d’abord avec votre prevoyance si ces indemnités sont soumises à cotisations sociales ou non. Dans certains cas, les indemnités sont totalement exonérées d’impôts et de cotisations sociales.

Si elles sont bien à déclarer, vous devez les déclarer dans la case DSCS avec tous vos revenus, mais pas en case DSGA.

Bonsoir, je reviens sur la question posée par Syméon. Je suis d’accord que les redevances de collaboration versées au titulaire ne sont pas des revenus conventionnés pour le titulaire. Mais dans ce cas, dans quelle case faut-il les indiquer ? Dans la version précédente de la DS-PAMC, on les indiquait en revenus liés à l’activité non conventionnée, mais là aucune case ne semble correspondre. Merci d’avance pour votre réponse,

Bonjour Florence,

Il n’y a plus de case spécifique pour indiquer les revenus non conventionnés. Tous vos revenus bruts, conventionnés et non conventionnés, doivent apparaître dans la case DSCS.

Je suis kinésithérapeute titulaire et j ai opté pour le micro- BNC en case DSCA je ne met aucune cotisation. Pouvez vous me le confirmer.

Aussi doit je faire une declaration sur net entreprise .fr en plus de la déclaration

Bonjour Sylvie,

Vous devez bien indiquer en case DSCA vos cotisations sociales, même si vous êtes en micro-BNC. La notice officielle parle de tous les régimes (réel et micro).

Depuis cette année, vous n’avez plus de déclaration à faire sur net-entreprise. 🙂

Bonjour,

Kiné titulaire, je reçoit des rétrocessions d’honoraires de la part d’un collaborateur. Ces revenus sont ils à intégré dans les revenus issus de l’activité conventionné ou non en DSGA? ou dois je les deduire en dsga et les ajouter en DSCS? Merci pour votre aide

Bonjour Syméon,

Cela dépend de l’origine de ces rétrocessions. S’il s’agit de remplaçement, alors ces revenus sont conventionnés. S’il s’agit d’une redevance pour collaboration, il s’agit d’une sorte de location. Dans ce cas, ces revenus ne sont pas conventionnés. 🙂

Bonjour,

Je suis gérant et associé unique d’une selarl à l’IS.

Que dois je déclarer comme bénéficie en case DSGA ? Le montant de la rémunération ?

Bonjour,

Oui en SELARL, vous devez remplir la déclaration sociale avec votre rémunération en tant que gérant. 🙂

Bonjour, merci pour cet article qui est fort interessant. J’ai cependant un souci pour réaliser cette déclaration. Je suis associé cogérant dans une selarl (dentistes). Je reçois un revenu de gérance tous les mois que je déclare en case 1GB. MAIS c’est moi qui règle mes cotisations sociales auprès de l’Urssaf et de ma caisse de retraite et non la selarl. Sur la partie fiscale de ma déclaration je déclare donc en case 6DD les cotisations sociales déductibles. Pour la partie fiscale je me retrouve imposé sur 1GB-6DD ce qui me semble logique.

Cependant, pour la partie sociale de la déclaration je bloque.

En case DSCA dois-je inscrire le montant de mes cotisations sociale 2022 malgré le fait je ne les ai pas déduites de mon résultat si je dois inscrire en case DSSI mes revenus de gérance?

Ou alors en DSSI je déclare mes revenus de gérance après déduction des cotisations sociales déductibles?

Merci d’avance si vous pouvez m’éclairer!

Cordialement

Bonjour Anthony,

Si vous n’avez pas déduit ces cotisations de votre résultat, vous ne devez pas les indiquer en case DSCA.

La solution est donc bien de déclarer en case DSSI les revenus imposables (déduction faites des cotisations sociales déductibles).

Bonjour,

Que faire par rapport à cette déclaration lorsque l’on a cessé son activité au cours de l’année 2022 ? Merci.

Bonjour Elena,

Si vous avez cessé votre activité en 2022, vous deviez réaliser une déclaration de revenu professionnel et une déclaration sociale dans les 3 mois suivant la fermeture de l’activité. Je vous invite à contacter l’Urssaf pour savoir comment procéder maintenant.

Bonjour,

Je suis assistant kiné et je reverse des rétrocessions à ma titulaire et aussi à mes remplaçants.

Je ne suis ni titulaire ni remplaçant, quelle case cocher ? DSAJ DSAP ou DSAQ ?

Je ne vois aucune case pour déclarer les rétrocessions qui de ce fait n’apparaissent nulle part.

Du coup quel montant déclarer pour « revenus nets de l’activité conventionnée » : mon chiffre d’affaires moins les rétrocessions ?

Merci de m’aider !

Cordialement.

Bonjour Hélène,

Vous êtes en entreprise individuelle et non remplaçante, vous devez donc cocher les cases DSAJ et DSAP.

Si vous êtes en micro-BNC, vous devez indiquer votre chiffre d’affaires – 34% (abattement forfaitaire pour charges). Vous ne pouvez pas déduire les rétrocessions.

Si vous êtes au régime réel BNC, vous devez indiquer votre bénéfice, calculé dans votre déclaration 2035. Dans cette déclaration, les rétrocessions seront bien déduites. 🙂

Bonjour,

question relative à la déclaration de mon activité libérale en tant que médecin remplaçant, malgré ayant bien rempli les différentes cases en suivant votre tutoriel, j’arrive à un message d’erreur: Vous ne pouvez avoir un revenu net de l’activité conventionnée rubrique DSGB bénéfice, supérieur au total de vos revenus…

En cochant dans la rubrique 1 Revenus « revenus non commerciaux professionnels », la structure de la déclaration est totalement différente et ne suit plus du tout votre tutoriel.

Une solution?

Cordialement

Bonjour Baptiste,

Cette erreur apparait si vous n’avez pas renseigné votre revenu dans la partie « Revenu non commerciaux professionnels ». Cette partie contient des cases différentes, disponibles dans cet article. Le tutoriel PAMC est spécifique à la partie déclaration sociale, mais il y a en effet d’autres cases à remplir suivant les situations.

Bonjour,

Ma question portait sur les revenus nets conventionnés. Je me demandais si il fallait reporter le montant global ou le montant moins les rétrocessions faites à ma remplaçante..

Merci

Bonjour Claire,

Il faut enlever les rétrocessions d’honoraires. 🙂