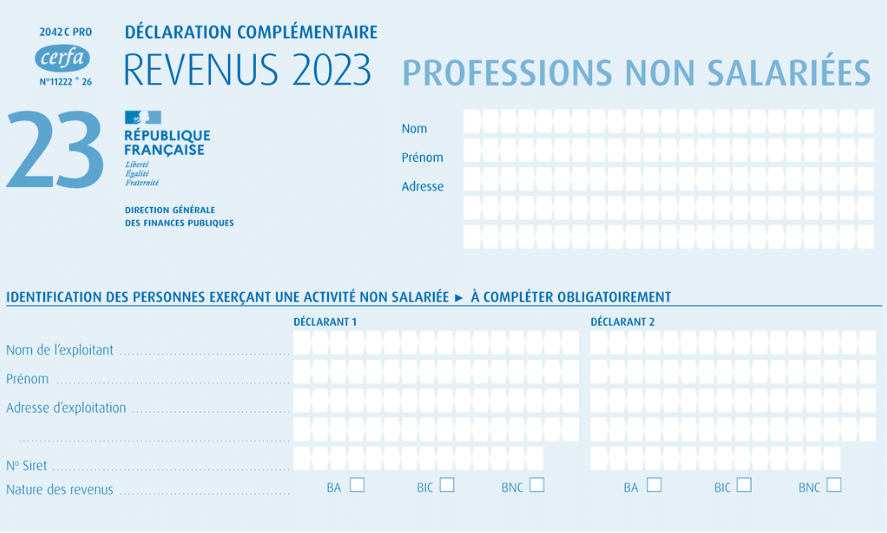

Tous les foyers fiscaux français doivent remplir chaque année une déclaration d’impôt sur le revenu : c’est la déclaration 2042. Son annexe, la 2042 C-PRO fait partie des déclarations fiscales obligatoires pour tous les professionnels non salariés soumis à l’impôt sur le revenu : BIC ou BNC. Comment faire votre déclaration 2042-C-PRO sans erreur ? Quelles sont les étapes à ne pas oublier ? Nous vous expliquons tout dans cet article. C’est parti ! 🚀

📑 En résumé :

👉 La 2042-C-PRO doit être remplie par tous les indépendants afin d’établir le montant de vos impôts sur le revenu ;

👉 Au régime réel, la 2042-C-PRO est à faire après la 2035 car elle vient reprendre le résultat (bénéfice ou perte) calculé dans la 2035. La 2035 ne concerne pas les BNC au micro ;

⏰ La date limite en 2024 pour déclarer vos revenus dépend de votre lieu de résidence :

- jeudi 23 mai 2024 pour les départements n°01 à 19 et non résidents : ;

- jeudi 30 mai 2024 pour les départements n°20 à 54 ;

- jeudi 6 juin 2024 pour les départements n°55 à 976 ;

👉 Indy vous accompagne pas à pas dans votre déclaration 2042-C-PRO : vous n’aurez plus qu’à remplir les cases indiquées !

La déclaration 2042-C-PRO en bref

Qu’est-ce que la déclaration 2042-C-PRO ?

La 2042-C-PRO est une annexe à envoyer en même temps que votre déclaration d’impôt sur le revenu. Elle concerne les revenus des professionnels non salariés, c’est-à-dire les indépendants soumis :

- aux bénéfices non commerciaux (BNC) ;

- aux bénéfices industriels et commerciaux (BIC) ;

- aux régimes des bénéfices agricoles (BA).

🤔 Fatigué(e) de passer des heures sur votre déclaration 2042-C-PRO ?

Indy vous guide à travers plusieurs étapes pour réaliser rapidement et sans erreur vos déclarations fiscales.

Essayer Gratuitement

Le formulaire 2042-C-PRO détaille vos revenus d’indépendants, qui sont à intégrer dans votre foyer fiscal, au même titre que ceux des salariés ou des retraités, pour le calcul de l’impôt sur le revenu. Toutes les démarches sont à faire directement sur votre espace particulier du site des impôts (impôts.gouv). Elles vont varier en fonction de votre situation : si vous êtes au régime BNC de la déclaration contrôlée 2035 ou en micro-BNC. Laissez-nous vous accompagner étape par étape afin de remplir correctement votre 2042-C-PRO !

⏰ Information DS PAMC 2023 : depuis 2023, la DS PAMC est supprimée et est incluse dans l’annexe sociale de votre déclaration 2042.

2042-C-PRO : les dates limites en 2024

Afin de faire votre déclaration de revenus et l’envoyer en temps et en heure via le portail en ligne des impôts, il faut prendre en compte votre département car les “deadlines” varient selon les zones de résidence. La date limite de déclaration en ligne des revenus de 2023 avec le formulaire 2042-C-PRO varie selon le département :

| 🏠 Si vous résidez dans le département si dessous : | 🗓️ Date limite de déclaration en ligne : |

| Zone 1 : départements 1 à 19, ou si vous n’êtes pas résident en France | Vous avez jusqu’au 23 mai 2024 à 23h59 |

| Zone 2 : départements 20 à 54 | Vous avez jusqu’au 30 mai 2024 à 23h59 |

| Zone 3 : départements 55 à 976 | Vous avez jusqu’au 6 juin 2024 à 23h59 |

| 📃 Si vous souhaitez envoyer votre formulaire au format papier : vous avez jusqu’au 21 mai à minuit, peu importe votre département de résidence. | |

Des cases pré-remplies pour faire votre déclaration 2042-C-PRO

Les démarches sont désormais simplifiées et allégées pour déclarer le résultat de votre entreprise dans le formulaire 2042-C-PRO. En effet, certaines cases de votre déclaration pourront être pré-remplies à partir des chiffres que vous avez déclarés dans votre déclaration de résultat. De quoi vous faciliter la vie !

Où trouver la déclaration 2042-C-PRO ?

Se connecter à votre espace

Dans un premier temps, connectez-vous sur votre espace particulier directement sur la plateforme impôts.gouv. Il faudra entrer votre numéro fiscal qui se trouve en haut à gauche de vos déclarations.

Vérifier les informations

Ensuite, vous devrez vérifier vos détails personnels pré-remplis et vous assurer de la véracité des informations. Par exemple, vous devrez vous assurer que votre adresse postale est toujours la même, ou encore que votre statut familial et marital est bien à jour.

Renseigner les revenus

Vous trouverez ensuite une liste de situation à cocher. Pour faire apparaître les encadrés de la 2042-C-PRO, vous devrez cocher :

- « BIC » si vous êtes au régime réel ou micro-BIC. La catégorie des BIC comprend, par exemple, les activités de restauration, les activités d’achat de matières et de marchandises pour leur revente ou transformation, etc. Ils entrent dans la catégorie des « Revenus industriels et commerciaux » ;

- « BNC » si vous êtes au régime réel ou micro-BNC. Si vous êtes au régime micro-BNC au versement libératoire de l’impôt il vous faudra alors cocher la case correspondante. Les BNC sont les « Revenus non commerciaux professionnels ». Il s’agit des activités de prestations de services, certaines activités libérales…etc ;

- « BA » pour les « bénéfices agricoles ».

🚨 Bon à savoir : si vous êtes le déclarant principal, vous devrez remplir les cases de la colonne Déclarant 1. Si vous faites votre déclaration conjointement avec une autre personne et que vous êtes le déclarant secondaire, vous devrez remplir les cases de la colonne Déclarant 2.

Comment remplir sa déclaration 2042-C-PRO ? Micro-BNC et régime réel

La 2042-C-PRO pour les régimes micro-BNC

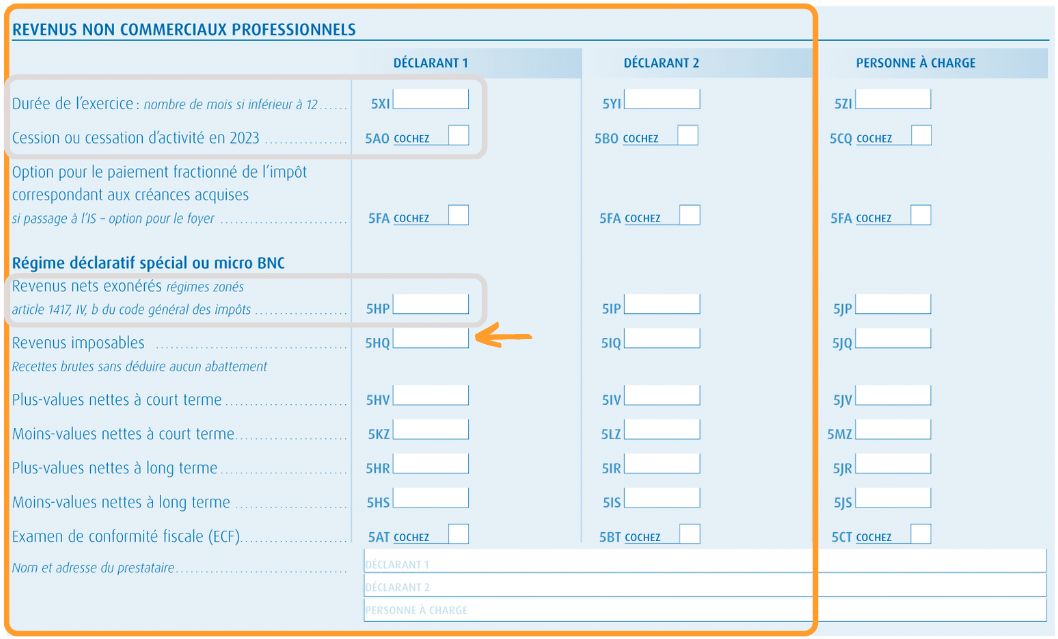

Vous êtes en micro-BNC et n’avez pas opté pour le versement libératoire de l’impôt sur le revenu ? Alors voici les démarches à suivre :

- Si vous avez débuté ou cessé votre activité l’année précédente, il y a moins de 12 mois, vous devez indiquer le nombre de mois en exercice en case 5XI (ou équivalente sur la ligne) et/ou cocher la case 5AO (ou équivalente). Sinon laissez ces cases vides.

- Reportez ensuite vos recettes, sans l’abattement fiscal de 34 % pour les activités libérales, dans la case 5HQ (ou équivalente). Vous devez calculer vos recettes comme suit : Recettes = honoraires + gains divers – honoraires rétrocédés à vos remplaçants. Attention, vous devez également retirer les aides Covid non imposables (aide de votre caisse de retraite et fonds de solidarité notamment). Vous devez déclarer votre chiffre d’affaires sans compter les abattements, c’est ensuite l’administration qui s’occupera du reste.

- ⚠️ Si vous exercez en Zone Franche Urbaine (ZFU), indiquez ces recettes exonérées, diminuées de l’abattement fiscal de 34%, dans la case 5HP (ou équivalente).

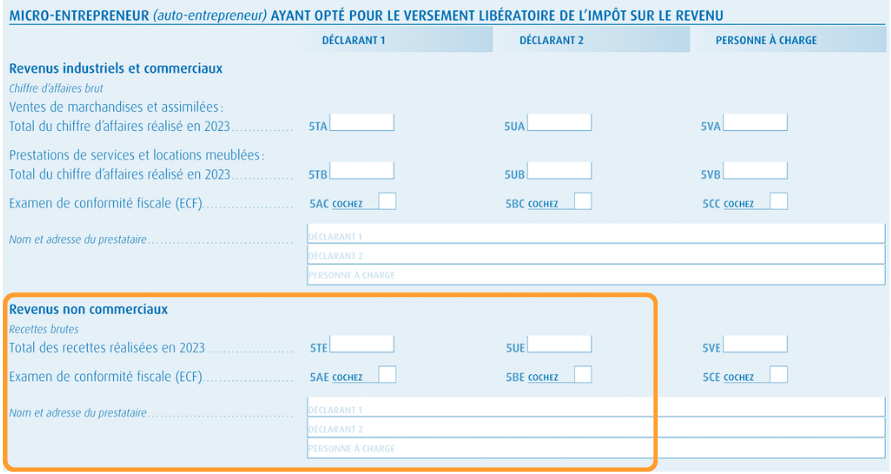

Vous êtes en micro-BNC vous avez opté pour le versement libératoire de l’impôt sur le revenu ? Pour rappel, le versement libératoire signifie que vous versez déjà un pourcentage de votre chiffre d’affaires pour la partie fiscale. Dans ce cas vous devrez simplement cocher la case 5TE (ou 5UE) à compléter sur la première page de la 2042-C-PRO 👇

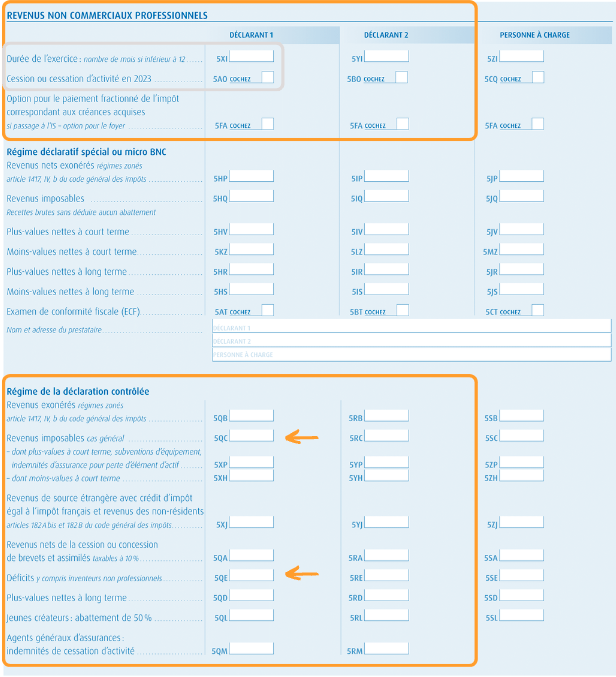

La 2042-C-PRO pour les régimes réels BNC de la déclaration contrôlée 2035

Pour les professions libérales au régime BNC qui n’ont pas opté pour le versement libératoire de l’impôt sur le revenu, la démarche sera également différente. Voici les étapes :

Si vous avez débuté ou cessé votre activité l’année précédente, vous devez indiquer le nombre de mois en exercice en case 5XI (ou équivalente sur la ligne) et/ou cocher la case 5AO (ou équivalente). Sinon laissez des espaces vides.

Dans la partie “Régime de déclaration contrôlée”, indiquez votre bénéfice en case 5QC (ou équivalente) ou votre déficit en case 5QE (ou équivalente). Vous retrouvez ces montants lignes 46 et 47 de votre déclaration 2035 B.

Complétez ensuite selon votre situation :

- Si vous avez fait des bénéfices, indiquez le montant en case 5QC ;

- Si vous avez fait des pertes, indiquez le montant en case 5QE ;

- Si vous avez des plus-values sur du court terme, indiquez le montant en case 5XP ;

- Si vous avez des plus-values sur du long terme, indiquez le montant en case 5QD ;

- Si vous avez des moins-values sur du court terme, indiquez le montant en case 5XH ;

- Si vous avez fait des bénéfices exonérés, remplissez la case 5QB.

Si vous exercez en Zone Franche Urbaine (ZFU) ou en Zone de Revitalisation Rurale (ZRR), indiquez la part du bénéfice exonéré dans l’encadré 5QB (ou équivalente), ainsi que les plus-values à long terme qui s’y rapportent.

Indiquez votre plus-value à court terme (ligne 35 de votre 2035) en case 5XP (ou équivalente) ou votre moins-value à court terme (ligne 42 de votre 2035) en case 5XH (ou équivalente).

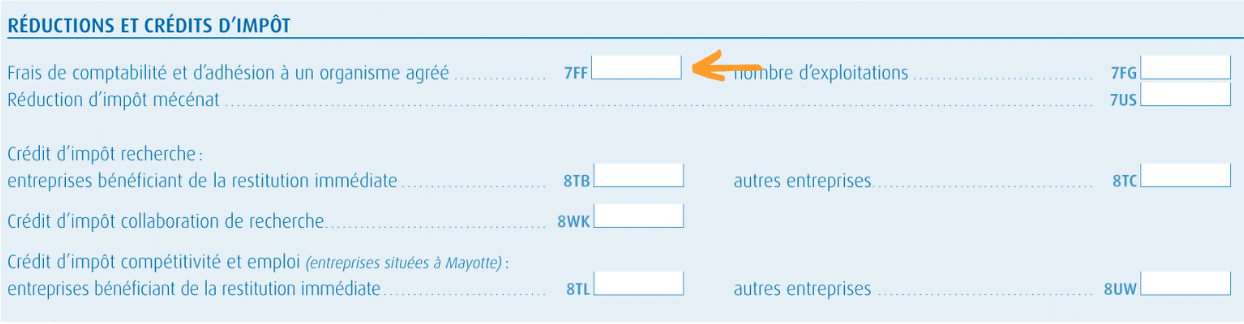

Si vous êtes au régime réel BNC alors que votre chiffre d’affaires est inférieur à 77 700 € en année N-2 et/ou N-1 et que vous adhérez à une AGA, vos frais de comptabilité sont soumis à une réduction d’impôt à hauteur des ⅔ de leur montant. Ils prennent en compte l’adhésion à l’AGA, les frais de fournitures ou encore l’abonnement à un logiciel de comptabilité comme Indy. Les ⅔ de ces frais sont donc à indiquer en case 7FF.

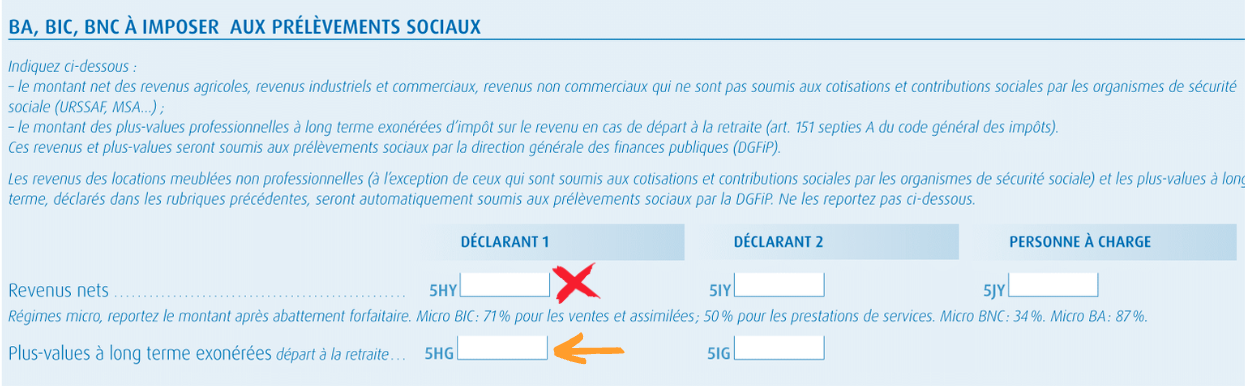

💡 Vous ne devez pas remplir la case 5HY (ou équivalente) intitulée « Revenus à imposer aux prélèvements sociaux ». Vous déclarez déjà vos revenus depuis 2023 directement au sein de votre déclaration de revenus (à remplir en parallèle de la 2042 C PRO), ou chaque mois/trimestre à l’Urssaf si vous êtes au régime micro-social. Seuls les professionnels partant à la retraite doivent compléter la case 5HG (ou équivalente) en y indiquant leurs plus-values à long terme exonérées.

😍 Avec Indy, gagner du temps dans vos déclarations !

Que vous soyez au réel ou au micro, Indy vous accompagne afin de remplir toutes vos déclarations obligatoires en quelques clics et sans erreurs ! Vous avez des questions ? Nos spécialistes sont disponibles pour y répondre ! 🔥

Je veux créer un compte !

Corriger son avis d’imposition 2042-C-PRO en cas d’erreur

Vous remarquez une erreur avant ou après l’envoi de votre déclaration d’impôt 2042-C-Pro ? Inutile de paniquer, car vous pourrez corriger le document autant de fois que nécessaire. En effet, un délai supplémentaire est accordé pour ce genre de situation.

Le délai de correction s’étend jusqu’à la mi-décembre, soit plusieurs mois après la fin de la période de déclaration. Pour réaliser une 2042-C-PRO rectificative, il faudra vous rendre dans votre espace des impôts et cliquer sur la rubrique “Accéder à la correction en ligne”.

Faites notamment attention aux éléments à déclarer sur la 2035 ou sur la 2042.

Comment remplir la partie sociale de ma déclaration ?

Remplir l’annexe sociale en tant qu’indépendant (ex-DSI)

Depuis le 1er janvier 2021, la DSI a été supprimée pour certains professionnels indépendants, au profit de la déclaration sociale et fiscale unifiée (DSFU). Les cotisations sociales sont désormais calculées grâce à la déclaration de revenu 2042 et son annexe 2042-C-PRO. Plusieurs nouvelles cases spécifiques, commençant par « DS » sont obligatoires cette année. La colonne que vous devrez remplir (DSAE ou DSAF) dépend du déclarant (1 ou 2).

- DSBA/DSBB : indiquez ici les sommes déjà soumises aux cotisations sociales. C’est par exemple le cas des revenus des artistes-auteurs ou de certains gérants de société.

- DSCA/DSCB : indiquez ici vos cotisations sociales obligatoires de l’année d’imposition. Il s’agit des cotisations maladie-maternité, retraite, invalidité-décès ainsi que les allocations familiales. A l’inverse, n’indiquez pas la CSG, la CRDS, la cotisation à la formation professionnelle ainsi qu’aux URPS si vous êtes professionnel de santé. Si vous n’avez pas payé de cotisations sociales (première année d’activité ou exonération), indiquez 0..

- DSDA/DSDB : à compléter si vos cotisations sociales sont négatives, suite à un remboursement.

- DSEA/DSEB : indiquez vos cotisations sociales facultatives Loi Madelin.

- DSAA/DSAB : pour les sociétés, indiquez la somme de vos dividendes supérieure à 10% du capital social de l’entreprise.

- DSGA/DSGB/DSHA/DSHB : pour les praticiens médicaux n’ayant pas opté pour le régime PAMC, indiquez ici le bénéfice ou le déficit de votre activité conventionnée.

- DSFA/DSFB : Pour ces mêmes praticiens uniquement, indiquez votre revenu bénéficiant de l’exonération de zone déficitaire en offre de soins.

Remplir l’annexe sociale pour les praticiens de santé conventionnés (ex-DSPAMC)

Retrouvez juste ici notre guide complet de la déclaration sociale des PAMC.

La déclaration 2042-C-PRO avec Indy

Bonne nouvelle, Indy, notre logiciel de comptabilité en ligne, vous donne tous les chiffres et les cases correspondantes pour remplir votre annexe 2042-C-PRO en ligne avec encore plus de facilité ! On vous explique pas à pas les démarches à suivre.

1️⃣ Créez votre compte Indy et ajoutez votre banque

La première étape consiste à créer votre compte Indy. Vous renseignez votre métier et vos informations pour la création du compte. En renseignant bien vos nom et prénom, Indy pourra préremplir votre liasse fiscale grâce aux informations publiques SIRENE de votre entreprise. Ensuite, synchronisez votre banque facilement et en toute sécurité : Indy récupère les transactions (date, libellé et montant) pour les transformer en lignes comptables.

2️⃣ Envoyez vos relevés de compte à notre équipe

La plupart des banques limitent l’historique de vos comptes à quelques mois. Une fois abonné, pour retrouver l’ensemble de vos transactions sur Indy, il vous faudra envoyer vos relevés de compte manquant. Pour cela, cliquez sur l’onglet « Initialiser mon compte bancaire » qui apparaît en haut de l’onglet Pilotage. Vous pourrez ainsi envoyer vos relevés au format PDF (uniquement des PDF originaux, pas de photocopie ou de scan) de tous les mois manquants. Grâce à son intelligence artificielle, Indy intégrera toutes les transactions à votre comptabilité et classera plus de 90% d’entre elles dans la bonne catégorie comptable automatiquement.

3️⃣ Remplissez les étapes de votre clôture fiscale

Pour calculer les montants à déclarer sur votre avis d’imposition 2042-C-PRO, vous devez terminer les étapes de clôture de votre déclaration 2035. En effet, la 2042-C-PRO reprend votre revenu imposable, votre revenu exonéré et vos plus-values nettes à long terme, calculés dans votre 2035. Ces étapes de clôture sont disponibles dans l’onglet “À faire”.

4️⃣ Retrouvez la 2042-C-PRO éditée par Indy

Une fois toutes les étapes terminées et votre déclaration 2035 clôturée, rendez-vous dans l’onglet “Documents”. Vous y trouverez toutes les déclarations et tous les documents édités par Indy, dont la DAS2, votre déclaration de TVA, le FEC… Pour afficher toutes les informations concernant votre déclaration 2042-C-PRO, cliquez sur “Visualiser”.

5️⃣ Vous avez toutes les informations pour remplir facilement votre déclaration fiscale sur votre espace personnel impot.gouv.fr !

Dans cet onglet, Indy vous présente les montants et les cases de la déclaration 2042-C-PRO auxquels ils se rapportent. En effet, Indy n’a pas encore accès à votre espace particulier impot.gouv.fr mais vous guide quant aux cases à annoter ! Vous devez alors vous connecter et compléter aux bons endroits avec les montants qu’Indy a calculés pour vous. Vous trouverez la déclaration d’avis d’imposition 2042-C-PRO dans l’onglet annexe de votre déclaration de revenu de votre foyer.

FAQ – Questions fréquentes

Comment télécharger le formulaire 2042-C-PRO ?

Le formulaire de déclaration de revenus complémentaire est disponible sur le site impot.gouv.fr. Afin de déclarer l’ensemble des revenus de votre foyer fiscal il est nécessaire que vous vous connectiez à votre espace particulier pour transmettre à l’administration fiscale la déclaration 2042 ainsi que ces annexes. Il est également possible de trouver un exemplaire vierge du formulaire sur le site du gouvernement, voici la version à remplir en 2024 ici.

Qu’est-ce que le versement libératoire ?

L’option pour le versement libératoire est une option dont peuvent bénéficier les auto-entrepreneurs afin que vos revenus n’alourdissent pas l’impôt sur le revenu de votre foyer. En l’échange de cotisations sociales légèrement augmentées (augmentation de 2,2% pour les prestations de service) l’argent que vous encaissez dans le cadre de votre activité professionnelle, votre chiffre d’affaires, ne sera pas intégré au calcul de l’impôt sur le revenu de votre foyer. Votre impôt est donc payé via un taux fixe lors de votre déclaration de chiffre d’affaires à l’Urssaf. Pour en bénéficier il faut que votre revenu fiscal de référence de l’année N-2 soit inférieur à 25 710 € par part de quotient familial.

Quand est-ce que vous recevrez votre avis d’impôt sur le revenu ?

Suite à votre déclaration 2042 et ses annexes toutes les informations sont transmises à l’administration fiscale française. Si vous faites partie des indépendants ayant effectué votre déclaration en ligne vous recevrez un mail dès que votre avis dématérialisé figurera dans votre espace particulier impot.gouv. Pour les personnes ayant fait leur déclaration par voie postale, vous recevrez toutes les informations sous format papier. Vous êtes généralement prévu entre fin juillet à fin août :

- si vous bénéficiez d’un remboursement ;

- si vous devez régler une somme complémentaire ;

- ou bien si vous n’avez rien à payer.

Vous avez davantage de questions sur la déclaration 2042-C-Pro ? N’hésitez pas à utiliser l’espace commentaire, l’équipe Indy vous répondra avec plaisir ! 🤝

Bonjour, je suis infirmier libéral remplaçant.

J’ai exercé en ZFU et effectué donc mon abattement fiscal sur ma déclaration de revenu.

J’ai un doute concernant ma déclaration DSFU.

Mon compte ne me permet pas de remplir la case DSFA afin d’y reporter l’abattement de ZFU.

Dois-je donc indiquer mon chiffre d’affaire soumis a cotisation sociale entièrement en case DSGA ?

Ou dois-je y répercuter l’abattement relatif à la ZFU ?

Ou fais-je complètement fausse route …

Bonjour, concernant un avocat (micro-BNC), dans la case DSCA (cotisations sociales obligatoires), faut-il renseigner les cotisation URSSAF (maladie + allocations familiales) + cotisations retraite CNB ?

Ou seulement les cotisations URSSAF (maladie + allocations familiales) ? Si les cotisations retraite CNB sont à intégrer : est-ce que c »est uniquement certaines ? (exemple : cotisation retraite de base).

Merci

Bonjour Patrick,

Vous devez y intégrer les cotisations Urssaf + les cotisations retraite de la CNB. Il s’agit des cotisations déductibles seulement (retraire de base + complémentaire sont bien déductbile par exemple).

Bonjour, je n’ai toujours pas finalisé ma déclaration d’impôts sur le revenu 2022. Je suis infirmière libérale remplaçante en regime BNC. Je n’y comprends rien avec cette nouvelle déclaration. j’ai un message d’erreur sur ma déclaration car le montant en DSGA est supérieur à celui indiqué sur ma 2042. Sur la 2042 j’ai indiqué le montant correspondant à la ligne 46(CP). Comment faire pour contourner ce problème ? mon expert comptable ne sait pas, c’est la 1ère fois que j’ai à compléter cette PAMC. Je suis plus que hors délais. Je vous remercie par avance pour votre précieuse aide. Bien cordialement.

Bonjour Laurence,

Ce message d’erreur peu apparaître si vous n’avez pas coché la case “Revenus non commerciaux professionnels” au début de votre déclaration. Je vous invite à vérifier si vous avez bien coché cette case. 🙂

Bonjour, j’essaie de finaliser ma déclaration d’impôts sur le revenu 2022. Je suis infirmière libérale remplaçante en regime micro bnc et je ne sais pas si je dois mettre dans une case ce que j’ai payé à l’urssaf en 2022. Je n’y comprends rien avec cette nouvelle déclaration.

Bonjour Audrey,

En tant que professionnel PAMC, vous devez remplir la case DSCA avec vos cotisations obligatoires 2022. Je vous invite à lire notre notice détaillée sur la déclaration sociale.

Bonjour, je suis médecin remplaçante, et inscrite au régime simplifié des remplaçants RSPM, les impôts ont d’emblée cocher la case PAM C.

Est ce que je dois déclarer également mon chiffre d’affaire en micro BNC?

Est ce que je dois déclarer ce que j’ai déjà payé à l’urssaf et où?

Merci beaucoup à vous

cordialement

Bonjour Pauline,

Au régime RSPM, vous devez déclarer vos revenus liés en case DSBA. Si vous avez des revenus conventionnés hors RSPM, ils sont à déclarer en case DSGA.

Les cotisations URSSAF payés en 2022 sont à indiquer en case DSCA. 🙂

Bonjour,

je suis instit, mariée a un medecin et sur la 2042C pro je suis cochée comme étant affiliée PAMC. Impossible de décocher mon nom pour cocher le nom de mon mari . Du coup il ne peut pas déclarer ses cotisations sociales

Une idée?

mille merci

Bonjour Céline,

C’est un mauvais paramétrage de votre déclaration. Il vous faut contacter le service des impôts pour effectuer une modification 🙂

Vérifiez également en amont, lorsque vous choisissez les annexes, que ce n’est pas votre nom qui est coché quelque part pour le régime PAMC.

Je suis non résidente en France. J’habite a Geneve (CH).

Je suis propriétaire d’un appartement de 3 pieces, meublé a Collonges Sous Salève,

(Numero fiscal : 05 15 060 848 442)

Je le loue depuis le 1er août 2022.

Pouvez me dire quel formulaire je dois remplir pour le déclarer.

Avec mes remerciements et meilleures salutations

Bonjour Martine,

Notre blog est spécilisé pour les professionnels indépendants. Nous n’avons pas les connaissances nécessaires pour vous aider en tant que particulier.

Très bonne journée à vous

Bonjour,

Médecin généraliste remplaçante dans un cabinet médical en ZFU depuis plus de 6 mois, je bénéficie des mêmes exonérations que les collègues que je remplace.

Je peux donc bénéficier de 15000 euros défiscalisé. Au micro BNC, vous indiquez qu’il faut noter les recettes exonérées d’impôts en ZFU abattues de 34% soit 15000*0,66 = 9900 à indiquer dans la case 5HP. Mais en 5HQ dois je mettre mes recettes totales de l’année sans l’abattement de 34% incluant les 15000 € défiscalisé ou le CA – 15000 sans l’abattement?

Idem pour la case DSCA, je trouve des infos discordantes expliquant qu’il faut inclure la CSG et CRDS dedans….

Merci de votre aide

Bonjour Jennifer,

En case 5HQ, vous devez indiquer votre CA global sans compter les abattements : ni l’abattements de 34%, ni l’abattement ZFU. Il faut suivre la règle « Recettes = honoraires + gains divers – honoraires rétrocédés à vos remplaçants ».

Pour la case DSCA, il ne faut pas inclure la CSG, la CRDS, la cotisation formation professionnelle et la cotisation URPS. Nos informations viennent de la notice officielle des impôts.

Bonsoir,

Je suis en micro-bnc et j’ai suivi vos instructions pour remplir le déclaration. J’avai recu mes appels de cotisation cet été qui semblaient corrects. Pourtant, j’ai recu des nouveaux appels de cotisations ces jours-ci de l’urssaf et de la caisse de retraite alors que je n’ai fait aucune nouvelle déclaration, ces nouveaux appels me demandent des sommes aberrantes, ma base sociale étant calculée à partir de mon CA au lieu de mon BNC, comment y remedier?

Bonjour Estelle,

Les documents reçus ces dernières semaines de l’Urssaf sont les régulations de l’année dernière. Si vous êtes en début d’activité, il est normal que ces rattrapages soient élevés. Si vous soupçonnez une erreur de calcul, je vous conseille de prendre rendez-vous avec un conseiller Urssaf pour lui expliquer le problème, et voir avec lui comment résoudre la situation. Peut-être que votre régime fiscal (micro-BNC) a été mal renseigné de leur côté ?

Bonjour,

Je suis dirigeant de SASU à L’IS. Je me verse une salaire et le reste en dividendes à la flat tax ( 30% ).

Dois je remplir la case DSAA? ( Qui apparemment m’imputerait des charges supplémentaire, environ 20% en plus )

Je vous remercie.

Bonjour Adrien,

En tant que dirigeant de SASU à l’IS, vous avez le statut de dirigeant salarié et ne remplissez donc pas la partie sociale de la déclaration 2042. Vous n’avez pas à remplir la case DSAA. 🙂

Bonjour, je suis un peu perdue en ce qui concerne la partie sociale de la déclaration.

Je suis travailleur indépendant et déclare sous le régime de la micro-BNC.

Que dois-je exactement déclarer dans les cases DSCA et DSDA ?

J’ai cru comprendre que les sommes versées à l’URSSAF et la CIPAV en 2021 devaient être indiquées en DSCA mais certains sites mentionnent qu’il faut déduire de cette somme la CSG non déductible, d’autres non.

Et que déclarer en DSDA ? La CSG déductible ?

Merci pour votre aide.

Bonjour Sylvia,

En case DSCA, vous devez bien indiquer les sommes versées à l’URSSAF et la CIPAV, sans la CSG, la CDRS et la cotisation à la formation pro.

La case DSDA est à remplir uniquement si vos cotisations sociales sont négatives, c’est à dire si vous avez reçu un remboursement de cotisations plus important que ce que vous avez payé. Sinon, indiquez 0. 🙂

Bonjour,

Collaboratrice libérale vétérinaire en micro BNC fiscal n’ayant pas droit au régime micro social , pour ma première année d’exercice en 2021, je remplis ma 1ère déclaration sociale:

pour la case DSEA des cotisations facultatives, dois-je remplir mes cotisations facultatives ou cela ne vaut que pour les BNC au régime fiscal réel ( 2035) et dans ce cas je ne la remplis pas? Malheureusement, ni l’Urssaf, ni les Impôts, ni mon AGA ne m’a répondu à ce jour.

De même, puis-je déduire ma CSG déductible fiscalement quelque part dans ma 2042 ou cela est également réservé le régime réel?

Un grand merci!

Bonjour Marjorie,

Dans l’ancienne déclaration, les micro-BNC ne devaient pas déclarer les cotisations facultatives, je vous dirai donc de ne pas remplir cette case. Vous ne pouvez également pas déduire en plus la CSG, elle est comprise dans le forfait de 34% pour charges du régime micro. 🙂

Bonjour,

Si je coche la case 5AO pour déclarer la cessation de mon activité, quelle sera les répercutions ?

Vont-ils fermer mon entreprise par exemple ?

Bonjour,

Cocher cette case ne vaut pas une déclaration de cessation d’activité. Vous devrez le faire vous-même sur le site de l’Urssaf. Si vous cochez cette case, les impôts vont enregistrer votre cessation, ce qui ne sera pas le cas côté Urssaf et vous risquez des complications administratives (comme ne plus pouvoir déclarer vos impôts professionnels l’année suivante).

Bonjour,

sur cet article de blog consacré à la 2042 C pro, je lis

« Cas particulier : la part déductible de vos cotisations Madelin et PERCO sont à intégrer dans la case 6QS (ou équivalente) de la déclaration 2042 classique, et non dans la 2042-C-PRO. »

et plus loin

« DSEA/DSEB : indiquez vos cotisations sociales facultatives Loi Madelin. »

Du coup, on les indique dans la 2042 C pro, ou pas ?

Bonjour Jérôme,

La partie déclaration sociale (case DSEA/DSEB) ne fait pas partie intégrante de la 2042-C-PRO. Il faut donc bien déclarer deux fois ces cotisations, dans la déclaration 2042 classique et dans l’annexe sociale. Nous avions beaucoup de question au sujet de l’annexe sociale, c’est pourquoi nous l’avons rajouter ici. 🙂

Bonjour, Concernant la déclaration sociale unifiée pour les praticiens n’ayant pas opté pour le régime PAMC.

Faut il, en micro BNC, déclarer le montant des recettes avec l’abattement des 34% ?

Enfin je me posais une question, je n’arrive pas à trouver de réponse claire.

En micro BNC : la base de calcul de l’impot sur le revenu = BNC – l’abattement de 34%.

Et pour le calcul des cotisations sociales, la base de calcul = BNC ou BNC – l’abattement de 34% pour les charges ?

Je vous remercie de pouvoir m’éclaircir sur ces 2 points, Je n’ai trouvé de réponse claire nulle part.

Cordialement,

Bonjour David,

Il faut déclarer votre CA en micro-BNC, sans l’abattement de 34%.

L’assiette sociale en micro BNC correspond au CA – l’abattement de 34% + une majoration de 15%. 🙂

Bonjour Valentine,

En tant que kiné libérale, est-il possible de faire passer les restaurants à l’étranger en frais pro ( confrères ou non) de même pour les cadeaux ?

Concernant la location de logement et de voiture dans les dom tom dans le cadre du travail, la totalité passe dans les charges ou seulement une partie ? ( si oui dans quelle mesure )

Merci d’avance pour votre réponse

Bonjour Natacha,

Restaurants et cadeaux peuvent en effet être déductibles si ces frais sont bien dans l’intérêt direct de votre entreprise. Le barème des frais de repas s’applique également. Vous trouverez ici plus d’infos sur les frais de repas et de restaurant, et ici plus d’infos sur les cadeaux.

Pour la location de véhicule et logement, idem : il faut que ces dépenses soient en lien avec votre activité professionnelle (remplacement dans les DOM TOM par exemple) pour être totalement déductible. Si vous partez en vacances et en profitez pour travailler, alors non vous n’avez pas la possibilité de déduire ces frais. 🙂

bonjour Valentine

salarie dans une entreprise et en plus une micro bnc ( minage de crypto monnaie )

en plus de la declaration 2042 dois je declarer autre chose ?

merci

Bonjour,

Vous devez en effet remplir la 2042 et son annexe C-PRO. Si vous êtes sous le statut de la micro-entreprise (ex auto-entreprise), les déclarations sont à faire chaque mois ou trimestres auprès de l’Urssaf. Vous pouvez également être assujetti à la TVA et faire alors cette déclaration (par mois, trimestre ou une fois par an suivant votre CA).

bonjour

mon mari vient de créer son entreprise individuel dans le bâtiment, pour la 1ér fois il veut faire sa déclaration pro, que dois -je marqué et quel case remplir en sachent qu’il n’as rien perçue et l’ursaaf le demande ses cotisation? que dois-je faire?

Bonjour,

S’il s’agit d’une entreprise individuelle dans le bâtiment, votre mari est donc au régime BIC. Il doit remplir la partie « Revenus industriels et commerciaux professionnels » de la 2042-C-PRO. Concernant les cotisations Urssaf, un forfait est en effet demandé la première année, même si vous ne gagnez rien. Vous pouvez voir directement avec eux si un échéancier est possible pour étaler les cotisations.

Bonjour et merci pour votre site et vos services. Je suis en BNC en micro-entreprise. Habituellement je rempli le dsi case XE (chiffre d’affaire) et XI (cotisations obligatoires).

Pour la déclaration sur 2020, j’ai rempli HQ (surtout pas la 5HY) et la DSCA. Cette dernière est-elle indispensable? C’est curieux à la fin de la déclaration j’ai une fenêtre qui s’ouvre qui m’informe que la dsca sera transmise à l’URSSAF.

J’ai fait une erreur quelque part?

Bonjour Jacques,

Ce message est tout à fait normal, il s’agit des données qui serviront à l’Urssaf pour le calcul de vos cotisations sociales, comme la DSI a été supprimée. 🙂

Bonjour ,

Je suis autoentrepreneur dans un Dom (martinique) , donc avec spécificité pendant 2 ans où nous sommes considérés comme travailleurs indépendants. Je suis en micro BNC sans prélèvement libératoire. Au niveau des cotisations sociales , je n’ai réglé qu’une somme pour la CFE et une retraite complémentaire ( le reste étant exonéré ici) . Je ne comprends pas quelle case me correspond sur le nouveau volet social .Pouvez-vous me venir en aide ? merci d’avance

Bonjour Alice,

La partie « Comment remplir la partie sociale de ma déclaration ? » de notre article ne vous aide pas à remplir cette partie ? D’après les informations que vous me donnez, la plupart des cases ne vous concernent pas. Il vous faut indiquer ces cotisations retraite complémentaire en case DSCA/DSCB.

Si votre question porte sur la différence entre DSAE ou DSAF, nous n’en savons malheureusement pas plus, je vous invite à contacter votre Urssaf.

Bonjour

Je suis en micro bic n ayant pas opté pour le versement libératoire

J ai été en arrêt maladie du 13 janvier au 6 juin 2020 ou dois je declarer mes indemnités journaliere sur ma declaration ( je suis depuis fin juillet 2020 en invalidité catégorie 1 soir 30% d d’invalidité

Merci d avance

Bonjour Sandra,

Les IJ maladie sont à ajouter à votre revenu indépendant, et donc à déclarer dans la même case. 🙂

Certaines IJ pour maladie longue et ALD ne sont pas imposables, si c’est votre cas je vous invite à vous renseigner auprès de votre CPAM.

Bonjour, je autoentrepreneur en libéral régime BNC J’ai compris que je devais déclarer mes revenus en ligne 5HQ du formulaire 2042CPRO mais dois-je aussi les ajouter dans la rubrique traitement et salaire de la déclaration de revenu principale. Merci d’avance

Bonjour Marie-Isabelle,

Non vous ne devez pas indiquer votre revenu d’autoentrepreneur dans la rubrique « Traitements et salaires ». Celle-ci est réservée aux salariés.

Bonjour je suis entrepreneur individuelle et au régime simplifié quelle case je dois remplir car trop compliqué vu que cest ma première déclaration.merci d’avance pour votre aide

Bonjour,

Au régime simplifié, cela signifie que vous êtes en BIC ? Dans ce cas, c’est la case 5NA (si vous avez une OGA) ou 5NK (si pas d’OGA).

Bonjour Valentine,

Je suis Loueur en Meublé Non Professionnel (LMNP) et étant donné que nous avons beaucoup de charges, notre activité est géré par le Cabinet d’Expert Comptable au réel….L’expert comptable qui s’occupait de nous est parti pour laisser la place à un autre expert.

La situation est que : Nous avons des déficits fonciers à imputer…L’ancien expert comptable retranchait une partie de déficit dans le bénéfice qui s’élevait à 0 €. Il notait 0 € sur la ligne 370 de la 2033, et 0 € sur la ligne 5 NK de la 2042 C PRO, tout en déduisant bien sûr le montant qui rendait le bénéfice à 0 € du total des déficits fonciers.

Le nouvel expert lui fonctionne autrement : Sur l’exercice 2019, il ne déduit pas de déficit foncier. Il me demande de déclarer le montant du bénéfice (6361€) sur la ligne 5 NK de la 2042 C PRO, et il note : 6361 € sur la ligne 352 de la 2033 B et 6361 € sur la ligne 370 de la 2033 B (Ligne 370 =Résultat fiscal après imputation des déficits).

Qu’en pensez-vous Valentine, d’après vous, lequel des deux experts comptable est dans le »juste » ?

Merci pour votre réponse

Cordialement

Daniel

Bonjour Daniel,

Je ne peux hélas pas répondre à votre question. Ce blog est à destination des professionnels indépendants, en EI ou en société, mais nous ne traitons pas encore les loueurs fonciers. Je n’ai donc pas les qualifications requises pour vous répondre. Cependant, si au final votre impôt est le même, cela ne devrait pas poser problème. Si cela créer une différence, faites appel à un troisième expert pour trancher. 🙂

Bonjour

Je suis infirmière libérale . En remplissant ma déclaration fiscal j’obtiens des prélèvements sociaux en plus de mon imposition sur le revenus. Étant en micro bnc et n’ayant pas d’autres revenus je ne comprends pas …

J’ai rempli la case 5HQ seulement.

Est ce normal ?

Merci par avance

Bonjour Laura,

Avez-vous bien vérifié que d’autres cases n’ont pas été pré-remplies dans votre déclaration ? Vérifiez notamment la case 5HY, qu’il ne faut surtout pas remplir. Vos cotisations sociales sont normalement calculées avec la DS PAMC.

Bonjour ,Ayant une licence de taxi en location gérance et étant en retraite je déclare un Bic dans la case 5NI , dois je le renoter dans la case 5 NY ? Est-ce nouveau car c’est la 1ere année que l’on me le demande . Merci davance

Bonjour Rodolphe,

Pourquoi en case 5NY ? Cette case sert à déclarer un déficit, cela ne semble pas être votre cas.

Bonsoir,

Je suis infirmière libérale remplaçante en ZFU (me permettant de bénéficier d’un abattement de 60%). Si je comprends bien, si mon CA 2019 est de 100. Je dois mettre 100 en case 5HQ et 26.4 (abattement de 60% ZFU puis 34% Micro BNC) en case 5HP?

En vous remerciant d’avance,

Vanthary

Bonjour,

Vous devez indiquer en 5HQ votre bénéfice non exonéré, soit 40 dans votre exemple.

Bonjour .je suis aidante de mon conjoint et à ce titre je perçois une indemnité de la MDPH .cette indemnité est à déclarer en tant que BNC sur formulaire 2042c pro .

Nous faisons une déclaration commune quelle case dois je cocher sur ce formulaire .

Merci .

Bonjour Martine,

L’indemnité que vous percevez est-elle la PCH ? Si c’est le cas, cette aide n’est plus imposable depuis cette année, et cela s’applique aux revenus de 2019. Vous ne devez donc pas la déclarer aux impôts.

Bonjour, je suis chauffeur de taxi savoir quelle case il faut cohé. Merci

Bonjour,

Vous devez remplir la case des Revenus Industriels et Commerciaux Professionnels.

Bonsoir,

Je suis sous le régime micro-BNC . J’ai effectué des remplacements en tant que kiné dont un en ZFU (me permettant de bénéficier d’une exonération de 40%).

Dans la case « Revenus nets exonérés » (5HP): je dois mettre 40% de mon CA perçu lors de mon remplacement en ZFU.

Et dans la case « Revenus imposables » (5HQ): le reste de mon CA représenté perçu lors de l’ensemble de mes remplacements dont celui réalisé en ZFU – la case « Revenus nets exonérés » (5HP). Est-ce bien cela?

De plus, pouvez-vous me confirmer que la case 5HY n’est pas à remplir?

Par avance merci beaucoup pour votre aide, je suis un peu perdue…

Bonne soirée

Bonjour Marie,

C’est exactement cela. EN 5HP apparaît la part exonérée, et en 5HQ le reste. La case 5HY n’est en effet pas à remplir. 🙂

Bonjour, Cela ne me parait pas exact, j’aurais plutôt mis :

Et dans la case « Revenus imposables » (5HQ):

le reste de mon CA représenté perçu lors de l’ensemble de mes remplacements dont celui réalisé en ZFU – (la case « Revenus nets exonérés » (5HP)/0.66).

ou encore

le reste de mon CA représenté perçu lors de l’ensemble de mes remplacements dont celui réalisé en ZFU – mon CA réalisé en ZFU NON EXONERE.

Bonjour, je suis actuellement médecin généraliste remplaçante, en microBNC.

J’ai effectué des gardes en Maison Médicale Garde en zone déficitaire et j’ai une partie de mes revenus non imposables.

Ma question est: comment je remplis ma déclaration urssaf par rapport à ça svp ? Qu’est-ce que je mets en cases D et G ?

Merci de votre aide. Bonne soirée

Bonjour,

Vos revenus imposables sont à mettre en case D, et vos revenus non imposables en case G. En effet, même si ces revenus ne sont pas imposables, ils servent tout de même de base pour le calcul des cotisations sociales.

Bonjour,

Votre blog m’est d’une grande aide.

Concernant la case 5XI, j’ai crée mon activité en juin 2019, je n’ai pas travaillé au mois de septembre mais j’ai travaillé les autres mois (juin, juillet, aôut, octobre, novembre et décembre). Dois-je déclarer 6 ou 7 mois d’exercice? Merci

Bonjour Arthur,

Vous devez déclarer 7 mois, c’est le mois de début d’activité qui sert de base. 🙂

Bonjour je suis kinesitherapeute et j’ai commencé à travailler en 2019 je fais donc ma premiere declaration d’impot 2042CPRO. J’ai fait des formations en E learning pour lesquelles j’ai reçu des indemnités par les agences DPC qui sont exonerer d’impots hors j’ai cru voir qu’il fallait les declarer dans la case 5HQ car ce sont des revenus divers. Je ne comprend pas dans ce cas comment ils peuvent ètre exonerer ou faut il que je les declarent dans une autre case ?

Merci d’avance pour vos reponses

Bonjour Maxime,

Les indemnités DPC sont considérées comme un revenu, et sont donc normalement bien imposables. Où avez-vous eu l’information inverse ?

Ci-joint une source : https://www.service-public.fr/particuliers/vosdroits/F1245

Bonjour,

J’ai reçu des IJ maternité et l’allocation de repos maternel que j’ai bien déclarés dans ma 2035 en brut.

Cependant, du coup, l’impôt à la source prélevé dessus n’apparait nulle part, et je ne trouve pas de case où l’indiquer dans la 2042. Sauriez vous où je peux faire apparaitre ce chiffre? Sinon ca voudrait dire que je suis imposée deux fois dessus …

Merci d’avance.

Bonjour Estelle,

Il semble en effet que l’impôt à la source soit prélevé sur les IJ et allocation maternité pour certains professionnels. Dans ce cas, n’intégrez pas ces revenus dans votre 2035 et laissez-les dans votre 2042, avec le taux de prélèvement. Attention, parfois seule une partie des IJ ont été soumis à l’impôt, dans ce cas il faudra bien ajouter celles qui n’ont pas été imposées à votre 2035.

Bonjour,

Je suis résidente au Japon, mariée à un japonais. Je suis micro entrepreneur en bnc et mon mari travaille au japon, salaire japonais et donc n’a rien a déclaré pour les impôts en France.

Nous étions en France jusqu’en novembre 2018 et avons une déclaration commune.

Seulement lorsque je souhaite remplir ma déclaration, je coche « revenus non commerciaux professionnels » et mon mari est automatiquement considéré comme étant aussi micro entrepreneur bnc, on lui demande un numéro de SIRET, adresse etc sinon je ne peux pas continuer ma déclaration… Nos situations ne sont apparemment pas différenciées…. Je suis bloquée

Merci pour votre aide.

Bonjour,

Je vous conseille de contacter directement votre centre des impôts pour en savoir plus, il s’agit peut être d’un simple bug informatique ou d’une erreur de paramétrage. Ils pourront vous aider. 🙂

Bonjour, je suis sous le régime micro BNC et paie mes cotisations via l’URSSAF. Dois je remplir la case 5HY ? Car j’ai pu voir que c’était automatiquement calculé par l’administration et qu’il fallait remplir seulement la case 5HQ.

Bonjour,

Vous ne devez pas remplir la case 5HY, uniquement la case 5HQ.

Bonjour, je suis médecin libéral remplaçante et je déclare en microBNC.

En 2019 j’ai reçu des IJ maladie, des IJ maternité, une allocation de repos maternel et de compléments de salaires versés par ma prévoyance (Madelin).

Ma déclaration d’impôt a été préremplie avec les salaires reçus par la CPAM. Mes IJ maladie et maternité ont donc été enregistrés automatiquement dans des revenus salariés.

Par contre mon allocation de repos maternel et mes IJ de ma prévoyance n’ont pas été enregistrés.

Sont ils imposable en régime micro BNC? Ou les rajouter?

Pour la DS PAMC, dans le cadre de la microBNC, les IJ maternité et l’allocation de repos maternel ne sont pas à déclarer (pas de réponse pour les IJ maladie et de la prévoyance pour le moment).

Merci

Bonjour,

Vous devez ajouter l’allocation et les IJ de prévoyance à votre chiffre d’affaires micro-BNC, directement sur la 2042-C-PRO.

Pour la DS PAMC, ces montants font partie de votre chiffre d’affaires, il n’y a donc pas besoin de les inclure ailleurs.

Bonjour

je suis en ZFU depuis le 1 /01 / 2020 , pas les années précédentes

Est ce que sur ma déclarations 2042 je peux mettre l’exonération de 50 000 euros ?

Merci

Bonjour Philippe,

Non, la déclaration 2042 de cette année concerne les revenus de l’année 2019. Vous pourrez indiquer votre revenu exonéré l’année prochaine.

Bonjour,

Je suis en régime micro-BNC et j’ai donc complété la case 5HQ et 5HY avec l’abattement forfaitaire de 34%.

Lors de ma déclaration d’impôts, je dois payer des prélèvement sociaux mais dans mon montant indiqué en 5HY j’ai déjà eu des prélèvements mensuels de l’URSAFF. Est-ce normal de payer des prélèvements sociaux ?

Merci

5HY, ca concerne une activité qui n’est pas déjà soumis aux organisme sociaux. Je remplis 5HQ et rein en RHY

Merci, Alain, pour cette information difficile à trouver.

Je confirme, pour avoir déjà fait l’erreur ! Et chaque année je me repose la même question… C’est bien 5QH et rien dans 5HY.

Bonjour Anne,

Comme indiquer dans l’article, vous ne devez pas remplir la case 5HY 🙂

Bonjour, merci de cet article qui est très intéressant. Moi-même, je suis en micro bnc. En 2019 pour les revenus 2018 (début d’activité), j’ai rempli les cases 5HQ et 5HY. Avec l’année blanche, aucun impact. Aujourd’hui, et grâce à cet article, je n’ai pas rempli la 5HY, mais j’ai des « prélèvements de solidarité net » et « CSG-CRDS patrimoine » à payer. Je pense qu’il s’agit d’une conséquence de l’erreur de 2018. Est-ce exact ? Merci de votre aide.

Bonjour Laury,

Je ne peux pas vous dire si cela a un rapport avec votre erreur de 2019. En effet, CSG et CDRS patrimoine me font plutôt pensé à des éléments de votre déclaration personnel. Je vous invite à contacter les impôts pour en savoir plus.

Bonjour,

Quand vous mettez :

« Si vous êtes au régime réel BNC alors que votre chiffre d’affaires est inférieur à 70 000 € et que vous adhérez à une AGA, vos frais de comptabilité sont soumis à une réduction d’impôt à hauteur des ⅔ de leur montant. Ils prennent en compte l’adhésion à l’AGA, les frais de fournitures ou encore l’abonnement à un logiciel de comptabilité comme Georges, le robot comptable. Les ⅔ de ces frais sont donc à indiquer en case 7FF. ……… cela ne concerne en rien les frais kilométriques (si choix frais réels ou forfait kilométrique) mais plus les frais de dépenses courantes ? Merci pour votre retour et votre patience 😉

Bonjour,

Cette phrase concerne uniquement les frais liés à la tenue de votre comptabilité (logiciel, comptable, etc) et n’ont en effet pas de lien avec les frais kilométriques.

Bonjour,

Je suis en profession libérale sous le régime micro BNC. J’ai créé mon entreprise BNC en Juillet 2019. Dois je dans la déclaration 2042 C PrO remplir la case 5XI concernant le nombre de mois d’exercice ? Sachant que j’ai pas arrêté mon activité. Dois je compter le nombre de mois entre la date de création (juillet) et la fin de l’année fiscale 2019 donc 5 mois ?

Merci d’avance,

Bonjour,

En effet vous devez remplir cette case avec le nombre de mois entre juillet et la fin de l’année. Mais attention je compte 6 mois de juillet à décembre

Ah oui désole c’est de Aout à Décembre (je me suis trompé). Merci beaucoup pour votre réponse.

Bien à vous

Bonjour, pourriez vous dans quelle case je dois reporter le montant de mes chèques CESU sur ma 2042c Pro svp? je vous remercie par avance.

Bonjour Claire,

Les chèques CESU sont réservés aux particuliers, ils sont donc à indiquer dans votre 2042 classique. Vous pouvez demander conseil à votre AGA pour en savoir plus.

Bonjour,

Diplômée d’une profession libérale en Juillet 2019. J’ai réalisé des formations professionnelles auxquelles j’ai reçu des rémunérations imposables (FIFPL et DPC). Ces formations ont été réalisées en fin d’année 2019 mais les rémunérations ont été versées sur mon compte en février 2020. Dois je déclarer ces gains divers sur ma déclaration 2019 dans la 2042 C PRO, ou dois je le faire l’année prochaine (déclaration revenus 2020) étant donné que j’ai reçu les sommes en 2020 ?

Merci d’avance.

Bonjour Céline,

Si vous avez touché ces rémunérations en 2020, elles devront apparaître sur votre comptabilité 2020 et donc sur la déclaration de l’année prochaine 🙂

Bonjour,

Médecin secteur1.

Nous avons droit à des formations rémurérées (DPC). Une collègue « syndiquée » me dit que les recettes issues de ces formations sont déductibles en « crédit d’impôt formation ». dans quelle case cela rentre-t-il?

Merci.

Bonjour Thibault,

Il existe en effet un crédit d’impôt formation, mais il n’est pas calculé sur les recettes, il s’agit d’un forfait heure. Voici le texte du service public qui vous explique tout : https://www.service-public.fr/professionnels-entreprises/vosdroits/F23460

Bonjour ! J’ai fait la même erreur depuis 2013 dans ma déclaration 2042 CPRO BNC :

j’ai coché 5QI au lieu de la case 5QC, du coup je n’ai pas eu l’abattement de 25% bien qu’adhérente depuis 30 ans à l’ARAPL… J’ai pu faire modifier 2016/17/18 mais n’y a t-il aucun recours pour les années 13/14/15 ? Merci pour votre réponse !

Bonjour Christine,

Je vous conseille de contacter l’ARAPL pour leur demander si un recours est possible de leur côté, ou d’appeler directement le service des impôts des entreprises.

Bonjour,

lorsque l’on est en collaboration, devons nous indiquer le montant du CA avant ou après déduction des rétrocessions que nous redonnons?

Merci beaucoup

Bonjour Camille,

Si vous êtes en micro-BNC, il faut indiquer le CA avant la déduction des rétrocessions, et si vous êtes au réel, votre bénéfice après la déduction des rétrocessions.

Bonjour,

J’aimerais juste m’en assurer : Est-ce bien de la redevance de collaboration dont vous parliez dans ce post ?

Je suis en micro-BNC et en collaboration, je reverse une redevance de collaboration à ma titulaire : cette redevance est donc comprise dans le CA (dans la 2042 C Pro), montant qui sera déclaré ?

D’avance, merci !

Bonjour Aurore,

Oui en effet, il s’agit des redevances de collaboration, qui sont comprises dans votre CA à déclarer sur le 2042-C-PRO.

Bonjour,

Je me permets une longue remarque.

A la lecture de la notice de la 2035

(https://www.impots.gouv.fr/portail/files/formulaires/2035-sd/2019/2035-sd_2562.pdf),

en haut de la page 7 je peux lire :

« – pour la contribution économique territoriale, les redevances de collaboration – et elles seules – constituent des rétrocessions

d’honoraires »

Le fisc considère donc que les 2 peuvent être synonymes au moins dans certains cas ?

Et dans ce cas, si je veux opter pour le micro-BNC, à la lecture de la notice 2041-gq page 7 :

(https://www.impots.gouv.fr/portail/files/formulaires/2041-gq/2018/2041-gq_2354.pdf)

« Doivent être également retenues les recettes accessoires ayant un lien avec l’exercice de la profession, comme les remboursements de frais reçus de la clientèle, les produits financiers et indemnités diverses se rattachant à l’exercice de la profession, à l’exclusion notamment des débours payés pour le compte des clients, des honoraires rétrocédés à des confrères et des recettes exceptionnelles provenant de la cession d’éléments d’actif ou de transfert de clientèle. »

Ne devrais-je pas comprendre que les redevances de collaboration que je reverse à ma titulaire doivent être exclues des recettes retenues pour la déclaration micro-BNC ?

De plus, si on considère juste la vraisemblance de l’opération : les redevances de collaboration étant en général comprises entre 20 et 30% des recettes, si elles n’en sont pas exclues pour le calcul des 34% de charges forfaitaires, il est improbable de n’avoir que 4 à 14% de charge et aucun collaborateur n’a alors intérêt à utiliser le régime micro-BNC.

Validez-vous votre réponse en regard de ces éléments ?

Merci bien.

Bonjour Aurore,

Les redevances de collaboration font effectivement partie des charges du micro-BNC, et sont inclues à ce titre dans les 34% d’abattement forfaitaire. C’est pour cela qu’il est déconseillé aux professionnels en collaboration de choisir le régime micro-BNC quand ils sont éligibles. Selon votre raisonnement, vous considérez en premier que les redevances de collaboration sont considérées comme des rétrocessions d’honoraires. Le second paragraphe que vous me citez précise que ces mêmes rétrocessions doivent être inclus dans le micro-BNC. La phrase « à l’exclusion notamment (…) » ne concerne que les débours payés pour le compte de client, ce qui n’est le cas que dans des professions très spécifiques.

Bonjour,

Exerçant une profession libéral sous le régime micro BNC, les indemnités de maternité doivent elles être déclarées ? Si oui où ? Comprises dans le bénéfice total comme gains divers ?

Merci de votre retour.

Bonjour,

Les indemnités de maternité doivent en effet être déclarées conjointement à votre bénéfice total, en gains divers 🙂

Merci .

Pourtant sur le site du RSI il est indiqué que pour les contribuables soumis au régime fiscal des micro entreprises les allocations et IJ perçus ne sont pas imposables. Il est ajouté que lesdites sommes n’ont donc pas à figurer dans le chiffre d’affaires micro reporté.

Je vous avoue que je m’y perds

Bonjour,

En effet, je suis allée un peu vite en lisant votre commentaire. Pour les régimes micro-BNC, les allocations et indemnités journalières ne sont pas imposables.

Bonjour, étant en micro bnc professions libérales, convient-il de remplir la 5HY (en plus de la 5HQ) avec mes revenus avec abattement de 34%?

Je suis soumis à la DSI et URSSAF etc. Merci

Bonjour Marie,

Si vous remplissez déjà la DSI, vous ne devez remplir la case 5HY.

Bonjour Valentine;

Est ce que les frais de déplacement sont compris dans les gains divers? Dans ma comptabilité:

– Total honoraires = X

– Frais de déplacement = Y

– Honoraires rétrocédés à mes remplaçants = Z

Pour faire le calcul de la case 5 HQ il faut donc faire « X + Y – Z » ou « X – Z » ?

Merci de votre aide.

Cordialement;

Sandra

Par rapport a ce question je voulais aussi savoir si les revenues du FIFPL et DPC sont aussi à rajouter dans les gains divers.

Merci encore

Bonjour Sandra,

Oui tout à fait, ils sont à ajouter en gains divers. Vous aurez plus de renseignements dans cet article : https://www.indy.fr/blog/formation-dpc-professionnel-liberal/

Bonjour Sandra,

Les frais de déplacement dont vous parlez sont ceux de votre relevé SNIR ? Dans ce cas, il faut bien les additionner aux honoraires, et enlever les honoraires des remplaçants, soit votre premier calcul « X + Y – Z ».

Merci Valentine; Je me trouve donc avec un écart de plus de 7000€ entre le CA réel (ce sont les chiffres justifiables du logiciel du cabinet) et le CA SNIR. Dois-je mettre dans la 5 HQ mon CA réel ou celui du SNIR? Quels sont les risques de choisir l’une ou l’autre? Je vous remercie trop pour votre aide dans ce sujet.

Cordialement;

Sandra

Bonjour Sandra,

Vous devez indiquer votre CA réel, celui du SNIR prend également en compte les honoraires gagnés par vos remplaçants.

Bonjour Valentine,

En ce qui concerne l’effacement de l’impôt 2018, comment remplir les cases ? pour que le montant imposable ne soit que le dépassement par rapport aux3 dernières années ?

Exemple : Bénéfices 2015 = 27970 € ; bénéfices 2016 = 29850 € et bénéfices 2017 = 37459 €. Pour l’année 2018 = 62986 € soit un dépassement de 25437 € par rapport à 2017.

Seulement quand je rempli, les cases normalement en mettant le montant du bénéfice de 2018 soit 62986 € j’ai l’impression que le montant de l’impôt n’est pas calculé sur le dépassement soit = 25437 €.

Peux-tu m’aider ? J’espère avoir été clair…

Bonjour,

Il vous faut bien indiquer vos bénéfices exactes pour chaque année, sinon cela serait considéré comme de la fraude. Concernant le calcul de l’impôt, nous ne pouvons hélas pas vous renseignez davantage. Seul le service des impôts des entreprises pourra vous donner plus d’informations sur le calcul et les montants pris en compte.

bonjour

infirmière en libérale je galère bien, c’est la première fois que je fais cette déclaration.

pouvez vous me dire si ce que j’ai rempli est bon :

en case 5QC bénéfice 2018

en case 6QS pour loi madelin

et c’est tout !

ça me parait trop simple …

où met-on les indemnités kilométriques ? est ce qu’on doit déduire des charges ou autre ? frais téléphone par exemple ?

a quoi sert le résultat comptable ?

je suis perdue

merci de votre retour, …

Bonjour Sophie,

Si vous êtes au régime de la déclaration contrôlée et que vous avez bien rempli une déclaration 2035, vous n’avez en effet que les cases 5QC et 6QS a remplir. Tout ce qui est indemnités kilométriques, charges déductibles et autres sont indiqués dans votre 2035, pour justement calculer votre bénéfice 2018 à mettre en case 5QC. Vos charges n’apparaissent donc pas dans la 2042-C-PRO mais uniquement dans la 2035.

Bonjour,

merci pour l’article et pour l’aide.

J’aurais pourtant une question:

je suis médecin remplaçant et je travaille dans une ZFU.

Dans la case 5HQ, dois-je indiquer le montant total de mes recettes ou le montant total moins le montant des revenues ZFU?

Au fait admettons par exemple que ma CF est de 30000 € dont 9000 € ZFU, dans la case 5HQ dois-je remplir avec 30000 ou 21000 € n’étant pas ces revenues imposables?

Merci

Bonjour,

Vous devez indiquer en case 5HQ uniquement votre revenu imposable, c’est à dire sans les recettes au sein de la ZFU (soit 21 000 € dans votre exemple). Les recettes que vous avez fait en ZFU (donc 9 000 € dans votre exemple) sont a indiquer dans la case juste au dessus 5HP. Le revenu dans cette case doit être net, vous devez donc faire l’abattement de 34%.

Merci beaucoup!!!

Bonsoir,

Je n’ai pas réussi à trouver cette information ailleurs, est ce que vous confirmez que l’on peut, en tant que remplaçant, bénéficier d’une exonération si l’on a remplacé en ZFu ou ZRR? C’est mon cas sur 2018 mais il me semblait que seuls les installés et les collaborateurs y étaient éligibles .

Je parle bien des retrocessions, pas sur les forfaits de permanence des soins dans ces zones.

Merci d’avance de votre réponse.

Bonjour,

En effet, les remplaçants ne peuvent pas prendre l’exonération ZRR de leur titulaire, ils peuvent cependant bénéficier de l’exonération ZFU-TE.

bonjour

en société eurl de plus de 8 ans, à l’impôt sur le revenu, pour l’année blanche je dois cocher une case sur 2042 c pro BIA puisque je n’ai pas fais plus de bénéfice que les 3 années précédentes

le hic c’est que les chiffres des 3 années précédentes sont bien indiqués mais aucune case BIA n’est présente alors ma question:

quel est le processus à indiquer pour que j’ai cette p…ain de case qui soit affiché afin de la cocher

merci beaucoup pour votre réponse car aux impôts par messagerie privé j’en suis à la 3 questions et toujours pas de réponse simple…

page 5 de la 2042 c pro (super!!!!)

indiquer la bonne rubrique (ok toi homme de l’impôt tu est sympa…)

après des heures de recherches vous êtes mon dernier recours car je n’attends plus rien de l’homme de l’impôt qui vraiment ce moque de moi

merci

Bonjour,

Sur la déclaration en ligne, la case BIA n’apparaît pas, elle est coché automatiquement par le logiciel si les CA des 3 années précédentes sont équivalents à celui de 2018. Pas d’inquiétude donc, vous n’êtes pas seul dans ce cas ! 🙂

merci beaucoup

Bonjour, je me suis installée en ZRR l »année dernière, quel changement dois-je faire sur ma déclaration s’il vous plait ?

Bonjour Hélène,

Vous devez indiquer votre revenu exonéré ZRR dans la case AW « dont exonération sur le bénéfice entreprise nouvelle » en ligne 43 de votre 2035. Si vous respectez bien toutes les conditions, ce bénéfice sera alors automatiquement exonéré.

Bonjour ,

Merci pour votre article. J’ai pourtant une question :

en déclarant en micro BNC (hors ZFU, ect..) faut-il bien remplir uniquement la case 5HQ (avec montant total sans abattement des 35%) et laisser vide les cases 5HP puis 5QB, 5QC, 5QH, 5QI de la déclaration contrôlée? Merci par avance pour votre aide, cordialement

Bonjour,

En effet, en micro-BNC et sans exonération, vous devez remplir la case 5HQ et laisser vide les autres cases, qui concernent les professionnels en déclaration 2035.

Sur ma déclaration de l’année dernière, j’ai sais mes revenus microBNC à la fois en 5HQ et en 5HY: c’est une mauvaise compréhension de ma part? Merci,

Bonjour,

Si vous remplissez une Déclaration Sociale pour votre activité d’indépendant (DSI ou DS PAMC), vous ne devez pas remplir la case 5HY. En effet, vous risquez un double prélèvement de vos cotisations sociales. Vous pouvez contacter le service des impôts pour savoir comment rectifier votre déclaration si besoin.

Bonjour,

Je suis en activité libérale micro BNC. Où noter les revenus en lien avec l’indemnisation des formations professionnelles? De quelle case s’agit il ? Merci

Bonjour,

Les indemnités reçues pour votre formation professionnelle sont considérés comme un gain divers et doivent donc être ajoutées à votre bénéfice imposable, en case 5HQ.

Bonjour

Sur l’année 2018 , j’ai travaillé 6 mois à l’hôpital puis j’ai fait des remplacements en libéral pendant 6 mois.

Je dois donc mentionner les 2 sur la 2042 et les 6 mois en libéral sur la 2042-C PRO ? Je souhaiterais prendre le régime micro BNC , est ce que je peux le faire même si je ne l’ai pas mentionné en début d’activité ?

Merci de votre réponse

Bonjour Sophie,

Si c’est le début de votre activité libérale, vous pouvez tout à fait choisir le micro-BNC. Vous ne devez donc pas remplir de déclaration 2035, mais une 2042-C-PRO avec vos revenus libéraux en effet.

Merci pour toutes ces informations claires. Cela m’a été d’un très grand secours pour remplir ma déclaration d’impôts revenus 2018 BNC.

Bonjour,

J’ai cree ma société en 2018 en date du 23/06/2018 en microbnc.

Pour la case 5XI de la déclaration 2042C j’indique 7 ou 6 mois sachant que je n’ai commencé à travailler en juilllet. C’est la date de déclaration d’activité qui prime je pense mais comme c’est en fin de mois?

Bonjour,

Vous êtes plus proche des 6 mois d’activité que des 7 mois, vous pouvez donc indiquer 6 mois.

Bonjour je viens de terminer mon internat en médecine et je débute les remplacements et les démarches administratives !

Je déclare à la fois sur mon espace particulier des impôts mon chiffre d’affaire (microBNC) et je déclare ce même chiffre d’affaire sur le cerfa 240 c PRO sur mon compte professionnel des impôts, si j’ai à peu près compris.

Merci pour votre confirmation,

Lisa

Bonjour Lisa,

La 2042-C-PRO est une annexe de votre déclaration 2042, vous la trouverez au même endroit sur votre espace particulier. Vous devez remplir votre 2042 avec les revenus de votre foyer fiscal (dont les vôtres), puis remplir l’annexe C-PRO avec ces mêmes revenus, pour préciser qu’il s’agit d’un revenu d’indépendant.

Bonjour

Avez vous fait une explication similaire à celle ci sur les déclarations des locations meublées ou non et surtout avec travaux comment les déclarer pour déduire les frais.

Merci

Bonjour Carole,

Nous n’avons pas d’article sur ce sujet, mais je prends note de votre retour et me pencherai sur le sujet prochainement !

Clair,concis. Bravo

les cotisations Madelin non retraite ne sont pas à renseigner sur la 2042, juste la 2035?

Bonjour, en effet seules les cotisations Madelin retraite sont à indiquer en case 6QS de la déclaration 2042.

Enfin une explication claire, merci Valentine <3, j'ai galéré tout le week end

Présentation et précisons utiles et très claires.

Un « rappel » est toujours bienvenu.

Merci