Chaque année, de nombreux entrepreneurs sont attirés par le statut de la micro-entreprise en raison de son affiliation au régime micro-fiscal et micro-social. Ce statut confère des avantages tels qu’une comptabilité simplifiée, des cotisations sociales peu élevées et une imposition avantageuse. Toutefois, tous les auto-entrepreneurs sont tout de même assujettis à des charges telles que les charges sociales, les impôts, la TVA, la CFE (Cotisation foncière des entreprises) et les charges professionnelles, incluant notamment les frais de déplacement professionnels. En auto-entreprise, la déduction des frais de déplacement n’est pas possible. Cependant, si vous souhaitez en obtenir le remboursement, vous pouvez par exemple les inclure dans vos facturations clients. Nous vous en disons plus à ce sujet ici 👇

Vous êtes auto-entrepreneur ? 👨💼

Confier sa comptabilité à un expert-comptable n’est pas obligatoire. Avec Indy, bénéficiez de la télétransmission de votre chiffre d’affaires à l’URSSAF et de la déclaration automatisée de la TVA ! 🤩

Essayer Indy gratuitement

📝 En résumé :

- En micro-entreprise, vous bénéficiez de l’abattement forfaitaire, vous ne pouvez donc pas déduire vos frais professionnels, dont vos frais de déplacement à l’aide de la déduction forfaitaire, des frais réels ou des indemnités kilométriques.

- Par conséquent, pour remédier à cela, vous pouvez :

- Utiliser les frais de débours ;

- Facturer les frais de déplacement à vos clients.

- Pour déterminer le tarif de vos frais de déplacement, vous pouvez :

- Utiliser le barème kilométrique ;

- Mettre en place un forfait de déplacement.

Zoom sur les frais de déplacement

Pour exercer son activité professionnelle, un auto-entrepreneur peut être amené à réaliser divers déplacements, que ce soit pour se rendre sur son lieu de travail ou rencontrer des clients. Toutefois, ces déplacements entraînent bien souvent des dépenses significatives pour le micro-entrepreneur, couvrant les frais de carburant, la réparation et l’entretien de la voiture, les péages, le stationnement et d’autres frais.

Les frais réels, une solution pour les auto-entrepreneurs ?

Les frais réels, c’est une option proposée aux indépendants pour obtenir le remboursement de leurs frais de déplacement sur présentation de justificatifs. Le principe est simple : vous collectez et conservez vos factures pour justifier vos frais réels, dépense par dépense, ticket par ticket. Par exemple, si vous effectuez vos déplacements professionnels en vélo, vous pouvez passer le prix du vélo en frais réels.

Toutefois, uniquement les indépendants à l’exclusion des auto-entrepreneurs peuvent bénéficier de la déduction des frais réels. En effet, ces derniers ne peuvent pas en profiter puisqu’ils bénéficient déjà de l’abattement forfaitaire.

Les indemnités kilométriques, une alternative pour les micro-entrepreneurs ?

Les indemnités kilométriques, c’est quoi ? Il s’agit d’une solution qui permet aux indépendants de calculer de manière précise leurs frais de déplacement à l’aide du barème kilométrique déterminé par l’Etat.

🚗 Bon à savoir !

Le barème d’indemnité kilométrique applicable en 2024 pour la déclaration de revenus du printemps prochain n’est pas encore disponible. Sa publication officielle est prévue dans un arrêté qui devrait être publié dans le Journal officiel au cours du mois de mars 2024.

Dans le cadre d’une entreprise individuelle ou d’une société, le barème kilométrique est essentiel pour permettre aux indépendants qui possèdent un véhicule à usage professionnel de se faire rembourser leurs frais de déplacement.

De plus, les frais kilométriques présentent l’avantage de tenir compte de plusieurs éléments pour calculer le coût d’utilisation d’une voiture, englobant le carburant, l’usure de la voiture (pneus, entretien, dépréciation) et la prime d’assurance. En raison de nombreuses dépenses indirectes, il n’est donc pas surprenant que les frais remboursables pour un déplacement puissent excéder les dépenses réellement engagées.

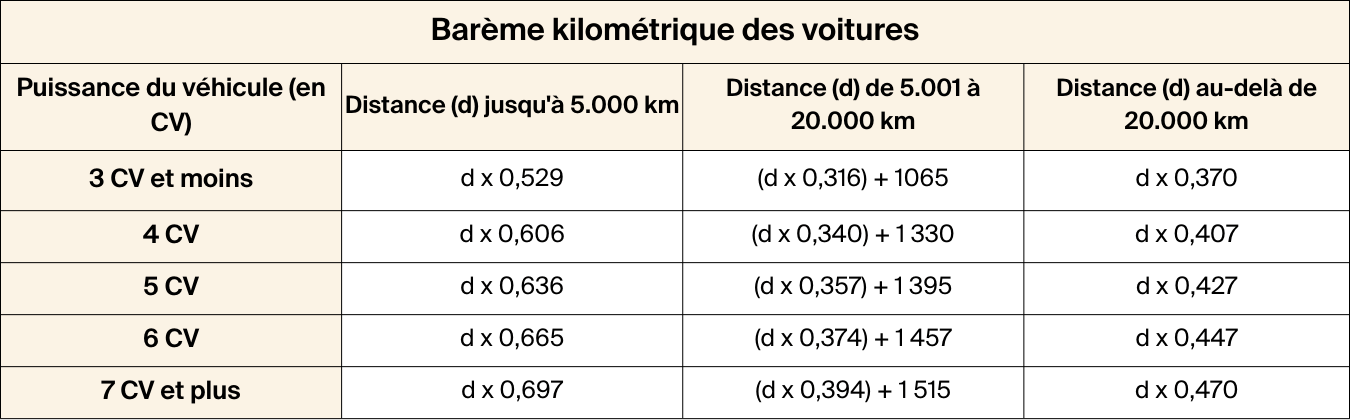

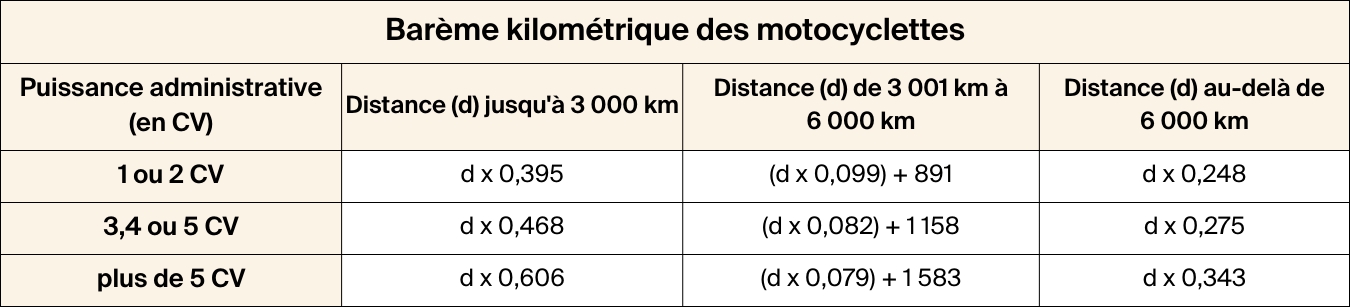

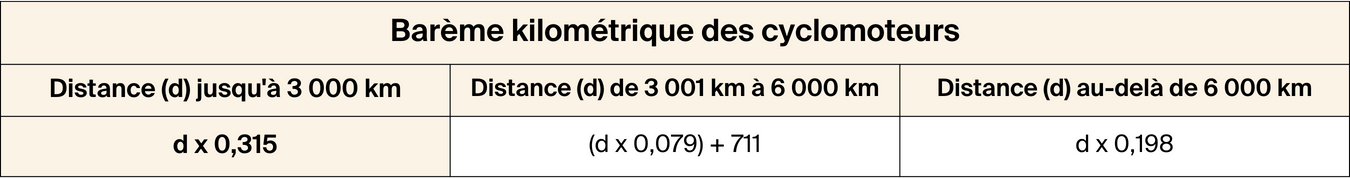

Le calcul des frais kilométriques dépend des kilomètres parcourus et de la puissance administrative du véhicule, mesurée en Cheval Fiscal (CV), variant de 3 CV à 7 CV. La formule est déterminée comme suit :

Indemnités kilométriques = la distance parcourue (d) x le coefficient du barème kilométrique en fonction des caractéristiques du véhicule utilisé.

🔋 Le saviez-vous ?

Si vous utilisez un véhicule électrique, vous pouvez bénéficiez d’une majoration de 20% sur vos frais kilométriques !

Les frais réels et les indemnités kilométriques, deux solutions impossibles en micro-entreprise

🚨 Comme mentionné précédemment, en micro-entreprise, vous bénéficiez de l’abattement forfaitaire. Par conséquent, vous ne pouvez pas utiliser la déduction forfaitaire, les frais réels ou les indemnités kilométriques pour déduire les frais de déplacement de votre chiffre d’affaires auprès de l’URSSAF ou de l’administration fiscale.

L’abattement forfaitaire

Pour les auto-entrepreneurs, l’administration fiscale applique automatiquement l’abattement forfaitaire pour calculer le bénéfice imposable et déduire les frais professionnels. Cela signifie que vous n’êtes pas imposé à hauteur de la totalité de votre chiffre d’affaires. De cette manière, il n’est pas possible pour vous de déduire une seconde fois vos dépenses professionnelles par le biais d’une note de frais par exemple.

Le taux de l’abattement varie selon la nature de votre activité. Il est déterminé comme suit :

- 71% pour les activités d’achat et de revente ;

- 50% pour les autres activités relevant de la catégorie BIC (bénéfices industriels et commerciaux) ;

- 34% pour les BNC (bénéfices non commerciaux).

Ainsi, que le micro-entrepreneur soit assujetti au régime micro-fiscal ou au versement libératoire, il ne peut en aucun cas déduire ses charges professionnelles, dont les frais de déplacement, sauf s’il opte pour le régime d’imposition réel.

💰 Petit rappel !

En tant qu’auto-entrepreneur, vous bénéficiez la première année de l’exonération de certaines charges. Pour en savoir plus, nous vous invitons à consulter l’article « Première année en auto-entreprise : quelles sont les charges ?« .

Comment obtenir le remboursement des frais de déplacement en tant qu’auto-entrepreneur ?

Les débours

Les frais de débours représentent les dépenses réalisées par un auto-entrepreneur lors d’une prestation pour le compte d’un client. Autrement dit, le micro-entrepreneur avance l’achat d’un produit ou d’un service pour un client, et ce dernier devra rembourser la somme exacte avancée. Conformément à l’article 267 du Code Général des Impôts, ces frais peuvent désormais être déduits de votre chiffre d’affaires. En effet, l’article précise que « Les sommes remboursées aux intermédiaires qui effectuent des dépenses au nom et pour le compte de leurs commettants dans la mesure où ces intermédiaires rendent compte à leurs commettants, portent ces dépenses dans leur comptabilité dans des comptes de passage, et justifient auprès de l’administration des impôts de la nature ou du montant exact de ces débours ». Pour consulter l’article dans son intégralité, nous vous invitons à consulter 👉 cette page. 👈

Pour que les frais de déplacement puissent compter comme des frais de débours, vous devez :

- Établir un contrat avec votre client (sous forme de mandat) pour détailler le montant et l’autorisation de facturer en son nom ;

- Procéder à l’achat du produit ou service au nom du client ;

- Intégrer cette dépense dans votre facture sur une ligne distincte, sans appliquer de marge.

De cette manière, les frais de débours refacturés ne seront pas pris en compte dans le chiffre d’affaires, et par conséquent, ne nécessiteront pas de déclaration à l’URSSAF.

Facturer les frais de déplacement

Autre option, pour obtenir le remboursement des frais de déplacement, vous pouvez :

- Les inclure dans votre prix de base ;

- Les ajouter directement sur une ligne supplémentaire de la facture.

🤗 Les avantages de cette méthode :

- Vous pouvez calculer les frais de déplacement comme bon vous semble ;

- Vous êtes payé pour le déplacement effectué que vous ne pouvez pas déduire.

😶🌫️ Les inconvénients de cette méthode :

- Votre client doit accepter de payer plus cher la prestation. ✨ Petit conseil ✨ : il peut être préférable d’inclure vos frais de déplacement dans le tarif global de la prestation, plutôt que d’ajouter une ligne supplémentaire. Cette démarche est certes un peu moins transparente mais le client sera moins tenté de vouloir négocier le prix ;

- La somme encaissée augmente votre chiffre d’affaires, et donc les cotisations sociales que vous devrez payer à l’URSSAF. De plus, en micro-entreprise, il existe des seuils de chiffre d’affaires, veillez à ne pas les dépasser sinon vous serez automatiquement basculé vers le statut d’entreprise individuelle.

💡 Important à savoir !

En auto-entreprise, les plafonds de chiffre d’affaires s’élèvent à :

- 188 700€ pour la vente de marchandises ;

- 77 700€ pour les prestations de services.

⚠️ Si vous constatez que vos charges (frais professionnels + charges sociales) sont supérieures à l’abattement forfaitaire dont vous bénéficiez, alors il serait plus judicieux de passer à un autre statut : l’entreprise individuelle, l’EURL ou la SASU.

À ce propos, un simulateur de revenu pour les auto-entrepreneurs est désormais disponible sur le site de l’URSSAF. Ce dernier vous permet de déterminer vos revenus selon vos cotisations et contributions sociales ainsi que vos impôts.

Comment déterminer le tarif de vos frais de déplacement ?

Pour déterminer le tarif de vos frais de déplacement, vous pouvez :

- Utiliser le barème kilométrique ;

- Mettre en place un forfait de déplacement.

Le barème kilométrique

Comme expliqué précédemment, le barème kilométrique permet de définir avec précision le montant de vos frais de déplacement. Ce dernier se base sur la distance parcourue (nombre de kilomètres) mais aussi sur les caractéristiques du véhicule utilisé.

Pour vous donner un ordre d’idée, voici pour 2024 le barème applicable pour tous vos déplacements professionnels en voiture ou en deux-roues :

Pour les voitures 🚙

Pour les motos 🏍️

Pour les cyclomoteurs 🛵

Petit cas pratique ! ✏️

Admettons que vous effectuez un déplacement de Lyon à Dijon en Peugeot 308 pour effectuer une prestation pour votre client. Entre Lyon et Dijon, il y a environ 200 km. Compte tenu que vous effectuez ce déplacement en voiture et que la puissance fiscale du véhicule est de 7 CV, vous devrez facturer à votre client pour un aller : 200 x 0,697 = 139,40€. À vous de choisir ensuite si vous décidez de facturer uniquement le montant des frais de déplacement de l’aller ou bien de l’aller-retour.

Le forfait de déplacement

Pour fixer le tarif de vos frais de déplacement, vous pouvez également instaurer un forfait de déplacement. Ainsi, en fonction de la distance effectuée, vous pouvez attribuer des montants variables. De cette manière, le client saura directement le tarif qu’il devra payer en plus de la prestation effectuée.

Cette méthode permet une transparence totale entre vous et votre client, elle permet également de vous indemniser de vos frais de déplacement.

FAQ – Questions fréquentes

Je souhaite passer au statut d’entreprise individuelle, quels frais sont compris dans les indemnités kilométriques ?

En société, les frais indemnisés concernent :

- Le coût d’achat du véhicule et de ses équipements ;

- Le carburant ;

- Les réparations ou maintenance ;

- L’amortissement du véhicule ;

- La prime d’assurance annuelle ;

- Les dépenses pneumatiques.

Cependant, les frais de péage et de stationnement ne sont pas compris dans les indemnités kilométriques.

Comment calculer les indemnités kilométriques ?

Pour calculer les indemnités kilométriques, 3 options s’offrent à vous :

- Appliquer la formule : Indemnités kilométriques = la distance parcourue (d) x le coefficient du barème kilométrique ;

- Utiliser le simulateur de calcul des indemnités kilométriques disponible sur le site des impôts ;

- Utiliser Indy ! Indy, c’est une application de comptabilité tout-en-un grâce à laquelle vous pouvez notamment traiter vos indemnités kilométriques. Pour ce faire, il vous suffit d’indiquer sur l’application vos déplacements ainsi que le type de véhicule que vous utilisez, et Indy se charge du reste.

Vous souhaitez traiter vos indemnités kilométriques avec Indy ? 🚗

Facilitez-vous la vie ! Avec Indy, fini les calculs, vos frais de déplacement sont déterminés en quelques clics seulement ! 💫

Je veux essayer Indy

Quels sont les autres frais professionnels ?

Outre les dépenses engagées liées aux déplacements, un auto-entrepreneur doit faire face à d’autres dépenses professionnelles. Celles-ci incluent notamment les frais de repas, la déduction du loyer, et l’achat de matériel.

Besoin de renseignements complémentaires sur les frais de déplacement ou un avis à nous transmettre ? N’hésitez pas à nous laisser un commentaire dans l’espace réservé ci-dessous, l’équipe Indy se fera une joie d’y répondre ! 😄

Bonjour, je suis AE, je facture mes frais kilométrique à mes clients sur la base du barème URSSAF, je dois passer à la TVA (dépassement du seuil), l’indemnité est-elle bien soumise dans mon cas la TVA comme du CA ?

Bonjour Julie,

Oui la TVA doit s’appliquer à l’ensemble de la facture, frais de déplacement inclus.

Bonjour, je suis auto entrepreneur et il m’arrive de travailler pour des missions à temps déterminées à l’étranger. Est-ce que je peux facturer mes frais de déplacements à l’entreprise ? (billet de train ou d’avion)

Bonjour Luca,

En tant qu’auto-entrepreneur, vous bénéficiez déjà de l’abattement forfaitaire. Ainsi, il n’est pas possible pour vous de facturer les frais de déplacement à l’entreprise. Pour y remédier, vous pouvez :

– Soit facturer les frais de déplacement à votre client ;

– Soit utiliser les frais de débours ;

– Soit passer au régime d’imposition réel.

Je fais 20000 km par an pour aller travailler pour mon client. Celà fait 8000 euro avec le barème kilométrique. Puis-je le déduire pour ma cotisation URSSAF ?

Bonjour Bernard,

Vous ne pouvez pas directement déduire ces frais, puisqu’en auto-entreprise un abattement forfaitaire est déjà appliqué.

Vous souhaitez déduire vos frais de véhicule pour leur montant réel ?

– Vous pouvez facturer les frais de déplacement à votre client ;

– Refacturer des frais de débours.