Le prêt bancaire professionnel constitue l’un des financements les plus couramment utilisés. En effet, certains travailleurs indépendants y ont recours notamment au moment de la création de leur entreprise. Quel est le taux d’intérêt pour un prêt professionnel ? Comment est-il calculé ? Qui peut y souscrire ? Nous vous disons tout dans cet article.

💡 Le saviez-vous ?

Indy propose désormais un compte pro 100% gratuit à destination des indépendants ! IBAN français, Mastercard physique et virtuelle, virements SEPA illimités et instantanés, etc. les services sont nombreux ! Alors, évitez les frais supplémentaires en plus des intérêts de votre prêt professionnel et profitez de cette offre totalement gratuite ! 😍

En savoir plus

📝 En résumé :

- Le taux d’intérêt d’un prêt professionnel dépend :

- Du type de projet ;

- De la durée du prêt et de son montant ;

- Du secteur d’activité de l’entreprise ;

- De la situation financière de l’entreprise ;

- De la politique actuelle de la BCE.

- Un prêt professionnel est un moyen de financement accordé à tous les professionnels, qu’ils soient des personnes physiques ou morales. La grande majorité qui y ont recours sont les travailleurs indépendants ;

- Pour obtenir le meilleur TAEG, vous devez préparer un dossier solide en amont, privilégier le taux fixe, contacter plusieurs banques et négocier le taux durant l’entretien.

Quel est le taux d’intérêt professionnel moyen par type de projet ?

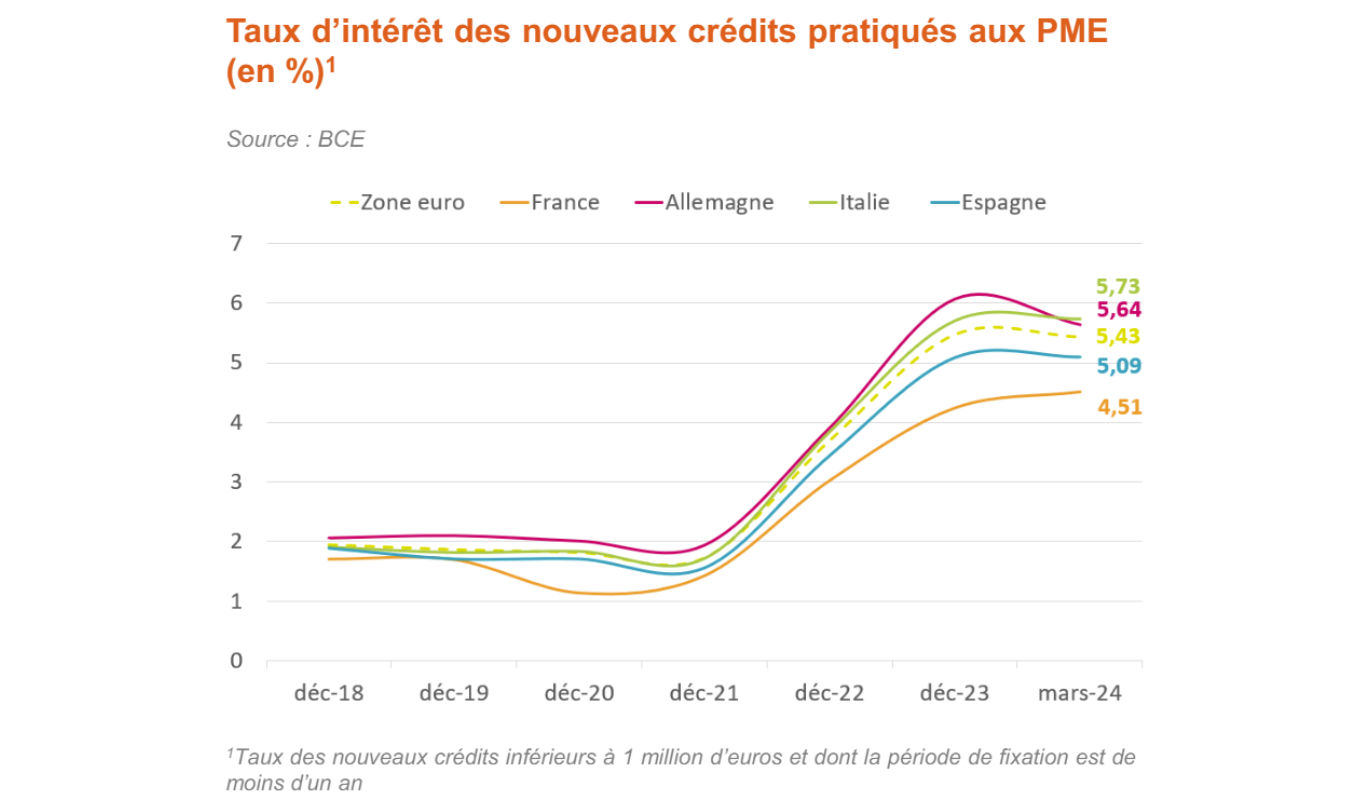

Tout d’abord, selon la Fédération Bancaire Française, le taux d’intérêt moyen pratiqué sur les prêts professionnels aux PME en France est de 4,51% en mars 2024. Comme nous pouvons le constater, ce dernier demeure nettement inférieur à d’autres pays de l’UE tels que l’Allemagne (5,64%), l’Italie (5,73%) ou encore l’Espagne (5,09%). En zone euro, le taux d’intérêt professionnel moyen s’élève à 5,43%.

Source : Etudes Economiques – Fédération Bancaire Française – Mai 2024

De plus, le coût d’un crédit professionnel dépend de son TAEG (Taux Annuel Effectif Global). Ce taux comprend le taux nominal, qui représente la rémunération du prêteur (les intérêts mensuels) et les frais annexes, soit les frais de dossier, d’assurance et de garantie.

Bon à savoir : le TAEG maximal qui peut vous être appliqué au moment de la souscription d’un prêt s’appelle le taux de l’usure et il permet de protéger les emprunteurs des prêteurs qui proposent des taux trop élevés. Ainsi, vous évitez les situations financières complexes et le risque de ne pas pouvoir honorer vos dettes et rembourser le créancier.

Le pourcentage du taux est en corrélation avec plusieurs critères : la durée du crédit, le secteur d’activité et la situation de l’entreprise ainsi que la politique actuelle de la BCE. Le prêteur joue également un rôle crucial dans la fixation du taux mais nous y reviendrons par la suite.

En fonction du type de projet financé, le taux d’intérêt professionnel moyen des meilleurs crédits pro en 2024 oscille :

- Entre 1,90% et 3% pour un prêt immobilier avec une durée d’amortissement de 8 à 20 ans ;

- Entre 3% et 6% pour un crédit auto professionnel ou de biens mobiliers à moyen terme sur une durée de 3 à 5 ans ;

- Entre 2% et 3,40% pour un prêt finançant un fonds de commerce sur une durée de 5 à 7 ans ;

- Entre 2% et 7% pour un crédit de trésorerie à court terme de quelques jours à 1 an.

En tableau, cela donne :

| 💶 Type de crédit | ➗ Taux d’intérêt moyen | ⏳ Durée d’amortissement |

| Prêt immobilier | Entre 1,90% et 3% | De 8 à 20 ans |

| Crédit auto pro ou de biens mobiliers | Entre 3% et 6% | De 3 à 5 ans |

| Prêt pour fonds de commerce | Entre 2% et 3,40% | De 5 à 7 ans |

| Crédit de trésorerie | Entre 2% et 7% | De quelques jours à 1 an |

Quels sont les taux moyens de prêts professionnels selon la Banque de France ?

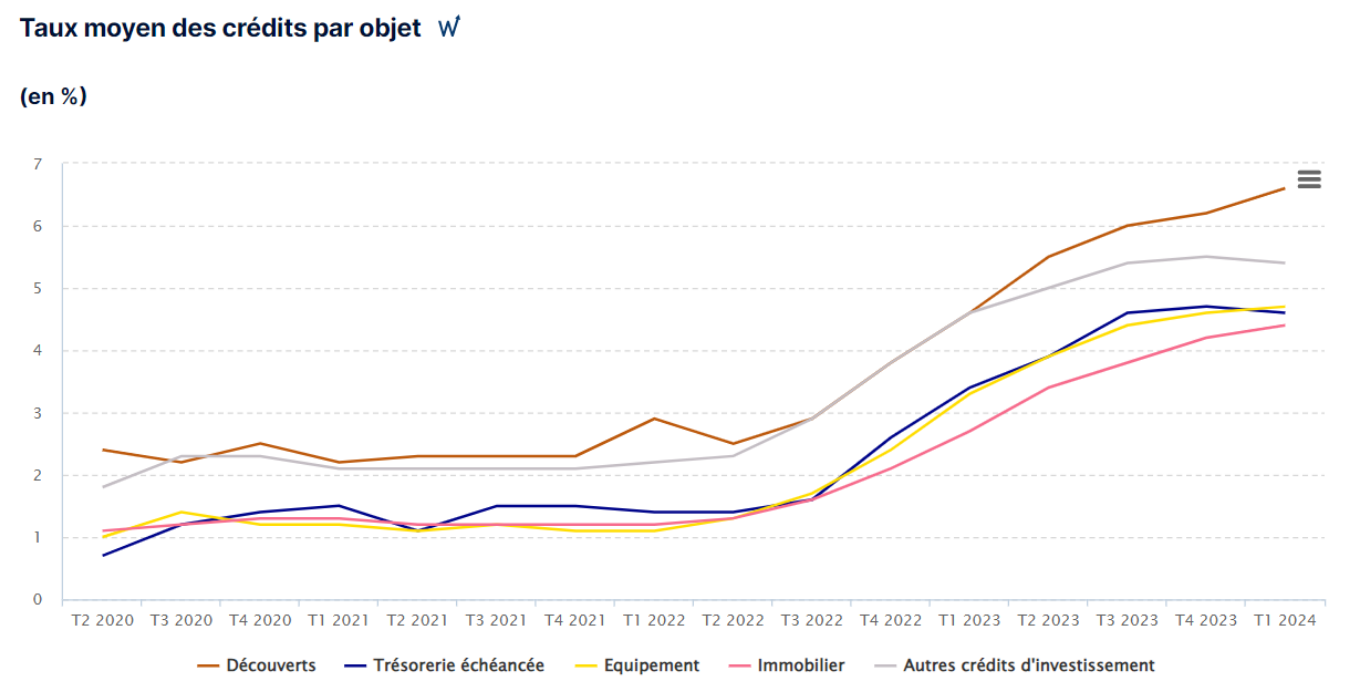

Sur le site officiel de la Banque de France (BDF), les taux moyens des crédits accordés aux entreprises sont indiqués par objet. Ainsi, aux premiers trimestres 2024, les taux d’intérêt furent constatés :

- 6,6% sur les découverts ;

- 4,6% sur la trésorerie échéancée ;

- 4,7% sur le financement d’équipement ;

- 4,4% sur l’immobilier ;

- 5,4% sur les autres crédits d’investissement.

Source : Banque de France (BDF) – 2024

Par ailleurs, comme nous pouvons le constater sur le diagramme ci-dessous, au premier trimestre 2024, les crédits professionnels concernaient majoritairement le financement d’équipement (avec un pourcentage de 44,1%) et la trésorerie échéancée (28,7%).

Source : Banque de France (BDF) – 2024

Comment est calculé le taux d’intérêt pour un prêt professionnel ?

Tout d’abord, le taux d’intérêt peut être fixe ou variable. Tout comme les frais de garantie et les frais de dossier, le taux d’intérêt est inclus dans le financement. Pour calculer le taux d’un prêt professionnel, de nombreux paramètres entrent en compte. Votre objectif consiste donc à obtenir le taux le plus avantageux pour vous et votre entreprise afin de limiter le coût du crédit.

Quatre principaux facteurs influencent le taux d’intérêt proposé par un organisme de prêt :

- La durée du prêt et son montant ;

- Le secteur d’activité de l’entreprise ;

- La situation financière de l’entreprise ;

- La politique actuelle de la BCE.

Voyons cela plus en détail.

1️⃣ La durée de remboursement du prêt professionnel et son montant

La durée de remboursement du prêt dépend du capital emprunté et de vos capacités de remboursement. Pour la création ou la reprise d’une entreprise, le montant de l’investissement peut être important, venant ainsi augmenter la durée de remboursement.

En règle générale, un prêt professionnel pour la création ou la reprise d’entreprise s’étend de 5 à 7 ans. Il est en principe remboursé au bout de 7 ans.

Le saviez-vous ? Plus la durée du prêt est longue, plus le taux nominal sera élevé.

Ainsi, pour réduire le coût de l’opération et obtenir le meilleur taux nominal, nous vous conseillons vivement de choisir une durée intermédiaire.

2️⃣ L’état du secteur d’activité de votre entreprise

Pour l’accord de prêt professionnel, l’établissement bancaire prend également en considération les conditions du secteur d’activité dans lequel opère votre entreprise. Si le secteur est en expansion et que vos parts de marché au même titre que votre chiffre d’affaires sont en pleine croissance, le taux accordé sera plus avantageux.

3️⃣ La situation financière de votre entreprise et ses résultats prévisionnels

Pour obtenir un prêt professionnel, vous devez en amont constituer un dossier solide avec un apport personnel et un business plan détaillé. Ce dernier doit montrer à la banque que vous comprenez les risques et les enjeux de votre projet et qu’elle peut vous accorder une confiance totale. Au moment de l’entretien avec l’organisme de prêt, vous devez effectuer une présentation irréprochable et prouver que vous êtes prêt à pénétrer le marché.

Vous devez également prouver que votre projet sera un réel tremplin pour votre chiffre d’affaires et votre entreprise. Ainsi, n’hésitez pas à inclure dans votre business plan une analyse des résultats prévisionnels pour renforcer votre argumentation. Une bonne gestion des comptes de l’entreprise et un faible endettement vous permettront d’obtenir un taux avantageux.

4️⃣ L’évolution des taux nominaux et des taux directeurs

L’évolution des baromètres des taux immobiliers et de consommation pour les professionnels est grandement influencée par la politique de la Banque Centrale Européenne (BCE) qui peut ajuster ses indicateurs financiers pour gérer l’inflation et maintenir la stabilité du système financier.

La hausse et la baisse des taux de prêt pour les entreprises découlent donc principalement des tendances économiques fixées par la BCE. Récemment, les conditions d’emprunt se sont dégradées en raison de l’inflation croissante en Europe qui entraîne une augmentation des taux d’intérêt pour contrôler l’augmentation du coût de la vie.

Qui peut souscrire un prêt professionnel ?

Un prêt professionnel est un moyen de financement uniquement accordé à des professionnels, qu’ils s’agissent de personnes physiques ou de personnes morales. La grande majorité qui y ont recours sont des travailleurs indépendants, à savoir des entrepreneurs opérant en micro-entreprise (ou auto-entreprise), en entreprise individuelle ou en société (SARL, EURL, SAS, SASU).

Le prêt professionnel s’adresse donc à toute personne souhaitant financer une activité professionnelle :

- Les commerçants ;

- Les artisans ;

- Les agriculteurs ;

- Les professions libérales ;

- Les associations ;

- Les auto-entrepreneurs ;

- Les TPE (très petites entreprises) ;

- Les PME (petites et moyennes entreprises) ;

- Les PMI (petites et moyennes industries).

Précision 🔎 : Les professionnels libéraux incluent les médecins, les vétérinaires, les puéricultrices, les opticiens, les kinésithérapeutes, les avocats, les notaires, les comptables, les architectes et plus encore.

Comment obtenir le meilleur TAEG pour son prêt professionnel ?

Le TAEG, aussi connu sous le nom Taux Annuel Effectif Global, est principalement déterminé par les critères spécifiques à votre banque, ainsi que le montant emprunté, la durée de remboursement et la situation financière de votre entreprise. Pour que vous ayez plus de chances d’obtenir le meilleur taux possible, nous vous conseillons de :

- Préparer un dossier de demande de prêt professionnel à la fois convaincant et pertinent. Comme mentionné au préalable, nous vous recommandons d’effectuer un apport personnel substantiel qui augmentera vos chances de négocier un bon taux. Préparer un dossier solide en y intégrant tout ce que regarde la banque pour accorder un prêt professionnel (votre capacité d’autofinancement, la diversité de vos sources de financement, etc.) est également vivement recommandé ;

- Privilégier le taux fixe et non le taux variable : les taux des prêts professionnels sont actuellement bas ;

- Contacter différentes banques et de comparer les offres : en mettant en concurrence les banques, vous obtiendrez ainsi des taux nettement plus bas ;

- Négocier le taux durant l’entretien avec l’établissement bancaire. Faire appel à un courtier en prêt, dont l’objectif est de défendre vos intérêts propres, peut s’avérer intéressant. En effet, lui aussi pourra comparer plusieurs offres et négocier avec ses partenaires bancaires l’obtention d’un taux avantageux.

Envie d’en apprendre davantage sur le TAEG ? Visitez ce site.

Que pouvez-vous financer avec un prêt bancaire professionnel ?

Ce mode de financement permet de réaliser des investissements nécessaires au démarrage et à la pérennité de votre activité. Le prêt professionnel est également un excellent moyen pour gagner de nouvelles parts de marché.

Un organisme de prêt, notamment une banque, vous prêtera donc de l’argent afin de vous permettre de financer votre projet. En contrepartie, vous vous engagez à rembourser ce prêt et à rémunérer l’établissement via le versement d’intérêts. En règle générale, le prêt professionnel est destiné à financer 3 types de projets :

- Les besoins en trésorerie : pour assurer son développement, une entreprise doit disposer d’une situation financière stable. Ainsi, si nécessaire, elle peut demander le financement pour le besoin en fonds de roulement (BFR) ;

- Les besoins de matériel : un crédit professionnel permet également de financer l’achat d’équipement (matériel de transport, matériel informatique, matériel industriel, outillages, etc.) ;

- Les projets immobiliers : enfin, le prêt professionnel sert à financer l’acquisition de nouveaux locaux mieux adaptés à l’exercice de votre activité : boutiques, entrepôts, bureaux, etc.

Le saviez-vous ? Il existe différents types de prêts professionnels : le prêt classique mais aussi le prêt amortissable, le prêt d’honneur, le prêt conventionné, le prêt brasseur, le crédit-bail (crédit immobilier), l’affacturage, etc.

FAQ – Questions / Réponses

Quelle est la différence entre le taux d’intérêt professionnel et personnel ?

Pour demander un prêt, les professionnels comme les particuliers doivent s’adresser à un établissement bancaire. Cependant, leurs besoins ne sont pas les mêmes. En effet, alors que les professionnels effectuent cette démarche dans le but de financer la création ou le développement de leur entreprise, les particuliers désirent satisfaire leurs besoins personnels. De plus, les taux d’intérêt accordés aux particuliers sont bien souvent supérieurs à ceux des professionnels.

Comment obtenir la simulation du taux annuel effectif global ?

Pour obtenir la simulation du TAEG, vous pouvez vous rendre sur le site service-public.fr.

Quelle est la banque la moins chère pour un prêt immobilier ?

Pour investir dans l’immobilier, les banques disposant des taux d’intérêt les plus faibles sont le Crédit Agricole, la BNP Paribas, la Société Générale, la Banque Postale, le Crédit Mutuel, Monabanq, Fortuneo et BoursoBank (ex- Boursorama Banque).

Une question sur le taux d’un prêt professionnel ou sur le compte pro Indy ? Laissez-nous un commentaire dans l’espace ci-dessous, l’équipe Indy se fera une joie d’y répondre ! 🤗