La clôture fiscale est une étape incontournable dans la vie d’une entreprise. Chaque année, elle permet de faire le point sur la situation financière, de déterminer le résultat imposable et de respecter les obligations déclaratives auprès de l’administration fiscale. Mal anticipée, elle peut entraîner des erreurs, des retards ou même des pénalités. Dans cet article, nous vous guidons pas à pas pour comprendre les enjeux de la clôture fiscale 2026, identifier les points de vigilance et aborder cette échéance sereinement !

Vous êtes en retard sur votre comptabilité ?

Découvrez Indy, l’application tout-en-un qui automatise vos déclarations fiscales ! En quelques clics seulement, rattrapez la comptabilité de votre année 2026 et éditez vos déclarations obligatoires.

Je crée un compte

Qu’est-ce qu’une clôture fiscale ?

Définition

La clôture fiscale, aussi appelée clôture comptable ou clôture de l’exercice comptable, est la période en fin d’année où vous finalisez votre comptabilité pour remplir vos déclarations fiscales. Pour un exercice classique allant du 1er janvier au 31 décembre, la période de clôture se situe donc entre le 1er janvier et le mois de juin de l’année N+1. De janvier à juin 2026 , vous faites la clôture de votre exercice 2025.

Lors de la clôture fiscale, vous :

- Enregistrez les dernières transactions ;

- Rassemblez vos pièces justificatives ;

- Éditez les documents et déclarations fiscales obligatoires.

Est-ce important de faire sa clôture fiscale ?

Oui, il est très important d’effectuer correctement votre clôture fiscale. Si vous ne déclarez pas vos revenus à l’administration, vous risquez de fortes amendes et un contrôle fiscal sur les années précédentes. Pour en savoir plus, cliquez sur ce lien du Code général des impôts.

Quelles sont les déclarations à remplir ?

Les déclarations à remplir dépendent de votre statut juridique.

Je suis auto-entrepreneur / micro-entrepreneur

Vous bénéficiez d’un régime simplifié qui vous dispense des déclarations fiscales propres aux entreprises individuelles. Vous devez cependant remplir l’annexe 2042-C-PRO de votre déclaration de revenus personnelle, ainsi que les déclarations de TVA si vous y êtes assujetti.

Je suis en entreprise individuelle

En prestation de service BNC, vous devez réaliser une déclaration 2035. Vous devez également remplir l’annexe 2042-C-PRO, l’annexe sociale, ainsi que les déclarations de TVA si nécessaires.

En tant que commerçant et artisans BIC, vous devez remplir les déclarations 2031 et 2033 (régime réel simplifié) ou les déclarations 2031 et les déclarations 2050 à 2059-G (régime réel normal). Idem, vous devez également remplir les annexes C-PRO et sociale, ainsi que les déclarations de TVA.

Je suis indépendant en société (EURL, SARL, SAS, SASU, SCI)

Si votre société est soumise à l’impôt sur les sociétés, vous devrez établir une déclaration 2065 et l’accompagner de l’annexe 2033 (régime réel simplifié) ou des annexes 2050 à 2059-G (régime réel normal).

À l’impôt sur le revenu, vous avez les mêmes obligations que les entreprises individuelles (voir au-dessus).

Quand faut-il faire sa clôture fiscale ?

La période de clôture fiscale dépend des dates de votre exercice. Si votre exercice fiscal va du 1er janvier au 31 décembre, la clôture s’effectue de janvier à juin de l’année suivante. Les déclarations fiscales sont à envoyer entre la mi-mai et le début du mois de juin.

Pour un exercice fiscal décalé, vous avez trois mois après la fin de l’exercice pour réaliser votre clôture fiscale. Par exemple, pour un exercice du 1er juin au 31 mai, vous avez jusqu’au 31 août.

Combien de temps faut-il prévoir pour faire sa clôture fiscale ?

Le temps à prévoir pour faire votre clôture fiscale va dépendre de la manière dont vous faites votre comptabilité. Si vous utilisez Indy, le logiciel qui automatise votre comptabilité, vous n’aurez que quelques heures à passer sur les différentes étapes pour clôturer votre année.

Attention cependant, ne vous y prenez pas au dernier moment ! En effet, vous pouvez avoir besoin d’un document spécifique pour faire votre clôture, ou bien des questions sur une transaction. Commencez votre clôture le plus tôt possible vous permet d’éviter le pic de demandes à l’approche des deadlines.

Quels sont les documents nécessaires à ma clôture fiscale ?

Voici la liste des documents à avoir sous la main pour faire votre clôture fiscale sereinement :

- Votre déclaration fiscale de l’année précédente, pour les immobilisations ;

- Vos relevés bancaires ;

- Les annexes de cotisation Urssaf (détails des cotisations définitives et provisionnelles) ;

- Votre échéancier Urssaf ;

- Vos attestations de cotisations Madelin et PER ;

- Voter échéancier d’emprunt si vous avez contracté un emprunt professionnel ;

- Votre déclaration 2036 si vous avez une SCM.

Faire sa clôture fiscale avec Indy

Grâce à la synchronisation bancaire, Indy intègre toutes vos recettes et dépenses dans votre comptabilité. En fin d’année, il vous accompagne pas à pas pour réaliser votre clôture fiscale très simplement. Il suffit de suivre le guide !

Lorsque vous vous connectez à votre compte Indy, rendez-vous dans l’onglet “A faire”. Suivant votre statut juridique, les déclarations à remplir sont adaptées. Dans notre exemple, il s’agit de la déclaration 2035 pour un professionnel libéral en BNC, mais vous aurez les déclarations 2065 et 2033 si vous êtes à l’IS par exemple.

Cliquez ensuite sur “Démarrer” ou “Reprendre” pour remplir votre déclaration. Indy vous guide et vous explique étape par étape, et si vous avez des questions, notre service client est là pour vous accompagner !

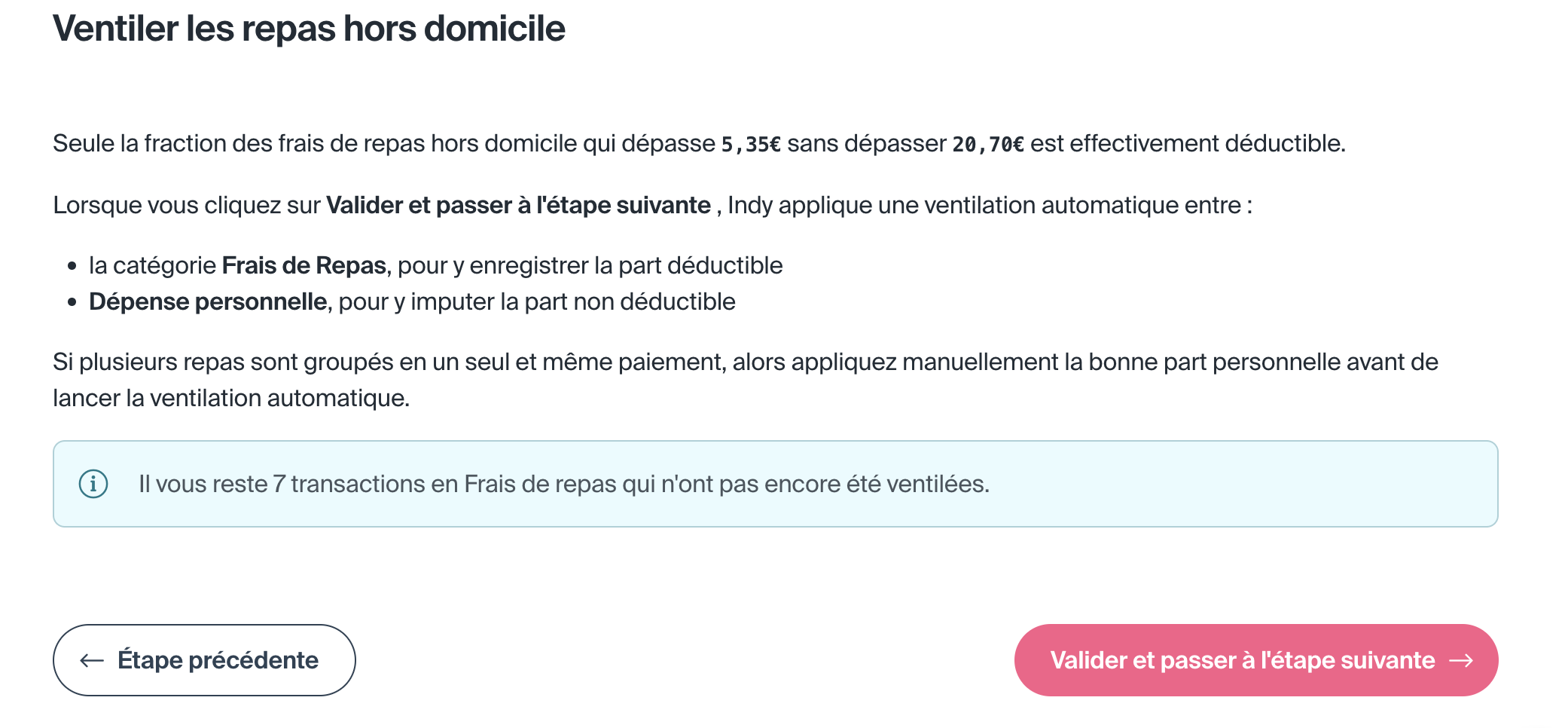

Voici un exemple ici avec les frais de repas :

Une fois toutes les étapes complétées, votre déclaration est prête ! Vous pouvez l’envoyer en un clic à l’administration fiscale. Votre clôture est alors terminée !

Bonjour je reçois ce jour un mail me demandant de déclarer un CFE…

Je n’ai pas fait cela l’an dernier semble t il …

Pouvez vous me dire si cela me concerne…

un grand merci pour votre réponse.

Bien cordialement.

FLORENCE HENRIC

Bonjour Florence,

En principe, les indépendants doivent déposer une déclaration initiale de CFE l’année de création de leur activité, même s’ils bénéficient d’une exonération la première année. Après cette première déclaration, aucune nouvelle déclaration n’est nécessaire, sauf en cas de changement de situation (changement d’adresse, de nature d’activité, etc.).

Vous devez en principe payer la CFE chaque année à partir de la deuxième année. Si vous n’avez pas encore effectué votre déclaration initiale, nous vous conseillons de contacter rapidement votre Service des Impôts des Entreprises (SIE) pour régulariser votre situation.