La déclaration 2033 fait partie de la liasse fiscale à envoyer en clôture d’exercice. Cette déclaration fiscale doit être obligatoirement remplie par les indépendants en BIC au régime réel simplifié, par les entreprises soumises à l’IS mais également par les LMNP. Vous souhaitez un coup de main pour éviter toute erreur ? L’équipe d’Indy vient à votre rescousse ! Nous vous guidons étape par étape pour remplir correctement le formulaire 2033 à télécharger ici au format PDF. Notez également que désormais, les entreprises soumises à un régime réel d’imposition sont dans l’obligation de déposer le formulaire 2033 de manière dématérialisée.

🤓 Remplissez automatiquement votre déclaration 2033 avec Indy !

Notre solution permet d’automatiser le remplissage de votre liasse fiscale, grâce à la synchronisation de vos données bancaires !

Essayer Indy gratuitement ⭐️

La déclaration 2033, pour qui ?

Le formulaire 2033 doit être déposé par toutes les entreprises soumises à l’IS ou au BIC au régime réel simplifié. Autrement dit, cette déclaration peut aussi bien concerner les entreprises à l’impôt sur le revenu que les entreprises à l’impôt sur les sociétés.

Ainsi, les entreprises au régime réel simplifié devront déposer :

- Le formulaire 2033 joint au formulaire n° 2031 si elles sont soumises à l’impôt sur le revenu ;

- Le formulaire 2033 joint au formulaire n° 2065 si elles sont soumises à l’impôt sur les sociétés.

💡 Le saviez-vous ? Les entreprises soumises au régime réel simplifié d’imposition bénéficient également d’une déclaration de TVA simplifiée sous réserve de respecter les seuils établis par l’administration fiscale.

Comment remplir la déclaration 2033 étape par étape ?

Ce dernier se présente sous la forme de sept tableaux, allant de 2033-A-SD à 2033-G-SD. Lors du remplissage, vous devez indiquer tous les montants en euros en arrondissant à l’euro le plus proche, et exprimer la durée de l’exercice (n) et de l’exercice précédent (n-1) en mois.

Votre entreprise est nouvelle ? Vous pourrez alors remplir les tableaux du formulaire 2033-SD en partant de la date du début d’activité jusqu’au 31 décembre de l’année prise en compte. Si votre nouvelle entreprise est soumise à l’IS et qu’aucun bilan n’a été établi pendant la première année d’exercice, alors l’impôt sera basé sur les bénéfices de la période écoulée depuis le début d’activité jusqu’à la clôture du premier exercice ou au 31 décembre qui suit l’année de création.

Passons désormais aux choses sérieuses avec les différentes étapes à remplir sur la déclaration 2033 !

Comment remplir le formulaire 2033-A-SD, autrement dit, le bilan simplifié ?

Le formulaire 2033-A-SD concerne toutes les données relatives à votre entreprise et à son bilan. Ce dernier est un document clé de votre comptabilité. Il fonctionne comme une photographie et donne une vue d’ensemble de l’Etat du patrimoine de votre entreprise à un instant bien précis.

Le bilan comptable se divise en deux parties ;

- Le bilan actif sur la colonne de gauche, qui correspond à ce que votre possède entreprise ;

- Le bilan passif sur la colonne de droite, qui correspond à ce que votre entreprise doit.

Quelques remarques supplémentaires pour clarifier le contenu du formulaire 2033 A :

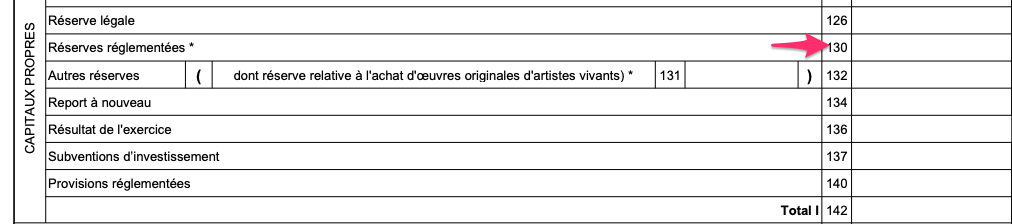

- Ligne 130 “Réserves réglementées” : vous devez inscrire les réserves spéciales des profits de construction, si cela vous concerne. En plus de la somme indiquée, il faudra joindre un document sur papier libre où est inscrit le détail chronologique des sommes de cette réserve 👇

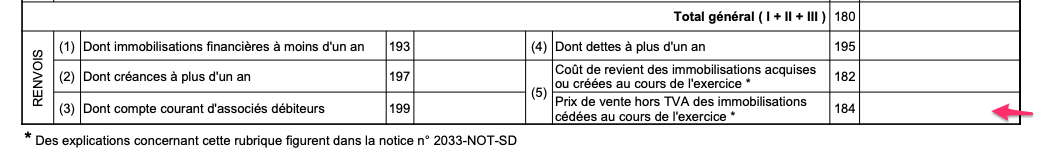

- Ligne 184 “Prix de vente hors TVA des immobilisations cédées au cours de l’exercice” : inscrivez ici le montant de la colonne 4, cadre III du tableau 2033-C-SD (rubrique 584) relatif aux immobilisations, amortissements, plus-values et moins-values 👇

Le compte de résultat simplifié

En complément du bilan comptable, vous devez fournir le compte de résultat. Ce document comptable informe sur les performances réalisées par votre entreprise en déterminant son résultat (bénéfice ou déficit).

Le compte de résultat se compose des éléments suivants :

- Les produits (les ventes) ;

- Les charges (les divers achats).

Pour la partie “Résultat comptable”, vous devez prendre en compte les informations suivantes :

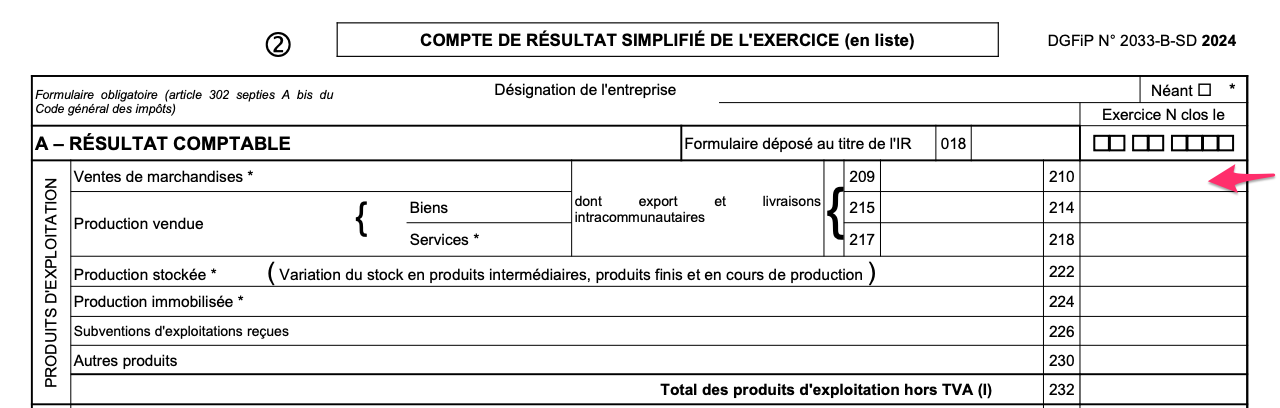

- Ligne 210 “Ventes de marchandises” : ici, il ne faut mentionner que les produits qui proviennent d’une revente en l’état, c’est-à-dire sans aucune transformation. Si les produits ont subi une transformation, alors il faut inscrire le montant dans la ligne 214 👇

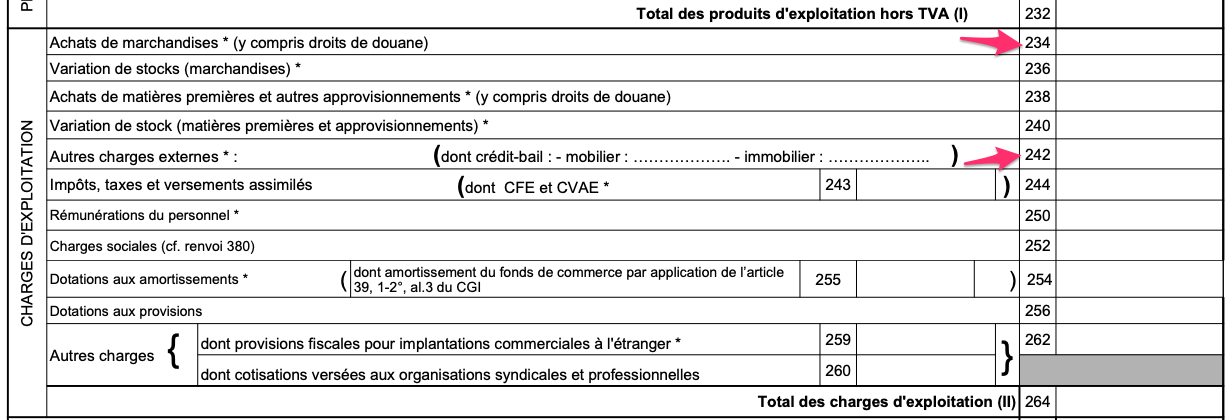

- Ligne 234 “Achat de marchandises” : dans ce cas, il faut également mentionner les produits qui sont destinés à une revente en l’état en plus de frais supplémentaires relatifs à ces achats, comme une assurance ou des commissions.

- Ligne 242 “Autres charges externes” : d’après la notice des impôts, les charges en question peuvent être de la sous-traitance, des locations, de l’entretien et réparation, des primes d’assurance, études et recherches. Peuvent également entrer en compte le personnel extérieur à l’entreprise, les rémunérations intermédiaires et honoraires, la publicité, les déplacements, les frais postaux, les services bancaires ou encore le crédit-bail 👇

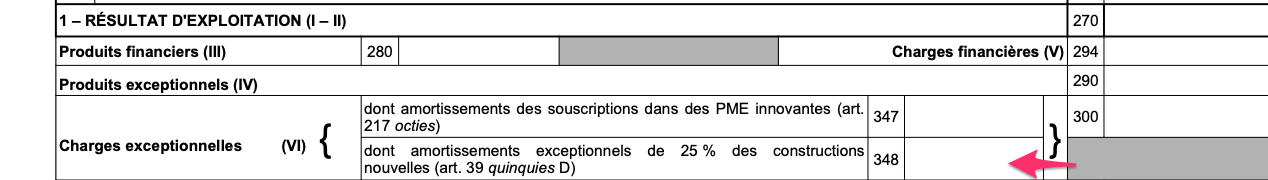

- Ligne 348 “Amortissement exceptionnel de 25 % des constructions nouvelles” : attention, cet amortissement ne concerne que les entreprises qui ont réalisé des constructions nouvelles avant le 1er janvier 2016 👇

Et pour la partie “Résultat fiscal” du formulaire 2033 B, voici les informations à retenir :

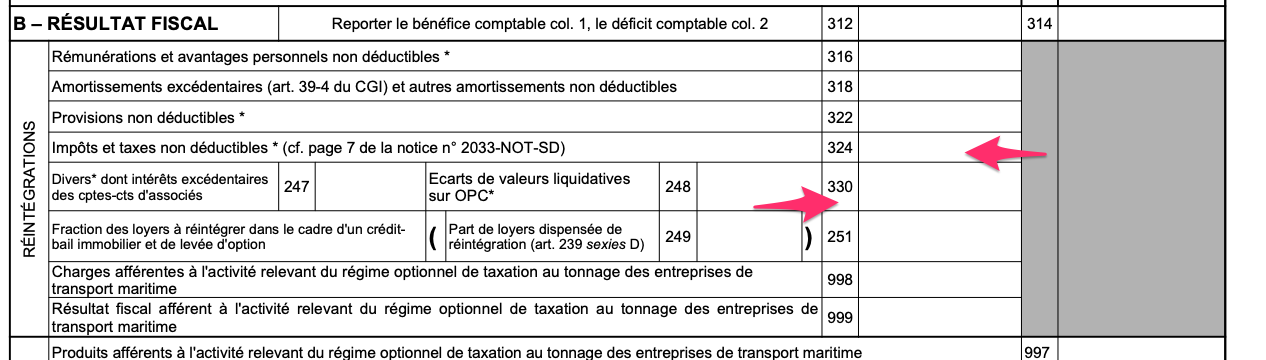

- Ligne 324 “Impôts et taxes déductibles” : cela fait référence à la taxe sur les véhicules de tourisme soumise à l’IS ainsi qu’aux contributions additionnelles passibles de l’IS.

- Ligne 330 “Divers à réintégrer” : intégrez ici tout ce n’est pas inclus dans les lignes précédentes. Vous trouverez la liste détaillée sur la notice 👇

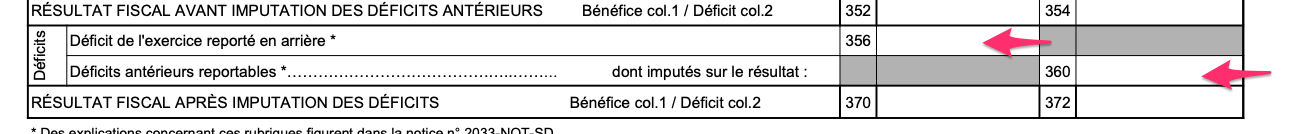

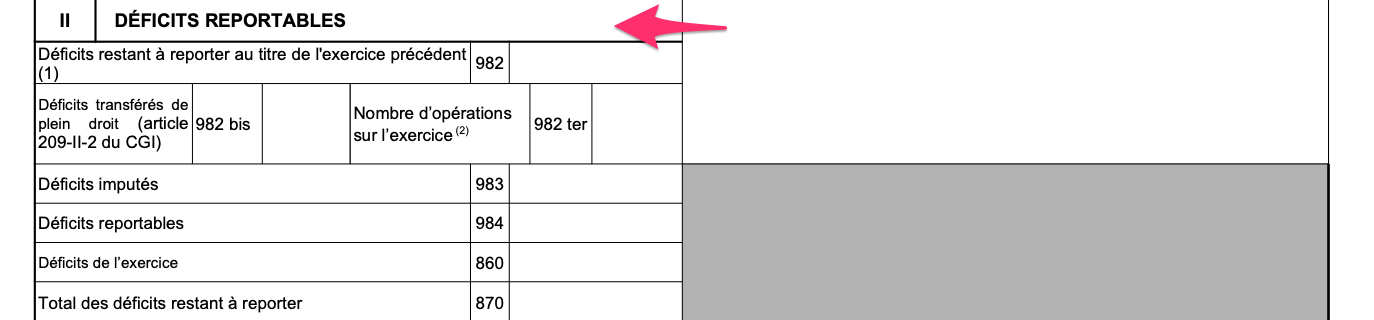

- Lignes 356 et 360 à propos des déficits : pour remplir ces lignes, gardez à l’esprit que le report en arrière d’un déficit, qui correspond à l’imputation d’un déficit sur les bénéfices des exercices antérieurs, ne sera possible que sur le bénéfice de l’exercice précédent (n-1), pas au-delà. Aussi, les déficits ne peuvent être déduits du bénéfice d’un exercice ultérieur que dans la limite d’un montant de 1 000 000 €. Le cas échéant, une majoration de 50 % du bénéfice excédant ce même montant sera appliquée. Par ailleurs, les déficits qui ne peuvent pas être déduits seront reportés sur les exercices suivants avec les mêmes modalités. Pour en savoir plus sur les reports de déficits, aussi appelés “carry back”, rendez vous sur cette page du site des impôts 👇

Les immobilisations, amortissements, plus-values et moins-values

Le formulaire 2033-C-SD correspond, quant à lui, aux immobilisations, amortissements, plus – values et moins –values. Vous pouvez remplir avec les éléments correspondants, en gardant à l’esprit les modalités suivantes :

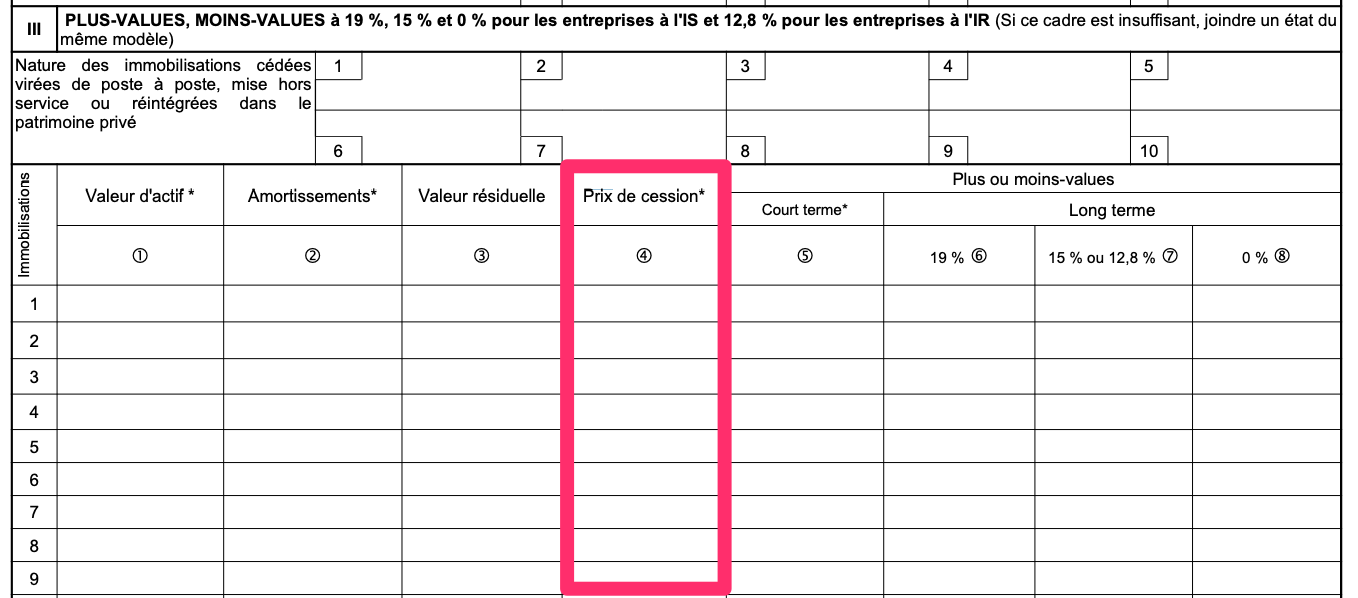

- Plus-values et moins-values : ici, les sociétés soumises à l’IR et à l’IS auront des conditions différentes. En effet, pour l’IR, le régime des plus-values et les moins-values à long terme sont imposées à 12,8 % et devront être inscrites dans la colonne 7 seulement. Pour l’IS, ce régime concerne uniquement les titres de participations et certains titres spécifiques (FCPR, SCR) détenus depuis plus de cinq ans. Les plus-values et moins values doivent être rapportées dans les colonnes 7 ou 8 selon le taux d’imposition.

- Colonne 4 “Prix de cession” : cela fait référence aux opérations qui ont conduit à la sortie d’un actif. Autrement dit, on parle ici des ventes, des échanges, des donations, d’une cession d’activité ou encore d’un apport en société 👇

Le relevé de provisions, amortissements dérogatoires, et déficits reportables

Dans cette partie 2033-D-SD, veillez à indiquer les provisions, amortissements dérogatoires, et déficits reportables de votre entreprise. Voici les points à retenir avant de vous lancer dans le remplissage des différentes cases :

- Seules les sociétés soumises à l’IS sont normalement concernées par les déficits reportables 👇

- Pour les sociétés soumises à l’IR, la notice des impôts indique que “le report des déficits ne s’effectue pas sur les BIC des années suivantes mais au niveau de la déclaration d’impôt sur le revenu n° 2042-SD, soit sur le montant du revenu global dont dispose le foyer fiscal, soit sur les revenus tirés d’activités de même nature au titre de l’année ou des 6 années suivantes.” Ainsi, il est inutile d’utiliser ce cadre. Par ailleurs, pour les sociétés soumises à l’IR, les déficits imputés sur le bénéfice seront à noter sur la ligne 350 du tableau 2033-B-SD (“déductions diverses”).

- Les sociétés concernées par la réévaluation légale de leurs immobilisations doivent fournir un formulaire n°2054-bis-SD en plus de la déclaration 2033. Ce tableau permet de rendre explicites les écarts de réévaluation sur les immobilisations amortissables. Retrouvez ce formulaire sur le site des impôts.

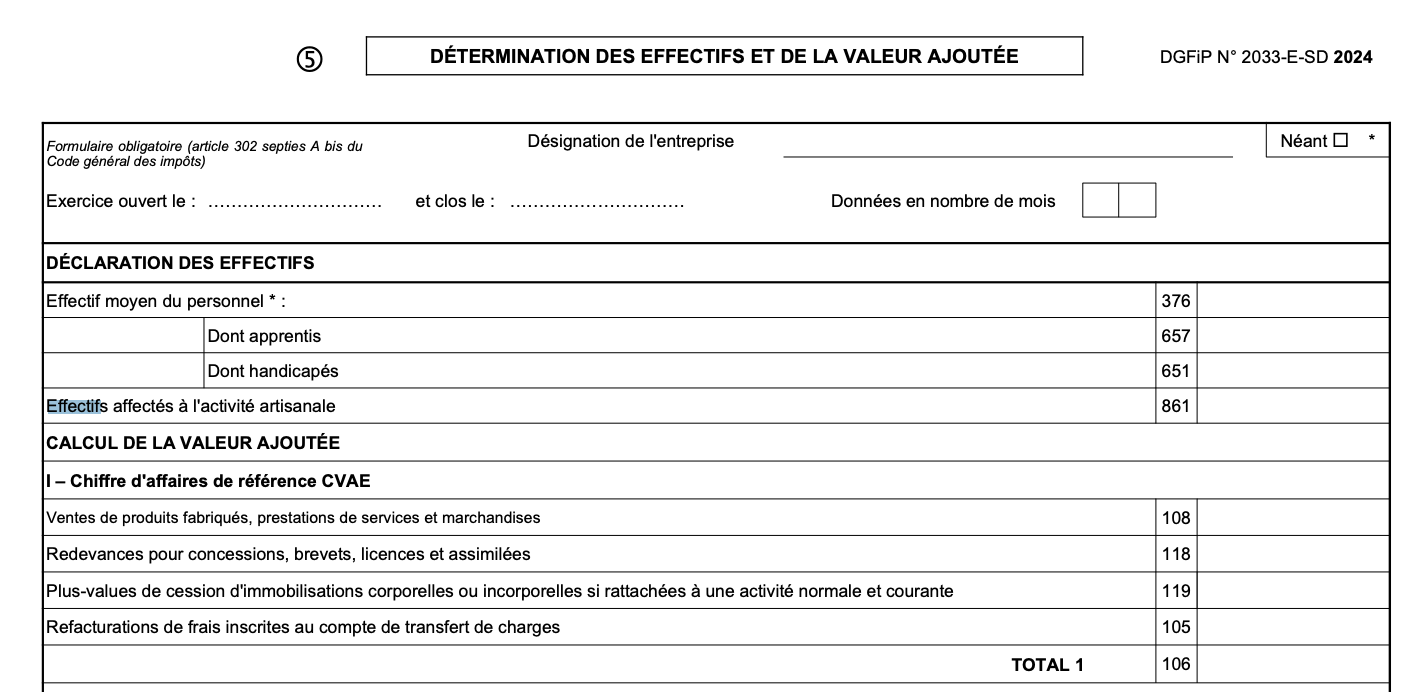

La détermination des effectifs et de la valeur ajoutée

Le formulaire 2033-E-SD permet quant à lui de déterminer les effectifs et la valeur ajoutée. Ce dernier ne s’adresse qu’aux sociétés dont le chiffre d’affaires est supérieur à 152 000 € (HT) au moment de la clôture de l’exercice. Si c’est votre cas, il faut alors renseigner toutes les informations relatives aux différents effectifs (effectif du personnel, effectif affecté à l’activité artisanale, etc.) 👇

💡 N’oubliez pas de vérifier si, par vos effectifs, vous pouvez bénéficier d’une exonération de CFE (Cotisation foncière des entreprises). Vous trouverez les détails sur cette démarche ici.

Par ailleurs, vous devrez remplir en annexe le formulaire n°1330-CVAE-SD et le transmettre le deuxième jour ouvré suivant le 1er mai de l’année suivant celle d’imposition, ou avec un délai de 15 jours supplémentaires pour les télédéclarations. Si votre entreprise répond aux conditions de remplissage de la CVAE, et qu’elle est soumise au régime micro-BIC, aucune cotisation n’est à verser. Il faut simplement déclarer la valeur ajoutée.

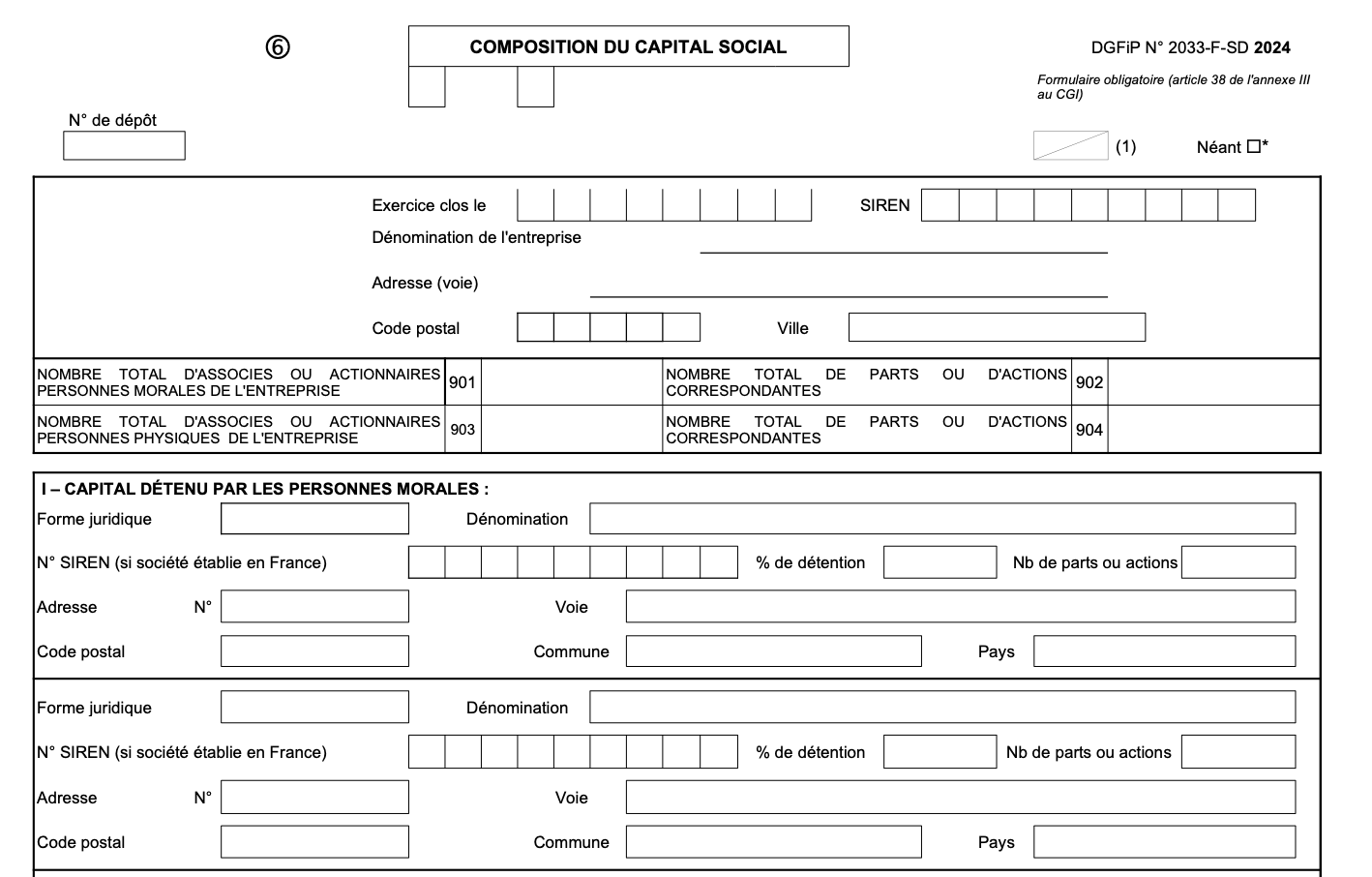

La composition du capital social

La partie 2033-F-SD concerne les personnes morales soumises au régime réel d’imposition.

Si c’est votre cas, alors suivez ces instructions :

- En plus de remplir le tableau correspondant, il vous est nécessaire de joindre la liste des personnes détenant au moins 10 % du capital, en précisant le nombre de parts ou d’actions, ainsi que le taux de détention.

- Les personnes morales doivent fournir en plus toutes les informations liées à leur entreprise, comme la dénomination sociale, le SIREN ou encore l’adresse du siège social 👇

💡 S’il y a plus d’associés que de cases disponibles, alors n’hésitez pas à utiliser un tableau supplémentaire réalisé sur un papier libre et le joindre à votre déclaration 2033.

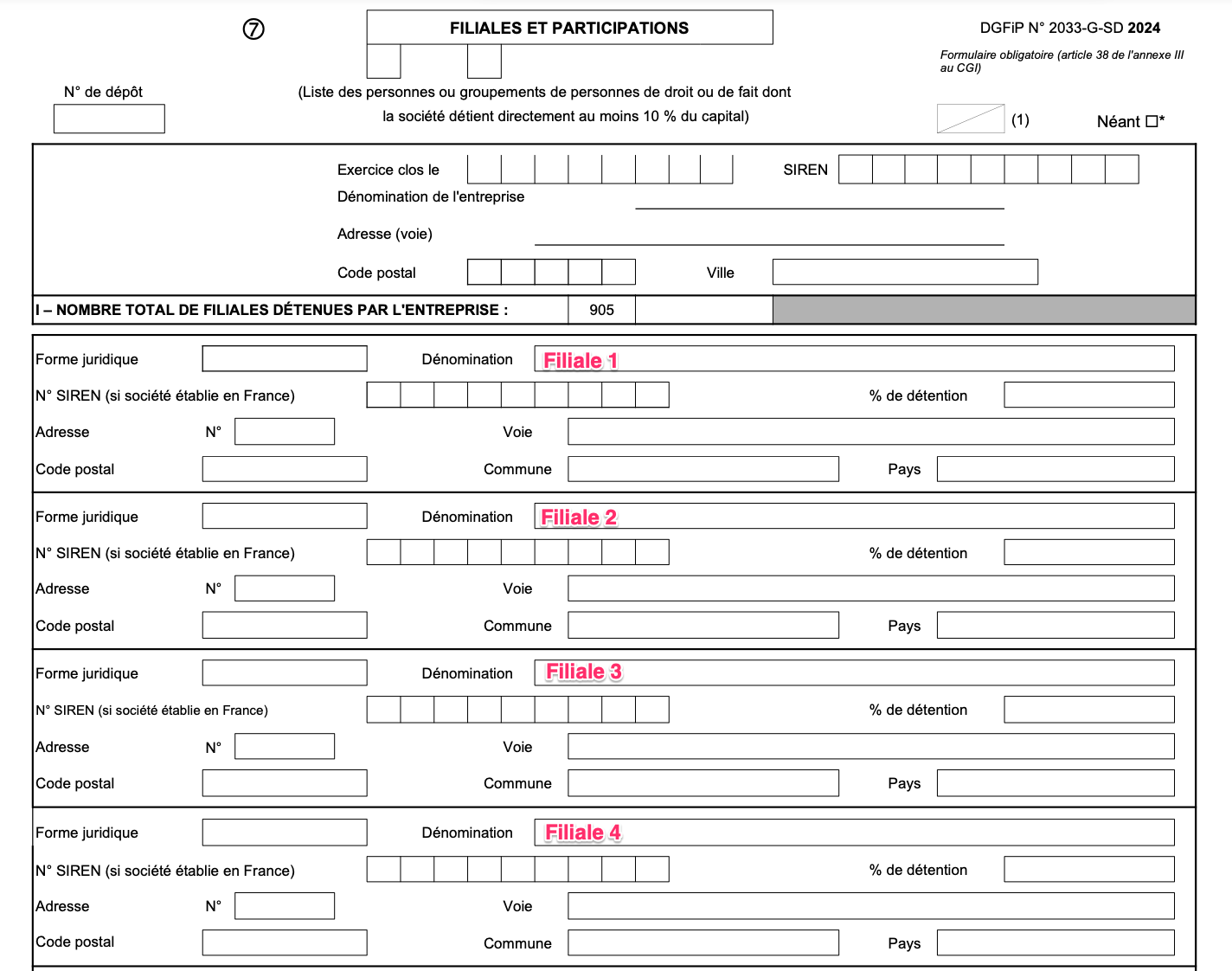

Les filiales et participations

Vous arrivez à bout de la déclaration 2033 ! Cette partie 2033-G-SD concerne l’identification des filiales et les participations dont la société déclarante détient au moins 10 % du capital. Les entreprises individuelles sont donc naturellement exclues de cette partie-là.

Quand faut-il faire sa déclaration 2033 ?

Les entreprises doivent transmettre la déclaration 2033 au Service des impôts des entreprises (SIE) :

- Au mois de mai (N+1) pour une clôture d’exercice au 31 décembre (N) ;

- Trois mois après la clôture d’exercice, si votre entreprise dispose d’un exercice décalé.

🚔 En cas de retard dans le dépôt de votre déclaration, vous encourrez des pénalités de retard. Ces dernières s’élèvent à 0,4 % du montant de l’impôt dû par mois de retard. Par ailleurs, une majoration d’impôt de 10% s’applique en l’absence de mise en demeure ou si la déclaration est transmise dans les 30 jours suivant la mise en demeure. Cette majoration s’élève à 40 % si la déclaration est transmise plus de 30 jours après la mise en demeure.

Automatisez votre déclaration 2033 avec Indy !

Le saviez-vous ? En France, les entreprises n’ont pas l’obligation légale de faire appel à un expert-comptable ! Ainsi, vous pouvez tout à fait compléter votre déclaration 2033 seul, à l’aide d’un simple tableur de type Excel ! Parce que le risque d’erreur est non négligeable, nous vous conseillons à minima de vous tourner vers un logiciel de comptabilité en ligne comme Indy pour remplir automatiquement votre déclaration 2033 ! L’automatisation de votre tenue comptable vous permettra de gagner de précieuses heures que vous pouvez consacrer à votre activité professionnelle !

- Synchronisez votre compte bancaire sur Indy ;

- Vos transactions bancaires professionnelles remontent sur le logiciel. Ces dernières sont alors catégorisées en fonction de leur nature ;

- Indy pré-rempli vos diverses déclarations comptables et notamment la déclaration 2033 ;

- Vous n’avez qu’à la relire et à la valider. De notre côté, nous nous chargeons de la télétransmettre à l’administration fiscale !

- Toutes vos déclarations comptables sont conservées sur Indy ! Vous pourrez alors consulter vos différents formulaires (2020, 2021, 2022…) à tout moment !

Vous avez des questions supplémentaires à propos de la déclaration 2033 ou de la liasse fiscale ? Demandez de l’aide à l’équipe d’Indy (ex Georges) en commentaire et nous vous répondrons rapidement 💡

FAQ : questions fréquentes

Qui doit compléter la déclaration 2033 ?

Le formulaire 2033 doit être déposé par toutes les entreprises françaises :

- A l’impôt sur le revenu au régime simplifié d’imposition dans la catégorie BIC, en complément de la déclaration n°2031 ;

- A l’impôt sur les sociétés au régime simplifié d’imposition, en complément du formulaire 2065.

Qu’est-ce que la DAS2 ?

La déclaration DAS2, est une déclaration qui récapitule les versements d’honoraires à d’autres professionnels. Elle fait partie des déclarations indispensables des professionnels libéraux. Tous les honoraires payés au cours de l’année civile et supérieurs à 1200 € TTC par bénéficiaire sont à déclarer dans le formulaire. Bonne nouvelle ! Indy prérempli le document pour vous !

Où trouver la déclaration 2033 ?

La déclaration 2033 est disponible sur votre espace professionnel des impôts. Cliquez sur Déclarer puis sur Résultat. Vous pourrez alors sélectionner la période d’imposition. Après avoir cliqué sur la période d’imposition choisie, vous devriez accéder aux différents tableaux depuis le petit menu déroulant qui se trouve au-dessus de la déclaration de résultat.

Bonjour,

Dans un bilan simplifié (liasse n°2033-A) lorsque sur la ligne 136 un montant est annoté entre parenthèses, est-ce une perte ou un bénéfice.

Le montant est à nouveau sur la ligne 310 entre parenthèses, puis le même montant indiqué normalement en ligne 330, puis sur les lignes 352 & 372 le nombre 0.

Ce bilan est établi dans le cadre d’un LMNP.

Merci sincèrement pour votre retour. D L B

Bonjour Brigitte,

Oui un chiffre entre parenthèse indique un flux de trésorerie négatif. Votre résultat est donc bien de 0 à la ligne 372.

Bonjour,

Dans le cadre d’une SAS qui sert de holding, il a été reçu au cours de l’année les investissements de nouvelles personnes. Dans les sommes reçues, une partie permet d’augmenter le capital social, une partie concerne la prime d’émission des nouvelles actions.

Dans le formulaire 2033-A-SD, il y a bien la case 120 pour le montant du capital social mais nous ne trouvons pas dans quelle case nous devons indiquer la prime d’émission (nous savons que cette case existe en ligne DB dans le formulaire 2051).

En vous remerciant par avance pour votre aide.

Bien cordialement

Bonjour Nadège,

La prime d’émission est à intégrer en case 132 de la 2033-A, qui s’intitule « Autres réserves ». 🙂

Bonjour INDY,

j’ai une SAS, je suis apporteur d’affaires dans les services à domicile.

Je place également des gens chez des particuliers. En gros je vends des services de placements.

Je ne sais absolument pas quoi ou et comment faire pour déclarer les services. Je précise que je n’ai pas de salaire ni mes deux associés.

Juste de la vente de services.

Help me,

merci encore

Cédric

Bonjour Cédric,

Par déclarer les services, vous voulez dire déclarer votre chiffre d’affaires ? Si vous ne l’avez pas encore fait, je vous invite à tester notre logiciel Indy, il vous guide pas à pas pour déterminer les bonnes déclarations pour vous et les remplir correctement. Vous pouvez prendre rendez-vous avec l’un de nos conseillers ici.

Je vous joins également notre article sur les déclarations et impôts à connaître lorsque vous débutez. 🙂

Bonjour,

Je suis en EI régime réel simplifié et j’ai perçu des aides en fonds de solidarité Covid-19 car je suis en VTC. Dois-je mettre dans ma liasse fiscale 2033-B en case 350 ce montant? Et dans mon compte de résultat c’est en en 74 ou dois-je le mettre en 108?

Merci d’avance pour votre aide. Bien à vous. Sylvie

Bonjour Sylvie,

Tout à fait, les aides covid ne sont pas imposables et doivent donc apparaître en Divers à déduire, case 350.

Pour le compte de résultat, il s’agit des cases « Subventions d’exploitation reçues », case 226, ainsi que dans la partie déduction, case 350. 🙂

Bonjour,

Pouvez-vous répondre à mes interrogations.

LMNP j’établi un bilan simplifié.

La rubrique 2033 A colonne 184 : j’ai cédé l’immeuble pour 257000 € dans ce montant il a été déduit 15400 € de frais d’agence;

Dois-je déduire la commission de l’agence et déclaré 241600 €

Le résultat fiscal L’impôt sur la + value payée a été de 15469 € faut-il réintégrer cette somme;. Au niveau de la déduction faut-il déduire les 257000 [€ et sur quel ligne ?

Tableau 2033 C = Tableau III faut-il compléter toutes les colonnes ?

Je vous remercie pour l’aide que vous pouvez m’apporter.

Cordialement

Bonjour,

Nous ne gérons pas les LMNP, je ne peux malheureusement pas vous aider car nous sortons de notre domaine d’expertise. Je vous invite à contacter votre centre des impôts pour obtenir de la document à ce sujet.