Vous rêvez de monter votre propre garage automobile et de devenir enfin votre propre patron ? Excellente idée ! Mais attention : entre les réparations, la vente de pièces détachées et la gestion de la clientèle, il ne faut pas oublier un aspect crucial de votre activité : la comptabilité. Souvent perçue comme rébarbative, elle est pourtant obligatoire pour tous les métiers. Mais quelles sont exactement vos obligations ? Comment s’organiser au quotidien ? On vous explique tout ! 🚗

En résumé :

- Tenir une comptabilité est obligatoire pour tous les garagistes, quel que soit votre statut juridique (micro-entreprise, EURL, SARL…) ;

- Vos obligations comptables varient selon votre régime fiscal : de la simple tenue d’un livre de recettes en micro-BIC, jusqu’à une comptabilité complète au régime réel normal ;

- Si vous exercez en tant que personne morale (EURL, SARL, SAS), des obligations comptables supplémentaires s’ajoutent ;

- Une bonne organisation de vos justificatifs et le choix adapté entre logiciel comptable et expert-comptable optimisent grandement votre gestion au quotidien.

Bonne nouvelle ! 🚙

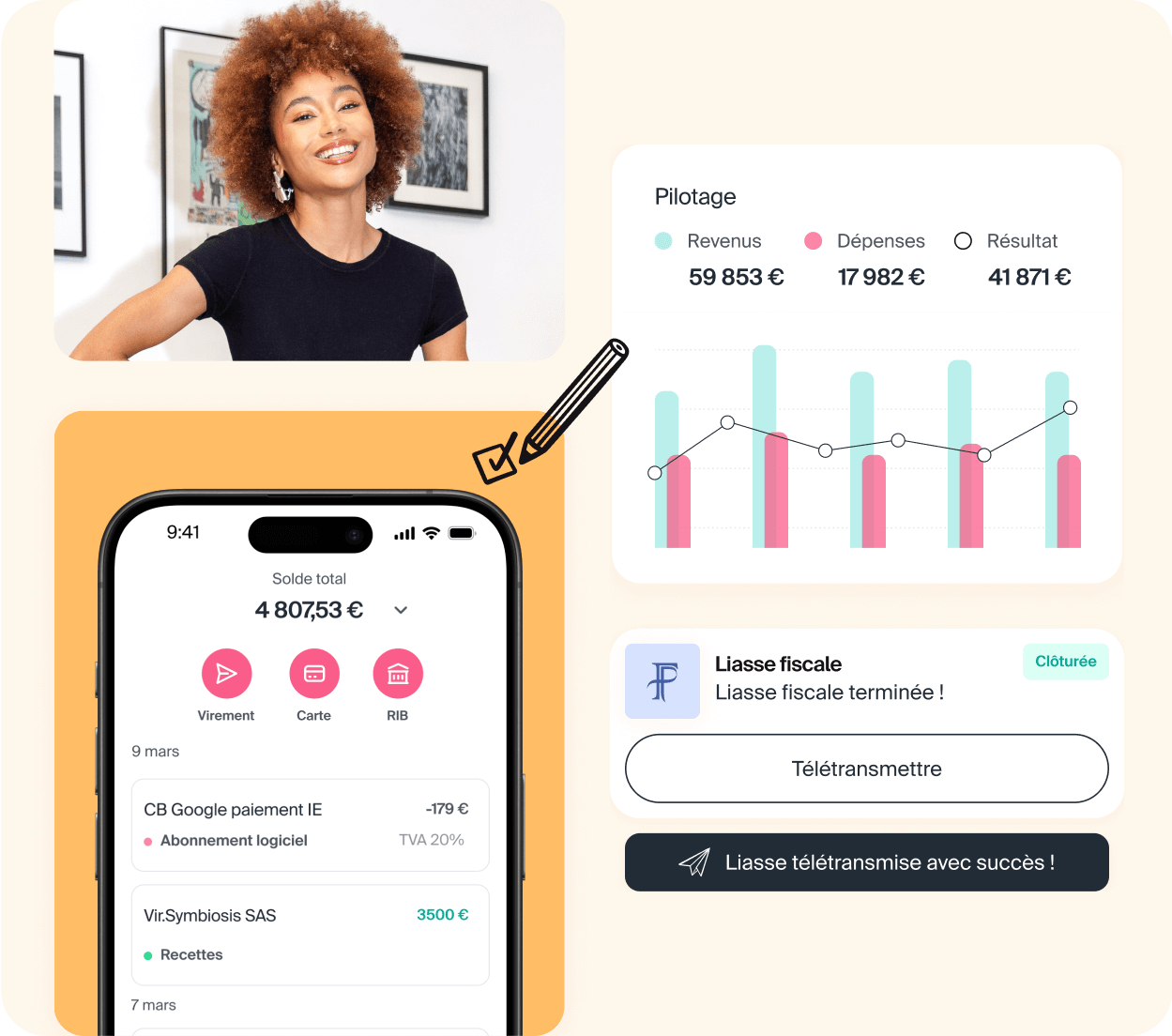

Indy accompagne les garagistes dans leur comptabilité ! Laissez-vous guider parmi les étapes afin de tenir facilement votre comptabilité et d’effectuer toutes vos déclarations fiscales.

Je m’inscris

Quelles sont les obligations comptables d’un garage automobile ?

Suis-je obligé de tenir une comptabilité en tant que garagiste ?

Le travail de mécanicien automobile fait partie de la liste officielle des métiers de l’artisanat. Cependant, il est possible que votre activité soit également considérée comme commerciale si vous remplissez l’une des conditions suivantes :

- Vous achetez des biens ou des marchandises dans le but de les revendre ;

- Vous exercez une activité de location de biens, de marchandises ;

- Votre entreprise compte plus de 10 salariés.

Quel que soit le statut juridique de votre entreprise (entreprise individuelle, unipersonnelle ou pluripersonnelle), il vous est possible de cumuler plusieurs activités.

Psychologue, architecte, ambulancier, tous les métiers doivent remplir des obligations comptables. La comptabilité de votre garage automobile n’est pas facultative, il s’agit là d’une obligation.

Les obligations légales communes à tous les garages

🚨 Plusieurs statuts et régimes (notamment le régime micro) dérogent aux règles présentées ci-dessous. Les principales exceptions sont détaillées plus loin dans l’article.

En tant que garagiste soumis à un régime réel d’imposition, votre comptabilité est similaire à celle des commerçants. Vous devez tenir à jour les livres comptables suivants :

- Le livre-journal : vous y enregistrez toutes les opérations jour par jour, ce qui vous permet de suivre chaque flux financier entrant et sortant de votre garage ;

- Le grand-livre : il classe toutes les opérations inscrites dans le livre-journal par compte, vous facilitant ainsi le suivi des soldes de chacun ;

- Le livre d’inventaire : registre de tous les actifs et passifs de votre garage. Il n’est plus obligatoire depuis 2016, mais sa tenue peut simplifier votre gestion comptable.

- Le Code de commerce (article R123-172 ici) impose également la rédaction d’un document décrivant “les procédures et l’organisation comptables de l’entreprise, dès lors que celui-ci est nécessaire à la compréhension du système de traitement et à la réalisation des contrôles”.

Bon à savoir : L’ensemble des documents comptables et des pièces justificatives doivent être conservés pendant dix ans, selon l’article L123-22 du Code du commerce.

Vous devez établir une fois par an des comptes annuels, qui comprennent :

- Un bilan des actifs et passifs : Il montre ce que votre entreprise possède et ce qu’elle doit à la clôture de l’exercice fiscal ;

- Un compte de résultat : Il est un indicateur de performances de l’entreprise et présente vos produits (les gains d’exploitation) et vos charges (achats, salaires, etc.) sur l’exercice écoulé ;

- Des annexes comptables : Elles expliquent et complètent le bilan et le compte de résultat. Certaines entreprises peuvent en être dispensées, selon leur taille.

Quelle comptabilité en fonction de votre statut juridique ?

Le garagiste en entreprise individuelle

L’entreprise individuelle est une entreprise liée à une personne physique, contrairement à une société qui possède sa propre personnalité juridique, appelée personne morale. Dans une entreprise individuelle, l’entrepreneur et son activité ne forment qu’une seule et même entité.

L’entrepreneur individuel imposé au régime micro-bic

Si votre garage possède le statut d’entreprise individuelle simplifiée, appelée aussi micro-entreprise, et que vous avez choisi d’être imposé au régime micro-BIC, votre comptabilité est simplifiée. Vous devez :

- tenir un livre des recettes ;

- tenir un registre des achats, si vous vendez des marchandises.

Ni plus, ni moins. Aucun autre registre, livre, ou tenue de compte ne vous est imposé.

Le seuil du régime de la micro-entreprise est de 203 100 €[/sc] CA HT (Chiffre d’affaires annuel hors taxe) pour les prestations de services (BIC) en 2025.

Rappel : À l’inverse du régime réel, il n’est pas possible de déduire vos frais si vous êtes imposé au régime micro-bic, puisque vous bénéficiez d’un abattement forfaitaire. Un élément essentiel à prendre en compte lors du choix de votre régime fiscal.

L’entreprise individuelle régime réel simplifié et normal

En tant qu’artisan, si vous êtes imposé au régime réel simplifié, vous bénéficiez de dispositions d’allègements comptables :

- le livre journal enregistre uniquement les encaissements et les décaissements ;

- le bilan, le compte de résultat et les annexes comptables sont simplifiés et sont remis à l’administration fiscale ;

- les créances et les dettes sont constatées à la clôture de l’exercice ;

- vous procédez à une évaluation forfaitaire de vos stocks et de vos en-cours.

Le régime réel simplifié est possible si votre CA HT est compris entre 83 600 € et 254 000 € pour les prestations de services (BIC) en 2025. Au-delà de ce plafond, le régime réel normal s’impose, tenir une comptabilité complète et détaillée est alors obligatoire.

Bon à savoir : Une entreprise imposée au régime micro-bic peut demander à passer au régime réel simplifié, si elle en fait la demande. De même, une entreprise imposée au régime réel simplifié peut passer, sur demande, au régime réel normal.

Les obligations comptables des artisans en société

Une société est une personne morale, c’est-à-dire une entité juridique distincte de ses dirigeants, capable de posséder des biens et d’assumer des responsabilités légales. Elle peut revêtir différents statuts, comme EURL, SASU, SARL ou SAS.

Si vous exercez votre activité de garagiste en tant que personne morale, des obligations comptables supplémentaires sont à noter :

- Enregistrer chronologiquement et en y associant une pièce justificative toutes les modifications relatives au patrimoine de votre entreprise (achats, factures, emprunt, dette) ;

- Procéder à un inventaire une fois par an, afin de contrôler physiquement l’existence et la valeur des actifs de votre entreprise (pont élévateur, outils), ainsi que de vos passifs ;

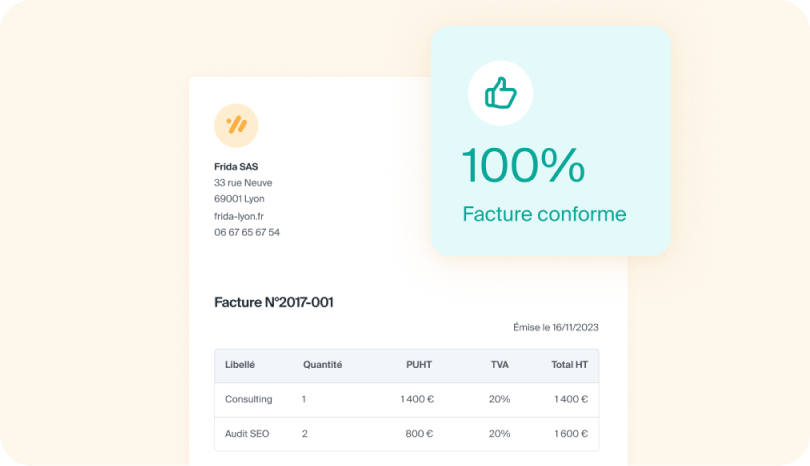

- Établir des factures conformes à la législation en vigueur ;

- Déposer vos comptes annuels sur le guichet unique de l’INPI ;

- La nomination d’un commissaire aux comptes est obligatoire si vous remplissez certaines conditions.

Point important : Il est tout à fait possible, par exemple, d’exercer sous le statut d’une SASU et voir son entreprise être imposée au régime réel simplifié. Cela ne vous dispense pas des obligations comptables ci-dessus, dont est redevable toute personne morale.

Tenir et organiser la comptabilité de son garage au quotidien

Suivi des recettes, achats et gestion des stocks

Pour une comptabilité efficace, tenez à jour quatre éléments essentiels :

- Enregistrez systématiquement vos recettes en différenciant la comptabilité des prestations de services et la comptabilité des vente ;

- Comptabilisez précisément vos achats en distinguant charges courantes et investissements ;

- La gestion des stocks est essentielle à votre activité, n’hésitez pas à réaliser des inventaires pour votre propre compte ;

- Enfin, n’oubliez pas le suivi de vos immobilisations (les équipements spécialisés d’un garage tel qu’un pont élévateur) et le calcul de leurs amortissements.

Facturation clients et fournisseurs : les bonnes pratiques

Avoir une bonne trésorerie passe par une gestion rigoureuse de vos factures et de vos comptes clients. Vous devez organiser un suivi précis des règlements, ne pas tarder à relancer en cas d’impayés et traiter rapidement les éventuels litiges.

Attention aux mentions obligatoires de vos factures : elles diffèrent selon que le client est un particulier ou un professionnel.

Bon à savoir : Dans le cas de remises ou d’avoirs accordés à vos clients ou reçus de vos fournisseurs, la déclaration de la TVA se complique. Gardez à l’esprit qu’il est important de ne jamais mentionner de sommes négatives dans vos déclarations de TVA.

TVA, déclarations et échéances

Il existe trois régimes d’imposition à la TVA, à ne pas confondre avec les régimes d’imposition sur le revenu ou les sociétés : la franchise en base de TVA, le régime réel simplifié à la TVA et le régime réel normal à la TVA.

La franchise en base de TVA

Vous pouvez bénéficier de la franchise en base de TVA si votre chiffre d’affaires annuel est inférieur au seuil de 37 500 € pour les activités de services. Dans ce cas, vous n’avez pas à facturer ni à récupérer la TVA, et vous devez inscrire sur vos factures la mention obligatoire suivante : « TVA non applicable, article 293 B du CGI ».

Bon à savoir : Le projet de loi de finances 2025 prévoyait d’instaurer un seuil unique de franchise en base de TVA à 25 000 € de chiffre d’affaires pour les micro-entrepreneurs (services et commerce de biens) et les petites entreprises. Toutefois, le Gouvernement a décidé de suspendre cette réforme jusqu’à la fin de l’année 2025.

Le régime réel simplifié à la TVA

Vous relevez du régime réel simplifié à la TVA si votre chiffre d’affaires annuel pour vos activités de service est compris entre 37 500 € et 254 000 € HT et que le montant annuel de TVA à payer reste inférieur à 15 000 €.

Pour ce régime, votre entreprise doit verser deux acomptes semestriels, en juillet et en décembre. L’acompte de juillet doit être égal à 55 % de la TVA due au titre de l’exercice précédent, et celui de décembre à 40 % de la TVA due au titre de l’exercice précédent.

Vous devez enfin transmettre une déclaration annuelle de régularisation de TVA, une fois l’exercice clos.

Le régime réel normal de TVA

Vous relevez du régime réel normal de TVA si votre chiffre d’affaires pour les prestations de services dépasse 254 000 € HT. Pour ce régime, la TVA perçue doit être déclarée et payée chaque mois en ligne. Si le montant annuel de la TVA due est inférieur à 4 000 €, vous pouvez opter pour une déclaration trimestrielle.

La fiscalité de la TVA spécifique au garage automobile

Si vous ne bénéficiez pas de la franchise en base, vous devez appliquer le taux normal de TVA fixé à 20 %.

Si, en plus de vos activités de réparation, vous vendez des véhicules d’occasion, vous serez redevables du régime de la marge bénéficiaire à la TVA (calculé sur votre bénéfice) ou bien du régime normal (calculé sur l’ensemble du prix de vente).

Optimiser la gestion comptable de son garage

Bien conserver et classer ses justificatifs comptables

Par définition, un bon classement de vos documents comptables vous permet de retrouver rapidement chaque justificatif. Vous devez ventiler vos pièces (achats, ventes, banque, caisse, paie, TVA, etc.) dans des classeurs distincts, en les organisant par ordre chronologique avant saisie.

Chaque justificatif doit recevoir un numéro unique, noté dans votre comptabilité, puis être marqué comme « comptabilisé » et rangé. Cette rigueur facilite le suivi de vos opérations, évite les pertes et garantit une gestion saine de votre garage.

Logiciel ou expert-comptable : comment choisir son accompagnement ?

Le choix entre un logiciel de comptabilité et l’accompagnement d’un expert-comptable dépend de plusieurs facteurs : la complexité de votre activité, votre aisance avec les outils numériques, votre temps disponible et votre budget.

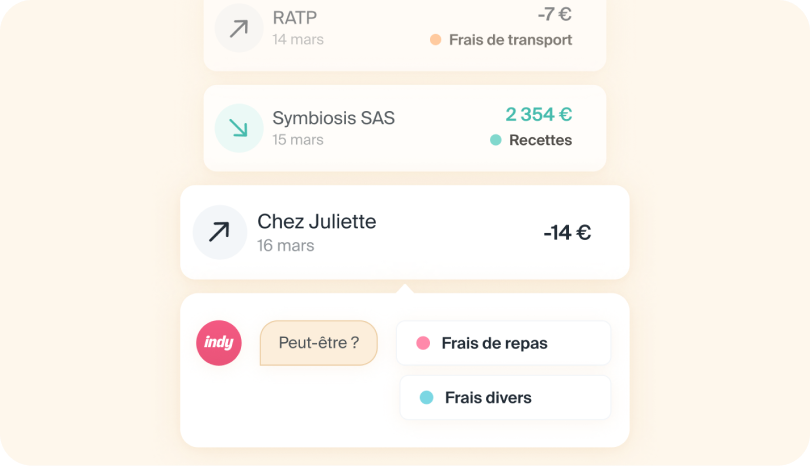

Les logiciels de comptabilité en ligne présentent les avantages d’un coût maîtrisé, d’une disponibilité permanente et de fonctionnalités avancées. Indy met à votre disposition un outil numérique tout-en-un pour faciliter votre comptabilité, votre facturation, ou encore l’élaboration de vos bilans.

Une solution hybride peut également s’avérer pertinente : utilisez un logiciel pour la saisie quotidienne et faites appel à un expert-comptable pour la révision des comptes et les déclarations annuelles. Cette approche combine maîtrise des dépenses et sécurité juridique.

⛽️ Vous vous posez des questions sur la comptabilité d’un marchand de biens, les obligations légales d’un promoteur immobilier, ou encore les réglementations spécifiques au métier de chocolatier ? N’hésitez pas à faire un tour sur nos ressources en ligne ou laissez-nous un commentaire, nous y répondrons avec plaisir.