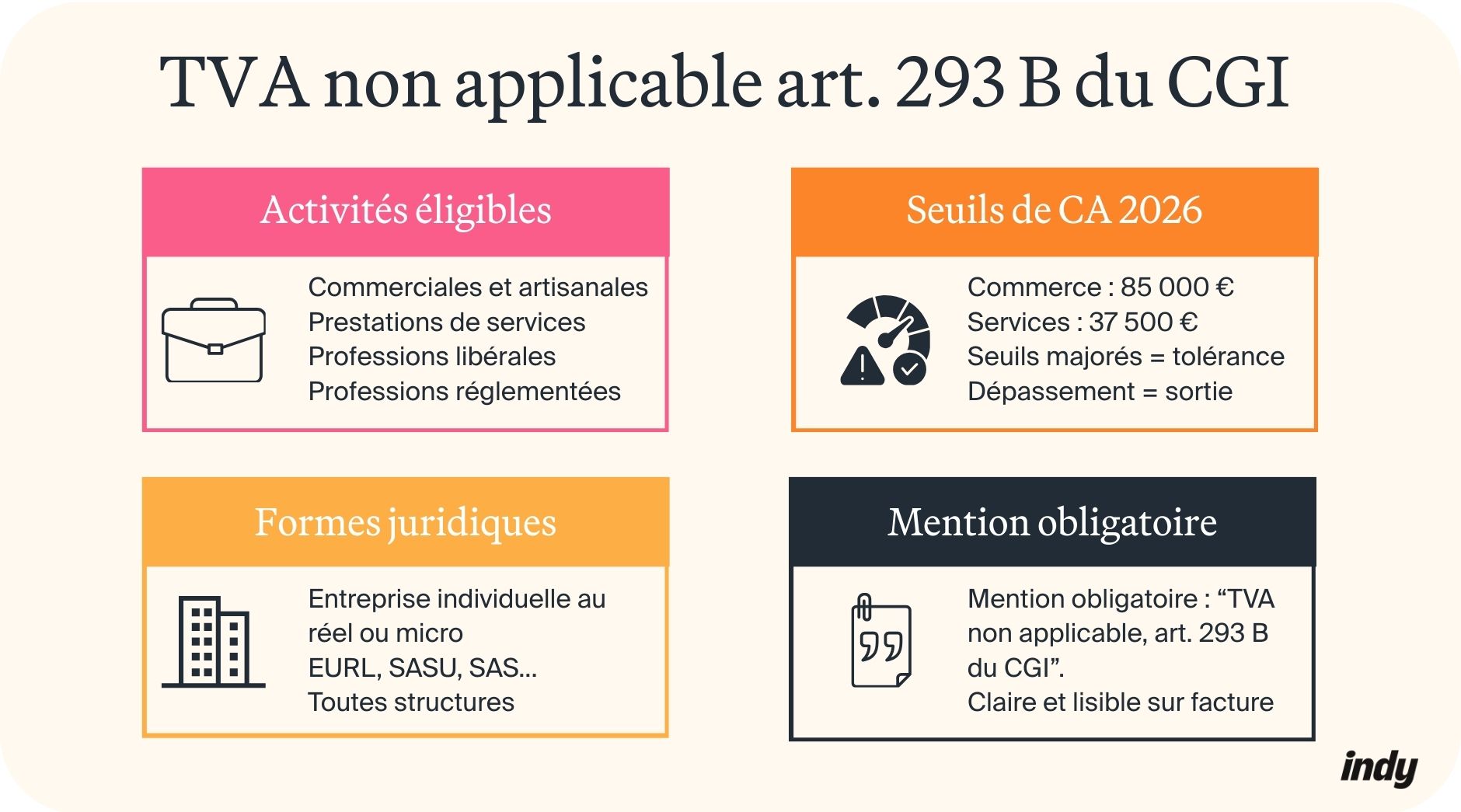

- L’article 293 B du CGI institue la franchise en base de TVA, un dispositif qui exempte les petites entreprises de collecter et déclarer la taxe, mais interdit la récupération de la TVA sur les achats professionnels ;

- La franchise s’applique aux entreprises dont le chiffre d’affaires respecte les seuils 2026 : 85 000 € pour le commerce, 37 500 € pour les services, avec des seuils majorés de tolérance en cas de dépassement ;

- Certaines activités sont exclues de la franchise (construction immobilière, livraisons intracommunautaires de véhicules neufs) et la sortie du régime intervient automatiquement en cas de dépassement des seuils ou volontairement par option pour le régime réel ;

- Les entreprises en franchise doivent obligatoirement inscrire la mention “TVA non applicable, article 293 B du CGI” sur toutes leurs factures, sous peine d’une amende pouvant atteindre 75 000 €.

Vous lancez votre activité et devez établir vos premières factures. Rapidement, une question se pose : devez-vous appliquer la TVA (Taxe sur la Valeur Ajoutée) sur vos ventes ? Pour certains entrepreneurs, un régime simplifié existe et dispense de cette obligation. Mais qu’est-ce que la TVA non applicable de l’art. 293 b du CGI (Code Général des Impôts) ? Quelles entreprises peuvent en bénéficier ? Quelles mentions inscrire sur vos factures pour rester conforme ? Vous découvrirez dans cet article l’essentiel pour facturer en toute légalité.

Faites votre comptabilité en autonomie avec Indy !

Avec Indy, simplifiez votre comptabilité au quotidien. L’outil vous guide pas à pas pour tenir votre comptabilité, y compris si vous êtes en franchise en base de TVA.

Je crée un compte

Qu’est-ce que l’article 293 B du Code général des impôts ?

Définition et champ d’application de l’article 293 B du CGI

L’article 293 B : un dispositif de simplification fiscale

Créé en 1979, ce dispositif légal institue la franchise en base de TVA. Concrètement, il dispense certaines entreprises de collecter et déclarer la taxe sur la valeur ajoutée, allégeant ainsi considérablement les obligations fiscales des structures de petite taille. Vous pouvez retrouver l’intégralité du texte directement ici sur le site de Légifrance.

Le champ d’application du dispositif

L’article 293 B du CGI concerne exclusivement les assujettis établis en France. Elle s’applique aussi bien aux livraisons de biens qu’aux prestations de services, couvrant ainsi l’ensemble des activités commerciales, artisanales et libérales.

Toutefois, l’accès au régime reste conditionné au respect de plafonds de chiffre d’affaires annuel, variables selon la nature de l’activité exercée. Ces seuils déterminent l’entrée ou la sortie du régime de franchise.

Bon à savoir : la franchise concerne uniquement les assujettis, entreprises exerçant une activité économique habituelle. Les non-assujettis (salariés, ventes occasionnelles) ne collectent naturellement aucune TVA. La franchise représente donc une dispense temporaire pour ceux qui devraient normalement collecter cette taxe.

Qu’est-ce que la franchise en base de TVA ?

Le mécanisme de dispense de TVA

La franchise en base de TVA dispense les entreprises éligibles de collecter la taxe auprès de leurs clients et de la reverser à l’administration fiscale. Concrètement, les entreprises facturent en hors taxes uniquement, sans appliquer les taux de 20%, 10% (Tva sur la restauration à emporter par exemple) ou 5,5% selon les cas. Cette dispense simplifie considérablement la gestion fiscale en supprimant les obligations déclaratives chronophages.

Franchise vs régime réel : avantages et limites

Le régime réel de TVA impose à l’entreprise de collecter la taxe, de la déclarer mensuellement ou trimestriellement via le formulaire CA3, puis de la reverser après déduction de la TVA payée sur ses achats. À l’inverse, la franchise supprime ces formalités.

Toutefois, cette simplification implique un inconvénient majeur : l’impossibilité de récupérer la TVA supportée sur les achats professionnels (fournitures, équipements, prestations).

Les conditions pour bénéficier de la franchise en base de TVA

Les activités concernées par la non-application de la TVA

Les secteurs d’activité éligibles

La franchise en base de TVA s’applique à l’ensemble des activités, qu’elles soient commerciales (vente de marchandises, restauration), artisanales (bâtiment, réparation) et de prestations de services (conseil, formation). Les professions libérales réglementées ou non bénéficient également du dispositif, incluant notamment les avocats, les auteurs d’œuvres de l’esprit et les artistes-interprètes.

Les formes juridiques concernées

Toutes les structures peuvent bénéficier de la franchise : entreprises individuelles, micro-entrepreneurs, ainsi que les sociétés comme les EURL ou SARL (Société à Responsabilité Limitée – Unipersonnelle ou non), les SASU (Société par Actions Simplifiée Unipersonnelle)…

L’accès au régime dépend uniquement du respect des seuils de chiffre d’affaires, indépendamment de la forme juridique choisie.

Bon à savoir : les micro-entrepreneurs bénéficient automatiquement de la franchise en base de TVA dès la création de leur activité, sans démarche particulière. Cette franchise demeure active tant que le chiffre d’affaires respecte les seuils légaux.

Les seuils de chiffre d’affaires à respecter

Les seuils 2026 selon la nature de l’activité

La franchise en base de TVA s’applique tant que le chiffre d’affaires annuel respecte des seuils définis selon la nature de l’activité :

| Type d’activité | Seuil de base | Seuil majoré |

| Commerce et hébergement | 85 000 € | 93 500 € |

| Prestations de services BIC et activités libérales (sauf avocat) | 37 500 € | 41 250 € |

| Avocat | 50 000 € | 55 000 € |

Concrètement, le seuil de base déclenche la sortie de la franchise au 1er janvier de l’année suivant le dépassement. Le seuil majoré, quant à lui, provoque l’assujettissement immédiat dès le jour du franchissement. Cette distinction permet une période de tolérance pour les entreprises en croissance progressive.

Application concrète des seuils

Un commerçant réalise 82 000 € de CA en 2025 (sous le seuil de base). En 2026, son CA atteint 90 500 € (dépasse le seuil de base mais reste sous le seuil majoré). Il bascule en TVA le 1er janvier 2027. Si son CA 2026 avait dépassé le seuil majoré l’assujettissement serait intervenu le jour du dépassement. Anticiper ces seuils facilite le choix de son régime de TVA.

Bon à savoir : la loi de finances 2025 avait prévu un abaissement du seuil unique à 25 000 € pour toutes les activités. Cette réforme a finalement été abrogée par la loi du 3 novembre 2025. Les seuils actuels restent donc en vigueur.

Les cas d’exclusion ou de perte du statut

Les activités exclues de la franchise

Certaines activités ne peuvent pas bénéficier de la franchise en base de TVA, indépendamment du chiffre d’affaires réalisé :

- Opérations immobilières : production ou livraison d’immeubles neufs, livraisons à soi-même de réhabilitation de logements locatifs (les travaux immobiliers classiques restent éligibles) ;

- Livraisons intracommunautaires de moyens de transport neufs : vente de véhicules, bateaux ou aéronefs neufs à destination d’un autre État membre de l’UE (Union Européenne) ;

- Exploitants agricoles ou bailleur de biens ruraux qui ont opté pour que ces opérations soient soumises à la TVA ;

- Activités ayant opté pour la TVA : locations de locaux nus à usage professionnel, opérations bancaires et financières, services publics locaux (eau, assainissement, déchets).

Les cas de sortie automatique du régime de franchise

La perte du statut intervient automatiquement en cas de dépassement des seuils de chiffre d’affaires. Cette sortie entraîne trois conséquences immédiates :

- L’assujettissement à la TVA dès le jour du dépassement (si seuil majoré franchi) ou au 1er janvier de l’année suivante (si seuil de base dépassé) ;

- Le droit à la déduction de la TVA sur les achats professionnels réalisés à partir de cette date ;

- L’obligation de demander un numéro de TVA intracommunautaire auprès du Service des Impôts des Entreprises (SIE) et de le mentionner sur toutes les factures émises.

L’option volontaire pour le régime réel de TVA

L’entrepreneur peut renoncer volontairement à la franchise en optant pour le régime réel de TVA. Cette demande s’effectue par courrier au SIE et prend effet au 1er jour du mois de l’option. L’engagement dure 2 ans minimum, renouvelable tacitement.

Toutefois, si l’entreprise a obtenu un remboursement de crédit de TVA, elle ne peut pas renoncer à l’option pendant les deux années suivantes.

TVA non applicable art. 293 b du cgi : une mention obligatoire à faire apparaître sur vos factures

Les entreprises en franchise de TVA doivent inscrire la mention “TVA non applicable, art. 293 B du CGI” sur toutes leurs factures. La mention doit apparaître clairement dans la zone des informations fiscales.

L’absence de cette mention expose l’entreprise à une amende pouvant atteindre 75 000 €, portée à 375 000 € en cas de récidive dans les deux ans, pour non-respect du formalisme administratif. Lors d’un contrôle fiscal, l’administration vérifie la présence de cette mention sur les factures et peut exiger la rectification des documents non conformes.