Si vous exercez le métier de professeur de yoga, vous aidez vos élèves à trouver calme, équilibre et sérénité au quotidien. Mais qu’en est-il de vous, quand vient l’heure de gérer factures, déclarations et obligations comptables ? La tranquillité d’esprit ne devrait pas s’arrêter au tapis de yoga ! C’est pourquoi nous allons vous guider pas à pas pour mettre en place une comptabilité rigoureuse et parfaitement conforme.

En résumé :

- Un prof de yoga peut exercer son activité en entreprise individuelle ou en société ;

- Il doit tenir une comptabilité simplifiée en micro-entreprise (anciennement auto-entreprise) et plus complète en entreprise individuelle et société, avec notamment la préparation des comptes annuels ;

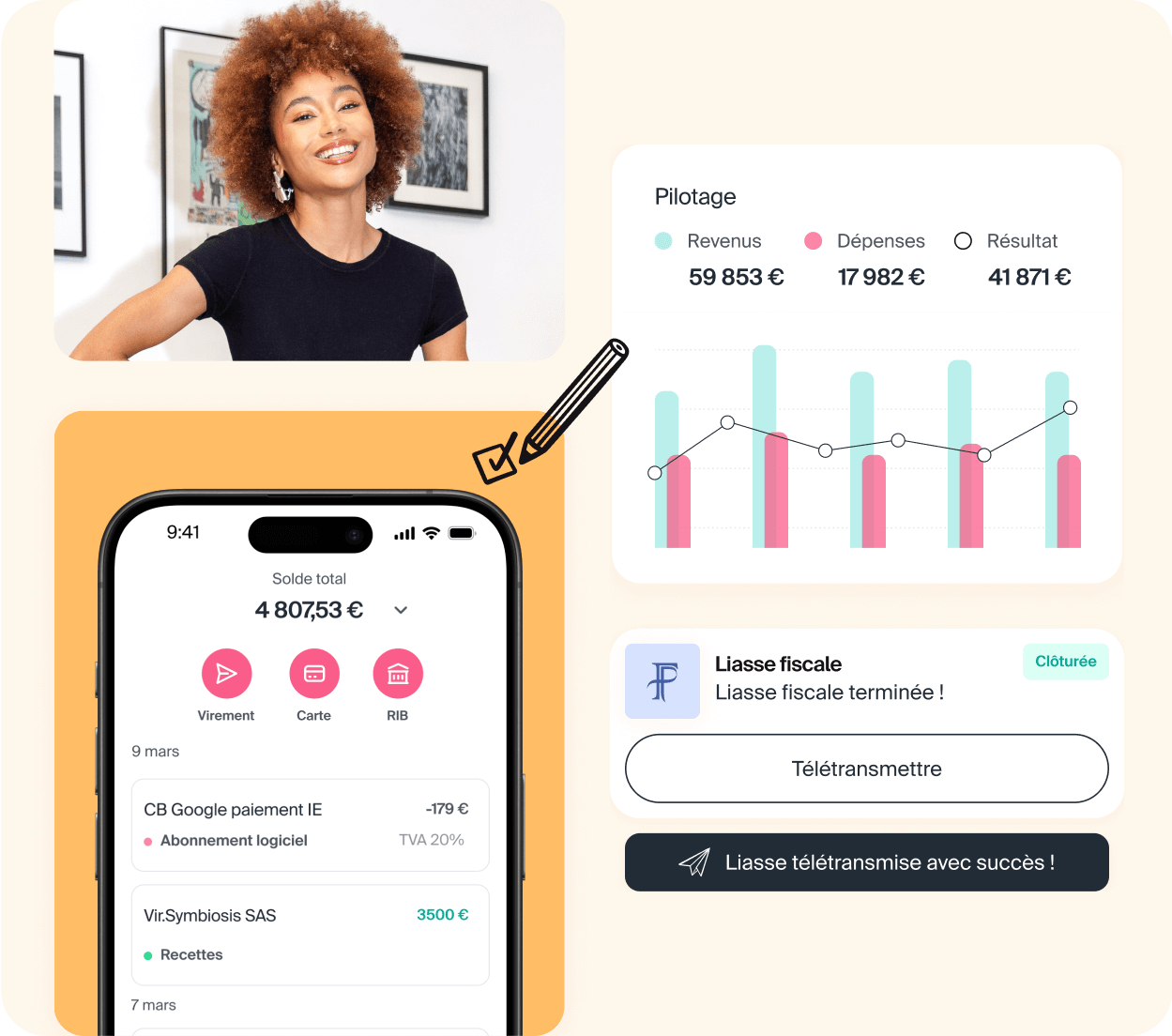

- Pour tenir une comptabilité conforme et sans erreurs, il est conseillé d’opter pour un logiciel de comptabilité comme Indy qui automatise de nombreuses tâches comptables, tout en assurant le respect des obligations en vigueur.

Bonne nouvelle !

Avec la solution en ligne Indy, la gestion comptable de votre activité devient un véritable jeu d’enfant ! Gagnez du temps, générez vos documents comptables facilement et respectez toutes vos obligations fiscales en quelques clics seulement ! 🧘♀️

Créer un compte

Zoom sur le métier de prof de yoga

Qu’est-ce qu’un prof de yoga ?

Devenir professeur de yoga va bien au-delà de l’animation de simples cours : il s’agit d’un véritable accompagnement vers le mieux-être. Ce professionnel transmet à ses élèves les principes, les techniques et les pratiques du yoga avec un objectif clair : celui d’améliorer leur santé physique, leur équilibre mental et leur épanouissement spirituel.

Ses séances s’articulent autour des asanas (postures de yoga) et des enchaînements qui développent la souplesse, la force et l’harmonisation du corps et de l’esprit. Mais son rôle ne s’arrête pas là ! Il propose également des exercices de respiration, des moments de méditation et des pratiques de pleine conscience pour aider ses élèves à cultiver sérénité et clarté mentale.

🧘 Bon à savoir :

Le prof de yoga peut exercer sa profession dans différents environnements :

- Studios spécialisés ;

- Associations ;

- Centres sportifs ;

- Ou même en indépendant.

Selon les sessions, il anime des cours collectifs, accompagne des élèves en séances individuelles et peut même proposer des initiations adaptées aux enfants ou aux personnes débutantes.

Comment devenir professeur de yoga ?

En France, le métier de professeur de yoga n’est pas réglementé. Autrement dit, aucun diplôme obligatoire n’est requis pour enseigner, que ce soit en tant que salarié ou en créant sa propre structure. En revanche, il est vivement recommandé de suivre une formation certifiée afin de garantir la qualité de son enseignement et d’inspirer confiance à ses futurs élèves. Certaines formations sont accréditées par des organismes reconnus telles que l’Union des professionnels de yoga ou la Fédération nationale des enseignants de yoga.

De plus, deux certifications enregistrées au Répertoire national des certifications professionnelles (RNCP) existent pour devenir prof de yoga :

- La première, c’est la certification « Enseigner la transmission du yoga » ;

- Et la seconde la certification « Enseigner le yoga ».

🪷 La durée d’une formation de professeur de yoga est généralement comprise entre 200 et 500 heures, alternant entre cours théoriques et pratique encadrée. Ce type de formation peut être suivi en présentiel dans des écoles spécialisées mais vous pouvez aussi suivre les cours en ligne selon les organismes.

Comment exercer le métier de prof de yoga ?

Comme vu précédemment, un prof de yoga peut exercer son activité en tant que salarié ou en créant sa propre structure :

- Si vous souhaitez vous lancer seul (choix le plus souvent sélectionné), vous pouvez envisager la création :

- D’une entreprise individuelle et bénéficier du régime de la micro-entreprise du moment que vous ne dépassez pas les plafonds de chiffre d’affaires (CA) imposés ;

- D’une SASU ou d’une EURL qui sont respectivement les formes unipersonnelles de la SAS et de la SARL.

- Si vous souhaitez vous lancer à plusieurs, vous pouvez aussi créer une SAS ou une SARL.

Voyons dès maintenant ce que cela implique concernant vos obligations comptables et fiscales.

Quelles sont les obligations comptables d’un prof de yoga ?

Les obligations comptables communes à tous les statuts juridiques

Comme tout professionnel, le professeur de yoga doit respecter certaines règles de comptabilité. En fonction du statut juridique (micro-entreprise, entreprise individuelle ou société), ces obligations varient mais certaines restent communes à tous.

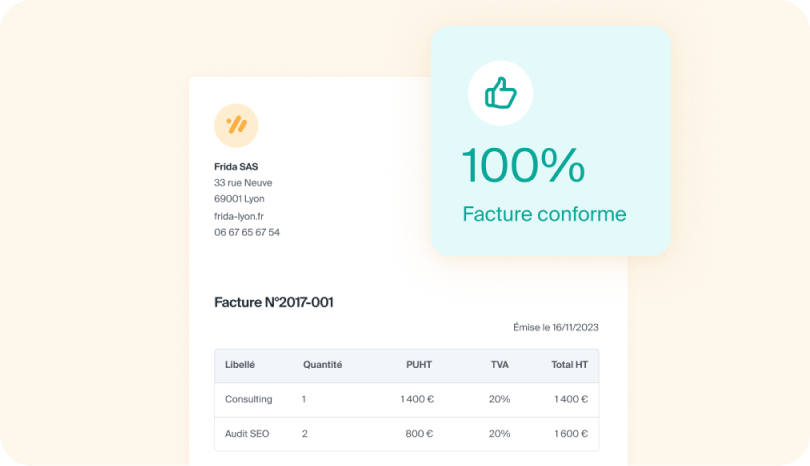

1- Établir des factures conformes

Quel que soit le statut juridique sélectionné, un prof de yoga est tenu d’établir des factures conformes aux règles en vigueur pour chaque prestation effectuée. Celles-ci doivent notamment comporter un certain nombre de mentions obligatoires (date et numéro de facture, identité du prestataire et du ou des clients, prix HT et TTC, TVA éventuelle…). Pour consulter la liste complète des mentions requises, rendez-vous sur la page suivante du site entreprendre.service-public.gouv.fr.

2- Conserver les documents comptables et justificatifs

Il doit également conserver les documents comptables et justificatifs (factures, relevés bancaires, etc.) pendant 10 ans à partir de la clôture de l’exercice auxquels ils se rattachent.

3- Payer la CFE

Enfin, un professeur de yoga est tenu en entreprise individuelle comme en société de payer la CFE (Cotisation Foncière des Entreprises). S’il dispose d’un local ou d’un terrain, le montant sera calculé sur la base de la valeur locative des biens immobiliers. Dans le cas contraire, le montant sera déterminé selon le chiffre d’affaires réalisé sur une période de 12 mois (au cours de l’année N-2). Un prof de yoga est exonéré de cotisation minimum si son CA hors taxes réalisé en N-2 n’a pas dépassé 5 000 €.

🧘🏾♀️ En tant que prof de yoga, vous exercez une activité appartenant à la catégorie des BNC (Bénéfices Non Commerciaux).

Les obligations comptables d’un prof de yoga en entreprise individuelle (EI)

La plupart des profs de yoga lancent leur activité en choisissant le statut de micro-entrepreneur ou d’entrepreneur individuel afin de se lancer plus sereinement. Selon le niveau de chiffre d’affaires réalisé et leurs préférences, ils peuvent ensuite faire leur choix entre le régime micro et celui de la déclaration contrôlée.

Au régime micro

La micro-entreprise constitue une forme simplifiée d’entreprise individuelle. Il s’agit du statut juridique idéal pour lancer une activité sans difficulté. Elle est accessible aux professeurs de yoga qui génèrent un CA inférieur à 83 600 €.

Dans ce cadre, la comptabilité à tenir est relativement plus simple qu’en EI classique. Le prof de yoga n’est pas tenu de produire un bilan comptable, un compte de résultat ou encore un inventaire annuel. Il doit simplement :

- Tenir un livre des recettes où tous les encaissements sont enregistrés chronologiquement. Le total des recettes doit être réalisé tous les 3 mois ;

- Déclarer chaque mois ou chaque trimestre son CA à l’URSSAF qui se charge ensuite de déterminer les cotisations sociales dues selon un taux spécifique à votre situation ;

- Déclarer son CA chaque année au moyen du formulaire 2042-C-PRO.

Le saviez-vous ? En tant qu’auto-entrepreneur, vous ne pouvez pas déduire vos charges professionnelles (l’éventuel loyer du local, les assurances professionnelles, frais de déplacement, fournitures…). Cependant, vous bénéficiez d’un abattement forfaitaire à hauteur de 34 %, venant ainsi réduire votre base imposable.

Au régime de la déclaration contrôlée

Votre CA dépasse 83 600 € ? Dans ce cas, vous basculez automatiquement au régime de la déclaration contrôlée mais pas de panique parce que vous bénéficiez là encore d’une comptabilité relativement simple !

Concrètement, vous devez :

- Tenir un Grand livre, un livre-journal et un registre des immobilisations et des amortissements ;

- Déclarer vos revenus une fois par an via la déclaration 2042-C-PRO ;

- Déposer la déclaration 2035 qui récapitule vos recettes et vos charges déductibles.

Les vrais ➕ de ce régime ? Vous n’avez pas à tenir les comptes annuels, ni l’inventaire annuel, vous n’avez aucun seuil de chiffre d’affaires et vous pouvez déduire toutes vos charges professionnelles !

Les obligations comptables d’un prof de yoga en société (SASU, EURL)

Si vous choisissez de vous lancer en EURL ou en SASU, vous choisissez alors de créer une entité juridique à part entière. Ce n’est plus seulement vous en tant qu’entrepreneur qui enseignez mais bel et bien une société qui existe légalement, avec ses propres règles et ses propres obligations comptables. Dans ce contexte, les obligations comptables deviennent plus exigeantes qu’en entreprise individuelle.

Le régime réel simplifié

Tant que votre chiffre d’affaires ne dépasse pas la barre des 254 000 €, vous pouvez profiter du régime réel simplifié.

Vos obligations ?

- Tenir les livres comptables (Grand livre et livre-journal) ;

- Préparer les comptes annuels simplifiés ;

- Réaliser un inventaire annuel simplifié (méthode forfaitaire) une fois par an.

Le régime réel normal

Au-delà des 254 000 € de CA, c’est le régime réel normal qui s’applique. Là, on entre dans une comptabilité plus exigeante avec :

- La gestion d’une comptabilité complète et détaillée ;

- Une liasse fiscale à établir chaque année (déclaration de résultat, comptes annuels détaillés, annexes, etc.) ;

- La réalisation d’un inventaire annuel complet une fois par an.

Le saviez-vous ? En société, vous disposez d’une obligation supplémentaire : celle d’ouvrir un compte pro lors de la création de la structure. Bonne nouvelle 🎉 : chez Indy, nous proposons un compte pro totalement gratuit, qui inclut même le dépôt de capital social. Profitez-en !

👉 Note : bien que ne vous ne soyez pas obligé en tant qu’entrepreneur individuel ou micro-entrepreneur d’ouvrir un compte pro, vous devez néanmoins ouvrir un compte bancaire dédié à l’activité de professeur de yoga dès que votre CA dépasse 10 000 € sur deux années consécutives. Le mieux encore reste de l’ouvrir dès la création de la structure afin de distinguer clairement les opérations personnelles et professionnelles.

Et qu’en est-il des déclarations ?

| Régime fiscal | Obligations déclaratives |

| Vous êtes une société à l’IR | Le résultat de votre société doit être déclaré au moyen de la déclaration 2035 et de la déclaration de revenus 2042-C-PRO |

| Vous êtes une société à l’IS | Vous devez déclarer le résultat de votre société en remplissant la déclaration 2065 et les annexes 2033 (au régime réel simplifié) ou 2050 (au régime réel normal) |

Vente d’accessoires de yoga : quelles sont les implications en matière de comptabilité ?

Si vous souhaitez vendre des accessoires de yoga (livres, tapis…), ces ventes sont fiscalement et comptablement traitées autrement. En effet, la vente d’accessoires appartient à la catégorie des BIC (Bénéfices Industriels et Commerciaux).

Les deux activités (prestations de yoga et ventes d’accessoires) peuvent coexister mais il faut bien les déclarer séparément. Voici les principaux points de vigilance que vous avez besoin de savoir :

- Le plafond de CA de la micro-entreprise pour la vente de marchandises est de 203 100 € ;

- La comptabilité à tenir diffère quelle que soit le statut juridique sélectionné (par exemple : vous devrez tenir un registre des achats en plus du livre des recettes en micro-entreprise) ;

- Le seuil de franchise en base de TVA n’est pas le même et s’élève à 85 000 € (avec un seuil majoré de 93 500 €).

Prof de yoga et TVA : quelles sont les règles pour une bonne gestion ?

Certains professeurs de yoga peuvent être exonérés de TVA, à condition d’enseigner dans le cadre d’une mission reconnue d’intérêt général (par exemple : cours de yoga donné dans un centre sportif agréé ou en partenariat avec une structure éducative).

La règle générale demeure toutefois la suivante :

En principe, un prof de yoga est assujetti à la TVA. Trois régimes de TVA sont possibles, à savoir : la franchise en base de TVA, le régime réel simplifié de TVA ou le régime réel normal de TVA.

Si votre chiffre d’affaires est inférieur au seuil de franchise en base de TVA, cela signifie que vous n’êtes pas tenu de déclarer, ni de payer la TVA. Dès franchissement du seuil, les règles sont les suivantes :

| Situation | Conséquence |

| Situation A : votre CA est compris entre le seuil de franchise (37 500 €) et le seuil majoré (41 250 €) | Vous serez alors redevable de la TVA à partir de l’année suivante |

| Situation B : votre CA dépasse le seuil majoré (ou seuil de tolérance) | Vous devenez redevable à partir de la date de dépassement |

Dans ce cas, deux régimes s’offrent à vous :

| Régime de TVA | Obligations déclaratives |

| Le régime réel simplifié de TVA | Il est réservé aux professeurs de yoga pour qui le CA reste inférieur à 254 000 € et implique le remplissage d’une déclaration de TVA annuelle (le formulaire CA12) ainsi que le versement de deux acomptes (un en juillet et un en décembre) |

| Le régime réel normal de TVA | Il est plus contraignant car il impose d’effectuer la déclaration et le règlement de la TVA chaque mois ou chaque trimestre au moyen du formulaire CA3 |

Prof de yoga : comment tenir sa comptabilité ?

Enfin, un prof de yoga n’est en aucun cas obligé de faire appel à un expert-comptable pour gérer son activité. Il peut tout à fait tenir sa comptabilité seul, à condition toutefois de maîtriser les obligations et d’être rigoureux.

Pour limiter le risque d’erreurs et automatiser votre comptabilité, nous vous conseillons d’utiliser un logiciel de comptabilité en ligne comme Indy, Swapn, Pennylane, Sage50 ou encore Macompta.fr.

Ces outils permettent de gagner du temps, suivre votre trésorerie en temps réel, bénéficier de la saisie automatique des écritures comptables, préparer vos documents comptables et déclarations fiscales facilement mais aussi d’être accompagné par un service client réactif si besoin. Alors, vous aussi, faites comme plus 200 000 indépendants et simplifiez-vous la vie avec Indy !

Consultez nos autres pages métiers :

- Comptabilité acupuncteur ;

- Comptabilité coach sportif ;

- Comptabilité psychologue ;

- Comptabilité diététicien ;

- Comptabilité sophrologue.

Vous souhaitez en savoir plus sur la comptabilité d’un prof de yoga ou vous avez simplement un avis à nous transmettre ? Laissez-nous un commentaire dans l’espace ci-dessous, l’équipe Indy se fera une joie d’y répondre ! 🤗