- La taxe annuelle sur les véhicules lourds de transport de marchandises remplace l’ancienne taxe à l’essieu et finance l’entretien des infrastructures routières ;

- Elle s’applique aux déplacements professionnels en France métropolitaine ;

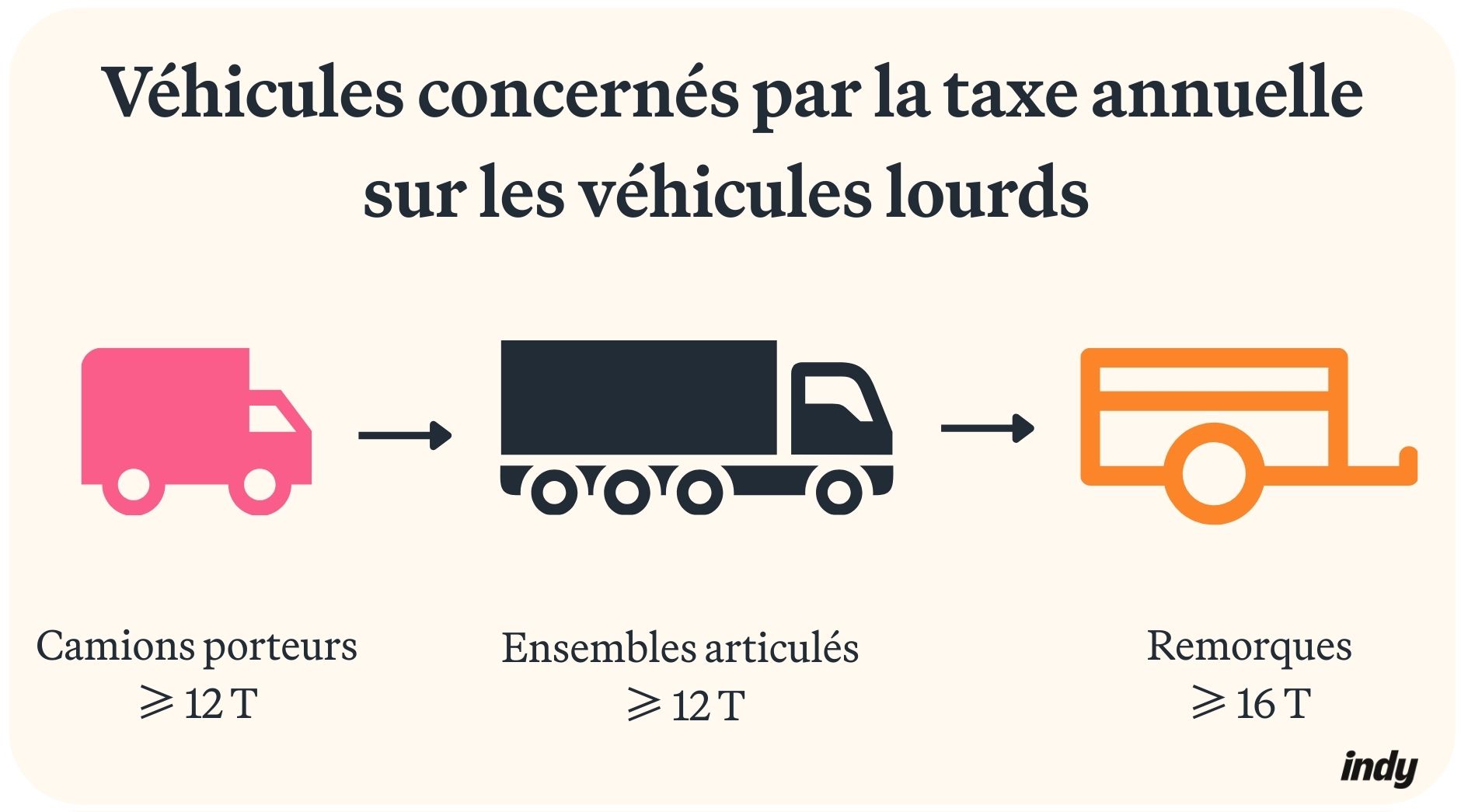

- Tous les véhicules de plus de 12 tonnes utilisés pour le transport de marchandises sont concernés : camions porteurs, ensembles articulés et remorques de plus de 16 tonnes. Le redevable est généralement l’utilisateur du véhicule ;

- Plusieurs exonérations existent : véhicules de collection, équipements de travaux publics, activités d’intérêt général, transport agricole et véhicules immatriculés dans l’UE ou pays partenaires ;

- La déclaration et le paiement s’effectuent en ligne, simultanément à la déclaration de TVA. Le montant dépend du type de véhicule, de son poids et de sa suspension.

Votre entreprise de transport utilise-t-elle des véhicules de plus de 12 tonnes ? La taxe annuelle sur les véhicules lourds de transport de marchandises s’impose peut-être alors à vous. Cette taxe annuelle sur les véhicules lourds concerne tous les professionnels du transport routier et peut représenter plusieurs centaines d’euros par véhicule. Mais comment calculer précisément son montant ? Quelles sont vos obligations déclaratives ? Découvrez tout ce qu’il faut savoir sur cette taxe annuelle sur les véhicules lourds pour optimiser votre budget transport.

Simplifiez-vous la vie avec Indy !

Avec Indy, automatisez la gestion de votre entreprise : tableau de bord intuitif, suivi comptable en temps réel, compte pro gratuit, édition des déclarations fiscales, gestion de votre TVA… et bien plus encore 🚀

Je crée un compte

Qu’est‑ce que la taxe annuelle sur les véhicules lourds de transport de marchandises ?

Définition et évolution historique

La taxe annuelle sur les véhicules lourds constitue un impôt spécifique qui frappe les véhicules de transport de marchandises d’un poids total autorisé en charge (PTAC) supérieur à 12 tonnes lors de leurs déplacements professionnels. Cette taxe remplace l’ancienne taxe à l’essieu, supprimée en 2019, dans le cadre de la modernisation du système fiscal français.

Bon à savoir : Depuis 2021, cette taxe est gérée par la DGFiP et ne nécessite plus de documents de circulation spécifiques. Elle a été recodifiée dans le Code des impositions sur les biens et services en 2022.

Objectifs de la taxe

Cette taxe annuelle sur les véhicules lourds de transport de marchandises poursuit un double objectif. D’une part, elle assure le financement de la voirie en compensant l’usure des infrastructures routières causée par la circulation des véhicules lourds.

D’autre part, elle incite les transporteurs à moderniser leur flotte vers des véhicules moins polluants.

Champ d’application territorial

La taxe s’applique exclusivement en France métropolitaine. Les départements et régions d’outre-mer (DROM) bénéficient d’une exonération totale, tenant compte de leurs spécificités économiques et géographiques. Cette différenciation territoriale permet d’adapter la politique fiscale aux réalités locales du transport de marchandises.

Qui est soumis à la taxe annuelle sur les véhicules lourds de transport de marchandises ?

Véhicules concernés par la taxe annuelle sur les véhicules lourds de transport de marchandises

Les camions porteurs

Trois critères déterminent l’assujettissement du camion porteur à cette taxe. D’abord, il doit appartenir aux catégories européennes N2 ou N3.

Ensuite, sa conception doit permettre le transport de marchandises sans avoir besoin d’une remorque ou semi-remorque.

Enfin, son PTAC doit atteindre au minimum 12 tonnes. Cette règle exclut donc les tracteurs routiers qui ne peuvent fonctionner seuls.

Les ensembles articulés

L’ensemble tracteur + semi-remorque devient taxable dès que sa masse totale en charge atteint 12 tonnes.

Attention à une particularité importante : seuls les ensembles effectivement couplés sont concernés. Concrètement, si votre tracteur roule seul ou si votre semi-remorque reste au dépôt, aucune taxe ne s’applique pendant cette période de séparation.

Les remorques lourdes

Vos remorques de catégorie O4 subissent cette imposition à partir de 16 tonnes de PTAC. Mais elles doivent impérativement être attelées à un véhicule tracteur des catégories N2 ou N3 pour déclencher la taxation. Sans cette condition d’attelage, votre remorque échappe temporairement à l’impôt.

Les autres véhicules de transport de marchandises

Cette catégorie englobe tous les autres véhicules et ensembles de véhicules d’au moins 12 tonnes utilisés pour réaliser des opérations de transport de marchandises comparables aux catégories précédentes, même s’ils ne relèvent pas strictement des catégories N2, N3 ou O.

Qui doit payer la taxe ?

Le principe de redevabilité

L’entreprise qui utilise le poids lourd pour son activité économique devient redevable de la taxe annuelle. Cette règle s’applique généralement au propriétaire du véhicule, mais des situations particulières modifient cette logique.

Les cas particuliers de détention

Lorsque vous utilisez un véhicule en location longue durée (contrat de plus de 2 ans), en crédit-bail ou en location avec option d’achat, vous devenez redevable de la taxe en tant qu’utilisateur, et non le propriétaire. Cette disposition évite que les sociétés de financement ou de leasing supportent une charge fiscale qui ne correspond pas à leur activité réelle.

Les règles spécifiques aux ensembles articulés

Pour les combinaisons tracteur-semi-remorque, l’entreprise qui utilise le véhicule tracteur supporte la taxe sur l’ensemble complet, même si la semi-remorque appartient à un tiers. Cette règle simplifie la gestion administrative en centralisant l’obligation fiscale. Les remorques lourdes (16 tonnes et plus) constituent une exception : elles sont taxées individuellement auprès de leur détenteur. Cette imposition s’intègre dans votre gestion fiscale globale, aux côtés de vos cotisations sociales.

Les exonérations possibles

Véhicules spécialisés et de collection

Les véhicules de collection bénéficient d’une exonération totale de cette taxe. Les équipements de travaux publics montés sur châssis routier (grues, pompes, bétonnières, groupes électrogènes) échappent également à l’impôt, à condition d’être utilisés exclusivement pour le transport de ces équipements et de leurs accessoires.

Activités d’intérêt général et certaines activités économiques

L’entretien des voies de circulation (balayage, déneigement, marquage routier) bénéficie d’une exonération complète. Les véhicules de la défense nationale, de la protection civile, des forces de police, gendarmerie, douane, les services de lutte contre les incendies et autres services d’urgence bénéficient également d’une exonération.

Les activités des centres équestres, le transport des équipements de cirques et de fêtes foraines sont aussi exemptés.

Transport agricole et véhicules étrangers

Les exploitants agricoles qui transportent leurs propres récoltes (produits de la terre uniquement) ne paient pas cette taxe. Les véhicules immatriculés dans l’Union européenne ou dans les pays ayant signé des accords bilatéraux avec la France (Suisse, Maroc, Tunisie…) sont exonérés.

Comment calculer la taxe ?

Méthode de calcul

La formule de calcul complète

Le montant de votre taxe annuelle résulte d’une formule précise :

Proportion annuelle d’affectation × Tarif applicable selon les caractéristiques du véhicule.

La proportion d’affectation correspond au nombre de jours pendant lesquels votre véhicule est affecté à des fins économiques, divisé par le nombre total de jours de l’année civile (365 ou 366 jours pour les années bissextiles). Cette proportion peut être réduite l’année d’acquisition, de cession, ou lors d’immobilisation administrative.

Les critères déterminant le tarif

Le montant de cette taxe dépend de quatre éléments précis :

- Le type de véhicule : camion porteur isolé, ensemble articulé ou remorque ;

- La masse en charge techniquement admissible : PTAC pour les véhicules isolés ;

- indiqué en rubrique F1 de votre carte grise ou du PTRA pour les ensembles, mentionné en rubrique F3 ;

- Le nombre d’essieux ;

- Le type de suspension.

Barème 2025 de la taxe annuelle

| Catégorie | PTAC (t) | Mensuel | Annuel |

| Camion 2 essieux (A1) | ≥ 12 | 124 € | 276 € |

| Camion à 3 essieux (B1) | ≥ 12 | 224 € | 348 € |

| Camion à partir de 4 essieux (C1 et C2) | Entre 12 et 26 | 148 € | 228 € |

| À partir de 27 | 364 € | 540 € | |

| Ensemble constitué d’un tracteur et d’une ou de plusieurs semi-remorques à 1 essieu (D1 et D2) | Entre 12 et 19 | 16 € | 32 € |

| À partir de 20 | 176 € | 308 € | |

| Ensemble constitué d’un tracteur et d’une ou de plusieurs semi-remorques à 2 essieux (E1 à E4) | Entre 12 et 26 | 116 € | 172 € |

| Entre 27 et 32 | 336 € | 468 € | |

| Entre 33 et 38 | 468 € | 708 € | |

| À partir de 39 | 628 € | 932 € | |

| Ensemble constitué d’un tracteur et d’une ou de plusieurs semi-remorques à partir de 3 essieux (F1 et F2) | Entre 12 et 37 | 372 € | 516 € |

| À partir de 38 | 516 € | 700 € | |

| Remorque (O4) | À partir de 16 | 120 € | 120 € |

Pour vous aider, l’administration fiscale met à disposition une fiche d’aide au calcul qui simplifie ces opérations. Cliquez ici pour la télécharger.

Bon à savoir : Un essieu désigne la barre métallique transversale qui relie les roues avant et arrière d’un véhicule. Pour compter les essieux, observez votre véhicule de profil : chaque paire de roues correspond à un essieu. Un camion classique possède généralement 2 essieux (avant et arrière), tandis qu’une semi-remorque peut en avoir 1, 2 ou 3 selon sa capacité de charge.

Minoration en cas de transport combiné

Définition du transport combiné

Le transport combiné associe plusieurs modes de transport pour acheminer des marchandises entre États membres de l’Union européenne. Votre véhicule utilise la route pour les trajets initiaux et terminaux (limités au transfert entre point de chargement et plateforme multimodale la plus proche), tandis que la partie principale s’effectue par rail, voie navigable ou maritime (parcours de plus de 100 kilomètres).

Réduction tarifaire de 75%

Lorsque votre poids lourd est acheminé en transport combiné, le tarif annuel bénéficie d’une minoration de 75%. Cette réduction substantielle encourage l’utilisation de modes de transport moins polluants et moins dommageables pour les infrastructures routières.

Conditions d’application

La minoration s’applique uniquement pendant la durée d’affectation au transport combiné. Si votre véhicule alterne transport combiné et transport exclusivement routier, la réduction s’applique au prorata de chaque période.

Déclaration et paiement de la taxe

Quand et comment déclarer la TA-VLTM

Télédéclaration obligatoire

La déclaration de la taxe annuelle sur les véhicules lourds de transport de marchandises s’effectue exclusivement par voie électronique. La déclaration en ligne s’impose à toutes les entreprises, quel que soit leur régime d’imposition. Elle se fait en annexe de votre déclaration de TVA, simultanément aux taxes sur l’affectation des véhicules à des fins économiques (ex-TVS).

Bon à savoir : Vous devez tenir à jour un état récapitulatif détaillant, par véhicule, les caractéristiques techniques, les périodes d’utilisation professionnelle et les éventuelles exonérations. Ce document, bien que non joint à la déclaration, doit pouvoir être communiqué à l’administration fiscale sur demande.

Dates limites selon votre régime TVA

Les entreprises soumises au régime réel normal d’imposition doivent déclarer la taxe au cours du mois de janvier suivant la période d’imposition, via le formulaire 3310-A-SD. Les entreprises relevant du régime simplifié disposent d’un délai plus long : elles déclarent sur le formulaire 3517 avant le 3 mai pour les exercices se clôturant au 31 décembre, ou dans les 3 mois de la clôture pour les autres cas.

Quand et comment payer la TA-VLTM ?

Télépaiement simultané à la déclaration

Le paiement de la taxe s’effectue automatiquement au moment de la transmission de votre déclaration électronique. Le prélèvement s’opère directement sur votre compte bancaire déclaré auprès de l’administration fiscale, selon les mêmes modalités que vos autres obligations fiscales.

Sanctions en cas de retard

Les retards de déclaration ou de paiement exposent votre entreprise aux pénalités habituelles de l’administration fiscale, similaires à celles appliquées pour la CVAE ou la contribution économique territoriale. Ces sanctions peuvent représenter un coût significatif pour votre entreprise.

Des interrogations au sujet de la taxe annuelle sur les véhicules lourds de transport de marchandises ? Nous vous répondons dans les commentaires !