La taxe sur les véhicules de société (TVS) a fait peau neuve depuis l’application de la loi de finances. En effet, depuis le 1er janvier 2022, la TVS est désormais remplacée par deux taxes annuelles sur les véhicules de tourisme pour un versement prévu dès 2023. Si vous êtes indépendant en société ou en entreprise individuelle, que vous êtes assujetti à la TVA et que vous exploitez un ou plusieurs véhicule(s) dans le cadre de votre activité professionnelle, alors regardons ce qui change pour vous.

🤔 Du mal avec les changements de déclarations fiscales ?

Notre équipe de spécialistes est prête à vous accompagner et répondre à vos questions. Avec Indy, générez et éditez vos déclarations fiscales simplement ! On se charge de les télétransmettre pour vous.

Essayer Gratuitement

TVS : de quoi parle-t-on ?

La TVS correspond à une taxe redevable chaque année par les entreprises françaises assujetties à la TVA qui possèdent ou louent des véhicules, quel que soit leur régime d’imposition ou leur statut juridique (y compris les entreprises individuelles).

Jusqu’au 31 décembre 2021, la taxe sur les véhicules de société se calculait par trimestre civil et prenait en compte le taux d’émission de CO2 ou la puissance fiscale du véhicule ainsi que son niveau de pollution atmosphérique. Depuis le 1er janvier 2022, les modes de calcul et les composants de la TVS ont évolué.

La TVS remplacée par deux nouvelles taxes

En supprimant la TVS du Code général des impôts, l’administration fiscale a décidé d’opter pour un système qui élargit son champ d’application avec la création de deux taxes qui reprennent les composantes de la TVS :

- La taxe annuelle sur les émissions de CO2 ;

- La taxe annuelle sur l’ancienneté des véhicules.

Autrement dit, plutôt qu’une suppression claire et nette, la TVS change de dénomination et fait l’objet d’aménagements qui se veulent cohérents avec les enjeux environnementaux.

La taxe sur les émissions de CO2 des véhicules de tourisme

Cette première taxe sur les émissions de CO2 se base sur un barème linéaire où chaque gramme de CO2 émis au kilomètre est associé à un montant. Le barème est pour l’instant identique à celui de 2021 ; des changements sont attendus et nous vous tiendrons bien sûr informés dans cet article.

Le mode de calcul a néanmoins évolué puisqu’il ne se réalise plus sur une base trimestrielle qui prend en compte du nombre de véhicules utilisés dès le premier jour de chaque trimestre pour déterminer le montant final de la TVS. À la place, le calcul de la taxe sur les émissions de CO2 se base sur la durée d’utilisation comptée en nombre de jours sur une année civile.

Découvrons maintenant les trois barèmes applicables de la taxe sur les émissions de CO2 en fonction des caractéristiques de votre véhicule.

Pour les véhicules immatriculés après le 1er mars 2020, c’est le dispositif d’homologation WLTP qui est utilisé. Ce dispositif de l’Union européenne permet de mesurer :

- la consommation de carburant ;

- l’autonomie électrique ;

- les rejets en CO2 et autres polluants.

Pour les véhicules utilisés dans le cadre de l’activité économique d’une entreprise depuis janvier 2006, mais dont la première mise en circulation a eu lieu après le 1er juin 2004, c’est la norme NEDC qui s’applique afin de déterminer le taux d’émissions de CO2.

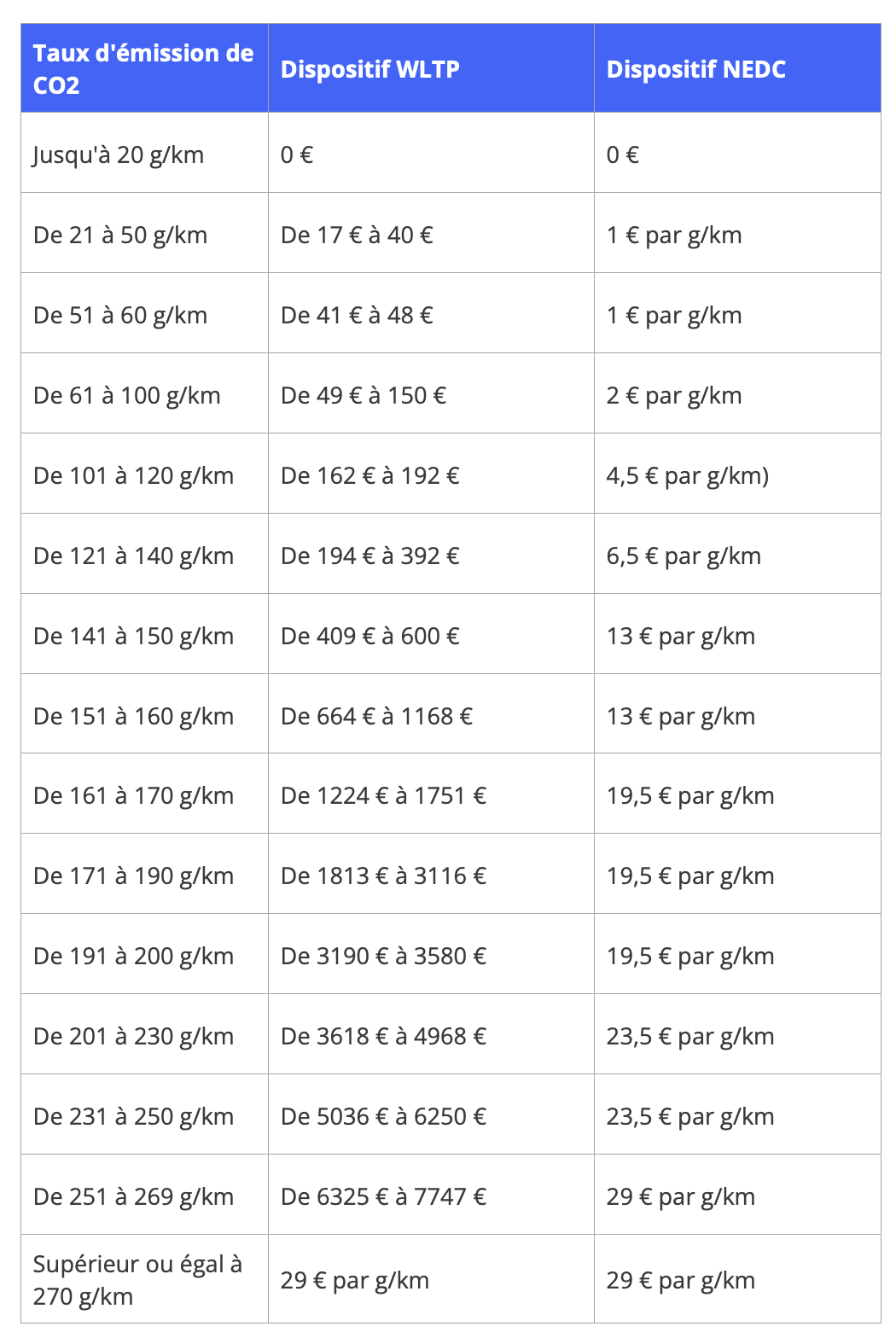

Voici le tableau des deux dispositifs WLTP et NEDC :

Enfin, pour les véhicules qui ne relèvent pas de ces deux dispositifs, c’est la puissance fiscale qui est comptabilisée d’après ce barème :

La taxe sur l’ancienneté des véhicules de tourisme

Cette deuxième taxe que doivent payer les sociétés redevables se calcule en fonction de la première mise en circulation du véhicule et de la source d’énergie. Le barème est donc le suivant :

Exemple de calcul des deux taxes de la nouvelle TVS

Vous avez une Renault Clio à essence immatriculée en 2020.

Vous l’utilisez 167 jours sur une année civile avant de la revendre. La proportion annuelle d’utilisation est donc égale à 167/365 = 0,46. Ensuite, l’émission de CO2 pour ce modèle est de 121 kg/km. D’après le barème WLTP, la taxe s’élève à 194 €.

194×0,46 = 89,2 € au titre de la taxe sur les émissions de CO2.

Pour calculer la taxe sur l’ancienneté des véhicules, vous prenez l’année de mise en circulation, qui est 2020 : le tarif est donc de 20 €.

20×0,46 = 9,2 € au titre de la taxe sur l’ancienneté des véhicules.

Vous devez donc 98,4 € au titre des deux taxes.

À titre de comparaison avec l’ancienne TVS, c’est surtout le mode de calcul qui fait la différence puisqu’il était auparavant réalisé sur une base trimestrielle. Les deux composantes de l’ancienne TVS sont quant à elles similaires aux barèmes des nouvelles taxes.

Nous dirons que le véhicule a été acheté au 1er avril puis revendu 167 jours plus tard, soit le 15 septembre. Nous comptabilisons donc deux trimestres.

- Le coefficient de détention est donc de 2 trimestres/4, soit 0,50.

- (194+20)x0,50 = 107 € sont dûs au titre de l’ancienne TVS.

Ainsi, avec un même véhicule, vous payez une taxe un peu moins élevée dans le cadre de la réforme de la TVS.

Qui est concerné par la nouvelle TVS ?

Toutes les entreprises (sociétés de capitaux type SASU/SAS, EURL/SARL et entreprises individuelles) assujetties à la TVA qui utilisent des véhicules affectés à des fins économiques sont concernées par les deux taxes. D’après Legifrance, l’expression “affectés à des fins économiques” fait référence :

- véhicules détenus (possédés ou en location longue durée) par l’entreprise ;

- et/ou dont la société prend à sa charge les frais engagés par une personne physique pour leur acquisition ou leur utilisation.

Le type de véhicule entre ensuite en compte dans le paiement des deux taxes qui remplacent la TVS. Sont concernées :

- les voitures particulières (VP) de catégorie M1 destinées au transport de personnes avec huit places maximum ;

- les voitures à usage multiple dans la catégorie N1 qui sont conçues et construites pour le transport de marchandises ayant un poids maximal inférieur ou égal à 3,5 tonnes ;

- les camions et pick-ups avec cinq places assises minimum.

Les exonérations possibles avec la nouvelle TVS

Exonération de la taxe sur les émissions de CO2

Vous utilisez des véhicules hybrides dans le cadre de votre activité professionnelle ? Alors vous pouvez être exonéré de la première taxe sur les émissions de CO2 si la source d’énergie de la voiture combine :

- soit, d’une part, l’électricité ou l’hydrogène et, d’autre part, le gaz naturel, le gaz de pétrole liquéfié, l’essence ou le superéthanol E85 ;

- soit, d’une part, le gaz naturel ou le gaz de pétrole liquéfié et, d’autre part, l’essence ou le superéthanol E85.

⚡Les véhicules électriques ou hybrides sont totalement exonérés si les émissions de CO2 sont inférieures à 60 g/km.

Exonération des deux taxes

Une exonération partielle des deux taxes qui remplacent la TVS est appliquée aux :

- voitures hybrides : si le certificat d’immatriculation inclut les mentions EH, GL, EE ou GH et qui émettent entre 60 et 100 g/km de CO2 ;

- voitures qui fonctionnent au gaz naturel et à l’essence.

Par ailleurs, il existe des exonérations possibles pour les deux taxes dans des cas spécifiques :

- véhicules loués moins de 30 jours consécutifs ;

- véhicules qui transportent des personnes en situation de handicap ;

- véhicules utilisés pour le transport public de personnes ;

- Véhicules utilisés dans le cadre d’activités agricoles ou forestières ;

- véhicules utilisés par une auto-école ;

- véhicules utilisés dans le cadre de compétitions sportives et/ou de pilotage.

Exonération pour les entreprises individuelles

Comme nous l’avons expliqué, la nouvelle TVS concerne désormais les entreprises individuelles.

En revanche, les EI sont exonérées de la TVA si elles bénéficient d’une franchise en base de TVA et ne sont donc pas assujetties à un régime de TVA.

Il existe également des exonérations pour les EI qui ne dépassent pas le seuil des aides de minimis ; autrement dit, des aides de faibles montants accordées à une entreprise par une autorité public (comme l’administration fiscale, ou une collectivité territoriale). Ces aides sont destinées aux structures à petits moyens, ou à toute entreprise qui rencontre des difficultés financières.

Les seuils et les conditions d’exonération sont les suivants :

Comment payer la nouvelle TVS ?

Le décret sur les modalités de paiement des deux taxes est encore à paraître. Elles devront toutefois être acquittées dès janvier 2023.

Gardez à l’esprit que jusqu’à présent, la déclaration et le paiement de la TVS correspondent à votre régime de TVA et sont donc réalisés via l’espace professionnel des impôts.

- Au régime réel normal de TVA, les taxes sont déclarées et payées chaque mois ou trimestre via l’annexe du formulaire CA3 (cerfa 3310 A).

- Au régime réel simplifié de TVA, les taxes sont déclarées et payées sur une base annuelle via le formulaire CA12.

- Si vous bénéficiez d’une franchise en base de TVA, les taxes sont déclarées et payées au plus tard le 25 janvier N+1 via le cerfa 3310 A.

💡 Vous devez tenir un état récapitulatif annuel des véhicules que vous utilisez et que sont redevables des deux taxes Ce dernier doit faire apparaître les détails techniques intervenant dans la fixation du tarif, la date de première immatriculation, le mode d’utilisation ainsi que la période d’utilisation. L’administration fiscale pourrait vous le demander en cas de contrôle.

FAQ – Questions fréquentes

Barème des indemnités kilométriques : quel est l’impact sur les taxes dues ?

Si vous avez fait le choix du barème des indemnités kilométriques, vous bénéficiez d’un remboursement déterminé par l’application d’un coefficient pondérateur en fonction du nombre de kilomètres remboursés par la société. D’autre part, un abattement de 15 000 € est pratiqué sur le montant de la taxe due sur l’ensemble des voitures concernées par la nouvelle TVS.

Quel est l’impact du chiffre d’affaires sur les taxes d’entreprise ?

Les taxes d’entreprise vont différer en fonction de votre statut juridique mais aussi de votre chiffre d’affaires. Si vous êtes en société vos charges sociales (cotisations sociales et contributions) seront plus élevées que si vous êtes en auto-entreprise par exemple. Le montant de vos cotisations sociales est calculé via un taux fixe d’un pourcentage de votre chiffre d’affaires. Plus vos revenus sont élevés, plus le montant de vos charges sociales augmente.

Quelles sont entreprises concernées par la contribution économique territoriale (CET) ?

La contribution économique territoriale réunie deux impôts locaux : la Cotisation Foncière des Entreprises (CFE) et la Cotisation sur la Valeur Ajoutée des Entreprises (CVAE). La CFE est due par toute entreprise et personne exerçant une activité professionnelle non salariée, en l’absence d’exonération éventuelle. La CVAE, quant à elle, est une taxe qui concerne les entreprises réalisant plus de 500 000 € de chiffre d’affaires annuel HT.

Bonjour, je donne des cours de parachutisme et mon activité m oblige à transporter les clients mais aussi le matériel j envisageais d acheter un fourgon de moins de 3t5 avec 5 places. Serais je soumis à la tvs? Si oui puis je en être exempté ou avoir une baisse (d après mes calcul je suis presque a 15000 euros l année)

Merci d avance

Bonjour Cédric,

D’après vos informations, vous serez bien redevable de la TVS pour ce véhicule. Vous pouvez être exonéré si le véhicule est hybride ou électrique.

Bonjour,

J’ai une entreprise individuelle assujettie à la TVA, j’hésite à acheter mon véhicule soit à titre personnel ou bien au nom de l’entreprise en fonction des différentes taxes à régler, serai-je redevable de la TVS et à partir de 2024 peut-on toujours déduire en charges le montant de la voiture en fonction de son taux d’émission? Merci d’avance

Bonjour Laetitia,

Suivant vos revenus, vous serez en effet redevable de la TVS, que votre véhicule soit dans votre patrimoine personnel ou professionnel.

Les plafonds de déduction en fonction des émissions de CO2 en 2024 sont les mêmes que ceux de 2021. Ils n’ont pas évolué.

Bonjour,

Cette réponse n’est pas juste. En effet, si l’association est soumise à TVA ainsi que le précise Jean Marc c’est qu’elle est considérée à but lucratif par l’administration fiscale et est donc redevable de tous les impôts commerciaux y compris la TVS.

Bonjour,

L’exonération de la TVS dans la limite des 15 000 km parcourus dans l’année a disparu ou est-elle conservée avec la nouvelle TVS ?

Bien cordialement

Bonjour Marc,

Cette exonération n’existe plus en effet.

Bonjour,

Mon asso loi 1901 aimerait faire l’acquisition d’une Citroën Berlingo 5 places. Cette asso est redevable de la TVA, qu’en sera-t-il de la TVS

Merci

Jmarc

Bonjour Jean-Marc,

Les associations loi 1901 sont des associations à but non lucratif, et ne sont donc pas redevable de la TVS.

la date de première immatriculation de mon véhicule est le 08/08/2018 comment je dois calculer ma TVS 2023 est ce sur la norme NEDC ou sur la puissance fiscale sachant que j’ai pris possession de cette voiture en 11/2022

Merci d’avance pour vos réponses

Bonjour,

Si le véhicule était bien immatriculé en France en 2018, il faut vous baser sur la norme NEDC.

Bonjour , je viens de reprendre un petit magasin de fleurs et souhaite acquérir un véhicule utilitaire avec cabine approfondie, ex: Citroën jumpy de 5 places diesel. Suis je soumis à la TVS ?

Merci de votre réponse

Bien cordialement

JL Chopard

Bonjour,

Les véhicules conçus techniquement pour un usage exclusivement commercial ou industriel n’entrent pas dans le champ de la TVS. Attention cependant, si votre carte grise mentionne VP, N1 ou CTTE et que vous disposez de plusieurs rangées de places assises, le véhicule sera soumis à la TVS.

Bonjour, dans le cadre de mon entreprise individuelle agricole je souhaite faire l’acquisition d’un pick-up, suis je redevable de la TVS ? Puis-je récupérer la tva dessus (véhicule n1g ctte ba plateau) et quelles sont les différences qu’ils soit 4 ou 5 places,

Merci par avance,

Julien

Bonjour Julien,

Oui les entreprises individuelles agricoles sont redevables de la nouvelle forme de la TVS. Cela dépend ensuite de votre type de véhicule. Sont redevables de la TVS « les voitures à usage multiple dans la catégorie N1 qui sont conçues et construites pour le transport de marchandises ayant un poids maximal inférieur ou égal à 3,5 tonnes ;

les camions et pick-ups avec cinq places assises minimum ». C’est pour le dernier point que le nombre de place est important. Pour la TVA, elle est bien déductible car votre véhicule est immatriculé en tant que camionette (CTTE) et donc affecté à du transport de marchandise.

je suis en entreprise en nom propre, dois je faire la declaration de mes vehicules ? meme si je sais que je ne paie par la taxe

Bonjour Philippe,

Si vous êtes en entreprise indiviudelle, vous n’avez pas à déclarer vos véhicules pour la TVS non 🙂

Bonjour,

je suis imposé pour la TVA annuelle donc imprimé CA12

à quelle moment je dois payer la TVS et sur quelle imprimé.

Merci

Bonjour,

Votre déclaration des deux taxes sur les véhicules de société doit bien être réalisée en même temps que votre déclaration annuelle de TVA sur l’imprimé CA12. À ce propos, nous venons de publier un guide pour remplir correctement ces deux nouvelles taxes dues au titre de la TVS : https://www.indy.fr/blog/comment-remplir-nouvelle-tvs-guide/

Vous y trouverez toutes les informations nécessaires pour déclarer la TVS via le CA12.

Excellente journée à vous 🙂

Quel formulaire utiliser pour calculer la TVS ?

Faut-il la déclarer et la payer en même temps que la TVA de décembre (en janvier 2023) ?

Bonjour Emmanuel,

Le formulaire a remplir pour la nouvelle TVS est le formulaire 3310-A du mois de janvier 2023. Ce formulaire permet de déclarer la TVA et les autres taxes comme la TVS. Les deux taxes se déclarent et se paient sur le même document, au même moment. 🙂