Le statut de freelance (également connu sous le nom de travailleur indépendant) attire de plus en plus de Français. Fin 2021, par exemple, le nombre de travailleurs indépendants dépassait les 4 millions dans l’hexagone. Qu’est-ce que ce statut ? Comment expliquer un tel attrait ? Quel statut juridique choisir en tant qu’indépendant ? Nous vous expliquons tout !

💡 Le saviez-vous ?

Indy accompagne les freelances dans leur comptabilité ! Effectuez vos déclarations comptables en quelques clics ! 💻

Essayer Indy gratuitement

Être freelance, qu’est-ce que ça signifie ?

Définition

Le statut de freelance n’est pas un statut juridique à proprement parler. Cet anglicisme désigne le travailleur indépendant en opposition avec le salarié sous contrat. Ici, le professionnel exerce son activité pour son propre compte, sans aucun contrat de travail. Ce dernier intervient en toute autonomie pour accomplir la mission qui lui est confiée.

Le travailleur indépendant pourra trouver ses missions de diverses manières, notamment grâce aux plateformes spécialisées, aux réseaux sociaux ou encore au bouche à oreille.

Pour qui ?

Le statut de freelance est compatible avec de nombreux métiers. Légalement, il n’existe pas de conditions spécifiques pour devenir freelance. Un artiste, un consultant, un traducteur, un développeur ou même un artisan pourra tout à fait se lancer en tant qu’indépendant à partir du moment où il exerce son activité sans contrat de travail. Dans le cadre d’activités dites « réglementées » (c’est le cas du métier d’avocat par exemple), le statut est soumis à des autorisations.

Le statut juridique du travailleur en Freelance

L’auto-entreprise (micro-entreprise)

Qu’est-ce que c’est ?

Le statut de micro-entrepreneur est le statut privilégié par les entrepreneurs pour exercer en freelance. Ce dernier permettra d’exercer votre activité professionnelle en votre nom propre, sans créer une véritable structure juridique. Contrairement à la société, la création d’une micro-entreprise ne donnera pas lieu à la création d’une personne morale.

Ce statut se caractérise par des obligations en matière de comptabilité, de fiscalité et de comptabilité simplifiées. Il est ouvert aux activités commerciales, libérales ou artisanales.

Les avantages

- La création de la micro-entreprise est gratuite et rapide. Cette dernière peut se faire directement en ligne. Aussi, elle ne nécessite pas d’apport en capital ;

- Peu d’obligations comptables et de tâches administratives : ici, la simple tenue d’un livre de recettes et d’un livre de dépenses suffit.

- Nul besoin de vous faire accompagner par un expert–comptable ;

- Gestion simplifiée de l’entreprise.

Les inconvénients

- Le Chiffre d’Affaires est limité : vous ne pouvez pas dépasser 77 700 € de CA lorsque vous effectuez de la prestation de services et 188.700€ pour la vente de marchandises. En cas de dépassement de ces seuils vous passez automatiquement en Entreprise Individuelle ;

- Si vous bénéficiez de la franchise en base de TVA, vous ne pouvez pas récupérer la TVA : ainsi, vous ne pouvez pas déduire vos charges ni facturer de TVA ;

- Le statut TNS est moins protecteur ;

- Les charges ne pourront être déduites ;

- Le patrimoine personnel et professionnel n’est pas séparé. En cas de dettes, le patrimoine du micro-entrepreneur pourrait-être saisi.

L’entreprise individuelle

Qu’est-ce que c’est ?

L’entreprise individuelle (EI) est une forme simplifiée d’entreprise. Tout comme la micro-entrepreneur, l’entrepreneur en EI exerce son activité en son nom propre.

Les avantages

- La création de l’entreprise individuelle est gratuite et rapide. Pour créer votre EI, il vous suffit de vous rapprocher de votre centre de formalités des entreprises (CFE), ou d’effectuer les démarches directement en ligne ;

- Pas d’apport en capital ;

- Pas de seuil de chiffre d’affaires ;

- Possibilité de créer une entreprise individuelle à responsabilité limitée (EIRL), afin de protéger les biens personnels.

Les inconvénients

- Des charges sociales plus élevés qu’en micro-entreprise ;

- En simple EI, la responsabilité de l’indépendant est illimitée. Ses biens personnels pourrait être saisis en cas de dettes.

La société

Qu’est-ce que c’est ?

L’indépendant pourra également se tourner vers la création d’une société unipersonnelle. Il pourra soit créer une Société par Actions Simplifiée Unipersonnelle (SASU), soit une Entreprise Unipersonnelle à Responsabilité Limitée (EURL). Ces deux types de sociétés permettent d’identifier l’entité comme étant une personne morale.

Les avantages

- Grande souplesse dans la rédaction des statuts ;

- Une responsabilité limitée aux apports ;

- Pas de limite de chiffre d’affaires ;

- Les cotisations ne seront à payer qu’en cas de rémunération.

Les inconvénients

- Des formalités de création lourdes et coûteuses ;

- Des cotisations sociales sur les salaires élevées ;

- Une gestion comptable plus complexe.

Le portage salarial

Qu’est-ce que c’est ?

Enfin, le portage salarial est un « hybride » entre le salariat et l’indépendance. Le salarié de l’entreprise de portage salarial effectue une prestation, pour le compte d’une société cliente. Contrairement aux statuts susmentionnés, un contrat de travail est conclu entre l’entreprise de portage et le salarié porté.

Ce statut peut être un bon compromis si vous hésitez à créer une entreprise. Ici, vous recherchez vous-même vos clients et vous organisez comme vous le souhaitez. Vous bénéficiez en parallèle d’une protection sociale complète.

Les avantages

- Bénéficier d’une bonne protection sociale ;

- Avoir accès à l’assurance chômage.

- Vous n’aurez pas à vous occuper de la gestion administrative, puisque cette tâche sera assurée par l’entreprise de portage.

Les inconvénients

- Ce dernier ne s’adresse qu’aux prestataires de services.

Quel statut juridique choisir ?

Ici, il n’y a pas de réponse toute faite. Ainsi, lors de la création de votre société, nous vous invitons à vous poser de nombreuses questions qui vous aideront à faire votre choix.

- Votre projet est-il risqué ? Si oui, nous vous invitons à vous tourner vers un statut permettant de bénéficier de la protection de vos biens personnels ;

- Quelles sont les démarches pour créer mon entreprise ? Si les démarches administratives vous effraient, vous aurez plutôt intérêt à vous tourner vers l’EI ou la micro-entreprise.

- Souhaitez-vous intégrer des associés à l’avenir ? Si non, vous pouvez vous tourner vers l’EI, la SASU ou l’EURL. Si vous préférez partager l’aventure, optez plutôt pour la SARL ou la SAS ;

- Un apport en capital est-il obligatoire ? Si vous ne souhaitez pas apporter de capital, la micro-entreprise ou l’EI sera à privilégier.

Vous l’aurez compris, il existe une multitude de critères à prendre en compte pour choisir un statut juridique. N’hésitez pas à vous faire accompagner par un expert, qui pourra vous aider dans vos démarches.

💡 Vous souhaitez vous lancer en tant que Freelance ?

Avec Indy, profitez d’une aide à la création d’entreprise !

Créez gratuitement votre entreprise

Les obligations comptables du Freelance

Des obligations comptables propres à tous les indépendants

Création d’un compte bancaire professionnel

En tant que freelance, vous devez impérativement ouvrir un compte bancaire dédié à votre activité si votre chiffre d’affaires est supérieur à 10 000 € pendant plus de deux années consécutives.

Des obligations en termes de facturation

Un indépendant à l’obligation de tenir ses factures à jour. Si vous avez réalisé une mission pour une entreprise, vous devez impérativement transmettre des factures à votre client.

Pour être valable, votre facture doit comporter un certain nombre de mentions obligatoires et notamment :

- La mention « facture » ;

- Le numéro et la date de la facture ;

- Les informations sur votre société, cela inclut notamment, la dénomination sociale de votre entreprise, son statut juridique, votre nom et vos coordonnées ;

- Les informations sur votre client ;

- La somme hors taxe (HT) et la somme toutes taxes comprises (TTC) ;

- La date d’échéance du règlement et le montant des pénalités en cas de retard ;

- Les conditions de règlement de la facture ;

- Votre numéro de TVA intracommunautaire, si vous en avez un.

D’autres obligations qui varient en fonction du régime d’imposition

Vos obligations en termes de déclaration et de comptabilité varient en fonction de votre régime d’imposition.

Le régime micro-social

Les indépendants en BNC seront soit en micro-entreprise, soit au régime de la déclaration contrôlée. En micro-entreprise, vous devez impérativement tenir un livre de recettes, ainsi qu’un registre des achats. Le régime micro vous exemptera de la préparation de comptes annuels ainsi que de la tenue d’un grand livre.

Comme indiqué plus haut, pour profiter du statut de micro-entrepreneur, votre chiffre d’affaires annuel hors taxe (HT) ne doit pas dépasser :

- 188 700 € pour les activités de commerce et de fourniture de logement ;

- 77 700 € pour les prestations de services et les professions libérales.

Les obligations comptables d’une entreprise au régime de la déclaration contrôlée

Le régime de la déclaration contrôlée concerne tous les freelances en BNC qui ne sont pas sous le régime de la micro-entreprise. Ici, les obligations comptables sont un peu plus complexes.

Les obligations comptables du freelance avec ce régime sont les suivantes :

- Tenue d’un journal des recettes et des dépenses ;

- Tenue d’un registre des immobilisations et des amortissements ;

- Préparation d’un compte de résultat fiscal via la déclaration 2035.

- Ici aussi, vous n’aurez pas à préparer vos comptes annuels.

Le freelance au régime réel simplifié d’imposition

Les entreprises relevant des BIC ou étant soumises à l’impôt sur les sociétés seront soit au régime réel simplifié soit au régime réel normal d’imposition.

Pour bénéficier du régime réel simplifié d’imposition, l’entreprise doit avoir un chiffre d’affaires situé :

- Entre 188 700 euros HT et 840 000 euros HT par an pour les activités de vente de marchandises ;

- Entre 77 700 euros HT et 254 000 euros HT par an pour les activités de prestation de services.

Les entreprises soumises au régime réel simplifié bénéficient d’obligations comptables allégées par rapport au régime réel normal. Elles devront :

- Tenir une comptabilité simplifiée composée d’un livre journal et d’un grand livre ;

- Constater les créances et les dettes à la clôture de l’exercice ;

- Il sera possible d’appliquer une comptabilité de trésorerie tout au long de l’exercice comptable. Il sera ensuite obligatoire de passer en comptabilité d’engagement lors de la clôture comptable ;

- Réaliser un inventaire simplifié au moins une fois tous les 12 mois ;

- Fournir des comptes annuels simplifiés à l’administration fiscale et les déposer auprès du RCS, mais vous êtes dispensé des annexes comptables.

Le dépôt des comptes annuels au régime réel simplifié est obligatoire. Le freelance pourra néanmoins adopter une présentation simplifiée pour le bilan et le compte de résultat. il sera dispensé d’annexe si son entreprise ne dépasse pas deux des trois seuils suivants à la clôture de l’exercice :

- 700 000 euros de chiffre d’affaires,

- 350 000 euros de total bilan,

- 10 salariés.

Le régime réel normal

Au-delà des seuils évoqués précédemment, votre entreprise est soumise au régime réel normal. Vous devrez alors respecter un plus grand nombre d’obligations :

- Tenir une comptabilité d’engagement ;

- Tenir un livre journal et un grand livre ;

- Faire un inventaire au moins une fois par an ;

- Décliner la comptabilité dans plusieurs journaux auxiliaires ;

- Établir des comptes annuels et les déposer auprès du RCS. Ces comptes ne pourront être simplifiés. L’annexe sera ici obligatoire bien qu’elle puisse être simplifiée.

Fiscalité du freelance

La fiscalité et les impôts à payer en tant freelance dépendront de nombreux éléments :

- L’activité de votre entreprise : La nature des bénéfices dégagés par votre entreprise dépendra de l’activité de cette dernière. Ainsi, les revenus pourront être des Bénéfices Non Commerciaux (également appelés BNC) ou des Bénéfices Industriels et Commerciaux (BIC).

- Le statut juridique de votre entreprise : En effet, le régime d’imposition de votre structure dépendra de la structure juridique choisie. Vous pourrez être soit à l’impôt sur le revenu (IR), soit à l’impôt sur les sociétés (IS). A titre d’exemple, une société est de plein droit à l’IS, elle pourra néanmoins opter pour l’IR sous certaines conditions bien précises. Les déclarations à déposer ne seront donc pas les mêmes d’un régime à l’autre. Une SASU à l’IS soumise à au régime réel simplifié, devra par exemple déposer une déclaration 2033, cette dernière ne sera pas demandée si la structure est à l’IR. Cliquez 👉 ici 👈 pour consulter la déclaration !

Les charges à payer en tant qu’indépendant

Les charges sociales

Les freelances en micro-entreprise

En micro-entreprise, le montant des charges sociales correspond à 12,3% du chiffre d’affaires pour les activités d’achat ou de revente de marchandises et à 21,2% pour les activités de prestation de services.

Le freelance en EI

Les charges sociales du freelance en EI s’élèvent à 44 % du revenu imposable.

Le freelance en EURL

En EURL, le dirigeant associé est travailleur non salarié (TNS). Ce dernier dépendra alors de la sécurité sociale des indépendants (SSI). L’entrepreneur est soumis à des cotisations sociales minimales. Le taux moyen de cotisations sociales est de 45% des revenus professionnels distribués au gérant de l’entreprise.

Le freelance en SASU

En SASU, le dirigeant est assimilé-salarié. Ce dernier devra s’acquitter de charges sociales qu’en cas de rémunération au titre de son mandat social. Le montant des charges sociales correspond à environ 82% de la rémunération qu’il se verse.

💡 Pour rappel, si l’indépendant est éligible à l’ACRE, il pourra bénéficier d’une exonération partielle ou totale de charges sociales.

Les autres charges à payer

La CFE

La Contribution Foncière des Entreprises, est un impôt local qui bénéficie aux communes françaises. Ce dernier constitue avec Cotisation sur la Valeur Ajoutée des Entreprises (CVAE), l’une des 2 composantes de la Contribution Economique Territoriale (CET). L’impôt est dû en fonction de la localisation de la société. Toutes les entreprises, et les personnes physiques qui exercent une activité professionnelle non salariée, quel que soit leur statut juridique, leur activité ou leur régime d’imposition sont redevables de cette taxe. Le travailleur Freelance y est de ce fait soumis, il sera néanmoins exonéré de cet impôt lors de sa première année d’exercice.

La CVAE

La Cotisation sur la Valeur Ajoutée des Entreprises (CVAE) est un impôt local dû par les entreprises en fonction de leur chiffre d’affaires.

Sont soumises à cet impôt, les sociétés ou entreprise individuelle remplissant les 2 conditions suivantes :

- L’entreprise exerce une activité imposable à la CFE ;

- Elle réalise plus de 500 000 € de chiffre d’affaires annuel hors taxe, et ce, peu importe son statut juridique ou son régime d’imposition.

- L’entreprise avec un chiffre d’affaires supérieur à 152 500€, devra tout de même effectuer une déclaration de valeur ajoutée et des effectifs malgré le fait qu’elle ne soit pas directement soumise à la CVAE.

Enfin, la première année de création, les entreprises ne sont pas redevables de cette taxe.

La contribution à la formation professionnelle

La contribution à la formation professionnelle est une charge obligatoire pour tous les travailleurs indépendants. Cette dernière permet de bénéficier d’un droit à la formation.

La cotisation s’élève à :

- 0,1 % du chiffre d’affaires pour les activités commerciales ;

- 0,2 % du chiffre d’affaires pour les activités libérales (le cas de la majorité des freelances) ;

- 0,3 % du chiffre d’affaires pour les activités artisanales.

Se rémunérer en tant que freelance

La rémunération

La rémunération du freelance ne reçoit pas un salaire à proprement parlé. Ainsi, il n’est pas soumis au SMIC. Le montant de la rémunération est librement négocié entre l’entreprise cliente et le freelance. Le mode de paiement est également négocié et fixé librement par les deux parties. La rémunération peut être fixe, ou bien proportionnelle à un résultat.

Le freelance peut être rémunéré :

- Par projet : il pourra fixer un tarif pour chaque projet réalisé ;

- Par heure : certaines freelances facturent en fonction du temps passé sur un projet donné. Ils établiront alors un taux horaire ;

- Une facturation récurrente : certains freelances travaillent avec des clients sur une base régulière. Ils pourront donc mettre en place des paiements récurrents fonctionnent comme des abonnements ;

- Des acomptes et paiements échelonnés : dans certains cas, surtout lors de projets de grande envergure, le travailleur indépendant pourra négocier des acomptes ou des paiements échelonnés tout au long du projet.

L’indépendant en société pourra se verser un salaire fixe en éditant une fiche de paie.

En auto-entreprise ou en entreprise individuelle, l’indépendant pourra quant à lui :

- Se verser une partie de son CA (après déduction des charges sociales).

- Opter pour une rémunération régulière ;

- Se rémunérer au fur et à mesure de la réalisation des projets.

Ces deux statuts ne permettront pas d’éditer de fiches de paie.

Les dividendes

Les dividendes sont, en règle générale, versés aux actionnaires d’une société et non pas aux freelances qui travaillent en tant qu’indépendants. Cependant, le freelance qui choisit de créer une société (EURL ou SASU), pourra se verser des dividendes en tant qu’actionnaire de sa société.

💡En société unipersonnelle à associé unique, la décision de se verser des dividendes ne nécessite pas la tenue d’une Assemblée Générale à proprement parlé. La décision de l’actionnaire devra simplement faire l’objet d’un procès-verbal. Une fois la décision prise, il devra informer l’administration fiscale via le formulaire 2777-SD.

Les aides disponibles pour se lancer en tant que freelance

L’allocation d’aide au retour à l’emploi (ARE)

L’Allocation d’aide au retour à l’emploi, également connue sous le sigle ARE, est une aide mise en place par Pôle Emploi, qui vise à faciliter la création ou la reprise d’une entreprise. Dans le cadre de l’ARE, le demandeur d’emploi pourra bénéficier du maintien de tout ou d’une partie de ses allocations chômage.

Pour bénéficier de cette aide, l’auto-entrepreneur devra répondre à de nombreuses conditions :

- Être involontairement privé d’emploi ;

- Justifier d’une période minimum de travail (cette durée varie en fonction de votre âge) ;

- Vous êtes inscrit comme demandeur d’emploi ;

- Vous recherchez activement un travail et êtes apte à travailler.

L’aide à la reprise ou à la création d’entreprise (ARCE)

Tout comme l’ARE, l’ACRE est proposée par Pôle Emploi, il s’agit là d’une aide financière versée sous forme de capital. Cette dernière concerne les demandeurs d’emploi qui se lancent dans l’entrepreneuriat. Cela inclut, bien entendu, les indépendants. Cette aide permet de recevoir 60 % de vos allocations chômage sous la forme d’un capital.

L’aide aux créateurs ou repreneurs d’entreprise (ACRE)

L’ACRE est quant à elle une exonération partielle ou totale de certaines cotisations sociales. Elle est accordée aux créateurs et aux repreneurs d’entreprise, pendant leur première année d’activité.

💡 Pour bénéficier de l’ACRE, il faudra respecter un grand nombre de conditions. Aussi, en tant que dirigeant d’une société unipersonnelle, aucune demande ne sera à réaliser. Votre éligibilité sera étudiée automatiquement par l’URSSAF. Au contraire, dans le cadre d’une micro-entreprise, il sera nécessaire de réaliser les démarches adéquates pour bénéficier de l’aide.

Le Nouvel Accompagnement pour la Création d’Entreprise (NACRE)

Cette aide permet aux créateurs ou repreneurs d’entreprise de bénéficier d’un accompagnement sur trois ans. Elle est disponible sous certaines conditions bien précises. Ici, le freelance pouvant bénéficier de l’aide est accompagné du montage de son projet d’entreprise jusqu’au lancement de son activité.

Les banques

Les banques pourront également vous proposer un financement plus ou moins conséquent au lancement de votre activité. Votre banquier acceptera ou non de vous suivre dans votre aventure entrepreneuriale. S’il accepte de vous accompagner, vous pourrez parallèlement ouvrir un compte bancaire professionnel propre à votre activité.

Les prêts d’honneur vous permettront quant à eux de bénéficier d’un prêt personnel à taux 0. Ils constituent un très bon levier pour vous aider à obtenir des prêts bancaires. Pour en faire la demande, vous pouvez vous rapprocher des réseaux France Initiative et Réseaux Entreprendre.

Les aides accordées en fonction de votre localisation

En fonction de la localisation de votre siège social et de votre projet, certaines aides régionales ou européennes pourront vous être proposées. Certains concours pourront également vous permettre d’accéder à des prix avec une récompense financière à la clé.

💡Pour en savoir plus sur ces multiples aides régionales, n’hésitez pas à vous rapprocher de votre conseil régional. Vous pouvez également consulter le site Aides-entreprise.fr.

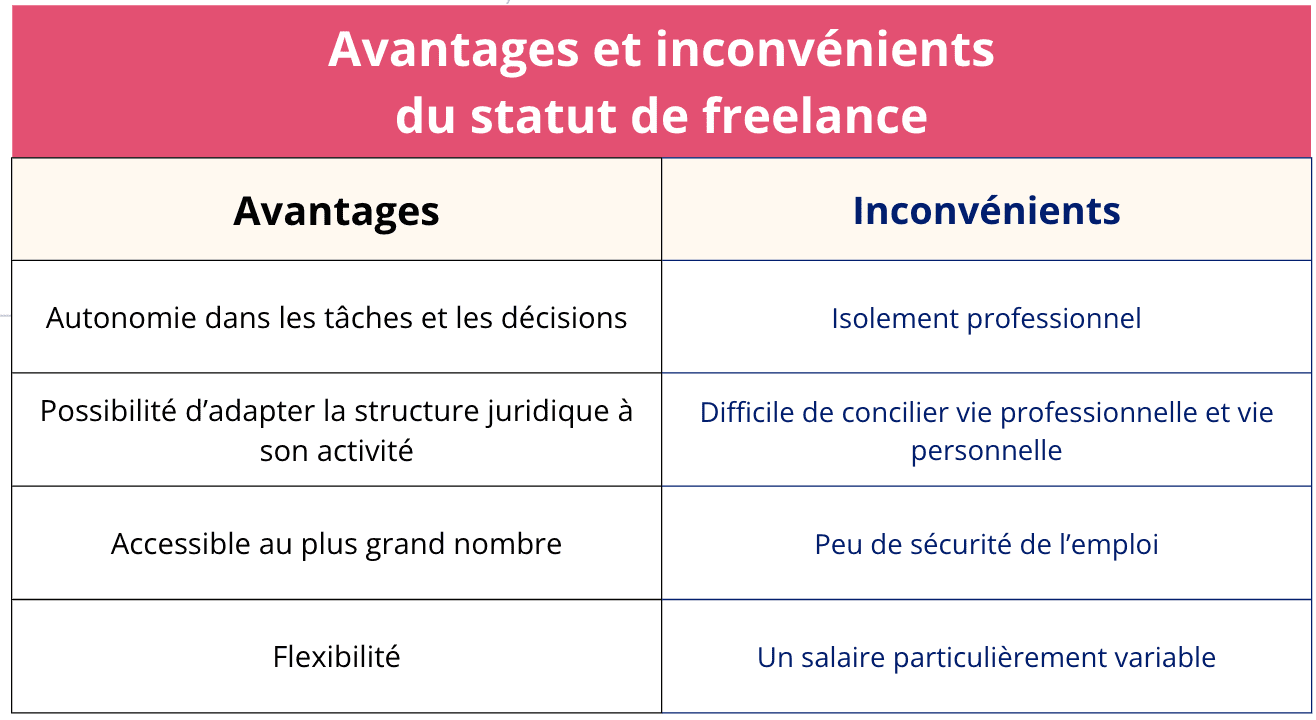

Avantages et inconvénients du statut de Freelance : notre conclusion

Les avantages

- L’autonomie : en tant qu’indépendant, vous avez le contrôle sur votre emploi du temps, sur votre manière de travailler en tant que freelance, votre lieu de travail… En principe, vous pourrez adapter votre activité à votre vie personnelle afin de concilier au mieux vie professionnelle et vie personnelle ;

- Le choix du statut juridique pour que la structure corresponde au mieux à vos besoins ;

- La flexibilité : vous être libre de choisir vos clients ;

- L’accessibilité : la plupart des activités nécessitent peu ou pas de moyens financiers et matériels. De plus, certains statuts nécessitent aucun apport en capital.

Les inconvénients

- Isolement professionnel : travailler seul peut parfois mener à l’isolement social ;

- Absence de durée légale de travail : bien que sur le papier, le travailleur indépendant soit libre de fixer ses propres horaires, il est relativement difficile de cloisonner la vie professionnelle et personnelle ;

- Non-sécurité de l’emploi ;

- Un salaire particulièrement variable, qui dépendra la plupart du temps du nombre de prestations effectuées.

FAQ

Comment se lancer en freelance ?

Dans un premier temps, vous devrez impérativement choisir un statut juridique. Vous avez le choix entre micro-entreprise, entreprise individuelle, SASU, EURL, ou encore le portage salarial. Il est ensuite nécessaire d’effectuer les démarches de création propres à votre structure juridique. Une fois l’entreprise créée, vous n’aurez plus qu’à trouver et développer votre clientèle

Qu’est-ce que veut dire freelance ?

Le terme freelance est un anglicisme, il désigne simplement une personne qui exerce une activité professionnelle de façon indépendante sans être liée de manière exclusive à un employeur.

Je suis salarié, puis-je devenir freelance ?

Il est effectivement possible de se lancer à son compte tout en étant salarié, à condition de respecter les clauses figurant dans votre contrat de travail actuel. Vous devrez notamment respecter les clauses de non-concurrence et les clauses d’exclusivité figurant sur ce dernier.

Activité indépendante et chômage, sont-ils compatibles ?

Il est effectivement possible, sous certaines conditions, de concilier le chômage et démarrer une activité de freelance. Vous pourrez alors tester votre activité tout en continuant à bénéficier des allocations-chômage.