Les professions libérales réglementées ont deux choix pour leur activité professionnelle : celui d’exercer en entreprise individuelle au régime BNC qui est l’option la plus fréquente, ou celui d’exercer en société d’exercice libéral. Vous êtes en entreprise individuelle et seriez intéressé par la SELAS ? Vous aimeriez en connaître les avantages avant de sauter le pas ? Nous faisons le point ensemble sur ce statut juridique et vous partageons toutes les modalités pour passer d’entreprise individuelle à SELAS. Suivez-nous ! 🚀

Les formes de société pour les professions libérales réglementées

Tous les professionnels libéraux qui exercent une activité réglementée avec des obligations déontologiques peuvent décider de créer une société. C’est notamment le cas des médecins, architectes, avocats, ou kinésithérapeutes.

Ainsi, ils viennent séparer leur propre personne de leur entreprise en créant une entité dotée d’une personnalité morale : une SEL, ou Société d’exercice libérale, qui est une société de capitaux. Les deux formes les plus fréquentes de SEL sont la SELARL et la SELAS. Bien sûr, même si vous faites le choix de la société, vous restez sous le statut d’indépendant.

Notez que d’autres formes de sociétés sont également possibles pour les professions libérales. Nous les avons réunies dans notre article Quelle société pour collaborer en libéral ?

💡 Bon à savoir : Contrairement à l’entreprise individuelle, qui est une entreprise « personne physique », la société, dispose de sa propre personnalité morale.

Définition d’une SELAS

La Société d’exercice libéral par actions simplifiées, est une société de capitaux qui s’inspire du modèle des SAS. Pour créer une SELAS, vous devez être au minimum deux associés, mais la limite est infinie. Toutefois, comme pour une SELARL, vous devez exercer la même activité que vos associés. Si vous ne souhaitez pas vous associer, vous pouvez opter pour la version unipersonnelle : la SELASU.

Pourquoi faire le choix de la société d’exercice libéral ?

Le choix de l’entreprise individuelle en BNC permet d’avoir une comptabilité allégée, et des démarches administratives globalement moins lourdes et onéreuses. Toutefois, la forme juridique d’entrepreneur individuel peut être limitée en fonction de l’évolution de votre activité, et notamment si vous dépassez le seuil des 70 000 € annuels du régime BNC. Nous avons donc listé ci-dessous quelques raisons qui poussent les professionnels libéraux à transformer leur environnement pour choisir une SEL.

La possibilité de vous associer

Sauf si vous choisissez les formes unipersonnelles des SEL, la première raison d’opter pour une SELAS réside dans la possibilité d’avoir plusieurs associés qui pratiquent la même activité. La structure est donc contrôlée par des professionnels en exercice, et garantit l’indépendance des membres.

Par ailleurs, en ouvrant votre capital, vous pourrez plus facilement intégrer des investisseurs extérieurs : jusqu’à 25 % pour les professions médicales et 50 % pour les professions médicales. L’opération peut être avantageuse pour le développement de votre société.

La responsabilité du gérant/président

Dans une autre mesure, en SEL, vous bénéficiez d’une responsabilité limitée à hauteur du montant de vos apports ce qui signifie qu’en tant qu’associé, vous ne perdrez que ce que vous avez apporté (en numéraire ou nature) à la société.

L’optimisation fiscale

Les SELAS sont en principe soumises à l’impôt sur les sociétés avec un taux de 15 % jusqu’à 38 120 € puis 27,5 % pour l’exercice 2021 et 25 % pour l’exercice 2022. Cela s’applique sur les bénéfices imposables.

L’avantage par rapport à une EI en BNC est que seule votre rémunération est fiscalisée à l’impôt sur le revenu (IR). Ce dernier est comptabilisé en tant que “Traitement et salaires” avec un abattement de 10 % au titre des frais qui sont engagés sur la rémunération. Et si vous n’utilisez pas le bénéfice en rémunération, mais décidez de le réinvestir dans la société, alors vous ne serez pas taxé ! Au-delà, la rémunération des associés d’une SEL est déductible des bénéfices, et les cotisations professionnelles s’appliquent uniquement sur les rémunérations versées.

L’avantage des formes unipersonnelles

En SELASU, vous n’aurez naturellement pas à convoquer d’assemblée générale, ce qui simplifie grandement le fonctionnement de votre société.

Comment passer d’une entreprise individuelle à une société d’exercice libéral ?

Que vous ayez déjà une entreprise individuelle ou que vous lanciez votre activité, il faudra suivre le cheminement classique de création de sociétés pour votre SEL. En effet, vous ne pouvez pas “transformer” votre entreprise individuelle en société au sens strict du terme.

Les étapes de passage à une société d’exercice libéral

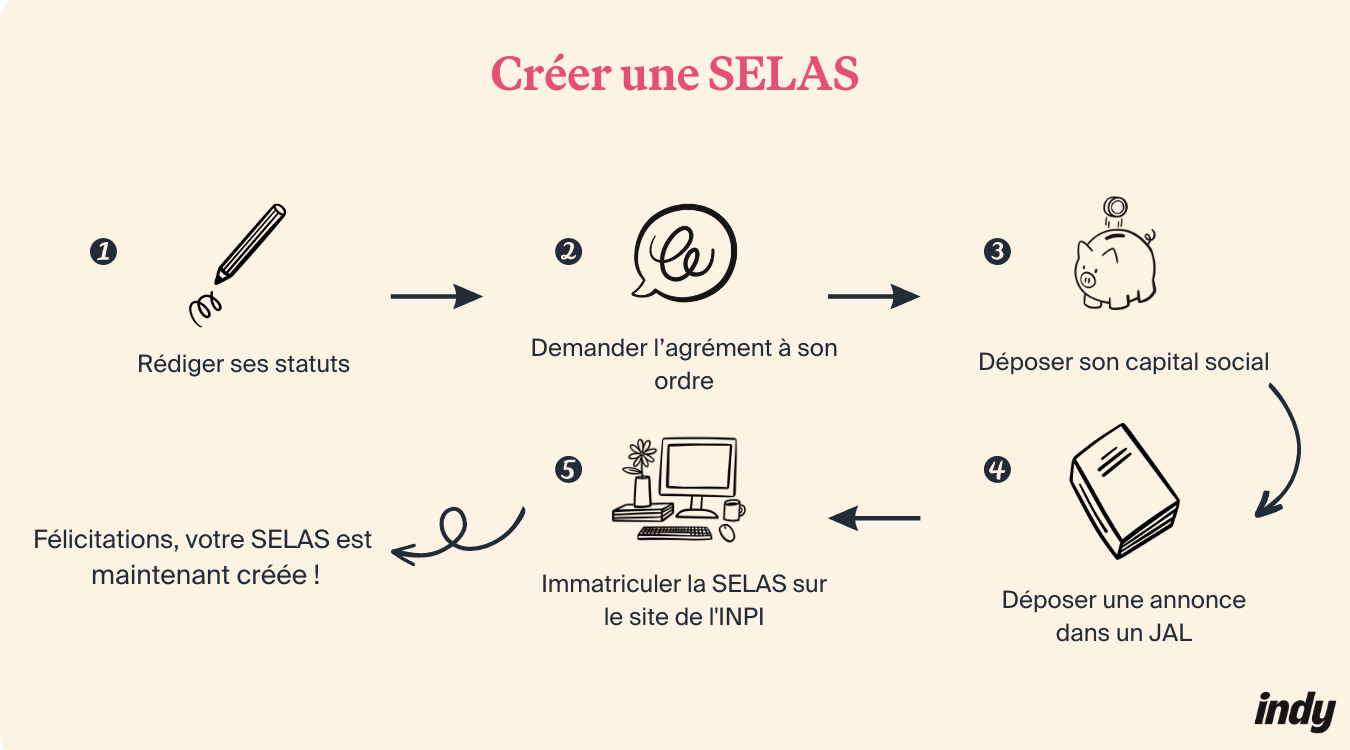

Rappelons d’abord les étapes principales de création d’une société :

- Rédiger les statuts.

- Demander l’agrément de votre ordre.

- Verser le capital sur un compte bancaire et demander une attestation de dépôt de capital.

- Faire paraître un avis de création dans un journal d’annonces légales.

- Immatriculer votre société sur le guichet unique de l’INPI.

À partir de ce schéma classique de création, vous aurez deux solutions pour passer d’une EI à une société :

- L’apport en nature en injectant au capital de votre société les actifs de votre entreprise individuelle. Cet apport peut être effectué en échange de parts sociales ou d’actions, mais aussi via un apport à titre onéreux avec des obligations ou des espèces. Votre EI devra ensuite s’acquitter d’une taxe sur la cession d’activité, alors que votre société paiera les droits d’enregistrement dont le montant se base sur la valeur du fonds d’exercice libéral. Vous êtes exonéré de frais si vous décidez toutefois de conserver les titres issus de votre apport pendant 3 ans ou plus. Si les apports dépassent 50 % du capital social de la société, vous devrez alors nommer un commissaire aux apports.

- La cession du fonds d’exercice libéral à la société que vous créez. L’opération se concrétise via la rédaction d’un acte de cession et la publication d’un avis dans le journal d’annonces légales. La plus-value réalisée sera taxée, sauf en cas d’exonération partielle (valeur du fonds entre 300 000 et 500 000 €) ou totale (valeur du fonds inférieure ou égale à 300 000 €).

Par ailleurs, si vous souhaitez céder une SEL, la cession des parts sociales est soumise à l’accord de ⅔ Des associés qui exercent dans la SEL pour les SELAS.

Quid du régime social ?

Si vous choisissez de transformer votre entreprise individuelle en SELAS alors vous changerez de caisse de cotisation et serez assujetti au statut d’assimilé salarié avec une protection plus avantageuse, mais des cotisations relativement plus importantes. Aussi, les sommes distribuées sous forme de dividendes ne sont pas soumises aux cotisations sociales.

Pour un résumé complet, n’hésitez pas à jeter un œil à notre article sur les cotisations sociales des indépendants en société.

SELAS ou SELARL ? Quel régime choisir pour exercer mon activité réglementée ?

Notre comparatif

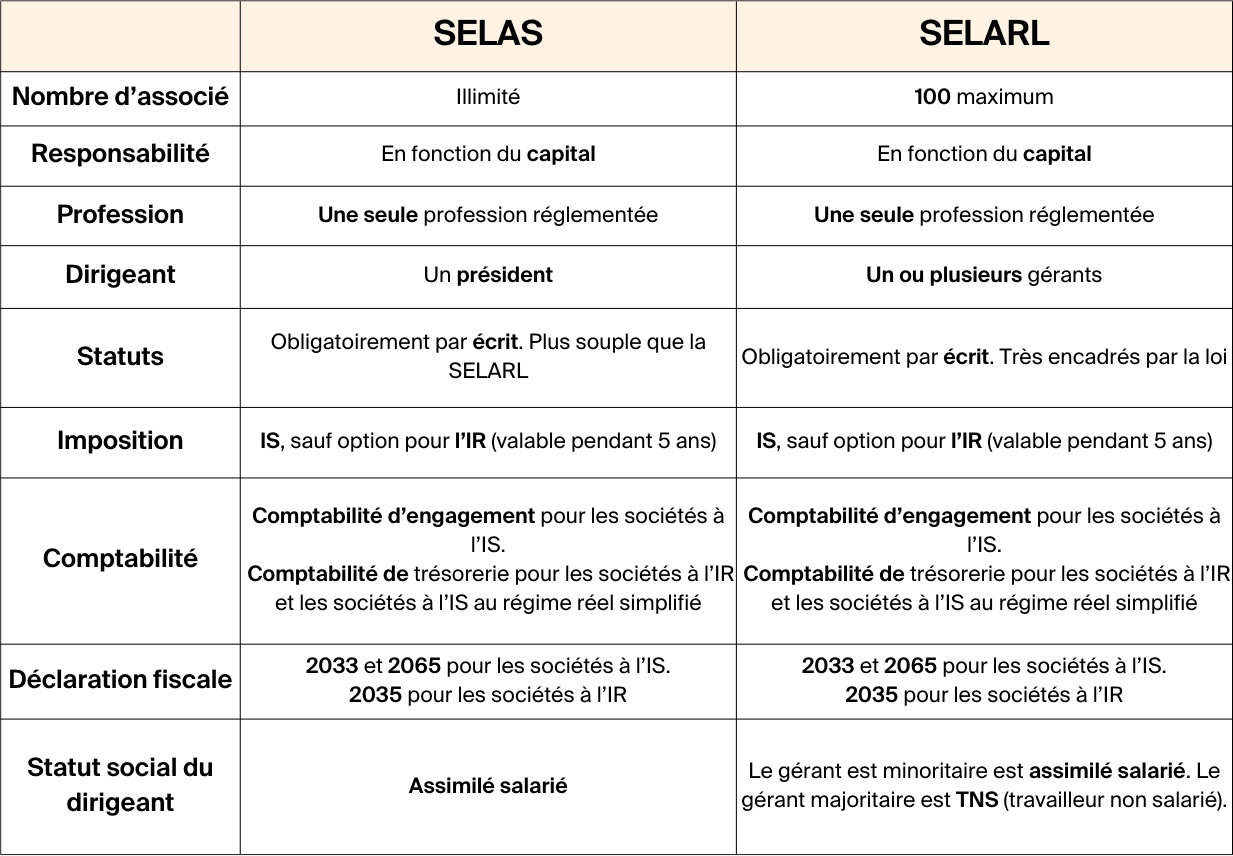

Les deux statuts disposent d’un grand nombre de similitudes, bien que certaines différences subsistent. Afin de vous aider à y voir plus clair, pour que vous puissiez effectuer un choix éclairer, nous avons décider d’effectuer un tableau comparatif, le voici 👇

En bref, les deux principales différences entre la SELARL et la SELAS, réside dans la rédaction de leurs statuts respectifs et dans le statut du dirigeant.

La rédaction des statuts

En SELARL, la rédaction est encadrée par la loi. Ici, vous devrez impérativement inscrire toutes les mentions obligatoires (dénomination sociale, apport en capital social, identité du gérant…). Vous devrez également mentionner des informations complémentaires comme les modalités de prises de décision, la transmission de parts sociales ou encore les informations sur la répartition des résultats et leur allocation aux réserves ;

Au contraire, en SELAS, la rédaction est bien plus libre : il n’y a aucune règle stricte. Certaines mentions devront bien évidemment apparaître, vous pourrez néanmoins fixer vos propres règles en matière de gestion et les faire apparaître dans le document.

Le régime social du dirigeant

Le président de SELAS, tout comme le gérant minoritaire de SELARL est assimilé salarié. Autrement dit en SELAS, vous avez le même statut qu’un salarié affilié au régime général de la sécurité sociale (à défaut des indemnités chômage). Par conséquent, ce statut est particulièrement protecteur, ce qui se traduit par un montant de cotisations sociales particulièrement élevé. Puisque vous cotisez plus vous bénéficiez d’une couverture optimale, d’une prévoyance de base et d’une retraite importante.

Au contraire, si vous souhaitez être gérant majoritaire d’une SELARL, vous avez le statut de TNS. Ici, vous êtes affilié à l’ancien régime social des indépendants (RSI), devenu Sécurité sociale des indépendants (SSI) et rattaché au régime général de la Sécurité sociale. Pour faire simple : le remboursement des dépenses de soins par la Sécurité sociale est similaire à celui du régime général des salariés. En ce qui concerne les cotisations liées à la retraite, chaque activité possède sa propre caisse d’assurance vieillesse avec ses modalités. En revanche, le montant des cotisations sociales est plus faible avec un statut TNS, ce qui signifie que vous êtes moins couvert et bénéficiez d’indemnités moins importantes en cas d’arrêt de travail par exemple.

Vous souhaitez obtenir de plus amples informations sur ces deux formes de société ? Nous vous invitons à consulter notre article : SELARL ou SELAS : les sociétés de capitaux pour les libéraux.

Vous avez des questions sur le passage à une SEL ? Posez vos questions en commentaire, ou directement via le live chat pour les utilisateurs d’Indy. Notre équipe sera ravie de vous répondre et de vous aider !

FAQ : questions fréquentes

Qu’est-ce qu’une SELAS et pourquoi en créer une ?

La SELAS, ou société d’exercice libéral par actions simplifiées, est une déclinaison de la SAS. Il s’agit là d’une forme de société destinée aux professions libérales. Cette dernière est composée au minimum de 2 associés, qui exercent tous la même activité. Si vous ne souhaitez pas vous associer, vous pouvez tout à fait opter pour la version unipersonnelle : la SELASU.

Quelle est la différence entre une SCP et une SEL ?

La principale différence entre la SCP et la SEL réside dans la responsabilité des associés. En effet, cette dernière est beaucoup plus importante dans une SCP que dans une SEL. Il n’est en outre pas possible d’accepter des actionnaires n’exerçant pas l’activité dans une SCP, même s’ils étaient minoritaires.

Je suis en SELAS, dois-je obligatoirement passer par un expert comptable ?

Non ! En France, les entreprises n’ont pas l’obligation légale de faire appel à un comptable pour tenir leur comptabilité. Autrement dit, vous avez tout à fait le droit de vous en passer ! Les logiciels de comptabilité, tendent justement à faciliter la gestion de votre comptabilité. Il s’agit là d’une alternative économique aux experts-comptable. Bien évidemment chacune de ces options (comptable vs logiciel) à ses propres avantages et inconvénients. Si vous souhaitez un suivi plus poussé, le comptable est à privilégier. Si au contraire vous souhaitez vous tourner vers une option plus économique, le logiciel est fait pour vous !

Pour changement statut

Bonjour,

Je suis masseur kinésithérapeute libérale (entreprise individuelle) et je souhaite changer de statut en selas ou en selarl, pourrais je bénéficier de vos conseils? 06 52 36 59 52

Cordialement

Bonjour Denise,

Bien sûr, nous vous accompagnons gratuitement au changement de statut. Un conseiller va vous rappeler 🙂