- Les auto-entrepreneurs bénéficient d’obligations comptables simplifiées (régime micro-fiscal) ;

- Tous les auto-entrepreneurs doivent tenir un livre des recettes, déclarer leur chiffre d’affaires (tous les mois ou trimestres), conserver leurs justificatifs pendant 10 ans et établir des factures ;

- Le registre des achats est obligatoire seulement si vous exercez une activité dans la vente de marchandises, de fournitures, de denrées alimentaires ou de prestations d’hébergement ;

- En cas de chiffre d’affaires annuel supérieur à 10 000€ pendant 2 ans consécutifs, vous devez ouvrir un compte bancaire dédié à votre activité professionnelle.

La comptabilité des auto-entrepreneurs est allégée par rapport à celles d’autres statuts juridiques, car ces derniers bénéficient du régime micro-social et micro-fiscal. En contrepartie, ils n’ont pas la possibilité de déduire les charges pour leur montant réel puisqu’ils bénéficient déjà de l’abattement forfaitaire. Quelles sont les obligations comptables en micro-entreprise ? Comment bien tenir sa comptabilité ? Dans cet article, nous vous expliquons tout ce qu’il faut savoir sur la comptabilité des auto-entrepreneurs.

À la recherche d’une solution simple pour votre comptabilité ?

Grâce à une application tout-en-un, vous bénéficiez d’un module de facturation complet, de la gestion des justificatifs, d’un compte pro 100% gratuit, du remplissage automatique et de la télétransmission de vos déclarations de CA et de TVA à l’administration fiscale…🔥

Essayer gratuitement

Les obligations comptables des auto-entrepreneurs

Malgré sa simplicité, la comptabilité des auto-entrepreneurs (également connu sous le nom de micro-entrepreneurs) est assortie de certaines exigences, notamment :

- La tenue d’un livre des recettes ;

- La tenue d’un registre des achats (uniquement pour certains auto-entrepreneurs) ;

- La déclaration du chiffre d’affaires tous les mois ou trimestres auprès de l’Urssaf ;

- La conservation des justificatifs pendant 10 ans ;

- L’établissement de factures en bonne et due forme ;

- L’ouverture d’un compte bancaire dédié à partir d’un certain seuil.

| Obligation | Action | Périodicité |

| Livre des recettes | Enregistrer les encaissements (justifiés par factures). | Au fil de l’eau |

| Registre des achats | Enregistrer les dépenses (que pour certaines activités). | Au fil de l’eau |

| Facturation | Établir des factures conformes (mention de non-TVA pour les auto-entrepreneurs en franchise en base). | À chaque vente/service |

| Déclaration de CA | Déclarer le CA brut à l’URSSAF. | Mensuelle ou Trimestrielle |

| CFE | Déclaration et paiement de la Cotisation Foncière des Entreprises. | Annuelle en décembre |

| TVA | Facturer et déclarer la TVA si les seuils sont dépassés. | Selon le régime (si redevable) |

| Conservation | Garder tous les justificatifs et livres de comptes. | 10 ans |

Tenir un livre des recettes

Parmi les obligations comptables et fiscales des auto-entrepreneurs, figure le livre des recettes. Le livre des recettes est un document comptable obligatoire pour tous les auto-entrepreneur sans exception qui doit retracer chronologiquement vos recettes, avec d’autres informations complémentaires. Il se présente sous la forme d’un tableau à 6 colonnes où doivent figurer :

- La date d’encaissement de chaque opération ;

- La référence de la facture correspondante ;

- Le nom du patient ou client ;

- La nature du produit vendu ou du service prodigué ;

- Son montant ;

- Le mode de règlement.

Concrètement, il devrait ressembler peu ou prou à cela :

| 📆 Date | 🧾 Référence facture | 🧍 Client | 🎥 Nature | 💰 Montant | 💶 Mode de règlement |

| 22/04/2024 | N°3044 | Monsieur X | Consultation site | 45 | Chèque |

| 22/04/2024 | N°3045 | Madame C | Réalisation vidéo | 5000 | Virement |

| 23/04/2024 | N°3046 | Madame Y | Réalisation affiche | 250 | Virement |

| 24/04/2024 | N°3047 | Monsieur L | Commande dessin | 50 | Espèces |

En effet, Excel n’est pas reconnu par l’administration fiscale puisque ces documents peuvent être modifiés après édition. Prenez donc bien garde à faire les choses dans les règles de l’art pour votre micro-entreprise sous peine de sanctions assez lourdes.

Tenir un registre des achats

Si vous exercez une activité dans la vente de marchandises, de fournitures, de denrées alimentaires ou de prestations d’hébergement, alors vous êtes tenu d’établir un registre des achats. Ce dernier est complémentaire au livre des recettes et permet de renseigner de manière chronologique l’ensemble des achats professionnels effectués au cours d’une année civile. Toutes les règles relatives au livre de recettes et au registre des achats peuvent être retrouvées aux articles R123-203 et suivants du Code de commerce (ici).

Il se présente également sous la forme d’un tableau à 6 colonnes et comprend :

- La date de l’achat ;

- Les références des justificatifs de chaque opération ;

- Le nom du fournisseur ;

- La nature de la dépense ;

- Le montant de l’achat ;

- Le mode de règlement.

Plus concrètement, voici à quoi il ressemble :

| 📆 Date | 🧾 Référence facture | 🧍 Fournisseur | 🎥 Nature | 💰 Montant | 💶 Mode de règlement |

| 22/04/2024 | N°5055 | Monsieur A | Caméra | 1500 | Virement |

| 22/04/2024 | N°5056 | Madame B | Ordinateur | 1000 | Virement |

| 23/04/2024 | N°5057 | Madame D | Affiches | 300 | Chèque |

| 24/04/2024 | N°5058 | Monsieur K | Papier | 100 | Espèces |

Déclarer son chiffre d’affaires à l’Urssaf

Tous les auto-entrepreneurs sont dans l’obligation de déclarer leur chiffre d’affaires auprès de l’Urssaf. Cette déclaration va permettre le calcul de vos cotisations sociales. Elle doit être réalisée :

- Tous les mois ;

- Ou tous les trimestres (si l’option a été choisie).

Conserver les justificatifs

Bien que l’administration fiscale ne remonte généralement que 3 exercices en arrière lors d’un contrôle standard, elle peut aller jusqu’à 10 ans en cas de soupçon de fraude. Il est donc crucial de conserver tous vos justificatifs comptables pendant une décennie. Ces documents incluent non seulement vos factures mais aussi vos bons de commande, de livraison, et toutes les pièces qui justifient vos écritures comptables.

Si vous êtes à l’aise avec le numérique, vous pouvez digitaliser ces documents. Toutefois, assurez-vous d’utiliser un logiciel de comptabilité en ligne certifié pour garantir leur valeur légale. Ainsi, vous n’aurez pas à encombrer votre espace avec des boîtes à chaussures pleines de papiers.

Pour ceux qui préfèrent la méthode traditionnelle du « tout papier », un peu d’organisation s’impose. Optez pour des classeurs étiquetés et des pochettes plastiques pour une conservation optimale. Cette méthode permettra non seulement de mieux conserver vos documents mais aussi de les retrouver plus facilement en cas de besoin.

N’oubliez pas que la non-conservation des documents fiscaux peut entraîner une amende de 10 000€, comme stipulé dans l’article 1734 du Code général des impôts.

Un logiciel certifié pour conserver vos justificatifs ? 🧾

C’est ce que vous propose Indy ! Avec l’application tout-en-un Indy, vos justificatifs sont conservés en toute sécurité et conservent la même valeur probante qu’au format papier.

Conserver mes justificatifs 😎

Établir des factures

La facturation en micro-entreprise n’est pas une option, mais une obligation comptable. L’auto-entrepreneur est tenu de fournir une facture pour toute vente ou prestation de services. Et attention aux détails, la loi est très stricte sur les mentions qui doivent y figurer :

- La date de la facture ;

- Le numéro de la facture ;

- La date de la prestation de service ou de la vente ;

- L’identité du prestataire de services ou du vendeur ;

- L’identité du client ou de l’acheteur ;

- La mention « EI » ou « Entrepreneur Individuel » ;

- Votre numéro SIREN ;

- La désignation et le décompte des services rendus ou des produits ;

- Le taux de TVA applicable. Il existe plusieurs taux de TVA différents : 2,1%, 5,5%, 10% et le plus courant 20% ;

- La ou les réductions de prix éventuelles ;

- La somme totale à payer en HT (hors taxes) et TTC (toutes taxes comprises) ;

- L’adresse de facturation (si elle est différente du siège social de l’entreprise) ;

- Les informations sur le règlement ;

- L’existence et la durée de la garantie légale de conformité de 2 ans pour certains produits.

🛍️ Vous êtes en franchise en base de TVA ? Dans ce cas, n’omettez pas d’inclure sur vos factures la mention « TVA non applicable, article 293B du CGI ».

Côté conservation, c’est la même chanson : vos factures doivent être gardées pendant 10 ans après la clôture de l’exercice durant lequel elles ont été émises.

Par ailleurs, le non-respect des règles de facturation peut vous coûter cher. On parle d’une amende administrative qui peut atteindre 75 000€, et elle double si vous récidivez dans les 2 ans suivant votre premier faux pas.

⚖️ Dès 2026, tous les auto-entrepreneurs devront établir des factures électroniques. Sur Indy, vous bénéficiez d’un module de facturation pour générer des devis et des factures conformes et personnalisables, alors profitez-en ! C’est 100% gratuit !

La déclaration de TVA

En tant qu’auto-entrepreneur, vous bénéficiez de la franchise en base de TVA qui vous exonère du paiement de la taxe. Toutefois, ce régime est soumis à certains seuils :

| 📃 Seuils de chiffre d’affaires de la franchise en base de TVA | |||

| 👨💻 Activités | Seuils de franchise | Seuils majorés | |

| Prestation de service | 37 500 € | 41 250 € | |

| Activité commerciale et d’hébergement | 85 000 € | 93 500 € | |

- Si votre CA se situe en dessous du seuil de franchise, vous n’êtes pas tenu de facturer la TVA ;

- Si votre CA se situe entre le seuil de franchise et le seuil majoré, vous devenez redevable de la TVA l’année suivante ;

- Si votre CA dépasse le seuil majoré, vous devez facturer la TVA à compter de la date de dépassement du seuil.

Par ailleurs, si vous êtes assujetti à la TVA deux régimes sont possibles :

- Le régime réel simplifié de TVA : Pour bénéficier de ce régime votre CA annuel doit être inférieur à 840 000 € pour les professionnels réalisant une activité commerciale (BIC). Pour les prestations de services et autres professions libérales (BNC), votre CA annuel ne doit pas dépasser 254 000 €. Sous ce régime, vous devez compléter la déclaration de TVA CA12 avant le 2ème jour ouvré suivant le 1er mai ;

- Le régime réel normal de TVA : ce régime s’applique si vous dépassez les seuils respectifs mentionnés ci-dessus. Dans ce cas, vous devrez remplir une CA3 mensuellement ou trimestriellement.

Ouvrir un compte bancaire professionnel dédié

Depuis l’entrée en vigueur de la loi PACTE en 2019, les entreprises individuelles (dont les micro-entreprises) ont l’obligation d’ouvrir un compte bancaire dédié à leur activité si leur chiffre d’affaires annuel dépasse 10 000€ pendant 2 années consécutives. Ce compte peut être un compte courant classique comme un compte professionnel, du moment que ce dernier est exclusivement réservé à l’activité de l’entreprise.

L’objectif ? Avoir un compte bancaire dédié à votre activité vous permettra de séparer clairement vos transactions personnelles et professionnelles afin d’avoir de la visibilité sur vos dépenses et vos recettes. Cela vous permettra également d’éviter toute confusion et donc tout risque d’erreur pouvant faire l’objet de sanctions importantes par l’administration fiscale.

✨ Conseil de l’équipe Indy ✨ : un compte pro propose des services bancaires supplémentaires avec le dépôt de capital, des prêts professionnels, des autorisations de découvert plus importantes, etc. C’est pourquoi, nous vous conseillons de vous tourner vers ce type de compte. De plus, les sociétés étant soumises à l’obligation de détenir un compte pro, choisir dès maintenant cette option évitera tout changement de compte en cas de modification de statut.

Comment tenir correctement la comptabilité d’un auto-entrepreneur ?

Bien que la comptabilité d’un auto-entrepreneur soit simplifiée, elle requiert néanmoins de respecter certaines étapes :

- Noter toutes les recettes en indiquant leur provenance, qu’il s’agisse d’un particulier ou d’une entreprise ;

- Spécifier le moyen de paiement pour chaque transaction, que ce soit par chèque, en espèces ou via d’autres méthodes ;

- Faire référence aux documents qui valident ces opérations, comme les factures ou les notes, en veillant à les numéroter pour faciliter toute vérification future.

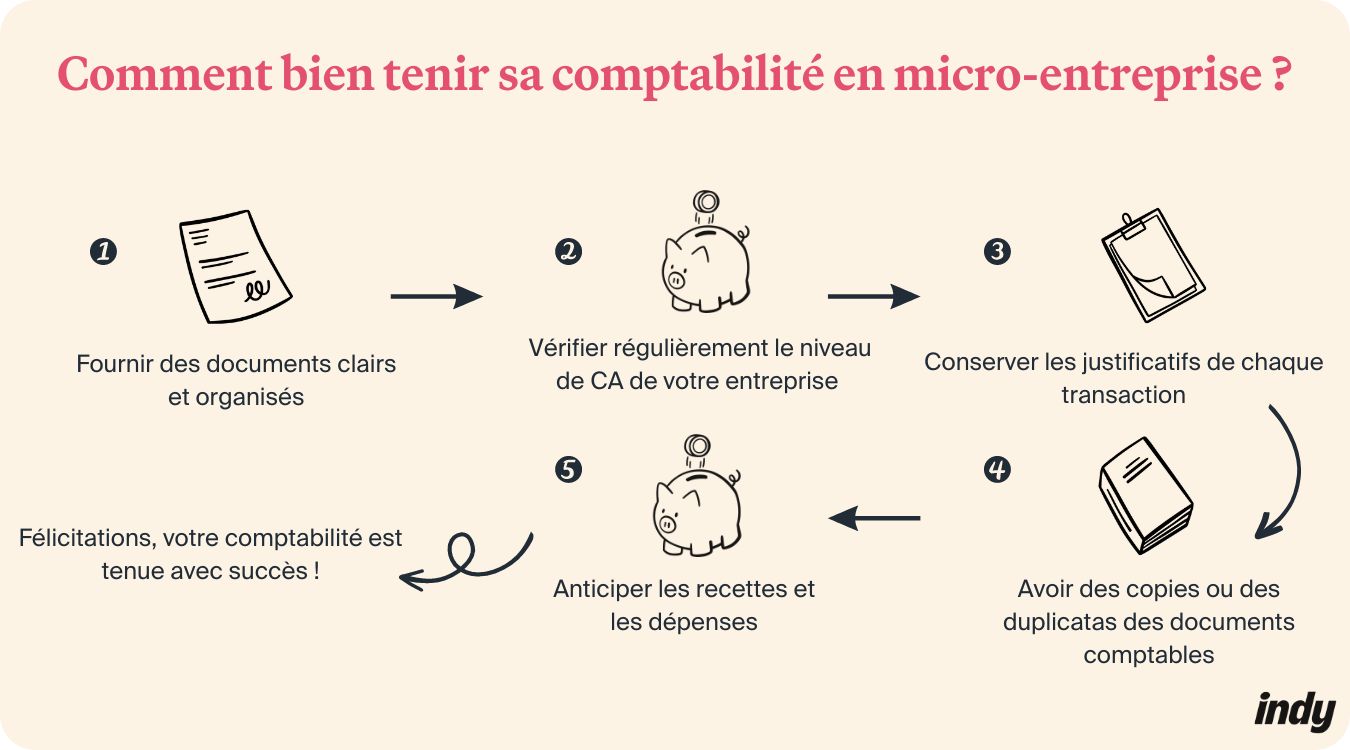

De manière générale, vous devez veiller à :

- Fournir des documents à la fois clairs et organisés ;

- Vérifier régulièrement le niveau de chiffre d’affaires ainsi que la rentabilité de votre entreprise ;

- Conserver les justificatifs de chaque transaction ainsi que vos documents comptables dans un endroit sécurisé pour ne pas les perdre (pensez à Indy !) ;

- Avoir des copies ou des duplicatas des documents comptables ;

- Anticiper les dépenses et les recettes.

Le saviez-vous ? Il n’est pas obligatoire pour un auto-entrepreneur de confier sa comptabilité à un comptable ni à un expert-comptable. Il peut donc tout à fait se tourner vers un logiciel de comptabilité en ligne pour établir ses déclarations fiscales ou sa déclaration de revenus…comme Indy !

✅ Être rigoureux dans la tenue de votre comptabilité vous conférera l’avantage de gagner en visibilité sur la situation financière de votre entreprise.

Quel est le meilleur logiciel de comptabilité pour les auto-entrepreneurs ?

Choisir son logiciel de comptabilité : la check-list

Pour choisir votre logiciel de comptabilité en auto-entreprise, voici une check-list des choses à vérifier avant de vous lancer :

- Comparer les fonctionnalités : sont-elles adaptées à la comptabilité des auto-entrepreneurs et à vos besoins ? ;

- Présence de la norme FEC obligatoire : indispensable pour que vos documents soient autorisés par l’administration fiscale. Est-elle bien présente ? ;

- Le prix : est-il bien adapté à votre budget et raccord avec les fonctionnalités et services proposés ? ;

- Coûts cachés : toutes les fonctionnalités sont-elles accessibles sans avoir à payer un « petit plus » supplémentaire ? ;

- Comparer les avis clients : les clients sont-ils généralement satisfaits ? Si certains ne le sont pas, quels sont leurs griefs contre le logiciel et cela est-il bloquant pour vous ? ;

- Enfin, vérifiez bien que le logiciel offre une valeur probante pour vos justificatifs pour qu’ils soient bien reconnus par l’administration fiscale.

Indy : le logiciel de comptabilité idéal pour les auto-entrepreneurs

Indy coche toutes les cases ci-dessus et bien plus encore ! Toutes les fonctionnalités essentielles y sont présentes pour les auto-entrepreneurs. Bénéficiez d’une offre gratuite avec :

- Un accompagnement complet à la création d’entreprise ;

- Un outil de pilotage pour gérer votre flux de trésorerie ;

- Un module de facturation pour éditer des devis et des factures conformes ;

- La conservation de vos justificatifs ;

- L’édition de votre déclaration de CFE initiale ;

- La catégorisation automatique de vos transactions ;

- La synchronisation bancaire ;

- Un compte pro 100% gratuit.

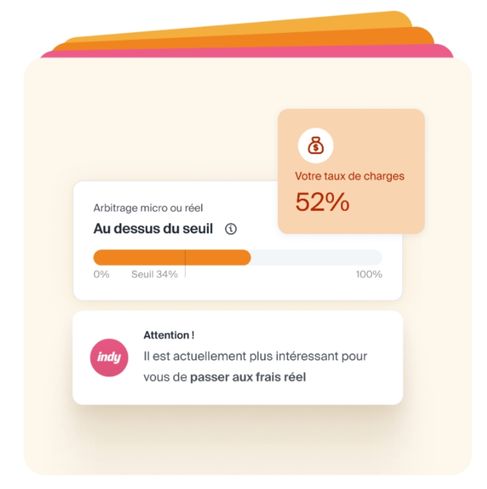

Dans la formule Indy gratuite, vous bénéficiez également d’une fonctionnalité essentielle : l’arbitrage micro ou réel.

Dans la formule Indy gratuite, vous bénéficiez également d’une fonctionnalité essentielle : l’arbitrage micro ou réel.

Cette fonctionnalité vous permet ainsi de visualiser facilement lorsque vous franchissez le seuil de TVA ou le seuil de charge et qu’il est plus avantageux pour vous de basculer au régime réel. Pour vous aider à conserver votre statut d’auto-entrepreneur aussi longtemps que possible, Indy vous alerte en cas de dépassement.

Indy propose également une offre à partir de 12€ HT par mois avec le rappel de vos échéances comptables pour ne manquer aucune date importante, accompagné du remplissage et de l’envoi de vos déclarations de TVA et de CA à l’administration fiscale.

Le tout sans frais cachés, sans engagement et avec les meilleurs avis pour la catégorie des logiciels de comptabilité. Bénéficiez en outre d’un support par live chat en temps réel !

Une question sur la comptabilité des auto-entrepreneurs ou un avis à nous transmettre ? L’espace commentaire ci-dessous est fait pour ça ! 🤗

Bonjour,

Je suis autoentrepreneur en prestations de services, et j’ai dépassé le seuil de chiffre d’affaires de 39 100 € pour la TVA. Cependant, la majorité de mes revenus provient de clients situés à l’étranger, notamment au Royaume-Uni. Je souhaiterais clarifier les points suivants :

Prise en compte des prestations internationales : Les prestations de services que je facture à des clients professionnels au Royaume-Uni (hors UE) doivent-elles être incluses dans le calcul du seuil de franchise de TVA, ou sont-elles exonérées en raison de leur nature internationale ?

Dépassement du seuil et conséquences : Si ces revenus sont inclus dans le calcul, quelles sont mes obligations concernant la facturation et la déclaration de la TVA en France ? Dois-je appliquer une TVA sur mes prestations à des clients étrangers, et selon quelles règles ?

Formalités déclaratives : Existe-t-il des démarches ou déclarations spécifiques que je dois effectuer pour mes prestations à l’étranger, même si elles sont potentiellement hors champ de la TVA française ?

Merci pour votre retour et vos conseils pour me mettre en conformité avec la réglementation fiscale.

Bonjour Alexandra,

1. Les prestations de services réalisées pour des clients professionnels situés hors de France, comme au Royaume-Uni, ne sont, en principe, pas prises en compte dans le calcul du seuil de franchise en base de TVA. Ces opérations sont considérées comme hors champ de TVA, conformément à l’article 259 du Code général des impôts.

☝️ Cependant, nous vous recommandons de vous rapprocher des services des impôts pour confirmer ces informations.

2. Si vous dépassez le seuil de 39 100 €, vous devrez commencer à appliquer la TVA sur vos prestations effectuées en France et dans l’Union européenne. Pour vos clients étrangers situés hors UE, cela dépend du type de client :

– Clients professionnels (BtoB) : Vos prestations restent exonérées de TVA (article 259 B du CGI).

– Clients particuliers (BtoC) : Vous devrez en principe appliquer la TVA française, sauf exceptions spécifiques.

3. Pour les prestations exonérées de TVA, vous devrez ajouter sur vos factures la mention : « TVA non applicable, article 293 B du CGI ».